Расчет 4-ФСС представляется по итогам каждого отчетного периода — 1 квартала, полугодия, 9 месяцев, а также за год. Рассмотрим, в какой срок нужно сдать 4-ФСС за полугодие 2020 года и как правильно его оформить.

Когда, куда и как сдавать 4-ФСС за полугодие 2020 года

Рассмотрим представленную в схеме информацию более подробно.

Кто сдает 4-ФСС за полугодие 2020 года

Форма 4-ФСС содержит сведения о начисленных и уплаченных «несчастных» взносах на производстве. Ее сдают:

- ООО и АО;

- ИП с наемными работниками;

- адвокаты, нотариусы и иные частнопрактикующие лица, если они выплачивают гражданам вознаграждение, с которого уплачивают взносы в ФСС.

Если деятельности не было, и доход сотрудникам не платился, отчет все равно придется сдать, но с нулевыми показателями. То же самое касается и фирм с единственным учредителем-гендиректором. Подробнее с порядком и образцом заполнения нулевой 4-ФСС можно ознакомиться в этой статье.

ИП без работников 4-ФСС не сдают и не платят взносы в Соцтрах. Однако по своему желанию ИП может зарегистрироваться в ФСС, перечислять туда взносы, и тогда сможет получать пособия по временной нетрудоспособности, беременности и родам, по уходу за ребенком до 1,5 лет. При этом сдавать отчет 4-ФСС не нужно, так как он подается только по наемным работникам.

Полезная информация от Консультант+

При несвоевременной сдаче нулевого расчета 4-ФСС на работодателя налагается штраф. Подробнее о нем читайте здесь.

Бланк расчета 4-ФСС за полугодие 2020 года

Форма 4-ФСС утверждена Приказом ФСС от 26.09.2016 № 381. Изменений в 2020 году она не претерпела.

Способы сдачи 4-ФСС

Сдать отчет можно несколькими способами:

- На бумаге — если среднесписочная численность работников (ССЧ) не больше 25 чел.

Тем, у кого ССЧ не превышает 25 человек, предоставляется выбор: сдать отчет на бумаге или в электронной форме.

- В электронной форме — если ССЧ превышает 25 чел.

4-ФСС в электронном формате сдается по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота. Перед этим отчет нужно подписать ЭЦП.

Состав формы 4-ФСС за полугодие 2020 года

Расчет 4-ФСС состоит из титульного листа и 6 таблиц. Обязательны к заполнению: титульный лист, таблицы 1, 2 и 5. Они включаются в отчет независимо от того, кто его сдает и по какому основанию. Остальные таблицы заполняют, если есть соответствующие сведения:

| Лист формы 4-ФСС | Обязательно включать в отчет | Включается в отчет при наличии сведений |

| Титульный лист | + | — |

| Таблица 1 | + | — |

| Таблица 1.1 | — | + |

| Таблица 2 | + | — |

| Таблица 3 | — | + |

| Таблица 4 | — | + |

| Таблица 5 | + | — |

Срок сдачи 4-ФСС за полугодие 2020 года

Срок сдачи 4-ФСС зависит от того, по какой форме подается отчет:

- на бумаге — до 20 числа месяца, следующего за отчетным;

- в электронной форме — до 25 числа.

В июле 2020 года последний законодательно допустимый день для сдачи электронного 4-ФСС за полугодие совпадает с выходным днем (суббота 25.07.2020), и чиновники не возражают против его переноса на ближайший рабочий день (Письмо Минздравсоцразвития от 16.09.2011 № 3346-19). То есть существует возможность отложить сдачу отчета на 27.07.2020.

При этом Законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев…» такой перенос не предусмотрен, а налоговые правила переноса сроков по п. 7 ст. 6.1 НК РФ к 4-ФСС не применимы. Поэтому если четко придерживаться законодательных правил, сдать электронный расчет надо не позднее 24.07.2020.

Основные требования по оформлению 4-ФСС за полугодие 2020 года

- Заполнить расчет допускается на компьютере или от руки шариковой (перьевой) ручкой черного либо синего цвета печатными буквами.

- В каждую строку отчета вносят только один показатель. При отсутствии данных в строке или графе проставляются прочерки.

- Если данных для заполнения таблиц 1.1, 3, 4 нет, их в отчет не включают.

- Если в 4-ФСС допущена ошибка, ее зачеркивают и вписывают верное значение, после чего ставят под ней подпись того, кто сдает отчет, дату внесения изменений и печать (при ее наличии).

- Исправлять ошибки корректирующим средством не допускается.

- Нумерация страниц — сквозная.

- В конце каждой страницы отчета страхователю следует проставить подпись и дату подписания.

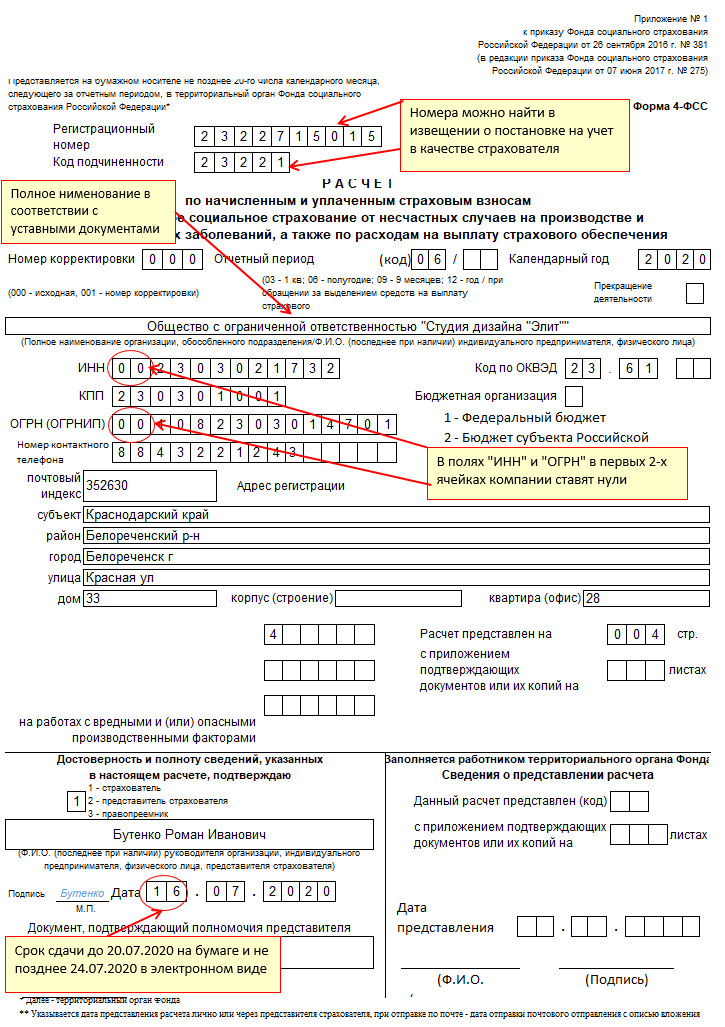

Заполняем титульный лист 4-ФСС

Титульный лист включает основные сведения о страхователе, сдающем отчет:

- Регномер страхователя.

10-значный номер, присваиваемый работодателю фондом ФСС при постановке на учет.

- Код подчиненности.

Кодовое обозначение территориального ФСС, где зарегистрирован работодатель. Код состоит из 5 знаков, его тоже можно найти в извещении о постановке на учет.

- Номер корректировки.

Если 4-ФСС сдается первый раз за отчетный период, нужно указать «000». Если сдается корректировка, то указываем ее номер: «001», «002» и т. д.

- Отчетный период.

При заполнении отчета за 1 квартал, полугодие, 9 месяцев и год заполняют только первые две ячейки поля. При сдаче 4-ФСС за 1 квартал — «03», за полугодие — «06», за 9 месяцев — «09», за год указывается «12». Вторые две ячейки заполняют только при обращении за выделением средств на выплату страхового обеспечения.

- Календарный год.

Указывают год, в котором отчитывается страхователь. При сдаче 4-ФСС за полугодие 2020 года указываем «2020».

- Прекращение деятельности.

Заполняется только при сдаче отчета при ликвидации организации или закрытии ИП. В этом случае в нем указывают значение «Л».

- Полное наименование.

Приводится название организации в соответствии с учредительными документами. ИП, нотариусы, адвокаты, главы КФХ и лица, не являющиеся ИП, указывают полностью свои ФИО, без сокращений.

- ИНН/ОГРН.

Организации в первых двух ячейках ставят нули, а в остальные — номер ИНН и ОГРН. ИП, имеющие 12-значный ИНН, вносят его полностью, без нулей. КПП заполняют только компании.

- ОКВЭД.

Указывается код основного вида деятельности в соответствии с классификатором ОК 029-2014 (КДЕС Ред. 2). По основному коду ФСС присваивает страхователю класс профриска и устанавливает тариф «несчастных» взносов на 2020 год.

Для этого не позднее 15.04.2020 следовало представить в территориальное отделение ФСС заявление о подтверждении основного вида деятельности. Если его не сдать, фонд установит максимальный класс профриска из указанных вами при регистрации и содержащихся в ЕГРЮЛ (ЕГРИП) ОКВЭД.

Даже если вы опоздали с подачей документов, все-равно представьте их фонд. Как следует из судебной практики, само по себе опоздание с документами, которые подтверждают основной вид деятельности для установления тарифа по взносам на травматизм, не говорит о том, что ФСС не должен их рассматривать (Постановление АС Московского округа от 28.02.2020 по делу № А40-184022/2019).

Напоминаем: максимальный тариф равен 8,5%. Минимальный — 0,2% (Закон от 22.12.2005 № 179-ФЗ «О страховых тарифах…», Приложение к приказу Минтруда от 30.12.2016 № 851н).

- Адрес регистрации.

Указывают адрес страхователя: юридический — если отчет сдает организация, и места постоянной регистрации, если отчитывается ИП.

- Поля о численности сотрудников.

Заполняют в соответствии с расчетами согласно требованиям Росстата.

- Достоверность и полноту сведений…

При сдаче 4-ФСС лично страхователем указывают код «1», его представителем — код «2». Далее в поле «Ф.И.О.» организации вносят ФИО руководителя полностью; ИП, физические лица, представители-физические лица указывают ФИО; представители-юрлица — название организации.

В самом низу страницы страхователь (его представитель) ставит свою подпись и дату подписания расчета.

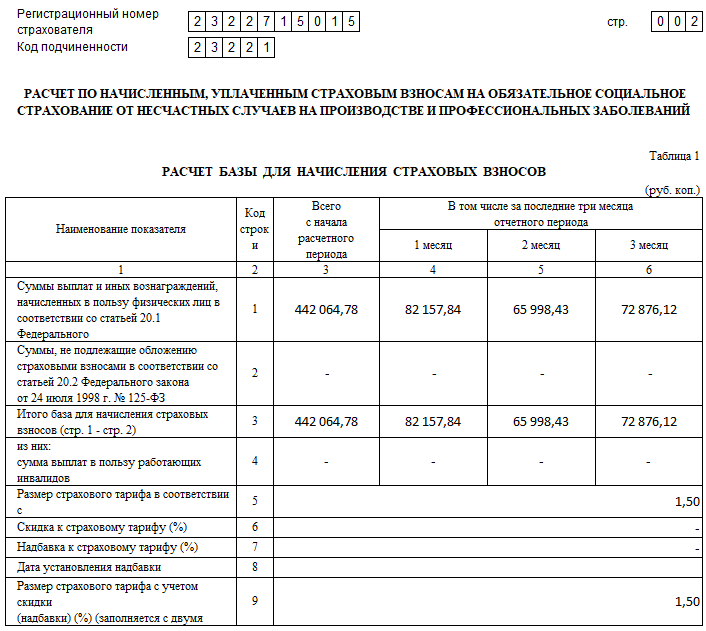

Заполняем таблицу 1

- Строка 1.

В графах 4-6 отражают суммы выплат сотрудникам, начисленные за последние 3 месяца отчетного периода: в отчете за полугодие 2020 года в эти графы вносят данные по выплаченному доходу за апрель-июнь 2020 года. В графе 3 указывают общую сумму доходов, облагаемых взносами НС и ПЗ с начала года (нарастающим итогом).

- Строка 2.

Здесь отражают доход, не облагаемый взносам. Перечень доходов, не подлежащих обложению страхвзносами, приведен в ст. 20.2 Закона № 125-ФЗ. Разбивка, как и в строке 1, — помесячная (графы 4-6) с указанием общей суммы таких доходов в графе 3.

- Строка 3.

Указывают итоговую базу для начисления страхвзносов. Ее определяют по формуле: стр. 1 минус стр. 2. Если строка 2 не заполнена, то данные в строку 3 переносят из строки 1.

- Строка 4.

Заполняют, только если в течение года производилась выплата дохода инвалидам.

- Строка 5.

Здесь отражают размер применяемого страхового тарифа (без учета скидки и надбавки). Он устанавливается в зависимости от класса профриска, к которому относится страхователь.

- Строки 6 и 7.

Заполняют, если есть скидки и надбавки к страховому тарифу. Если их нет, ставим прочерки в обеих строках.

- Строка 8.

Указывают дату приказа территориального ФСС об установлении надбавки к страховому тарифу.

- Строка 9.

Вносят размер страхового тарифа с учетом установленной скидки или надбавки. Данные заполняют с двумя десятичными знаками после запятой.

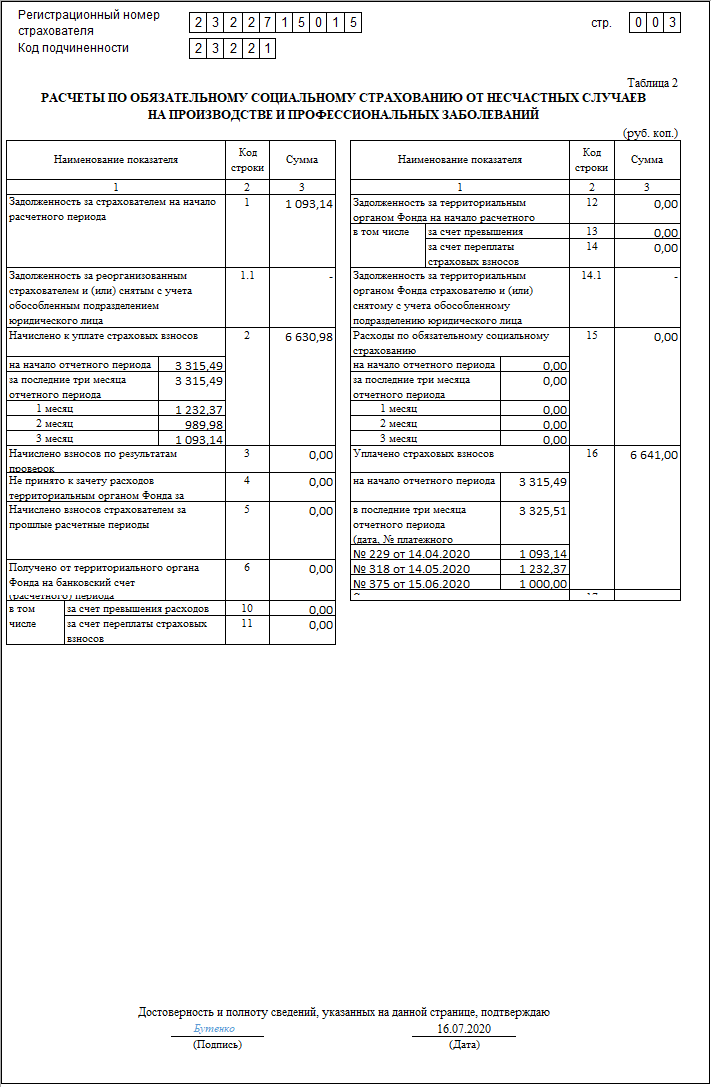

Заполняем таблицу 2

Таблица разделена на 2 блока. В левом блоке отображаются сведения о:

- задолженности страхователя по взносам НС и ПЗ на начало года (стр. 1);

- сумме начисленных взносов в разбивке помесячно (стр. 2);

- взносах, начисленных по итогам проверок (стр. 3);

- затратах, не принятых фондом к зачету (стр. 4);

- взносах, начисленных работодателем за предыдущие периоды (стр. 5);

- сумме возмещенных ФСС расходов (стр. 6);

- зачете (возврате) излишне уплаченных (взысканных) страхвзносов (стр. 7);

- общей сумме обязательств по стр. 1-7 (стр. 8);

- размере задолженности за ФСС на конец периода (стр. 9-11).

В правом блоке фиксируются данные о:

- сумме долга за фондом ФСС на начало года (стр. 12-14);

- размере затрат на соцтрахование, в т. ч. в разбивке помесячно(стр. 15);

- сумме уплаченных взносов за год, в т. ч. в разбивке помесячно (стр. 16);

- сумме списанной задолженности (стр. 17);

- общей сумме строк 12-17 (стр. 18);

- сумме долга за работодателем на конец года (стр. 19-20).

Таблицы 3 и 4

Таблица 3 необязательная и заполняется, только если в отчетном периоде расходовались средства ФСС на:

- выплату пособия по несчастным случаям и травмам;

- оплату лечения сотрудников вредных производств в санаториях;

- финансирование предупредительных мер по сокращению травматизма и профзаболеваний на производстве.

В таблице 4 отражают сведения об имевших место в отчетном периоде случаях травматизма и профзаболеваний. Если никаких происшествий не было, эту таблицу тоже не заполняют.

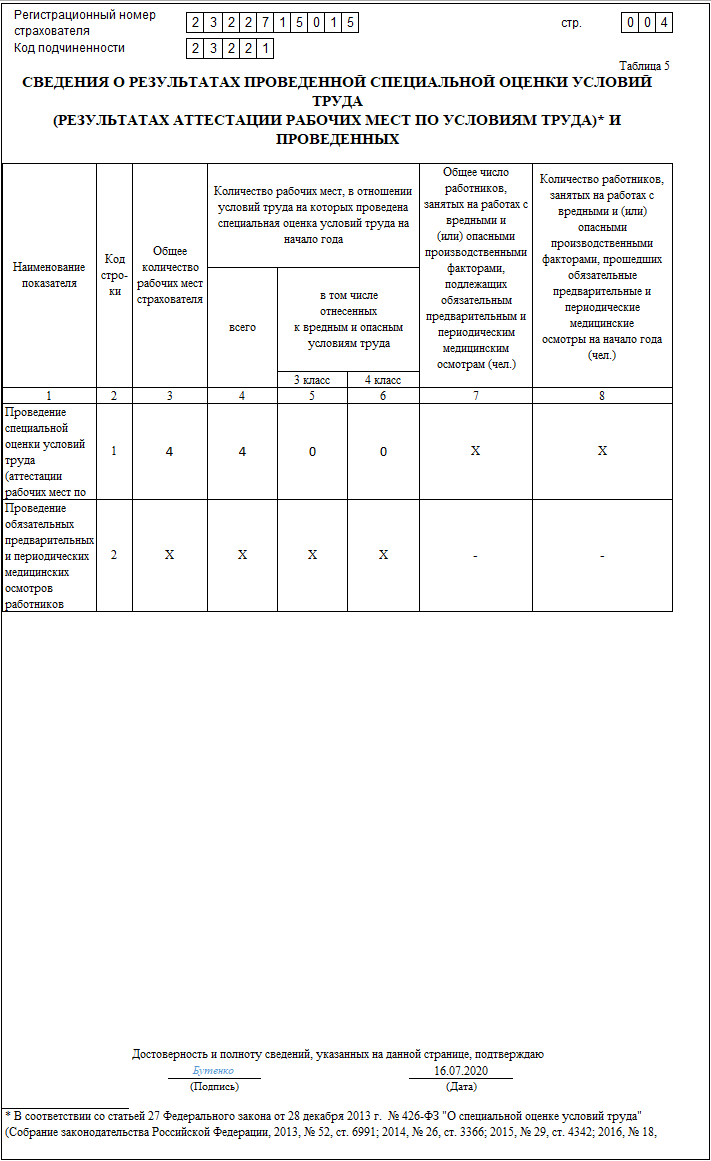

Заполняем таблицу 5

В таблице 5 все сведения отражаются по состоянию на 01.01.2020, то есть данная таблица в 4-ФСС за 1 квартал, полугодие, 9 месяцев и год будет одинаковой. Данные о спецоценке и медосмотрах, проведенных в течение 2020 года, отражать не нужно.

Эта таблица состоит всего из двух строк, каждая из которых подразделяется на несколько граф:

- Строка 1 графа 3.

Здесь указывают общее количество рабочих мест, подлежащих спецоценке условий труда (СОУТ), независимо от того, проводили ее или нет.

- Строка 1 графы 4-6.

В этих графах отражают данные о количестве рабочих мест (в т. ч. с опасными и вредными условиями труда), в отношении которых проведена СОУТ. Если спецоценку не проводили, в графах 4-6 ставят «0».

- Строка 2 графа 7.

Здесь указывают общее количество работников, занятых на опасных и вредных работах, подлежащих обязательным медосмотрам.

- Строка 2 графа 8.

Вносят данные о работниках, прошедших обязательные медосмотры.

Важно! В апреле-мае 2020 года Минздрав выпустил приказы, меняющие подходы к медосмотрам:

- Приказ Минздрава от 18.05.2020 № 455н — с 02.06.2020 работодатели из-за режима повышенной готовности и ЧС смогут откладывать на время (на срок не более 6 месяцев) медосмотры всех сотрудников (кроме тех, чьи условия труда отнесены к подклассам 3.3 и 3.4, а также занятых видами труда, перечисленными в пп. 14 — 26 перечня работ, при выполнении которых проводят обязательные медосмотры).

- Приказ Минздрава от 03.04.2020 № 268н — с 24.05.2020 работа за компьютером больше не считается вредным и опасным фактором и не требует обязательных медосмотров для сотрудников, проводящих за компьютером половину рабочего времени и более.

«Пилотные» особенности 4-ФСС

К пилотному проекту ФСС с 01.01.2020 присоединилась очередная группа регионов: 3 республики (Саха, Коми и Удмуртия), 5 областей (Тверская, Саратовская, Оренбургская, Кемеровская и Кировская), а также Ямало-Ненецкий автономный округ.

Заполнение и представление 4-ФСС для «пилотников» имеет особенности (п. 2 Приказа ФСС от 28.03.2017 № 114, п. 2, п. 3 Приложения к приказу № 114, п. 2 Порядка заполнения 4-ФСС). В расчетах не требуется отражать сведения о пособиях, так как участники пилотного проекта не уменьшают на них страховые взносы.

Если работодатель уже участвует на начало года в пилотном проекте, стр. 15 таблицы 2 не заполняется (проставляются прочерки), а таблицу 3 в расчет не включают.

Если работодатель становится участником с 1 июля текущего года, то по-особому заполняется 4-ФСС за 9 месяцев и год:

- в стр. 15 таблицы 2 в графе 1 по строкам «за последние три месяца отчетного периода», «1 месяц», «2 месяц» и «3 месяц» нужно поставить прочерки;

- в таблице 3 отражаются данные по расходам по состоянию на 1 июля года, в котором регион присоединился к пилотному проекту;

- суммы расходов текущего расчетного периода, не принятые к зачету на 1 июля года, в котором регион присоединился к пилотному проекту, нужно отразить путем уменьшения ранее отраженных показателей по стр. 15 таблицы 2 в графах 1 и 3. Также эти суммы следует отразить по соответствующим строкам таблицы 3.

Отказ в приеме 4-ФСС

Фонд не примет 4-ФСС, если:

- расчет составлен не по установленной форме;

- подписан недействительной электронной подписью;

- представлен в ФСС неуполномоченным сотрудником.

Такие основания для отказа в приеме 4-ФСС предусмотрены Административным регламентом, утв. Приказом ФСС от 29.03.2019 № 133.

Штрафы за 4-ФСС

Размер штрафа зависит от вида нарушения:

- Пропущен срок сдачи 4-ФСС (взносы не уплачены).

Штраф составит 5% от не уплаченной суммы взносов за последний квартал за каждый просроченный месяц (полный и не полный), но не более 30% от суммы.

- Пропущен срок сдачи 4-ФСС (взносы уплачены).

Штраф —1 000 руб. Аналогичный штраф предусмотрен за пропуск срока сдачи нулевки 4-ФСС.

- Нарушение порядка сдачи отчета.

Если отчет сдан на бумаге при обязанности его сдачи в электронной форме, штраф составит 200 руб. за документ.

За пропуск срока сдачи расчета 4-ФСС должностных лиц организации могут дополнительно оштрафовать на сумму от 300 до 500 руб. (п. 2 ст. 15.33 КоАП РФ).

Подводим итоги

- Расчет 4-ФСС сдается в территориальный фонд Соцстраха по итогам каждого отчетного периода (1 квартала, полугодия, 9 месяцев и года) всеми работодателями.

- Срок сдачи 4-ФСС на бумаге — не позднее 20 числа месяца, следующего за отчетным периодом, в электронной форме — до 25 числа. За полугодие 2020 года 4-ФСС на бумаге нужно сдать не позднее 20.07.2020, электронно — не позже 24.07.2020.

- В расчете 4-ФСС находит отражение сумма «травматичных» взносов, а также выплат, связанных с несчастными случаями на производстве.