Расчет 6-НДФЛ содержит данные обо всех полученных сотрудниками компании или ИП доходах, включая больничные и отпускные. Рассмотрим на примере, как правильно заполнить отчет по больничным и отпускным и как отразить в 6-НДФЛ эти выплаты, если они переходят на другой отчетный период.

Особенности отражения отпускных и больничных в 6-НДФЛ

Для каждого вида выплат устанавливается отдельная дата получения дохода и удержания налога, свой срок перечисления НДФЛ в бюджет. Если для зарплаты датой получения дохода признается последний день месяца, то для больничных и отпускных это день фактического перечисления дохода работнику.

Срок перечисления НДФЛ в бюджет также разный: для зарплаты это день, следующий за днем выплаты дохода, а для отпускных и больничных выплат — последний день месяца, в котором они выданы сотруднику.

Строки 100 и 110 Раздела 2

Датой получения дохода по отпускным и больничным признается день их фактического перечисления сотруднику (подп. 1 п. 1 ст. 223 НК). Удержать налог с этих выплат необходимо в день их выдачи работнику. Таким образом, дата получения дохода (стр. 100 Раздела 2) и дата удержания налога (стр. 110 Раздела 2) будут одинаковыми.

Строка 120 Раздела 2

Датой перечисления в бюджет НДФЛ по больничным и отпускным признается последний день месяца, в котором они выплачены сотрудникам. Если последний день месяца выпадает на выходной или праздник, то он подлежит переносу на первый рабочий день.

Переходящие больничные и отпускные

Очень часто под переходящим отпуском или больничным понимают ситуацию, когда сотрудник уходит в отпуск (на больничный) в одном месяце, а выходит на работу уже в другом. Влияет ли данный факт на порядок заполнения отчета? Нет, данный факт никак не влияет на заполнение 6-НДФЛ: выплаты отражаются в отчете на дату их перечисления сотруднику.

Совершенно иная ситуация обстоит с отражением в отчете выплат, срок перечисления НДФЛ по которым переносится на следующий месяц из-за того, что выпадает на выходной или праздничный день.

Допустим, отпускные начислены сотруднику 5 июня. Дата получения дохода и удержания налога в этом случае — 05.06.2019, а вот срок перечисления НДФЛ — 30 июня — выпадает на выходной день (воскресенье) и переносится на 1 июля. В этом случае отпускные отражаются только в Разделе 1 отчета за полугодие. В раздел 2 они попадут в отчете за 9 месяцев.

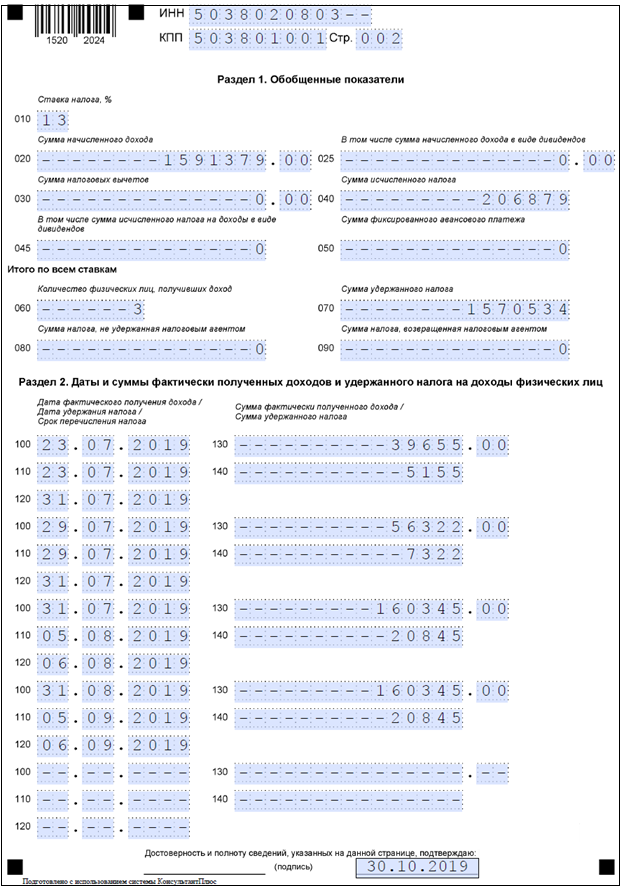

Образец заполнения 6-НДФЛ по больничным и отпускным

Рассмотрим на примере, как заполняется расчет 6-НДФЛ по больничным и отпускным выплатам.

Пример

ООО «Кадровик» за 9 месяцев выплатило трем своим сотрудникам:

- Заработную плату за 9 месяцев (нарастающим итогом) — 1 256 000 руб. (НДФЛ — 187 678 руб.) Итого общая сумма дохода с НДФЛ — 1 443 678 руб.

За июль, август и сентябрь зарплата составила — по 139 500 руб. ежемесячно (НДФЛ — 20 845 руб.). Сумма ежемесячной зарплаты за июль-сентябрь (вместе с НДФЛ) — 160 345 руб.

- Больничный Степанову В. В. в размере 34 500 руб. (налог — 5 155 руб.). Сумма больничного с НДФЛ — 39 655 руб. Дата перечисления — 23 июля.

- Отпускные Сергееву В. С. в размере 49 000 руб. (налог — 7 322 руб.). Сумма отпускных с НДФЛ — 56 322 руб. Дата перечисления — 29 июля.

- Отпускные Смирнову А. Б. в размере 45 000 руб. (налог — 6 724 руб.). Сумма отпускных с НДФЛ — 51 724 руб. Дата перечисления — 27 августа.

Подробно останавливаться на порядке заполнения титульного листа отчета не будем, с ним вы можете ознакомиться здесь.

| Раздел 1 | |

| 010 | Вносим ставку налогу, по которой облагается выплаченный сотрудникам доход. Для сотрудников-резидентов РФ это 13%, для иностранных работников — 30% |

| 020 | Отражаем всю сумму выплат, произведенных сотрудникам с начала года и до конца отчетного периода. Обратите внимание, что сумма указывается без вычета НДФЛ.

В нашем случае, общая сумма дохода за 9 месяцев составила — 1 591 379 руб. (1 443 678 + 39 655 + 56 322 + 51 724) |

| 025 | Так как в нашем примере дивиденды сотрудникам не выплачивались, эту строку мы не заполняем |

| 030 | Налоговые вычеты, также как и дивиденды, сотрудникам в нашем примере не выплачивались, поэтому в данной строке указываем «0» |

| 040 | Отражаем всю сумму НДФЛ, исчисленную с дохода за 9 месяцев. В нашем примере сумма налога за указанный период составила — 206 879 (1 591 379 х 13%) |

| 045 | Так как в отчетном периоде дивиденды не выплачивались, НДФЛ с указанного дохода, также исчислен не был |

| 050 | Иностранных сотрудников, работающих по патенту, в организации из нашего примера нет. Соответственно, НДФЛ не уменьшался на сумму платежа, уплачиваемого за патент работниками-иностранцами |

| 060 | Так как в отчетном периоде выплаты производились только трем сотрудникам, указываем значение «3» |

| 070 | В данной строке отражаем сумму НДФЛ по выплатам, которые были произведены в отчетном периоде. К ним, в частности, относится зарплата за январь-август, больничные выплаты и отпускные двум сотрудникам. Налог с сентябрьской зарплаты в данной строке не учитывается, так как доход был выплачен сотрудникам уже за пределами отчетного периода — в октябре. Соответственно, НДФЛ с зарплаты за сентябрь необходимо отразить в стр. 070 отчета за год.

В нашем примере сумма НДФЛ без учета сентябрьской зарплаты составила 1 570 534 руб. (1 591 379 — 20 845) |

| Раздел 2 | |

| 100 | Вносим даты выплаты сотрудникам дохода в 3 квартале.

Для зарплаты — это последний день месяца, для отпускных и больничного — день фактической выплаты дохода. Примечание: сентябрьская зарплата в Раздел 2 отчета за 9 месяцев не включается, так как фактически будет выплачена только в октябре. Ее необходимо отразить в 6-НДФЛ за год. На заполнение стр. 100 не распространяется правило о переносе срока на первый рабочий день, если он попал на выходной или праздник. В связи с этим дату получения дохода по зарплате за август указываем — 31 августа, несмотря на то, что она выпадает на субботу |

| 110 | Дата удержания налога для заработной платы — день, когда она фактически выплачена. В организации из нашего примера зарплата выдается сотрудникам 5 числа каждого месяца, ее и указываем в данной строке.

Для отпускных и больничного датой удержания налога будет день выплаты дохода. Поэтому по этим выплатам значения по стр. 100 и стр. 110 будут совпадать |

| 120 | Для заработной платы датой перечисления налога в бюджет будет день, следующий за выплатой сотрудникам дохода.

Для отпускного и больничного срок перечисления налога — последний день месяца, в котором он был выдан работникам |

| 130 | Вносим сумму дохода по конкретным выплатам вместе с НДФЛ |

| 140 | Отражаем сумму НДФЛ, уплаченную с дохода |

Подводим итоги

- Дата получения дохода для больничных и отпускных выплат — день их фактического перечисления работнику, а дата перечисления НДФЛ в бюджет — последний день месяца, в котором они выплачены сотруднику.

- Если последний день месяца выпадает на выходной или праздник, он переносится на первый рабочий день.

- При перечислении НДФЛ в следующем квартале (если срок его перечисления выпал на выходной) отпускные и больничные выплаты отражаются только в Разделе 1 отчета (кроме строки 070). В Раздел 2 и строку 070 Раздела 1 они попадают в отчет за 9 месяцев.