СЗВ-М — ежемесячная отчетность работодателей за сотрудников, оформленных по трудовым и гражданско-правовым договорам. Рассмотрим, что он из себя представляет, как правильно его заполнить в 2020 году и в какие сроки представить в ПФР.

Для чего нужен отчет СЗВ-М

Необходимость утверждения этой формы связана с изменением порядка индексации пенсий: с 2016 года соцпособия работающих пенсионеров не индексируются. Страховая часть пенсии увеличивается за счет уплачиваемых работодателем взносов (в виде баллов). Перерасчет пенсии происходит только после окончания трудовой деятельности пенсионера.

Чтобы ПФР мог отследить сотрудников, продолжающих работать после выхода на пенсию, введен отчет СЗВ-М.

Кто сдает отчет по форме СЗВ-М в 2020 году

СЗВ-М обязаны сдавать работодатели, у которых есть штатные сотрудники, оформленные по договорам, с выплат которым производится уплата страхвзносов на пенсионное страхование (ОПС).

К таким договорам относятся, в частности:

- трудовые договоры;

- гражданско-правовые договоры, предмет которых — выполнение работ или оказание услуг;

- договоры авторского права;

- договоры об отчуждении исключительного права на произведения науки, литературы, искусства;

- издательские лицензионные договоры;

- лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

Кто не сдает отчет СЗВ-М

Не представляют сведения о застрахованных лицах ИП, адвокаты и нотариусы без сотрудников.

Физлиц, с которыми заключены договоры, выплаты по которым не облагаются страховыми взносами на ОПС, в СЗВ-М не отражают. Например, не нужно включать в отчет сотрудников, доход которым выплачен в рамках договора аренды или купли-продажи.

Особенности включения в СЗВ-М работников

- В отчет включаются сотрудники, с которыми в отчетном периоде (месяце, за который сдается отчет) заключены, действовали или прекращены трудовые договоры.

- СЗВ-М не нужно составлять в отношении работников, у которых были выплаты, но договор с ними расторгнут до начала отчетного периода.

- Отчет нужно формировать даже по тем сотрудникам, которые отсутствовали на рабочем месте при условии, что договор с ними продолжал действовать.

- Нулевой СЗВ-М не составляется, в связи с чем отчет не сдают ИП (нотариусы и адвокаты), не имеющие сотрудников.

- Отчет обязателен к представлению НКО, общественными организациями и юридическими лицами с одним учредителем, даже если с ним не заключен трудовой договор.

- СЗВ-М подлежит представлению организацией, находящейся в стадии ликвидации. В этом случае в отчет включают ликвидатора.

Рассмотрим далее, каких сотрудников нужно включать в отчет, а каких нет.

На кого заполняется СЗВ-М в 2020 году

- Трудовой договор с сотрудников прекращен 1 марта. Нужно ли его включать в отчет за март (отчетный период 03)?

Да нужно, так как трудовой договор действовал в отчетном периоде, пусть даже и один день.

- Договор с работником расторгнут в мае, но последние выплаты прошли в июне, необходимо ли вносить данного сотрудника в СЗВ-М за июнь?

Нет, не нужно. Если договор в отчетном периоде не действовал (даже если были выплаты) сотрудник в отчет не включается.

- Работник в июне находился в неоплачиваемом отпуске, на рабочем месте отсутствовал, выплаты ему не производились. Нужно ли его включать в СЗВ-М?

Да, нужно, так как договор с ним не прекращен и действовал в отчетном периоде.

- Нужно ли составлять СЗВ-М если организация только открылась, учредитель и директор — одно и тоже лицо и трудовой договор с ним не заключался?

До марта 2018 года ПФР разрешал организациям с единственным учредителем, не имеющим других сотрудников, не сдавать СЗВ-М.

Но с марта 2018 года позиция данного ведомства в корне изменилась (Письмо Минтруда от 16.03.2018 № 17-4/10/В-1846): СЗВ-М нужно сдать в том числе в отношении руководителя организации, являющего единственным учредителем, независимо от того, заключен ли с ним трудовой договор.

Свою позицию Минтруд объяснил тем, что трудовые отношения между работником и работодателем возникают на основании фактического допущения сотрудника к работе с ведома или по поручению его работодателя в случае, когда трудовой договор надлежащим образом не оформлен.

- Нужно ли сдавать отчет, если в организации несколько учредителей, и на одного из них возложены функции гендиректора, но без заключения трудового договора?

Да, нужно (Письмо ПФР от 29.03.2018 № ЛЧ-08-24/5721, Письмо Минтруда от 16.03.2018 № 17-4/10/В-1846).

- Необходимо ли сдавать СЗВ-М на председателей некоммерческих организаций: СНТ, ДНТ и др.?

Да, нужно, но только если председатель НКО получает за выполняемую им работу вознаграждение.

Начиная с мая 2018 года СЗВ-М необходимо сдавать на председателя садоводческого, огороднического или дачного некоммерческого товарищества, председателя гаражного потребительского кооператива или ТСЖ (при отсутствии заключенного трудового или гражданско-правового договора).

Единственным исключением, при котором сдача отчета на указанных лиц не предусмотрена: когда деятельность председателя ведется на общественных началах (без выплаты соответствующего вознаграждения).

При этом положения, предусматривающие деятельность председателя на общественных началах, должны быть прописаны в Уставе организации. Для освобождения от обязанности сдачи СЗВ-М в Пенсионный фонд необходимо предоставить этот учредительный документ.

- Нужно ли сдавать СЗВ-М общественным организациям (политическим партиям и профсоюзам)?

Зависит от того, заключены ли договора с сотрудниками.

Отчет необходимо сдавать, если между общественной организацией и ее сотрудниками заключены трудовые или гражданско-правовые договоры. Если их нет, СЗВ-М не сдается.

- В каких случаях нужно сдавать СЗВ-М организациям, осуществляющим благотворительную деятельность?

Отчет сдается данными организациями, только если они возмещают волонтерам (добровольцам), в рамках заключенных с ними ГПД расходы на питание в размере, превышающем суточные.

- Сдавать ли СЗВ-М в отношении иностранных работников?

Да, кроме высококвалифицированных специалистов.

Отчет СЗВ-М сдается на всех иностранных сотрудников, выплаты которых облагают страхвзносами на обязательное пенсионное страхование.

Иностранцы, в том числе апатриды, временно пребывающие на территории РФ и относящиеся к категории высококвалифицированных специалистов, не регистрируются в системе обязательного пенсионного страхования. В их отношении взносы на ОПС не платятся, и СЗВ-М, соответственно, не сдается.

- Как сдают отчет обособленные подразделения (ОП)?

ОП обязано сдавать отчет, если имеет отдельный расчетный (или лицевой счет) и наделено полномочиями по выплате зарплаты. При заполнении отчета ОП указывают ИНН головной организации и свой КПП.

Если ОП не имеет своего счета, и зарплату самостоятельно не выплачивает, данные по нему включаются в отчет, подаваемый «головой».

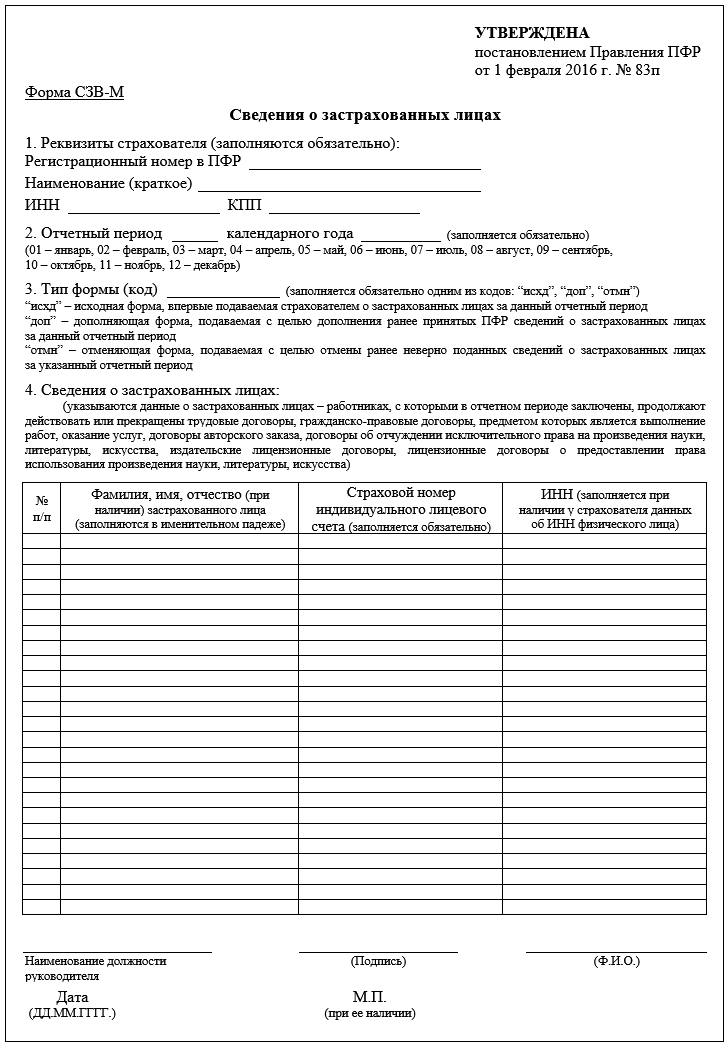

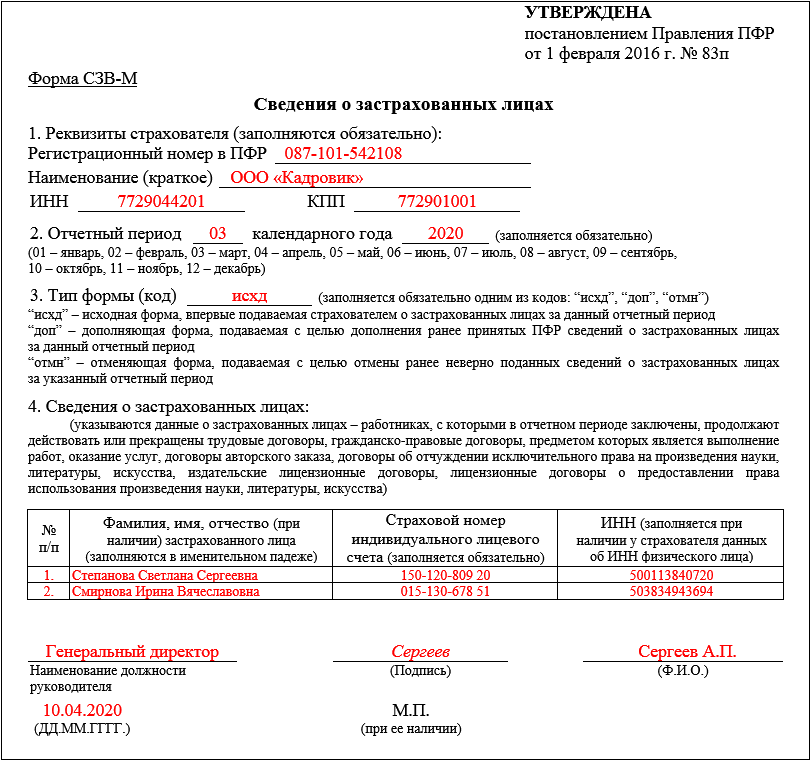

Бланк СЗВ-М в 2020 году

В 2020 году отчет СЗВ-М необходимо заполнять по форме, утв. Постановлением Правления ПФР от 01.02.2016 № 83п.

Пошаговая инструкция по заполнению СЗВ-М

Рассмотрим подробно, как заполняется отчет в 2020 году. В качестве примера возьмем отчетный период — март 2020 года.

Отчет состоит из 4 основных блоков:

- реквизиты страхователя;

- отчетный период;

- тип формы (код);

- сведения о застрахованных лицах.

Данные в отчет необходимо вносить черными или синими чернилами. Образец заполнен красным цветом для наглядности.

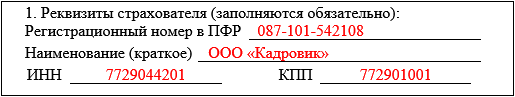

Раздел 1. Реквизиты страхователя

- Регистрационный номер в ПФР.

Узнать или проверить данный номер можно, запросив выписку на сайте ФНС РФ. Регистрационный номер указан в разделе «Сведения о регистрации в качестве страхователя в территориальном органе Пенсионного фонда Российской Федерации».

- Наименование (краткое).

Краткое или сокращенное наименование юридического лица можно также проверить в выписке, скачанной с сайта ФНС. Индивидуальные предпринимали указывают аббревиатуру «ИП» и полные ФИО. Физлица, не являющиеся ИП (адвокаты, нотариусы), указывают только ФИО.

- ИНН/КПП.

Номер указывается из свидетельства, выданного налоговым органом. Организации приводят ИНН и КПП, предприниматели и физлица — только ИНН.

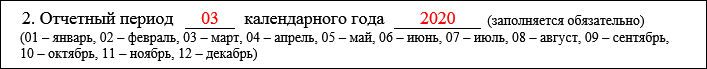

Раздел 2. Отчетный период

Коды отчетного периода, указываются в соответствии с приведенным в самой форме примером. Для марта код — 03. Год указывается в 4-значном формате. В отчете за март 2020 года данный раздел выглядит так:

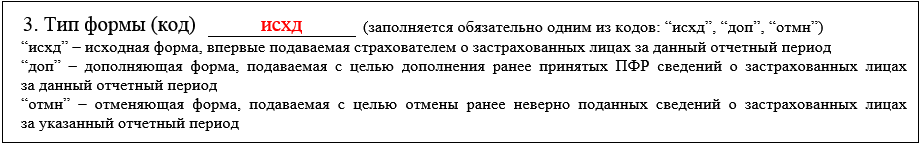

Раздел 3. Тип формы (код)

В данном разделе необходимо указать код подаваемой формы:

- «исхд» — если отчет подается первый раз за отчетный период.

- «доп» — при сдаче СЗВ-М, дополняющего ранее представленные сведения. Отчет с этим кодом сдается, например, если в ранее сданный отчет забыли внести отдельных сотрудников.

- «отмн» — для отмены ранее поданного отчета.

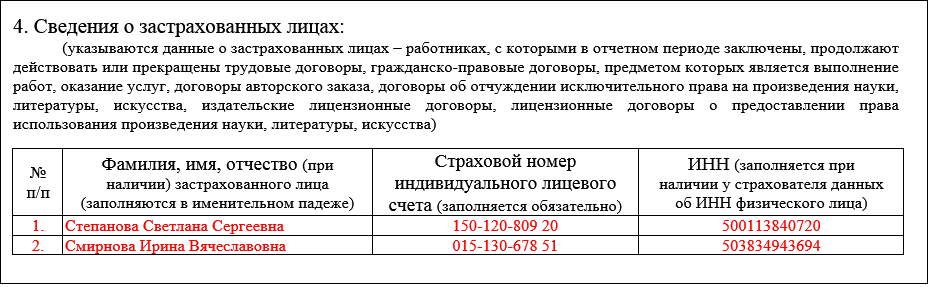

Раздел 4. Сведения о застрахованных лицах

- № п/п.

Последовательность внесения в отчет сотрудников может быть любая: по алфавиту, дате заключения договора или вообще произвольная.

- ФИО застрахованного лица.

Заполняется в именительном падеже (кто?). Отчество указывается только при его наличии.

- Страховой номер индивидуального лицевого счета.

В данном столбце необходимо указать СНИЛС каждого сотрудника.

- ИНН.

Заполняется при наличии у сотрудника ИНН.

После того как отчет заполнен, его необходимо подписать, поставить дату и печать (при наличии).

Способы заполнения СЗВ-М

Заполнить отчет можно:

- От руки или на компьютере без использования сторонних программ. Скачать актуальный на 2020 год бланк можно на нашем сайте или в бесплатных справочно-правовых системах.

- С помощью платных программ и сервисов. Возможность сдачи сведений о застрахованных лицах предусмотрена в большинстве интернет-бухгалтерий, таких, как «Мое дело», «Контур», «Небо».

- Воспользовавшись бесплатным ПО, разработанным специалистами ПФР. Скачать бесплатное ПО для составления отчета СЗВ-М можно на сайте ПФР. Для этого подойдут следующие программы: Документы ПУ 6», «Spu_orb», «ПД СПУ», «PsvRSV».

После того как отчет составлен, его необходимо проверить одной из программ: CheckPFR и CheckXML. Их также можно скачать на сайте ПФР.

Сроки сдачи СЗВ-М в 2020 году

Срок сдачи СЗВ-М — не позднее 15 числа месяца, следующего за отчетным.

| Отчетный период 2020 года | Крайний срок сдачи |

| Январь | 17.02.2020 |

| Февраль | 16.03.2020 |

| Март | 15.04.2020 |

| Апрель | 15.05.2020 |

| Май | 15.06.2020 |

| Июнь | 15.07.2020 |

| Июль | 17.08.2020 |

| Август | 15.09.2020 |

| Сентябрь | 15.10.2020 |

| Октябрь | 16.11.2020 |

| Ноябрь | 15.12.2020 |

| Декабрь | 15.01.2021 |

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на первый рабочий день (Письмо ПФ РФ от 28.12.2016 № 08-19/19045).

В 2020 году срок сдачи отчета переносится четыре раза: в феврале, марте, августе и ноябре.

Особенности сдачи СЗВ-М в ПФР

Сдать отчет можно:

- Путем личного обращения в ПФР. Сдают отчет на бумаге только те организации и ИП, среднесписочная численность сотрудников которых не превышает 24 чел.

- По почте: отчет необходимо направить заказным письмом с описью вложения. Датой представления СЗВ-М будет дата отправки письма.

- В электронной форме. Если численность сотрудников 25 человек и более, отчет можно направить в ПФР только в электронной форме по ТКС (телекоммуникационным каналам связи) через операторов ЭДО (электронного документооборота). Подписывается СЗВ-М квалифицированной электронно-цифровой подписью.

СЗВ-М должен быть отправлен в формате xml. Если он сформирован в другом формате, ПФР его не примет.

При сдаче отчета в электронной форме он считается принятым после получения подтверждения от Пенсионного фонда. Если подтверждение не поступило, отчет не считается принятым.

Коды ошибок при сдаче СЗВ-М

Получив СЗВ-М, Пенсионный фонд должен прислать протокол проверки. Он может быть положительным (отчет принят полностью или частично) и отрицательным (отчет не принят полностью).

Рассмотрим коды ошибок в протоколе принятия СЗВ-М:

| Статус документа | Код ошибки | Расшифровка | Исправление |

| Документ принят частично | 20 |

|

В течение 5 дней с даты получения уведомления сдайте отчет с кодом «доп» с исправленными данными |

| 30 |

|

||

| Документ не принят | 50 |

|

В течение 5 дней с даты получения уведомления сдайте новый отчет с кодом «исхд» |

Штрафные санкции за СЗВ-М

| Нарушение | Штраф |

| Сдача отчета на бумаге при обязанности представления документа в электронной форме* | 1 000 рублей (ст. 17 Закона № 27-ФЗ от 01.04.1996) |

|

500 рублей за каждого сотрудника, указанного в отчете (ст. 17 Закона № 27-ФЗ от 01.04.1996).

На должностное лицо дополнительно может быть наложен штраф в размере от 300 до 500 рублей (ст. 15.33.2 КоАП РФ) |

Штрафа можно избежать:

- Если ошибки найдены до момента их обнаружения ПФР. При этом нужно подать отменяющую форму и следом новую с кодом «исхд». Если новый отчет сдан до истечения срока (до 15 числа месяца, следующего за отчетным), штраф платить не нужно.

- Если ошибки нашел ПФР и прислал соответствующий протокол. Тогда их необходимо исправить в срок не позднее 5 дней с даты получения протокола. Если уложиться в данный срок, штрафа не будет.

В остальных случаях правомерность начисления штрафа придется оспаривать в судебном порядке. Заметим, что в некоторых случаях суд встает на стороны страхователей и отменяет начисленные штрафы:

- Представление отчета с кодом «доп» до того, как ПФР обнаружил неполноту представленных сведений, не может служить основанием для наложения штрафа (Постановление АС Северо-Кавказского округа от 20.03.2019 по делу № А22-2334/2018, Постановление АС Уральского округа от 22.03.2019 по делу № А60-46584/2018).

- Если отчет сдан позже срока, но индексация пенсий проведена ПФР еще позже, причинно-следственной связи между не сданными вовремя сведениями и убытками фонда нет (Постановление АС Северо-Западного округа от 14.02.2019 по делу № А56-64916/2018).

- Наложение на ИП админштрафа наравне со штрафом, предусмотренным ст. 17 Закона № 27-ФЗ от 01.04.1996, неправомерно (Постановление КС РФ от 04.02.2019 № 8-П).

- Неверное указание периода, за который сдается отчет, не может являться причиной наложения штрафа (Постановление АС Уральского округа от 31.01.2019 по делу № А07-8460/2018).

- Штраф может быть снижен, если пропуск срока сдачи отчета произошел по уважительным причинам (Постановление АС Уральского округа от 24.05.2017 № А76-27244/2016).

- Техническая ошибка в ФИО не может быть приравнена к предоставлению недостоверных сведений (Определение ВС РФ от 28.09.2018 № 309-КГ18-14482 по делу № А34-13366/2017).

- Наложение штрафа на филиал вместо головной организации неправомерно и не может являться основанием для штрафа (Постановление АС Северо-Кавказского округа от 23.10.2018 по делу № А53-27784/2017).

- В случае затягивания ПРФ процедурных сроков ─ например, по составлению акта проверки (Определение ВС РФ от 13.01.2020 № 309-ЭС19-24792).

ПФР больше не вправе дважды штрафовать ИП за непредставление СЗВ-М (как страхователя по закону о персонифицированном учете и как должностное лицо по КоАП) ─ административная ответственность по ст. 15.33.2 КоАП РФ к ИП больше не применяется (Закон от 16.12.2019 № 444-ФЗ «О внесении изменений…»).

Подводим итоги

- СЗВ-М сдается в отношении всех застрахованных работников, с которыми в отчетном периоде заключены трудовые, гражданско-правовые и некоторые иные договоры.

- СЗВ-М сдается в том числе организациями с единственным учредителем (даже, если трудовой договор не заключен), НКО в отношении председателей ДНТ, СНТ, ТСЖ, ГПК и т. д., а также общественными и благотворительными организациями.

- В ряде случаев суд встает на сторону страхователей и отменяет штрафы за ошибки при сдаче СЗВ-М.

- Организации и ИП, имеющие более 24 человек, обязаны представлять отчет только в электронной форме по ТКС через операторов электронного документооборота. Страхователи с меньшим количеством сотрудников могут сдавать СЗВ-М как электронно, так и на бумаге.

- Срок сдачи отчета — 15 число месяца, следующего за отчетным. Если крайний срок выпадает на выходной или праздничный, он переносится на ближайший рабочий день.