Условия для предоставления ЕУНД за 9 месяцев 2018 года

Для того, чтобы бизнесмен мог воспользоваться единой упрощенной декларацией, должны быть соблюдены следующие условия (п. 2 ст. 80 НК РФ):

- Отсутствие за налоговый период операций, приводящих к движению средств по счетам и по кассе.

- Отсутствие за этот же период объектов налогообложения по одному или нескольким налогам.

Налогоплательщики нередко ошибочно считают, что имеют право подавать ЕУНД, если у них в отчетном периоде отсутствовала выручка. Однако одного этого условия недостаточно. Ведь по расчетному счету могли производиться расходные операции, например – выплата заработной платы или списание комиссии банка.

Поэтому на практике ЕУНД сдается достаточно редко. Обычно ее используют те налогоплательщики, которые зарегистрировались, либо перешли на общий налоговый режим в самом конце отчетного периода.

Какие декларации можно заменить на ЕУНД

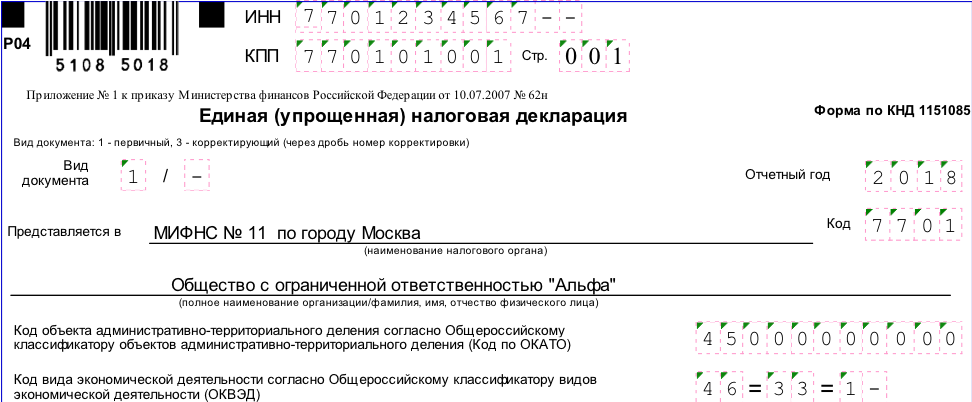

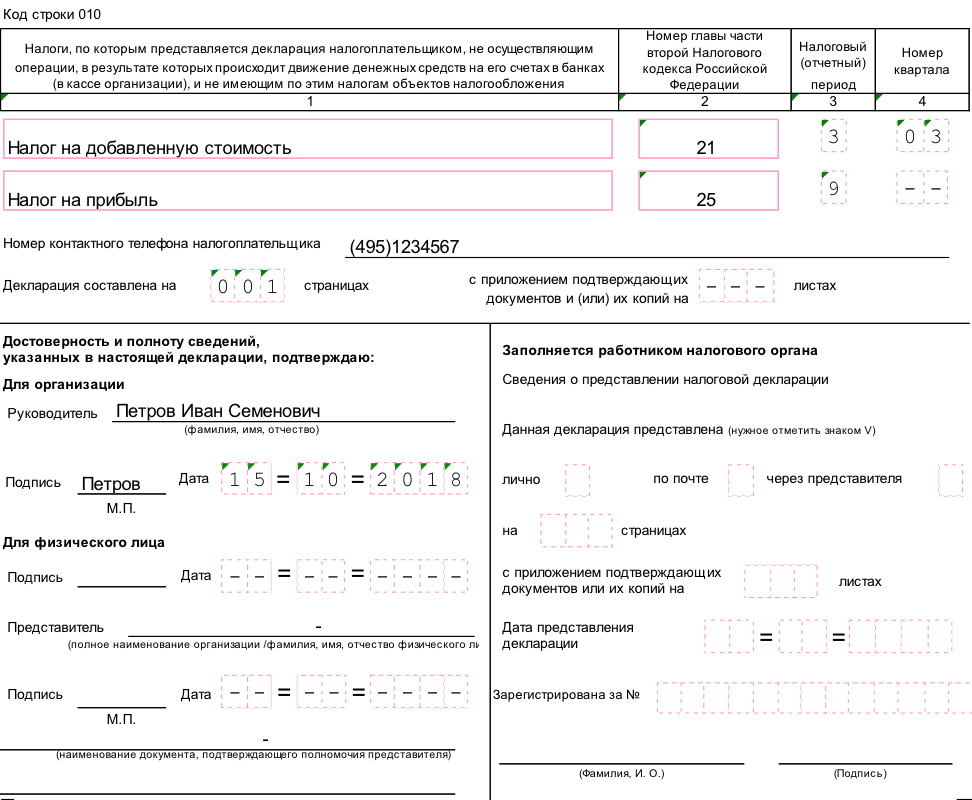

Действующий порядок заполнения ЕУНД (далее – Порядок) утвержден приказом Минфина от 10.07.2007 № 62н.

В пп. 9 п. 7 порядка указана периодичность подачи отчета – один раз в квартал. Поэтому сразу же можно «отсечь» платежи с более коротким (месячным) налоговым периодом:

- Акцизы.

- Налог на добычу полезных ископаемых.

Все плательщики этих налогов в любом случае подают по ним отдельную декларацию (при отсутствии объектов налогообложения – нулевую).

Также нельзя заменить на ЕУНД налоги, по которым не бывает «нулевых» деклараций:

- Налог на игорный бизнес.

- ЕНВД.

По этим двум обязательным платежам база рассчитывается на основе физических показателей (количество объектов, работников, площадь помещения и т.п.). Поэтому если экономический субъект в принципе является плательщиком по этим налогам, то база по ним не может быть нулевой.

Интересная ситуация складывается по НДФЛ. С одной стороны – этот налог вполне «подходит» под требования ст. 80 НК РФ и приказа № 62н. С другой стороны – глава 23 НК РФ не предусматривает возможность освобождения зарегистрированного предпринимателя от предоставления декларации по НДФЛ, в т.ч. и при отсутствии деятельности.

Контролирующие органы считают, что ИП должны сдавать декларацию по НДФЛ в любом случае. Минфин в своем письме от 30.10.2015 N 03-04-07/62684 ссылается на определение Конституционного Суда РФ от 11.07.2006 N 265-О. Судьи в нем указывают, что НК РФ не связывает обязанность сдавать декларацию по НДФЛ с результатами деятельности ИП.

Поэтому, чтобы избежать споров с налоговиками, предпринимателю лучше будет подать «нулевую» декларацию по НДФЛ.

Говоря об остальных налогах с квартальным и годовым периодом, нужно отметить, что включать в ЕУНД следует только те из них, по которым бизнесмен является налогоплательщиком.

- Налог с владельцев транспортных средств. Если у компании нет зарегистрированных ТС, то и налогоплательщиком она являться не будет (ст. 357 НК РФ). Поэтому указывать данный налог в ЕУНД не нужно.

- Налог на имущество. Если у предприятия нет объектов, перечисленных в ст. 374 НК РФ, то также нет необходимости отражать этот налог в ЕУНД.

- Налог на землю. Аналогично, если лицо не владеет земельными участками, оно не является плательщиком этого налога (ст. 388 НК РФ) и не должно включать его в ЕУНД.

- Водный налог. Если экономический субъект не пользуется водными объектами в соответствии со ст. 333.9 НК РФ, то он также может не отражать этот налог в ЕУНД.

Поэтому обычно из всего списка налогов на ЕУНД заменяют нулевые декларации только по двум: НДС и налогу на прибыль.

При замене декларации по НДС на ЕУНД нужно иметь в виду, что у налогоплательщика должны отсутствовать не только облагаемые, но и любые операции, подлежащие включению в декларацию по НДС. Это могут быть, например, операции, освобожденные от обложения на основании ст. 149 НК РФ, но подлежащие включению в раздел 7 декларации (письмо ФНС РФ от 16.04.08 № ШС-6-3/288).

Порядок заполнения ЕУНД

В большинстве случаев упрощенная декларация состоит из одного листа, содержащего как общие сведения, так и отчетную информацию.

- Коды ИНН и КПП в соответствии со свидетельством о постановке на налоговый учет.

- Номер корректировки. При первичной сдаче отчета проставляется код «1», при сдаче уточненной декларации – код, включающий цифру 3 и номер корректировки через дробь, например «3/1», «3/2» и т.д.

- Отчетный год – 2018.

- Наименование и код подразделения ИФНС, в которое сдается отчет.

- Полное наименование организации или ФИО физического лица.

- Код ОКАТО. Т.к. форма утверждена в 2007 году и с тех пор не корректировалась, то поле «Код ОКТМО» в ней не предусмотрено. Однако налоговики рекомендуют указывать его в поле «код ОКАТО» (письмо ФНС РФ от 17.10.13 N ЕД-4-3/18585).

- Код ОКВЭД.

- Налоги, включенные в декларацию:

– в графе 1 указываются наименования налогов в том порядке, в котором они отражены во 2 части НК РФ;

– в графе 2 – номер главы 2 части НК РФ, регламентирующей данный налог;

– в графах 3 и 4 – налоговый (отчетный период); если налоговый период равен кварталу, то в графе 3 проставляется код «3», а в графе 4 – «03» (третий квартал); для налога с годичным периодом в графе 3 указывается отчетный период «9» (девять месяцев), графа 4 при этом не заполняется.

- Контактный телефон.

- Количество листов самой декларации и подтверждающих документов.

- ФИО и подпись ответственного лица, дата подписания и печать (при наличии). Если декларацию сдает представитель, то нужно указать реквизиты доверенности.

- Информация о приемке отчета заполняется налоговиками. Она включает в себя форму сдачи, количество листов, дату, ФИО и подпись специалиста ИФНС.

Если налогоплательщик – физическое лицо, не указавшее ИНН, то в декларацию нужно включить второй лист, содержащий его персональные данные:

- ФИО.

- Дата и место рождения.

- Гражданство.

- Реквизиты документа, удостоверяющего личность.

- Адрес места жительства (места пребывания) в РФ.

СКАЧАТЬ ОБРАЗЕЦ ЕДИНОЙ УПРОЩЕННОЙ ДЕКЛАРАЦИИ ЗА 3 КВАРТАЛ 2018 ГОДА

Порядок предоставления декларации и санкции за нарушение

ЕУНД необходимо предоставлять не позднее 20 числа следующего месяца по истечении каждого отчетного периода (квартал, шесть, девять месяцев и год). Это установлено п. 2 ст. 80 НК РФ.

Т.к. 20.10.2018 – выходной день, то сдать единую упрощенную декларацию за 9 месяцев 2018 года нужно не позднее 22.10.2018.Формат предоставления (бумажный или электронный) налогоплательщик может выбирать самостоятельно.

Штраф за непредставление налоговой декларации предусмотрен ст. 119 НК РФ. Кодекс в этом случае связывает его размер с суммой неуплаченного налога. Т.к. ЕУНД по своей сути не содержит сумму к уплате, то применяется минимальный штраф – 1000 руб.

Также нужно иметь в виду следующее. Декларации по всем налогам, которые могут быть заменены на ЕУНД, необходимо сдавать позднее, чем этот отчет. Поэтому если налогоплательщик сдал ЕУНД после установленного для нее срока, но раньше сроков, предусмотренных для подачи других деклараций, то к нему применяется штраф именно за просрочку по ЕУНД.

Если же налогоплательщик пропустил и сроки по «замещаемым» декларациям, то налоговики могут оштрафовать его за непредставление каждой из них. В этом случае чиновники будут считать, что бизнесмен не воспользовался своим правом на упрощенную отчетность и, следовательно, обязан сдать «нулевые» декларации по отдельности (письмо Минфина от 26.11.2007 № 03-02-07/2-190).

Дополнительно должностные лица могут быть оштрафованы на сумму от 300 до 500 руб. по ст. 15.5 КоАП.

Также (при просрочке свыше 10 дней) налоговики могут заблокировать счета налогоплательщика на основании п. 3 ст. 76 НК РФ. Отсутствие суммы налога к уплате в данной ситуации значения не имеет.

Вывод

Единая упрощенная налоговая декларация предназначена для замены «нулевых» налоговых отчетов. Ее можно заполнять при отсутствии движения денежных средств и объектов налогообложения. На практике ЕУНД обычно используют недавно созданные компании или ИП вместо деклараций по НДС и налогу на прибыль.