Как удерживать и перечислять НДФЛ с командировочных расходов в 2020 году? Какой срок уплаты НДФЛ с командировочных?

Какие выплаты полагаются командированному в 2020 году

Командировка – это служебная поездка в которую работник направляется для исполнения поручения работодателя (ст. 166 ТК РФ).

Работнику за период командировки выплачивается средний заработок, а также должны быть возмещены командировочные расходы. Это расходы, связанные с оплатой проезда, проживания в пункте назначения, а также суточные. Также работнику могут быть возмещены иные расходы, совершенные им с разрешения или ведома работодателя (ст. 167, 168 ТК РФ)

Налогообложение НДФЛ командировочных 2020

Важно обратить внимание на базовые правила, предусмотренные НК РФ:

- Средний заработок за период командировки облагается НДФЛ.

- Законодательно установленные компенсации, выплачиваемые работникам при направлении их в командировки, не облагаются НДФЛ (п. 3 ст. 217 НК РФ).

- Оплата работнику документально подтвержденных расходов на проезд до места назначения командировки и обратно не облагается НДФЛ в полной сумме.

- При наличии подтверждающих документов не облагается НДФЛ возмещение расходов на проезд до вокзала, аэропорта, иного места отправления транспорта к пункту назначения.

Также в 2020 году не облагаются НДФЛ следующие виды командировочных расходов:

- на услуги связи;

- на оформление заграничного паспорта;

- на получение визы;

- на комиссии в связи с обменом валюты (п. 3 ст. 217 НК РФ);

- на услуги VIP-залов на вокзалах и в аэропортах (Письмо Минфина от 20.09.2013 № 03-04-06/39125).

Нужны подтверждающие документы

По мнению Минфина, возмещение работнику стоимости проезда в отсутствие билетов подлежит обложению НДФЛ (Письмо Минфина от 08.05.2015 № 03-03-06/1/26918). Однако для подтверждения расходов на проезд могут быть использованы и другие документы (например, справка от перевозчика).

Оплата работнику расходов по найму жилого помещения в месте командировки не облагается НДФЛ в полной сумме при наличии подтверждающих расходы документов. При проживании в гостинице это может быть чек ККТ, БСО. Если же работник арендовал квартиру, то – договор аренды и платежный документ (к примеру, чек ККТ или расписка).

Если подтверждающих документов у работника нет, то освобождается от налогообложения возмещение в сумме не более 700 руб. в день, если командировка была по России, и не более 2500 руб. в день, если командировка была за границу (п. 3 ст. 217 НК РФ). Суммы превышения должны облагаться НДФЛ.

НДФЛ с суточных в 2020 году

Суточные не облагаются НДФЛ в пределах 700 руб. в день, если работник направлен в командировку по России, и в пределах 2500 руб. в день, если направлен за границу РФ.

Если суточные выше норм, с суммы превышения нужно удержать НДФЛ (п. 3 ст. 217 НК РФ). Для этого рассчитайте:

- сумму превышения фактически выплаченных суточных над нормами;

- сумму НДФЛ, применив соответствующую ставку (13% – для резидентов или 30% – для нерезидентов (п. п. 1, 3 ст. 224 НК РФ)). Сделать это нужно на последний день месяца, в котором был утвержден авансовый отчет по командировке (пп. 6 п. 1 ст. 223, п. 3 ст. 226 НК РФ). Удержать исчисленный налог нужно при ближайшей выплате сотруднику дохода, например зарплаты (п. 4 ст. 226 НК РФ).

Срок уплаты НДФЛ с суточных – не позднее рабочего дня, следующего за днем такой выплаты (п. 6 ст. 6.1, п. 6 ст. 226 НК РФ).

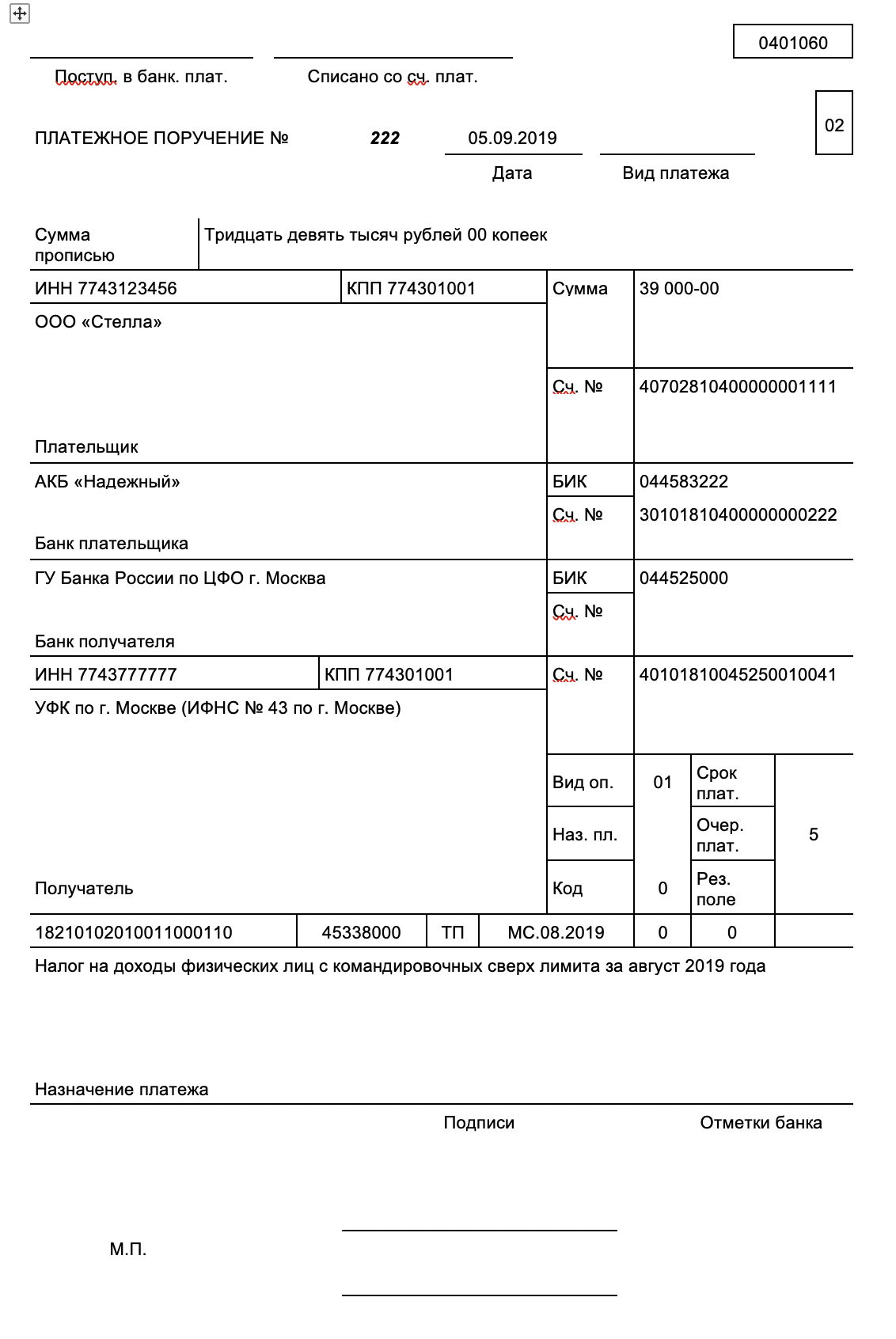

Пример заполнения платежного поручения по НДФЛ с командировочных сверх лимита

Далее приведем пример платежки на уплаты НДФЛ с командировочных в 2020 году (если превышены лимиты):