Налоговый орган вынес решение о назначении в отношении вас выездной налоговой проверки (ВНП). Что следует знать об этом виде налогового контроля? Разберемся, сколько может длиться ВНП и какие нарушения чаще всего выявляются по результатам проверки.

ВНП — что это?

Выездная налоговая проверка — вид налогового контроля, цель которого — проверка правильности расчета и своевременности уплаты обязательных платежей за определенный период времени.

К обязательным платежам относятся налоги, сборы, а с 2017 года — и страховые взносы.

Попасть под ВНП может не только организация, но и ИП, причем дата регистрации не важна. Проверяющие могут прийти и к недавно открывшему предпринимателю, если он попал под контроль ФНС.

Порядок проведения выездной проверки определяется ст. 89-101 НК РФ. Рассмотрим основные особенности этого вида налогового контроля.

Место проведения проверки

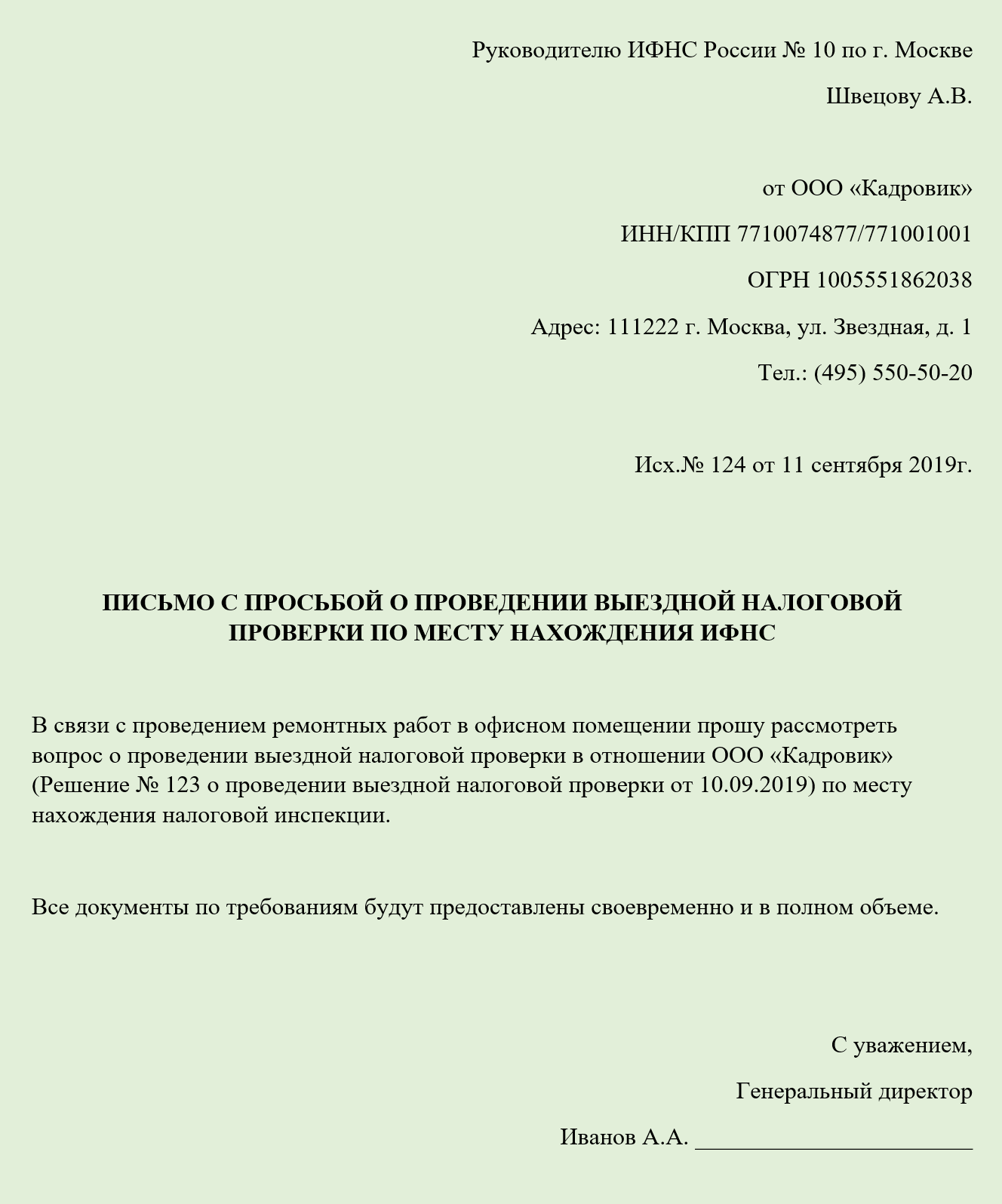

Выездная проверка проводится по месту нахождения организации или ИП. Если у вас нет возможности принять проверяющих, ВНП может быть проведена по месту нахождения ИФНС. Для этого нужно направить в налоговую письмо примерно следующего содержания:

В письме нужно указать конкретную причину, по которой вы не можете предоставить помещение для проверки. Если ее не указать, а отписаться общей фразой «в связи с отсутствием помещения для проведения проверки», могут быть проблемы.

Проверяемый период

Максимальный период времени, который может проверить ИФНС, — 3 календарных года, предшествующих году проведения проверки. Однако ВНП может захватить и текущий год (Письмо ФНС РФ от 17.04.2022 № ЕД-4-2/7305). Так, в 2022 году ВНП может охватить периоды с 2016 по 2022 годы.

Основание для проведения проверки

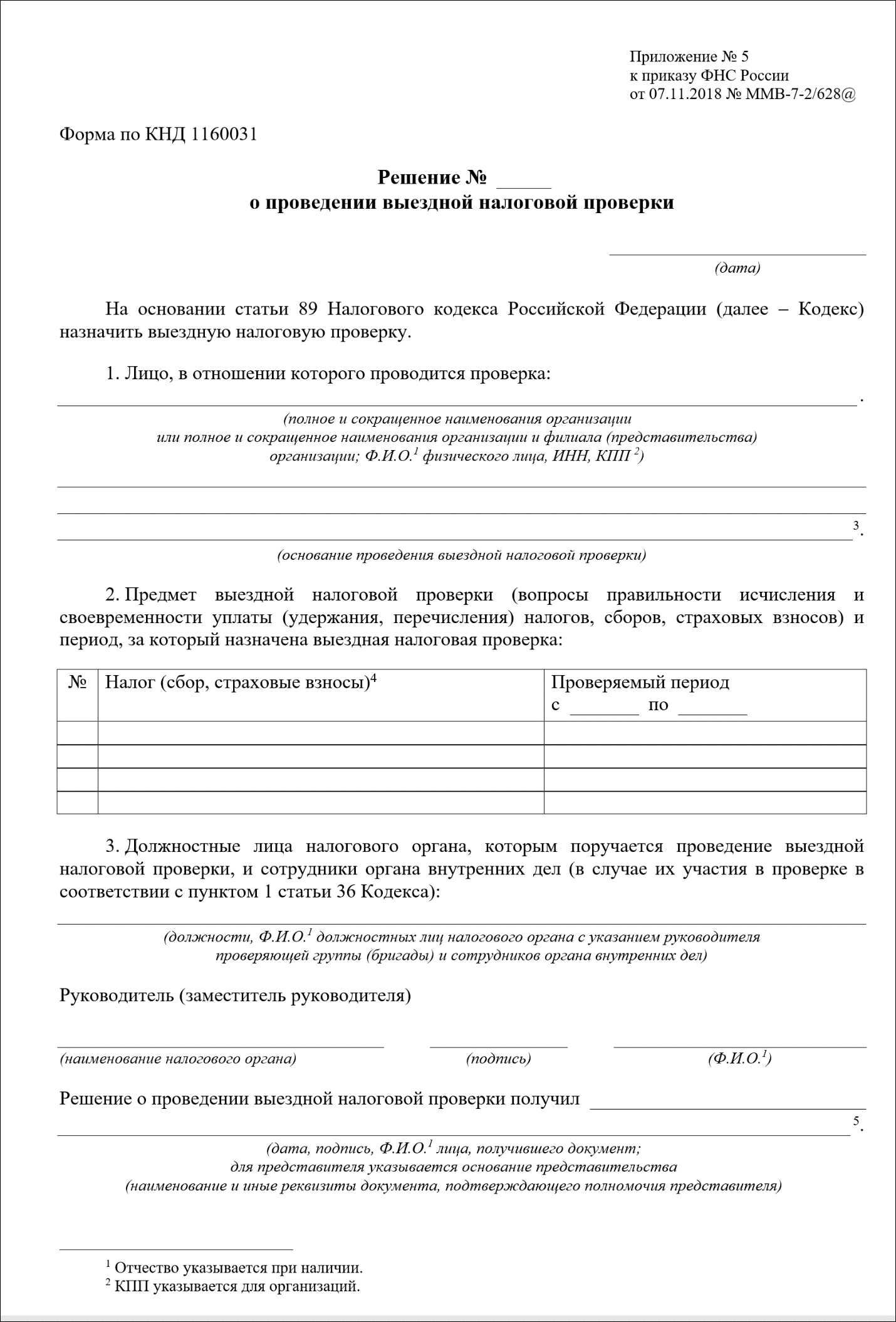

ВНП проводится на основании Решения о проведении выездной налоговой проверки, подписанного руководителем (заместителем руководителя) ИФНС. Оно должно содержать:

- информацию о налогоплательщике (полное наименование организации или ФИО ИП);

- предмет ВНП (перечень проверяемых налогов, сборов и страховых взносов);

- период проверки (период времени, за который проверяется правильность исчисления и уплаты налогов);

- состав проверяющей группы (должности и ФИО сотрудников ИФНС, непосредственно проводящих проверку).

Форма решения о проведении ВНП утверждена Приказом ФНС России от 07.11.2018 № ММВ-7-2/628@:

Ограничение по количеству проверок

ИФНС не может проводить две и более проверки по одним и тем же налогам за один и тот же период. Также не допускается проведение более двух ВНП в течение одного года (кроме случаев принятия решения о проведении проверки сверх этого времени).

Кто рискует попасть под ВНП?

В план проведения выездной проверки попадают ИП и организации, отвечающие определенным признакам. Перечень критериев, по которым ИФНС может включить организацию (ИП) в план проверок, установлен Приказом ФНС России от 30.05.2007 № ММ-3-06/333@.

Всего в нем 12 пунктов:

- Налоговая нагрузка — ниже среднего уровня по отрасли (виду деятельности)

Узнать среднеотраслевые значения, на который ориентируется ИФНС, можно из Приложения № 3 к Приказу № ММ-3-06/333@.

- Отражение в отчетности убытков в течение нескольких лет

Отсутствие прибыли или, хуже того, убытки, отраженные в отчетности в течение двух и более лет, однозначно привлечет внимание ИФНС. Если это произошло, руководителя организации (ИП) вначале пригласят на «убыточную комиссию» (комиссию по легализации налоговой базы). Если объяснения руководителя членов комиссии не устроят, с большей долей вероятности организацию включат в план проведения ВНП.

- Отражение в декларации по НДС значительных сумм налоговых вычетов

Если отношение НДС, подлежащего вычету, к сумме налога, подлежащему уплате, составит более 89%, вас вначале пригласят на комиссию по легализации налоговой базы. Затем, если ваши аргументы не устроят налоговиков, в отношении фирмы может быть назначена ВНП.

- Опережающий тем роста расходов над доходами

Если расходы (по сравнению с предыдущим периодом) в 2 и более раза превысили доходы от реализации.

- Слишком низкая зарплата у сотрудников или директора

Если заработная плата, выплачиваемая сотрудникам, ниже средней по отрасли.

- Показатели деятельности, позволяющие применять спецрежим, периодически приближаются к предельным значениям

Рискованным будет приближение к предельному значению (менее 5%) 2 и более раза за год. Например, ИП на ЕНВД в течение года открыл два магазина с площадью торгового зала более 142,5 кв. м. Или численность сотрудников организации на УСН несколько раз за год превышала 95 человек.

- Отражение ИП суммы расхода, максимально приближенного к сумме дохода

По данному критерию оцениваются ИП на ОСНО, уплачивающие НДФЛ. Для них риск включения в план ВНП возникает, если доля профессиональных налоговых вычетов в общей сумме доходов превышает 83%.

Если ИП заявляет вычет в размере более 95% от суммы полученного за год дохода, его могут пригласить на «убыточную» комиссию для дачи пояснений (Письмо ФНС РФ от 25.07.2017 № ЕД-4-15/14490@).

- Заключение большого количества договоров с контрагентами-перекупщиками или посредниками

Чем больше посредников будет в сделке (контрагентов 3-4-5 звена), тем больше вопросов это вызовет у сотрудников налогового органа. Эти сделки ИФНС признает экономически нецелесообразными.

- Игнорирование требований ИФНС о предоставлении необходимых документов (пояснений)

Если в ходе камералки проверяющий обнаружит расхождение в данных, указанных в декларации, с данными ИФНС, он может запросить у вас пояснения. Если пояснений не будет — есть риск попасть под ВНП.

- Неоднократная смена юридического адреса, сопровождаемая переходом в другую ИФНС («миграция» налогоплательщика)

Организация рискует попасть в план ВНП, если с момента регистрации сменила юридический адрес два и более раза. Основное значение имеет факт перехода в другую ИФНС. Если компания меняет адрес в пределах одной инспекции — риска назначения ВНП нет.

- Существенное отклонение уровня рентабельности от среднеотраслевого значения для данного вида деятельности

Значительным является отклонение на 10% и более.

Расчет рентабельности проданных товаров (продукции, работ, услуг) и активов организация по видам деятельности приведен в Приложении № 4 к Приказу ФНС № ММ-3-06/333@.

- Ведение деятельности с высоким налоговым риском

К ведению деятельности с высоким налоговым риском относится, например, применение схем минимизации налогообложения. Основные способы ведения финансово-хозяйственной деятельности с высоким налоговым риском приведены в Приложении № 5 к Приказу ФНС № ММ-3-06/333@.

Перечисленный выше список критериев — не закрытый. Один из основных рисков — это заключение сделок с сомнительными контрагентами («фирмами-однодневками»). О том, как сегодня ФНС распознает фирмы-однодневки, она рассказала в Письме от 15.04.2022 № 03-01-11/26624.

К сожалению, выездная проверка может быть назначена даже, если организация или ИП не попала ни под один из вышеуказанных критериев. Предсказать возможность назначения ВНП практически невозможно — план проведения проверок является закрытой информацией.

Сроки проведения ВНП

Общий срок проведения выездной проверки — 2 календарных мес. с даты вынесения решения о назначении ВНП. Он может быть продлен до 4 мес., а в исключительных случаях до 6 мес. (п. 6 ст. 89 НК РФ).

Полный перечень оснований для продления срока проверки приведен в Приложении № 6 к приказу ФНС России от 07.11.2018 № ММВ-7-2/628@.

В срок проведения проверки не включаются периоды ее приостановки. Их может быть несколько, общей продолжительностью — не более 6 мес. В исключительных случаях это срок может быть увеличен еще на 3 мес. Таким образом, максимальный срок проведения ВНП — 15 мес.

Основаниями приостановления проведения ВНП может быть (п. 9 ст. 89 НК РФ):

- необходимость истребования дополнительных документов (информации);

- проведение экспертиз;

- перевод на русский язык документов, предоставленных на иностранном языке.

На период приостановления проверки налоговый орган не может истребовать у вас дополнительные документы. Но если они были запрошены до приостановления — их нужно предоставить проверяющим в установленный срок.

Виды ВНП

Выездные налоговые проверки бывают:

- Плановые и внеплановые.

Это, как правило, проверки, инициированные при ликвидации или реорганизации компании. Они проводятся независимо от времени проведения предыдущей проверки и охватывают период, не превышают 3-х лет с даты вынесения решения о назначении ВНП.

- Комплексные и тематические.

Комплексная проверка проводится по нескольким налогам, а тематическая — по одному.

Порядок проведения ВНП

- Вынесение решения о назначении ВНП и вручение его налогоплательщику

Решение вручается организации или ИП под роспись, а при невозможности вручить лично — направляется по почте заказным письмом.

- Проведение контрольных мероприятий

При проведении ВНП сотрудники ИФНС могут:

- производить выемку документов;

- проводить инвентаризацию имущества;

- осуществлять осмотр производственных, складских, торговых и иных помещений, используемых в деятельности;

- вызывать в качестве свидетеля и допрашивать любое физическое лицо, которому могут быть известны обстоятельства, имеющие значение для проверяющих;

- истребовать у организации или ИП необходимые документы;

- привлекать к проверке экспертов и переводчиков;

- назначать и проводить необходимые экспертизы.

При проведении ВНП проверяющие могут запросить практически любые документы, а не только относящиеся к налогам. Например, регистры бухгалтерского и налогового учета, аналитические материалы (Решение ФНС России от 19.06.2022 № СА-4-9/11730@).

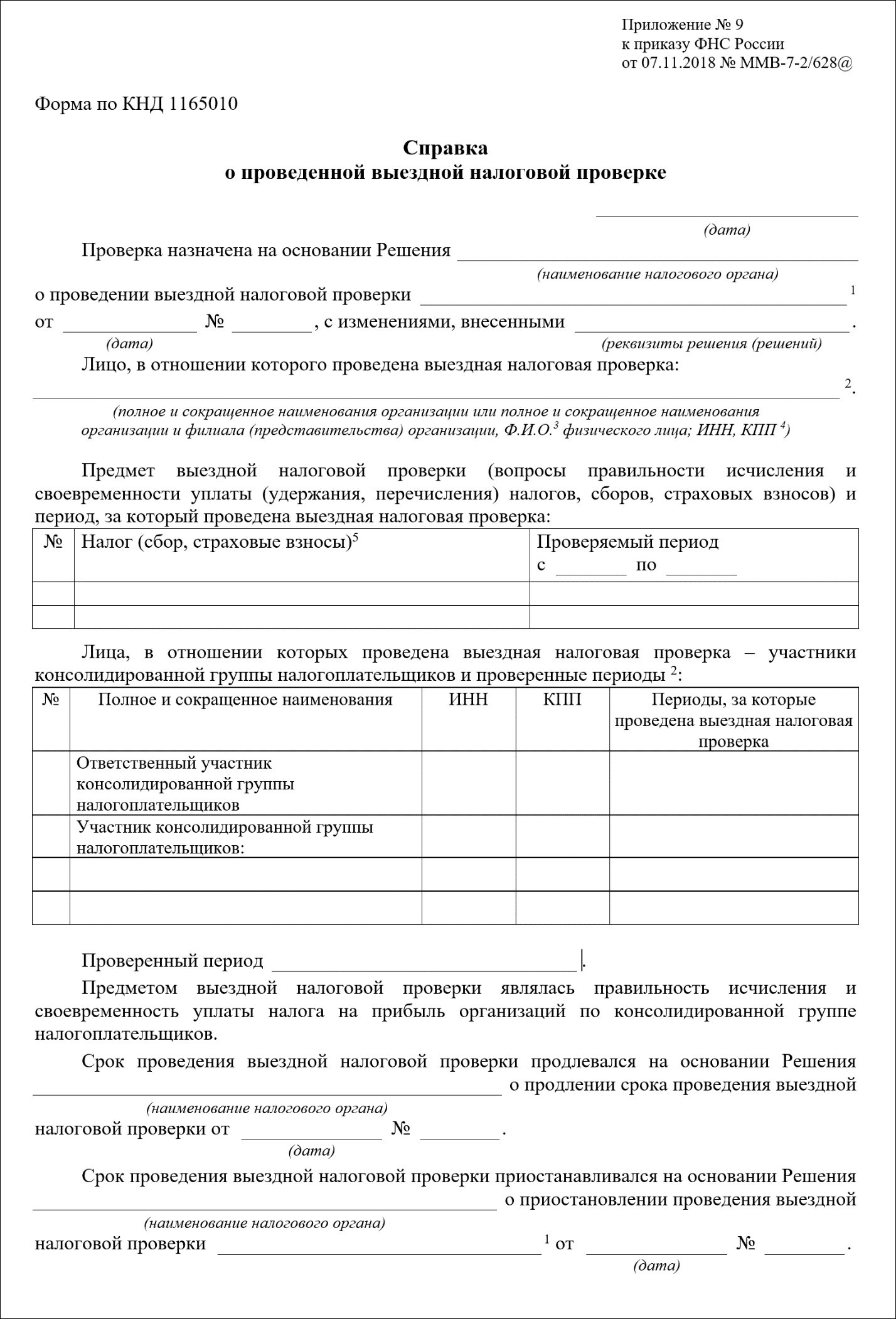

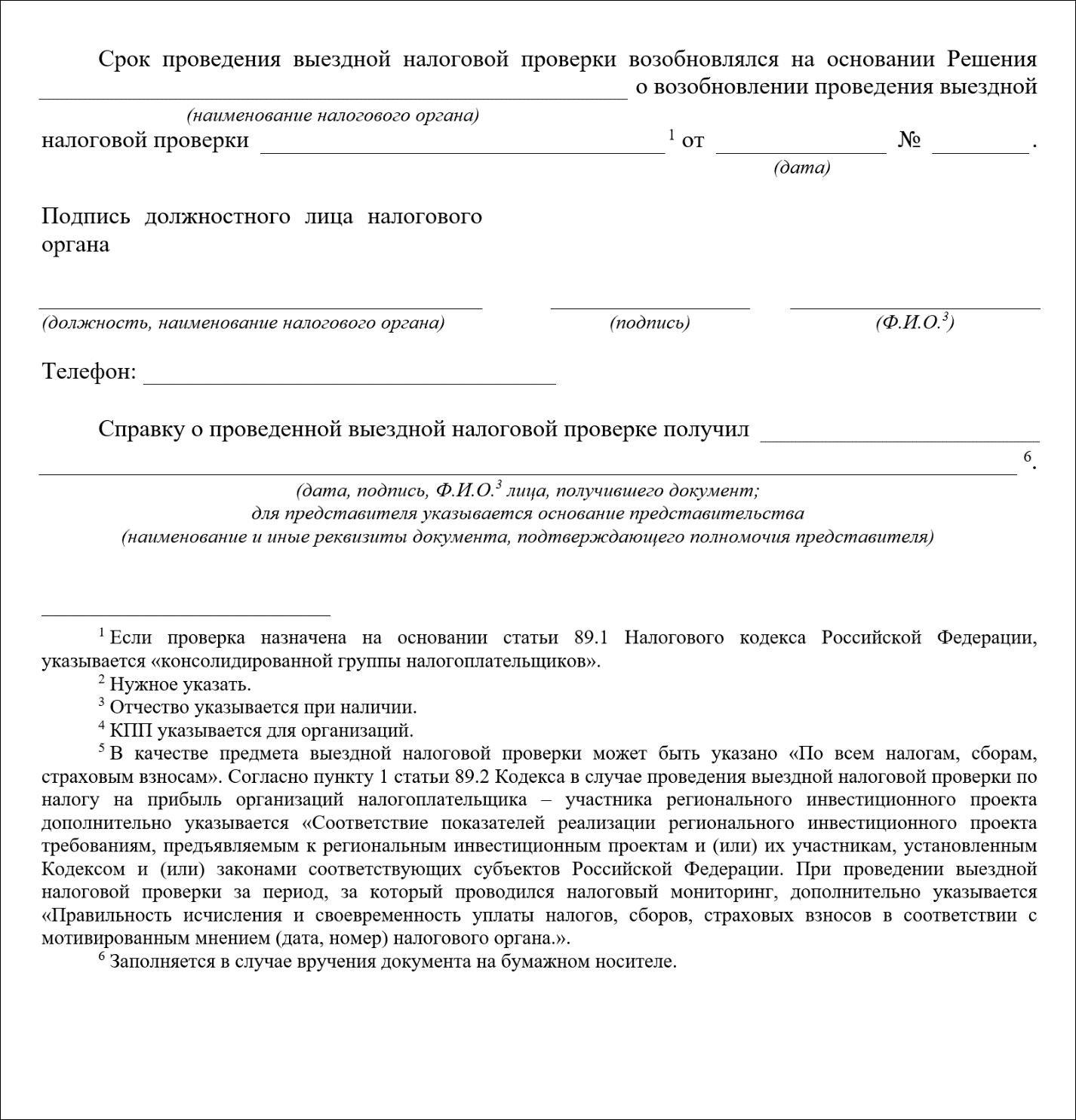

- Оформление результатов проверки

В последний день проверки проверяющими должна быть составлена справка о проведенной ВНП. Ее форма приведена в Приложении № 9 к приказу ФНС России от 07.11.2018 № ММВ-7-2/628@.

После составления справки выездная проверка считается законченной и более находиться на территории организации или ИП проверяющие не могут.

В течение 2 мес. с даты составления справки ИФНС выносит акт выездной налоговой проверки. Форма акта и требования к его составлению приведены в Приказе ФНС России от 07.11.2018 № ММВ-7-2/628@.

Акт вручается налогоплательщику под роспись в срок не позднее 5 дней с даты его составления. Если налогоплательщик уклоняется от подписания акта — он направляется ему по почте. В этом случае датой его получения будет 6-й день со дня отправки (п. 5 ст. 100 НК РФ).

Обжалование результатов проверки

Если вы не согласны с фактами, изложенными в акте ВНП (выводами и предложениями проверяющих), можете его обжаловать в течение одного месяца с даты получения (п. 5 ст. 100 НК РФ).

По результатам рассмотрения возражений налогоплательщика ИФНС принимает решение (п. 7 ст. 101 НК РФ):

- о привлечении к ответственности за совершение налогового правонарушения;

- об отказе в привлечении к ответственности за совершение налогового правонарушения;

Решение о привлечении (отказе в привлечении) может быть обжаловано в апелляционном порядке в течение месяца с даты его получения. Апелляционная жалоба направляется в вышестоящий налоговый орган.

Наиболее частые нарушения, выявленные в ходе ВНП

|

Вид налога |

Нарушения, выявленные в ходе ВНП |

| Налог на прибыль организаций | Занижение налоговой базы при применении схемы дробления бизнеса с использованием взаимозависимых лиц |

| Завышение расходов путем заключения сделок с фирмами-однодневками | |

| Неправомерное отнесение отдельных затрат к косвенным расходам (при возможности их отнесения к прямым) | |

| Занижение базы из-за неполного отражения в учете доходов от реализации | |

| Занижение внереализационных доходов из-за нецелевого использования денежных средств | |

| Завышение расходов на сумму убытка, полученного от реализации основного средства | |

| НДС | Включение в состав вычетов сумм НДС по сделкам с фирмами-однодневками |

| Принятие к вычету НДС при отсутствии подтверждающих первичных документов или на основании счетов-фактур, содержащих недостоверные данные | |

| Занижение налоговой базы при применении схемы дробления бизнеса с использованием взаимозависимых лиц | |

| Занижение базы в результате неправомерного применения льготы | |

| Занижение базы на стоимость безвозмездно переданного имущества | |

| Занижение базы на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг) | |

| Невключение в базу строительно-монтажных работ, выполненных для собственного потребления | |

| Невосстановление НДС, принятого к вычету, при переходе на УСН, ЕНВД и ПСН | |

| Неправомерное применение пониженной налоговой ставки 10% при реализации изделий медицинского назначения, не входящих в перечень кодов медицинских товаров | |

| Необоснованное применение нулевой ставки по реализации товаров на экспорт | |

| Неправомерное заявление вычетов за пределами трехлетнего срока с момента окончания налогового периода, в котором возникло право на их применение | |

| НДФЛ | Занижение базы в результате неисчисления налога с дохода, полученного в натуральной форме |

| УСН | Изменение объекта налогообложения по УСН в течение года |

| Уменьшение авансов и налога на страховые взносы, уплаченные в другом периоде | |

| Включение в состав расходов затрат, не поименованных в п. 1 ст. 346.15 НК РФ | |

Применение УСН организациями:

|

|

| Неуплата по итогам года минимального налога (для организаций и ИП на УСН 15%) | |

| ЕНВД | Применение ЕНВД по работам и услугам не подпадающим под этот режим налогообложения |

| Применение ЕНВД при осуществлении деятельности на площади торгового зала более 150 кв. м. путем формального деления площадей между взаимозависимыми лицами | |

| Уменьшение налога на страховые взносы более чем на 50% (для ИП и организаций с сотрудниками) | |

| ПСН | Несоответствие осуществляемого вида деятельности выданному патенту |

| ЕСХН | Применение режима при уровне доходов от реализации сельхозпродукции менее 70% от общего объема доходов |

| Страховые взносы | Применение пониженных тарифов |

| Нарушение порядка исчисления и уплаты страховых взносов |

Подводим итоги

- ВНП проводится либо по месту нахождения налогоплательщика, а при отсутствии у него помещения для размещения проверяющих — на территории ИФНС.

- Общий срок проведения выездной проверки — 2 мес., максимальный — 15 мес.

- В ходе проверки сотрудники ИФНС могут производить выемку документов, инвентаризацию и осмотр помещений и территорий, производить допросы и привлекать к работе экспертов и переводчиков.

- Результаты проверки оформляются актом, который может быть обжалован в течение месяца с даты его получения.