Отчитаться должны все налоговые агенты

Налоговые агенты по НДФЛ – это организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, обособленные подразделения иностранных компаний, которые выплачивают доходы гражданам. Обязанность налоговых агентов – рассчитывать, удерживать и перечислять НДФЛ с выплаченных доходов в бюджет.

Обязанность работодателей и заказчиков

Сдать в ИФНС расчет по форме 6-НДФЛ за 2 квартал 2017 года обязаны все налоговые агенты по подоходному налогу (п. 2 ст. 230 НК РФ). То есть, сдать отчетность должны, в частности, компании и ИП, выплачивающие доходы по трудовым договорам и заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

Если выплат не было

Если в период с 1 января по 30 июня 2017 организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали и не перечисляли НДФЛ в бюджет, то сдавать расчет 6-НДФЛ за полугодие не нужно. Объясняется это тем, что в подобной ситуации организация или ИП не считается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. «Нулевка», по сути, просто подтверждает, что нет никаких сведений, подлежащих включению в отчетность.

Однако нужно быть внимательным: если в первом полугодии была хотя бы одна выплаты (например, подрядчику), то налоговый агент обязан сдавать квартальные расчеты 6-НДФЛ весь 2017 год.

Какие доходы показывают в 6-НДФЛ

В расчет по форме 6-НДФЛ за первое полугодие 2017 года нужно перенести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Кода сдавать расчет: срок

6-НДФЛ нужно сдавать в ИФНС не позднее последнего дня месяца, следующего за отчетным периодом (ст. 230 НК РФ). В нашем случае отчетный период – это полугодие (январь – июнь). Последний день июля – это 31 число (понедельник). Следовательно, не позднее этой даты и нужно сдать в налоговую инспекцию отчет 6-НДФЛ за 2 квартал 2017 года.

Форма отчета

Утверждена ли новая форма расчета 6-НДФЛ с 2017 года? Какой бланк скачивать для заполнения «бумажного» расчета за первое полугодие 2017 года? Изменился ли формат, необходимый для сдачи расчета в электронном виде? Подобного рода вопросы всегда возникают перед сдачей очередной налоговой отчетности.

Для отчетности за первое полугодие 2017 года заполняйте форму 6-НДФЛ, утвержденную Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Этот бланк нужно было применять и прежде. Вы можете бесплатно скачать актуальный бланк 6-НДФЛ, который применяется для сдачи 6-НДФЛ за 2 квартал 2017 года. Формат – Excel.

Действующая форма расчета 2017 года включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

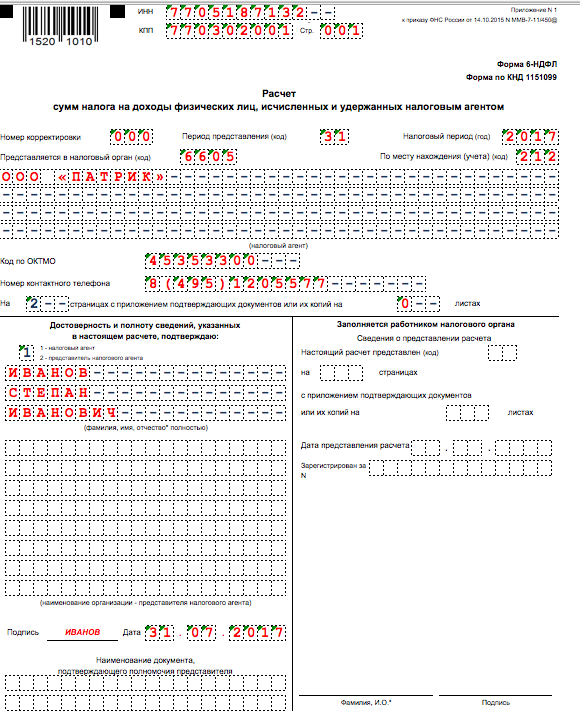

Титульный лист

При заполнении 6-НДФЛ за 2 квартал 2017 год в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

По строке «Период представления (код)» укажите 31 – это означает, что вы сдаете 6-НДФЛ именно за первое полугодие 2017 года. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2017.

Укажите код подразделения ИФНС, в которую направляется годовая отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

При правильном заполнении, образец заполнения титульного листа расчета 6-НДФЛ за первое полугодие 2017 года может выглядеть так:

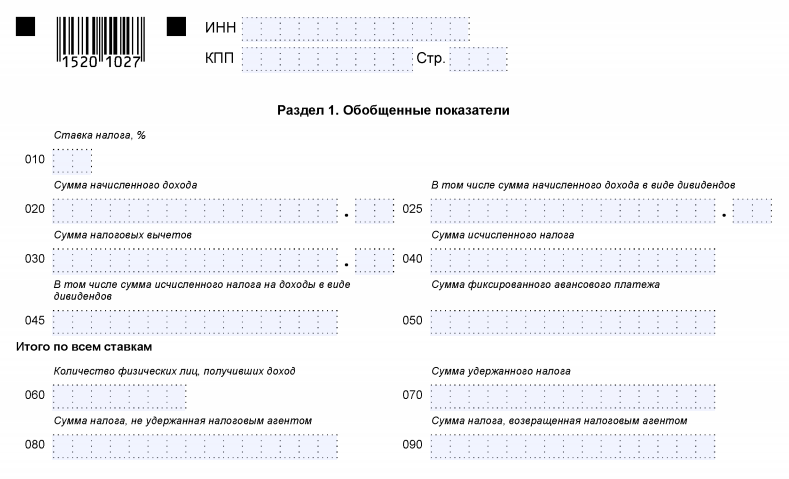

Раздел 1

В разделе 1 6-НДФЛ за 2 квартал 2017 года «Обобщенные показатели» нужно свести данные об общей сумме начисленных доходов с 1 января по 30 июня 2017 года, налоговых вычетов и общую сумму начисленного и удержанного НДФЛ.

Поясним в таблице, какие строки обобщенных значений находятся в разделе 1 расчета 6-НДФЛ за полугодие:

| Строка | Значение |

| 10 | Ставка НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 20 | Сумма начисленного дохода с 1 января по 30 июня 2017 года. |

| 25 | Доходы в виде дивидендов с января по март 2017 года включительно. |

| 30 | Сумма налоговых вычетов в 1 квартале 2017 года. |

| 40 | Сумма исчисленного НДФЛ с 1 января по 30 июня 2017 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 45 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом с 1 января по 30 июня 2017 года. |

| 50 | Сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 60 | Общее количество физических лиц, получивших доход в отчетном периоде (январь-июнь) |

| 70 | Сумма удержанного НДФЛ в первом полугодии 2017 года |

| 80 | Сумма НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до первого полугодия 2017 года, но по каким-либо причинам не сделали этого. |

| 90 | Сумма возвращенного НДФЛ в первом полугодии 2017 года (по статье 231 НК РФ). |

Раздел 2

В разделе 2 6-НДФЛ за первое полугодие 2017 года нужно указать:

- конкретные даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

Выглядит раздел 2 расчета так:

При заполнении раздела 2 совершенные операции отражайте в хронологическом порядке. Поясним предназначение строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. |

| 140 | Сумма налога, которая удержана на дату по строке 110. |

Важно обратить внимание, что в раздел 2 отчета 6-НДФЛ за первое полугодие 2017 года нужно включать только показатели, относящиеся к трем последним месяцам отчетного периода (рекомендации ФНС в Письме от 18.02.2016 № БС-3-11/650). То есть, нужно показать доходы и НДФЛ с разбивкой по датам – только по операциям, совершенным в апреле, мае и июне 2017 года включительно. Операции 1 квартала 2017 года в этот раздел попадать не должны.

Раздел 2 расчета 6-НДФЛ за первое полугодие 2017 года заполняется на отчетную дату – 30 июня (Письмо ФНС от 25.02.2016 № БС-4-11/3058. В разделе приводятся обобщенные показатели только о тех доходах, НДФЛ с которых был удержан и перечислен в бюджет в течение последних трех месяцев периода, за который подается расчет (апрель, май и июнь).

Если доход получен в течение апреля, мая и июня 2017 года, но установленный НК РФ срок перечисления НДФЛ с этого дохода еще не наступил, то этот доход в разделе 2 не отражается. Такой доход и удержанный с него НДФЛ нужно будет показать в разделе 2 расчета 6-НДФЛ за период, в котором налог должен быть перечислен в бюджет (Письма ФНС от 25.01.2017 № БС-4-11/1249).

Например, срок выплаты зарплаты за месяц – 30-е число текущего месяца. Соответственно, зарплата за июнь 2017 года выплачена 30.06.2017, а НДФЛ с нее должен быть перечислен в бюджет не позднее 03.07.2017 (01.07.2017 и 02.07.2017 – выходные дни). Поэтому, даже если удержанный с зарплаты НДФЛ перечислен в бюджет раньше (30.06.2017), то июньская зарплата и НДФЛ с нее, все равно, должны попасть в раздел 2 расчета 6-НДФЛ за 9 месяцев 2017 года. В 6-НДФЛ за 2 квартал 2017 года будут отражены:

- по строке 020 – зарплата за январь – июнь;

- в разделе 2 – зарплата за январь – май. Зарплата за июнь 2017 года попадет в раздел 2 расчета 6-НДФЛ только за 9 месяцев 2017 года.

Зарплата за март выплачена в апреле: как отразить

Наиболее спорные вопросы по поводу заполнения расчета 6-НДФЛ – это выплаты «переходных» периодов. С ними сталкиваются, когда, допустим, зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Подобная ситуация сложилась с зарплатой за март, которую выплатили в апреле е 2017 года. Как показать ее в 6-НДФЛ за полугодие? Давайте разбираться на примере.

Мартовскую зарплату нужно было отразить в разделе 1 расчета 6-НДФЛ за 1 квартал 2017 года – строки 020, 030 и 040. В разделе 2 расчета 6-НДФЛ за 1 квартал 2017 года мартовскую зарплаты показывать было не нужно, поскольку операция по выплате и уплате налога завершилась в апреле (то есть, уже во втором квартале 2017 года).

НДФЛ с мартовской зарплаты нужно удержат только в апреле в момент выплаты. Поэтому на удержанный налог следует пополнить строку 070 раздела 1, а саму операцию нужно внести раздел 2 отчета за полугодие. Это согласуется с письмом ФНС России от 01.08. 2016 № БС-4-11/13984.

Выглядеть это будет так:

Зарплата за июнь выплачена в июле: как отразить

Заработная плата за июнь выплачена в июле (то есть, уже в третьем квартале 2017 года). Такая ситуация у большинства работодателей. В таком случае аванс и зарплату за июнь 2017 года не нужно отражать в разделе 2 формы 6-НДФЛ за 2 квартал 2017 года, поскольку НДФЛ будет фактически удержан лишь в июле 2017 года. Соответственно, суммы аванса и зарплаты за июнь, а также удержанный НДФЛ найдут свое отражение в разделе 2 за расчета за 9 месяцев 2017 года. А вот в разделе 1 расчета за 2 квартал 2017 года суммы аванса и зарплаты за июнь должны быть, т.к. даты исчисления НДФЛ приходятся на первое полугодие 2017 года.

Июньскую зарплату, выплаченную в июле 2017 года, покажите в разделе 1 расчета 6-НДФЛ за 2 квартал. Причем впишите в отчет только начисленный доход, вычеты и НДФЛ (строки 020, 030 и 040). В строках 070 и 080 данные по июньской зарплате не показывайте. Ведь дата удержания налога (день фактической выплаты зарплаты) еще не наступила. Назвать такой налог неудержанным нельзя.

НДФЛ с июньской зарплаты вы удержите только в июле в момент выплаты. Поэтому покажите ее в строке 070 раздела 1, а саму операцию в разделе 2 отчета за 9 месяцев.

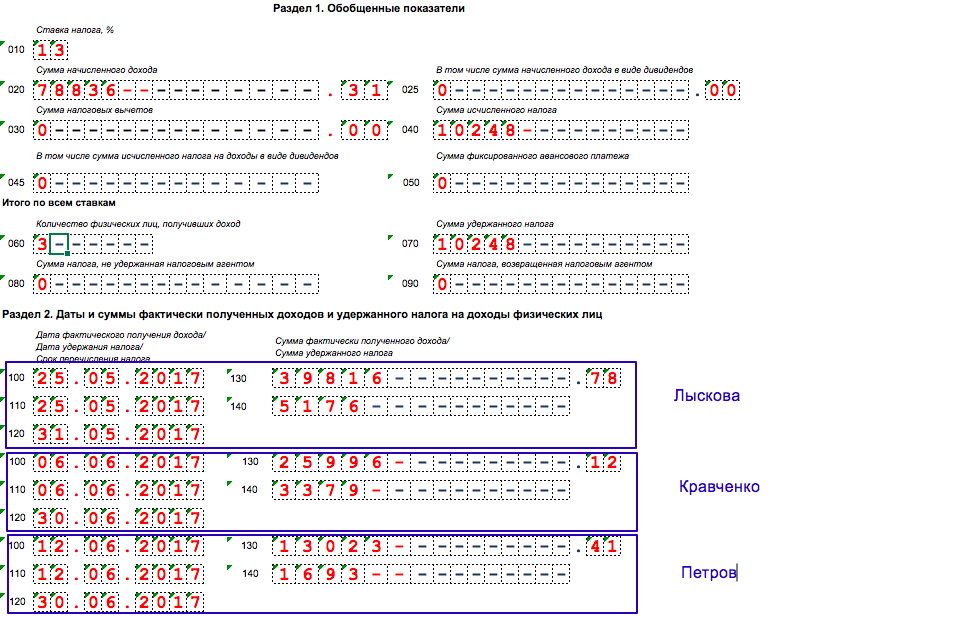

Что делать с выплаченными отпускными

В отношении дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ). Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица налог, – последний день месяца, в котором отпускные сотруднику были выданы. Далее приведем пример включения отпускных выплат в 6-НДФЛ. Информация об отпусках приведена в таблице. Для удобства условимся, что других выплат не было.

| Работник | Дата выплаты отпускных | Сумма отпускных (с НДФЛ) | НДФЛ (13%) |

|---|---|---|---|

| Лыскова А.А. | 42880 | 39 816,78 | 5 176 |

| Кравченко Т.П. | 42527 | 25 996,12 | 3 379 |

| Петров А.С. | 42533 | 13 023,41 | 1 693 |

| Итого | 78 836,31 | 10 248 |

Если работник уходит в ежегодный оплачиваемый отпуск в июле 2017 года (в третьем квартале). По ТК РФ отпускные работодатель обязан выплатить предварительно – не позднее 3-х рабочих дней до начала отпуска (ст. 136 ТК РФ). Поэтому, возможно, что отпускные были выплачены в июне 2017 года (во втором квартале). Рассчитать и удержать НДФЛ с отпускных компания должна была в день выплаты, а перечислить удержанную сумму в бюджет – не позднее 30 июня. То есть, никаких сложностей такими отпускными возникнуть не должно, поскольку операции на третий квартал не переходят. Отражаются они точно также, как на примере выше.

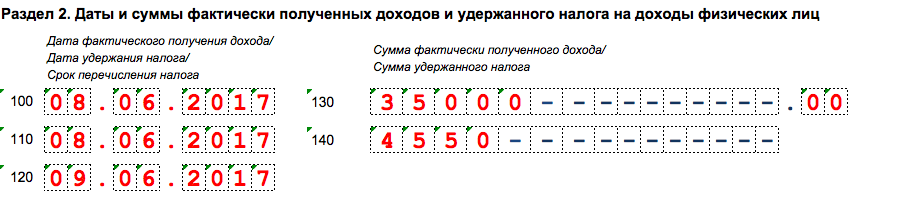

Как показывать больничные

Датой фактического получения дохода (строка 100) для больничного является дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ). Она совпадает и с датой удержания налога (строка 110), поскольку на дату фактической выплаты дохода НДФЛ должен быть удержан налоговым агентом (п. 4 ст. 226 НК РФ).

А вот срок перечисления НДФЛ по больничным особый. Налог по больничным, выплаченным в течение месяца, работодатель может суммировать в течение месяца и перечислять в бюджет одним платежом – не позднее последнего числа месяца, в котором такие выплаты производились (абз. 2 п. 6 ст. 226 НК РФ). Если последний день месяца выпадает на выходной или праздничный день, то уплатить НДФЛ нужно в следующий за ним рабочий день (пп. 6, 7 ст.6.1 НК РФ).

Нужно ли в 6-НДФЛ за полугодие отражать больничное пособие, начисленное в июне, но выплаченное в июле? Нет, не нужно. Доход по больничным нужно учитывать на день, когда его выплатили сотруднику (подп. 1 п. 1 ст. 223 НК РФ).

В рассматриваемой ситуации больничное пособие начислили, то есть рассчитали в июне. Но выплатили уже в июле. В этом случае оснований для того, чтобы включать пособие в расчет 6-НДФЛ за полугодие, нет. Сумму отразите в разделах 1 и 2 6-НДФЛ за 9 месяцев.

Особый порядок отражения премий

Стоит заметить, что способ определения даты фактического получения дохода в виде премии зависит от того, по результатам какого периода был премирован работник (по итогам месяца, квартала или года). Также имеет значение, какая премия выплачена: производственная или непроизводственная.

Непроизводственная премия

Непроизводственные премии – это стимулирующие выплаты, а не вознаграждения за выполненную работу. Поэтому приравнивать их к оплате труда нельзя.

В расчете 6-НДФЛ непроизводственную премию отразите на дату выплаты. В этот день нужно одновременно признать доход и удержать НДФЛ (подп. 1 п. 1 ст. 223, п. 3 ст. 226 НК РФ). Месячная непроизводственная премия в разделе 2 распределяется так:

- по строке 100 – дата выплаты премии;

- по строке 110 – та же дата, что и по строке 100;

- по строке 120 – первый рабочий день после того, который указан по строке 110;

- по строке 130 – сумма премии;

- по строке 140 – сумма НДФЛ.

Производственные премии

Производственные премии – это премии труд. То есть, за выполненную работу, а не стимулирующие выплаты.

Для производственных премиальных действует особый порядок отражения в расчете 6-НДФЛ. Способ определения даты фактического получения дохода в виде премии за выполнение трудовых обязанностей зависит от того, по результатам какого периода был премирован работник (по итогам месяца, квартала или года) – Письмо ФНС от 24.01.2017 № БС-4-11/1139.

Так, при выплате премий за месяц, датой фактического получения дохода считается последний день месяца, за который сотруднику были начислены премиальные. Например, при выплате премии по итогам апреля 2017 года, дата получения премиального дохода – 30.04.2017.

А вот если производственная премия выплачивается по итогам работы за квартал, следует ориентироваться на дату приказа о премировании. То есть в случае, когда, например, премия по итогам работы во первом квартале 2017 года на основании приказа, датированного 06.04.2017, выплачена 10.04.2017, эта операция должна быть отражена в 6-НДФЛ первое полугодие 2017 года так:

Премии в разделе 1:

- по строкам 020, 040, 070 – соответствующие суммовые показатели;

- по строке 060 – количество физлиц, получивших доход.

Премии в разделе 2:

- по строке 100 «Дата фактического получения дохода» – 30.04.2017;

- по строке 110 «Дата удержания налога» – 10.04.2017;

- по строке 120 «Срок перечисления налога» – 11.04.2017;

- по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» – соответствующие суммовые показатели.

Если по итогам работы во втором квартале работникам будет также выплачена квартальная премия, а приказ о ее выплате будет издан в июле 2017 года, то она найдет свое отражение уже в расчете 6-НДФЛ за 9 месяцев 2017 года.

Образец заполнения 6-НДФЛ за полугодие

Далее приведем образец заполнения 6-НДФЛ за 2 квартал 2017 года на конкретном примере. Вот данные по выплатам в 2017 году:

За январь 2017 года – начислена зарплата в сумме 250 000 руб. Сумма НДФЛ – 32 500 руб. Зарплата выплачена 15 февраля 2017 года.

За февраль 2017 года – начислена зарплата в сумме 250 000 руб. Сумма НДФЛ – 32 500 руб. Зарплата выплачена 15 марта 2017 года.

За март 2017 года – начислена зарплата в сумме 350 000 руб. Сумма НДФЛ – 45 500 руб. Зарплата выплачена 14 апреля 2017 года.

За апрель 2017 года – начислена зарплата в сумме 350 000 руб. Сумма НДФЛ – 45 500 руб. Зарплата выплачена 15 мая 2017 года.

За май 2017 года – начислена зарплата в сумме 350 000 руб. Сумма НДФЛ –45 500 руб. Зарплата выплачена 15 июня 2017 года.

За июнь 2017 года- начислена зарплата в сумме 350 000 руб. Сумма НДФЛ – 45 500 руб. Зарплата выплачена 14 июля 2017 года.

Все данные для заполнения формы 6-НДФЛ за 2 квартал 2017 года представлены в таблице.

| Месяц | Сумма начисленной зарплаты, руб. | Сумма НДФЛ | Дата фактического получения дохода | Дата удержания НДФЛ | Срок перечисления НДФЛ |

|---|---|---|---|---|---|

| Январь 2017 года | 250000 | 32500 | 42766 | 42781 | 42782 |

| Февраль 2017 года | 250000 | 32500 | 42794 | 42809 | 42810 |

| Март 2017 года | 350000 | 45500 | 42825 | 42839 | 42842 |

| Апрель 2017 года | 350000 | 45500 | 42855 | 42870 | 42871 |

| Май 2017 года | 350000 | 45500 | 42886 | 42901 | 42902 |

| Июнь 2017 года | 350000 | 45500 | 42916 | 42930 | 42933 |

| Итого | 1900000 | 247 000 | Х | Х | Х |

В расчете 6-НДФЛ за 2 квартал 2017 года эти показатели отражены следующим образом. В разделе 1 бухгалтер отразил:

- по строке 020 – начисленную зарплату за январь-июнь 2017 года – 1 900 000 руб.;

- по строке 040 – сумму исчисленного НДФЛ с зарплаты за январь–июнь – 247 000 руб.;

- по строке 070 – сумму удержанного НДФЛ с зарплаты за декабрь-май – 221 000 руб. (247 000 + 19 500 – 45 500).

В разделе 2 бухгалтер отразил сумму выплаченной зарплаты и удержанного НДФЛ за март – май 2017 года.

Так будет выглядеть построчное заполнение раздела 2 6-НДФЛ за полугодие:

| Строка | Заполнение |

|---|---|

| 100 | 42825 |

| 110 | 14.04 2017 |

| 120 | 42842 |

| 130 | 350 000 руб |

| 140 | 45 500 руб |

| 100 | 42855 |

| 110 | 42870 |

| 120 | 42871 |

| 130 | 350 000 руб. |

| 140 | 45 500 руб. |

| 100 | 42886 |

| 110 | 42901 |

| 120 | 42902 |

| 130 | 350 000 руб.; |

| 140 | 45 500 руб. |

Поскольку зарплату за июнь выплатили в июле и, соответственно, в этом же месяце удержали налог, эти показатели бухгалтер отразит в разделе 2 расчета 6-НДФЛ за 9 месяцев.

За помощь в подготовке материала о заполнении 6-НДФЛ за 2 квартал 2017 года мы благодарим экспертов портала «Бухгуру».