6-НДФЛ — отчет для всех работодателей, из которого ИФНС получает информацию о суммах и сроках удержания, а также перечисления в бюджет подоходного налога. Рассмотрим, в какой срок и по какой форме нужно сдать 6-НДФЛ за 9 месяцев 2020 года. А также узнаем, существует ли нулевой 6-НДФЛ и нужно ли его сдавать в 2020 году. Расскажем также о том, как изменится бланк отчетной формы в 2021 году.

Для чего нужен расчет 6-НДФЛ

ИП и организации, выплачивающие вознаграждения сотрудникам, обязаны исчислить, удержать и уплатить в бюджет подоходный налог (НДФЛ). Для контроля за своевременностью и правильностью исчисления, удержания и уплаты НДФЛ налоговики разработали два отчета: 2-НДФЛ и 6-НДФЛ.

Различаются они:

- Периодичностью представления.

6-НДФЛ сдается ежеквартально, а 2-НДФЛ — раз в год.

- Отсутствием персонификации.

В 6-НДФЛ представлена информация в целом по всем сотрудникам, данных отдельно по каждому работнику в нем нет.

Кто сдает 6-НДФЛ

Сдавать 6-НДФЛ должны все работодатели, выплачивающие доходы работникам, оформленным по трудовым и гражданско-правовым договорам:

- организации;

- ИП;

- адвокаты, нотариусы.

Срок сдачи 6-НДФЛ

Расчет 6-НДФЛ сдается в ИФНС по итогам каждого отчетного периода:

- за 1 квартал, полугодие и 9 месяцев — не позднее последнего числа месяца, следующего за отчетным кварталом;

- за год — до 1 марта следующего года.

Расчет 6-НДФЛ за 9 месяцев 2020 года сдается не позднее 31.10.2020. С учетом того, что крайняя отчетная дата выпадает на нерабочий день (31 октября 2020 года ─ это суббота), представить 6-НДФЛ за 9 месяцев разрешается не позднее понедельника 02.11.2020 (п. 7 ст. 6.1 НК РФ).

Бланк расчета 6-НДФЛ

Бланк отчета утвержден Приказом ФНС от 14.10.2015 № ММВ-7-11/450@ и в 2020 году изменений не претерпел.

6-НДФЛ состоит из следующих разделов:

- Титульного листа.

Включает основную информацию о работодателе, периоде, за который сдается расчет и ИФНС, в которую он направляется.

- Раздела 1.

Заполняется нарастающим итогом с начала года, включает информацию обо всех доходах сотрудников за отчетный (налоговый) период.

- Раздела 2.

Включает в себя сведения о выплатах за 3 последних месяца отчетного периода.

Как изменится бланк 6-НДФЛ с 2021 года, расскажем далее.

Способы сдачи 6-НДФЛ

Сдать отчет в ИФНС можно:

- На бумаге.

Самостоятельно, через представителя или направив по почте заказным письмом с описью вложения.

Если работников больше, отчитаться придется в электронной форме. За сдачу отчета на бумаге при обязанности его представления в электронном формате вас могут оштрафовать.

- В электронной форме.

Куда сдается 6-НДФЛ

6-НДФЛ сдается в ИФНС:

- организациями — по месту их учета;

- ИП — по месту регистрации (кроме спецрежимов ЕНВД и ПСН);

- обособленными подразделениями (ОП) — по месту учета каждой обособки;

В 2020 году компаниям с ОП дано право выбирать налоговую инспекцию для сдачи отчетности, если головная организация и ОП расположены в разных муниципальных образованиях. Для этого нужно уведомить все ИФНС, в которых стоят на учете головная компания и ОП, о таком решении. Форма уведомления утверждена Приказом ФНС от 06.12.2019 № ММВ-7-11/622@. Подать ее надо не позднее 1-го числа налогового периода, по которому будете отчитываться по новому порядку.

- крупнейшими налогоплательщиками и их ОП — по месту учета «головы»;

- ИП на ЕНВД и ПСН — по месту постановки на учет в качестве плательщика вмененки или патента.

Требования к заполнению 6-НДФЛ за 9 месяцев 2020 года

Порядок составления и заполнения отчета 6-НДФЛ приведен в Приказе № ММВ-7-11/450@, напомним его:

- Сведения вносим слева направо, начиная с первого знакоместа. В пустых клетках ставим прочерк.

- Реквизиты и суммовые показатели заполняем всегда, но если значение по суммовым показателям отсутствует — ставим «0».

- Нумерация страниц сквозная и начинается с титульника.

- При заполнении отчета нельзя использовать корректирующие средства.

- Каждую страницу нужно распечатать на отдельном листе, двусторонняя печать не разрешена.

- Скрепляем листы так, чтобы не повредить бумагу, поэтому степлером пользоваться нельзя.

- Заполняя отчет от руки, используем чернила только черного, синего или фиолетового цветов.

- При заполнении на компьютере выставляем шрифт Courier New высотой 16-18 п.

- Отчет заполняем отдельно по каждому ОКТМО.

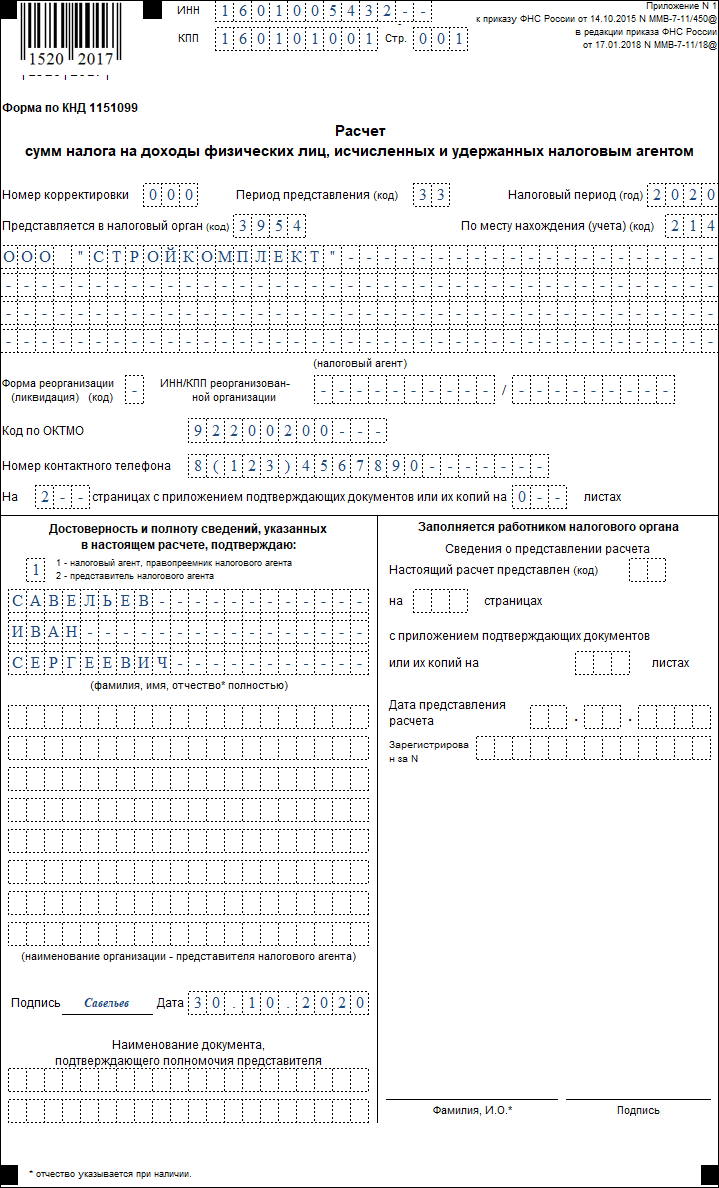

Заполняем титульный лист 6-НДФЛ

В титульнике проставьте:

- ИНН и КПП.

Указываем их согласно свидетельству о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

- Номер корректировки.

Если 6-НДФЛ сдается первый раз за отчетный период, указывается значение «000», обозначающее первичный расчет. Если подается уточненка, укажите ее номер: 001, 002 и т. д.

- Период представления.

Для отчета за 9 месяцев ставим код 33. Если отчет сдаете при ликвидации или реорганизации, внесите значение «53». Коды по остальным периодам, в том числе при ликвидации (реорганизации), приведены в Приложении № 1 к Порядку заполнения, утв. Приказом № ММВ-7-11/450@ .

- Налоговый период.

Вносится год, в течение которого сдается отчет. При сдаче 6-НДФЛ за периоды 2020 года указываем «2020».

- Представляется в налоговый орган.

Ставим код ИФНС, в которую сдается отчет.

- По месту нахождения (учета).

Значение для заполнения этой строки берем из Приложения № 2 к Порядку. Например, ИП (не применяющие ПСН или ЕНВД) указывают код «120»; организации, если они не являются крупнейшими налогоплательщиками, вносят код «214» и т. д.

- Налоговый агент.

Организации указывают здесь краткое наименование, которое отражено в уставе. Если краткого нет — пишите полное. Физлица-налоговые агенты указывают полностью свои ФИО без сокращений.

- Код ОКТМО.

Поскольку 6-НДФЛ составляется отдельно по каждому коду ОКТМО и КПП, вам нужно сформировать такое количество расчетов, которое соответствует числу ваших ОКТМО/КПП.

- Номер контактного телефона.

Сюда внесите актуальный номер телефона, по которому проверяющий инспектор при необходимости сможет связаться с вами и уточнить возникшие у него вопросы.

- Достоверность и полноту сведений…

Если отчет сдает налоговый агент лично, укажите «1», если его представитель — «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

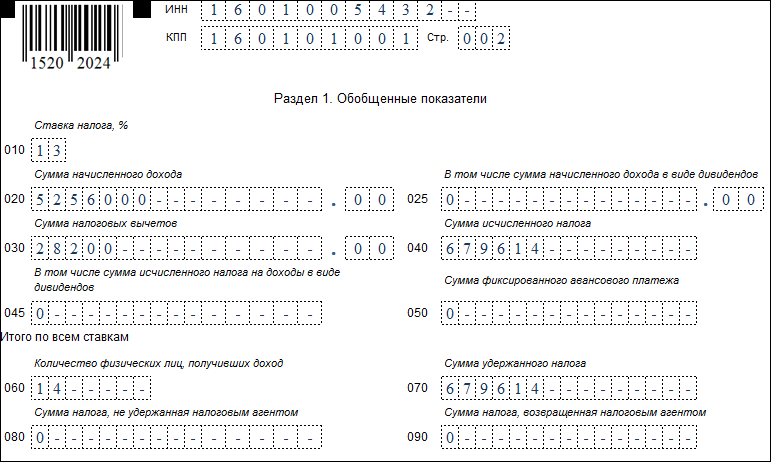

Заполняем Раздел 1

В данный раздел переносим сведения обо всех доходах, включая надбавки, премии и выплаты нарастающим итогом с начала года ─ за период с января по сентябрь. В нем также нужно отразить данные об иных доходах, выплачиваемых «физикам», например, дивидендах. Раздел 1 заполняется отдельно по каждой примененной ставке налога.

- Строка 020.

Указываем общую сумму дохода, начисленного сотрудникам с начала 2020 года.

- Строка 025.

Если дивиденды в 2020 году не выплачивались, в строке ставим «0».

- Строка 030.

Указываем величину предоставленных сотрудникам вычетов, уменьшающих налогооблагаемый доход.

- Строка 040.

Отображаем величину исчисленного налога с начала года, рассчитанную по формуле: (стр. 020 – стр. 030) * стр. 010.

- Строка 045.

Заполняем, если сотруднику выплачивались дивиденды, на них начислен и впоследствии уплачен в бюджет НДФЛ. В ином случае в строке ставим «0».

- Строка 050.

Указываем общую сумму фиксированных авансов, уплаченных за иностранцев, работающих по патенту. Если такие выплаты не производились, проставляем «0».

- Строка 060.

Вносим общее количество сотрудников, получивших за 9 месяцев 2020 года облагаемый налогом доход.

- Строка 070.

Указываем общую сумму удержанного НДФЛ с начала 2020 года.

- Строка 080.

Отражаем НДФЛ, неудержанный работодателем.

- Строка 090.

Указываем сумму излишне удержанного работодателем НДФЛ с дохода сотрудника (в соответствии со ст. 231 НК РФ).

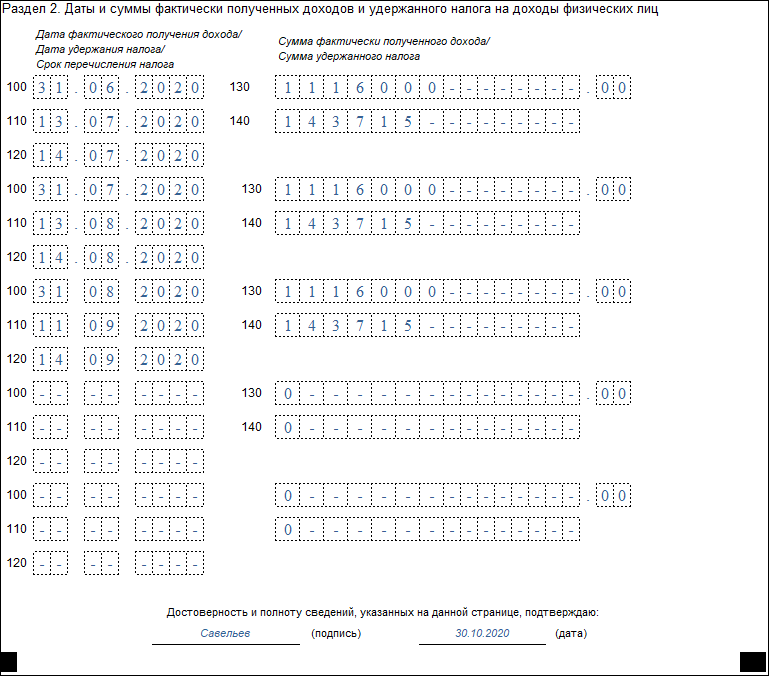

Заполняем Раздел 2

В данный раздел включите выплаты за последние 3 месяца отчетного периода ─ в отчете за 9 месяцев необходимо отразить данные за июль, август и сентябрь.

- Строка 100.

Указываем дату фактического получения доходов, отраженных в стр. 130. При заполнении этой строки нужно учесть, что для некоторых выплат сроки фактического получения дохода разные.

Датой получения зарплаты и ежемесячной премии является последний день месяца, за который она назначена, даже если он выпадает на выходной. При выплате премий за год, квартал или к определенному событию датой получения дохода считается день его выплаты (Письмо Минфина от 23.10.2017 № 03-04-06/69115).

Датой получения дохода по гражданско-правовому договору, больничным и отпускным, материальной помощи, компенсации за отпуск и дивидендам является день выплаты дохода сотруднику.

- Строка 110.

Отражаем дату фактического удержания НДФЛ с выплаченного дохода. Налог со всех видов выплат удерживается в день выплаты дохода, то есть стр. 110 = стр. 100.

- Строка 120.

Указываем срок перечисления НДФЛ в бюджет. Срок уплаты НДФЛ с зарплаты и иных доходов, за исключением отпускных и пособий, — это день, следующий за днем удержания налога. А с отпускных и больничных — последнее число месяца.

- Строка 130.

Вносим общую сумму полученных доходов (без вычитания НДФЛ) на дату, указанную в строке 100.

- Строка 140.

Указываем общую сумму удержанного НДФЛ.

Полезная информация от КонсультантПлюс

Больше полезной информации о заполнении 6-НДФЛ вы найдете в готовом решении, разработанном экспертами по налогообложению и бухгалтерскому учету КонсультантПлюс.

Доходы, которые не нужно отражать в 6-НДФЛ

6-НДФЛ заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам. При этом не всякий доход следует отражать в этом отчете:

| Вид дохода | Включать или нет в 6-НДФЛ | Обоснование | Нормативные ссылки |

| Денежный приз, выданный работнику в рамках рекламной акции | Нет | С денежных призов, которые организация вручила физлицу в рамках рекламной акции и которые укладываются в сумму 4 000 руб. в год, НДФЛ платить не нужно | п. 28 ст. 217 НК РФ, вопрос 1 из Письма ФНС от 21.07.2017 № БС-4-11/14329

|

| Ежемесячное пособие по уходу за ребенком до 1,5 лет, оплата выходных дней по уходу за ребенком-инвалидом | Нет | Данные виды пособий включены в перечень доходов, полностью освобожденных от НДФЛ | п. 1, 8 ст. 217 НК РФ, письма ФНС от 11.12.2018 № БС-3-11/9358, от 11.04.2019 № БС-4-11/6839 |

| Алименты | Нет | Алименты не являются доходом получателя, с которого требуется уплачивать НДФЛ | п. 5 ст. 217 НК РФ, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216

|

| Материальная помощь при рождении ребенка, выплаченная частями | Нет | С данной выплаты не исчисляют НДФЛ, если выполняется два условия:

|

п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, письма Минфина от 27.08.2012 № 03-04-05/6-1006, от 31.10.2013 № 03-04-06/46587, от 22.08.2013 № 03-04-06/34374

|

| Пособие по беременности и родам | Нет | Пособие входит в перечень доходов, полностью освобожденных от НДФЛ | п. 1 ст. 217 НК РФ, Письмо Минфина от 16.09.2014 № 03-04-09/46390, п. 7 Письма ФНС от 01.11.2017 № ГД-4-11/22216, вопрос 4 из Письма ФНС от 01.08.2016 № БС-4-11/13984 |

| Сверхлимитные суточные | Да | Сверхнормативные суточные являются облагаемым доходом.

Суточные в пределах норм в 6-НДФЛ не включаются, т. к. не облагаются НДФЛ |

подп. 6 п. 1 ст. 223, п. 3, 4 и 6 ст. 226 НК РФ, Письмо ФНС от 11.04.2019 № БС-4-11/6839

|

Надо ли сдавать нулевой отчет 6-НДФЛ в 2020 году?

Если у вас в течение отчетного периода не возникали обязанности налогового агента, и доход физлицам ни по трудовым, ни по гражданско-правовым договорам вы не выплачивали, необходимости сдавать форму 6-НДФЛ, даже нулевую, нет. Но если у вас есть желание сдать нулевку 6-НДФЛ, ИФНС обязана ее принять.

Во избежание дополнительных вопросов от налоговиков можно вместо нулевки предоставить в ИФНС пояснительное письмо. В нем следует указать, что в отчетном периоде организация (или ИП) налоговым агентом не являлась, доходы физлицам не уплачивала, действующих договоров с физлицами не имела. Как правило, это бывает при отсутствии финансово-хозяйственной деятельности. Можно указать в письме и это. Заверяется письмо так же, как заверялся бы нулевой расчет 6-НДФЛ.

Как изменится 6-НДФЛ в 2021 году

ФНС подготовила проект новой формы 6-НДФЛ, которую планируется применять с 01.01.2021. Обновленный бланк будет состоять из титульного листа и двух разделов:

- Раздел 1 «Данные об обязательствах налогового агента».

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

В связи с планируемой отменой формы 2-НДФЛ к бланку 6-НДФЛ предусмотрено приложение, которое нужно будет заполнять по итогам года.

Титульный лист изменится незначительно ─ отдельные поля будут переименованы. К примеру, поле «Период представления (код)» станет именоваться «Отчетный период (код)», а поле «Налоговый период (год) в обновленном бланке будет называться «Календарный год».

Поле «Код по ОКТМО» с титульного листа перенесено в Раздел 1. В поле, где отражают код формы реорганизации или ликвидации, нужно будет указывать код лишения полномочий или закрытия обособленного подразделения (код 9).

В новом бланке Разделы 1 и 2 меняются местами: в разделе 1 нужно будет отражать информацию о конкретных сроках перечисления НДФЛ и сумме налога, а в разделе 2 — обобщенную информацию.

Проектом также предусмотрено, что по новой форме 6-НДФЛ следует сообщать:

- о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога в соответствии с п. 5 ст. 226 НК РФ;

- о невозможности удержания суммы НДФЛ в соответствии с п. 14 ст. 226.1 НК РФ.

Подводим итоги

- Расчет 6-НДФЛ за 9 месяцев 2020 года нужно сдать не позднее 02.11.2020 (перенос крайней отчетной даты 31 октября с нерабочей субботы на понедельник ─ ближайший рабочий день).

- Если в первом полугодии 2020 года у вас не возникало обязанностей налогового агента (доход физлицам не начислялся и не выплачивался), нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать их об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

- С 01.01.2021 года ФНС планирует применение новой формы 6-НДФЛ.