Для получения налогового вычета или для обязательного декларирования доходов за 2021 год ФНС подготовила декларацию 3-НДФЛ по новой форме. Что изменилось в декларации о доходах физлиц, а также как заполнить новую 3-НДФЛ, узнаете из материала.

Новая декларация 3-НДФЛ — приказ ФНС

Для отчетной компании по налогу на доходы физлиц за 2021 год ФНС утвердила новый бланк декларации (Приказ ФНС России от 15.10.2021 № ЕД-7-11/903).

3-НДФЛ образца 2021 года отличается по сравнению с 2020. Чтобы не промахнуться с бланком для заполнения за 2021 год, убедитесь, что штрих-код в левом верхнем углу титульного листа «0331 8010».

Полезная информация от КонсультантПлюс

Скачайте бесплатно новый бланк 3-НДФЛ на сайте КонсультантПлюс.

Что изменилось в 3-НДФЛ 2021

Изменения видны невооруженным глазом начиная с 1 страницы отчета:

- на титульном листе убрали поля для сведений о месте рождения, органе и дате выдачи паспорта;

- в подразделе 1 раздела 1 больше нет строки 010, соответственно ставить код, соответствующий уплате, возврату или отсутствию и того и другого не нужно;

- из нового бланка исчезли два поля для кода расчетного периода при распределении переплаты по налогу в счет иных платежей и для возврата в приложении 1 к разделу 1 в 2021 году;

- из расчета налоговой базы в разделе 2 исключили пункт 1.5.1 о доходах в виде прибыли иностранных компаний;

- с введением прогрессивной налоговой шкалы с 2021 года пункт 1.6 раздела 2 разделили на два подпункта, то есть в строках 062 и 063 база для ставки 13% и база для ставки 15% указывается по-отдельности;

- также в раздел 2 добавили строку 081 для отражения удержанного налоговым агентом дохода на тот случай, когда работодателей несколько, доход у каждого менее 5 млн рублей, а суммарно превысит порог, и налогоплательщик обязан будет доплатить налог;

- пункты 2.5 и 2.6 раздела 2 прежней формы заменили на пункт 2.5, здесь указывают уплаченные фиксированные авансы по НДФЛ или налог на прибыль, за счет чего пойдет уменьшение налога к уплате или увеличение к возврату;

- строки 071 — 073 приложения 2 к разделу 2 заменили строкой 080 и 090 в новом бланке, теперь достаточно вписать сумму и выбрать код вида освобождения от налога;

- в приложении 3 к разделу 2 убрали поле для кода ОВЭД;

- в бланк декларации на 2022 год лист «Расчет к Приложению 3» заменен на «Приложение 3 (продолжение)», где нужно детально расписать, как рассчитаны уплаченные авансы с учетом примененных вычетов по видам;

- приложение 5 к разделу 2 дополнили пунктом 5.3 и строкой 230 для указания суммы инвестиционного вычета, полученного в упрощенном порядке;

- в расчете к приложению 5 появился пункт 3, посвященный инвестициям: участники рынка ценных бумаг, внесшие деньги на ИИС, указывают здесь информацию о брокере, реквизитах договора и сумме инвестирования.

Как заполнить 3-НДФЛ за 2021 год

Заполнить декларацию о доходах физлиц можно тремя способами:

- На бумажном носителе: на компьютере или вручную.

- В программе Декларация 2021, которую бесплатно предоставляет налоговая служба на официальном сайте.

- В личном кабинете физлица на nalog.ru.

Заполнение декларации 3-НДФЛ за 2021 год на бумаге

Придерживайтесь следующих правил при внесении сведений в декларацию:

- стоимостные показатели, кроме заграничных доходов в иностранной валюте, пересчитанные на рубли, указываются в рублях и копейках;

- суммы НДФЛ указывайте в целых рублях, округляйте по арифметическим правилам: до 49 копеек включительно — округляйте в меньшую сторону, от 50 и выше — в большую до целого рубля;

- буквы и цифры вписывайте в текстовые поля слева направо;

- цифры в суммовых показатели равняйте по правому краю;

- оставшиеся пустыми клеточки заполните символом «-»;

- если одного листа соответствующего раздела (подраздела, приложения) не достаточно для внесения сведений, подготовьте нужное количество листов;

- если заполняете бланк на компьютере, используйте шрифт Courier New высотой 16 – 18 пунктов;

- бумагу не экономьте: двусторонняя печать деклараций запрещена.

Начните заполнять 3-НДФЛ с титульного листа. В соответствующих полях укажите код вида и номер ДУЛ. Код вида документа проставьте, выбрав нужный из Приложения 8 к Порядку утв. приказом ФНС России от 15.10.2021 № ЕД-7-11/903@ (далее — Порядок).

Если подаете декларацию за 2021 год впервые, то в поле «Номер корректировки» впишите “0–“. Если меняете ранее поданные сведения, то замените «0» на цифру порядкового номера корректирующего отчета.

«Код страны» — код страны по ОКСМ, гражданином которой вы являетесь.

Поле «Код органа» — укажите номер ИФНС, куда направите декларацию. Найдите номер своей налоговой, используя бесплатный сервис.

Код категории налогоплательщика выберите из Приложения 1 к Порядку.

Раздел 1 “Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета” заполняйте в последнюю очередь, так как в разделе указываются итоговые значения, полученные расчетным путем из остальных листов декларации.

Строки 020 — 050 подраздела 1 к разделу 1 заполните на основании расчетов из раздела 2. По каждому КБК и ОКТМО (строки 020 и 030 соответственно) заполните суммой по одной строке 040 или 050 в зависимости от того, подлежит ли налог уплате или возврату из бюджета, в пустой строке поставьте «0». Допускается «0» в 040 и 050 строке одновременно, если расчеты с ИФНС закрыты.

Подраздел 2 к разделу 1 заполняют:

- ИП;

- адвокаты;

- нотариусы;

- арбитражный управляющие;

- частные оценщики;

- частные патентные поверенные;

- медиаторы;

- иными лицами, ведущие частную практику.

В строках 080, 100, 130, 160 — укажите уплаченные авансы за первый квартал, полугодие, 9 месяцев 2021 и год соответственно. В строках 110, 140 и 170 — расходы, уменьшающие авансовые платежи за полугодие, 9 месяцев и 2021 год соответственно.

Приложение к Разделу 1 “Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц” заполняют только физлица, у которых по НДФЛ образовалась переплата.

Если желаете вернуть деньги, то заполните нижнюю часть листа — «Заявление о возврате». Для распоряжения переплатой заполните верхнюю часть, указав повод для зачисления средств, сумму, КБК, ОКТМО и код ИФНС в полях 070 — 070. Зачесть переплату можно, например, в счет будущих платежей или недоимки по имущественным налогам. ФНС ежегодно владельцам транспорта и недвижимости рассылает уведомления, в них найдете нужный КБК.

Раздел 2 заполните после заполнения приложений, дающих детальную расшифровку доходам, расходам, примененным вычетам.

В строку 001 впишите код и Приложения 3 к Порядку.

Строка 010 — все заработанные средства = строка 010 Приложения 1 + строка 031 Приложения 2 + строке 050 Приложения 3.

Строка 020 заполняется по данным из строки 080 Приложения 2 или строки 130 Приложения 4.

Строка 030 = строка 010 — строка 020.

Строка 040 для кодов вида доходов «07» — «14», «17» и «18» — сумма налоговых вычетов = строки 060, 150 Приложения 3 + строки 070, 181, 200, 210 и 230 Приложения 5 + строка 160 Приложения 6 + строки 120, 121, 130, 131, 150 и 160 Приложения 7. Для кода вида доходов «03» – это сумма строк 060 и 070 Приложения 8.

Строка 050 — расходы и убытки из строк 040 и 052 Приложения 8.

Строка 060 = строка 010 — строка 040 — строка 050.

Строку 063 заполните, если поступали доходы по кодам «17» и «25».

Строка 070 = строка 061 * 13% + строка 062 * 15% + строка 063 * ставка налога по кодам видов доходов «17» и «25».

Строка 080 = сумма строк 080 Приложения 1 по каждому коду вида доходов.

Строка 081 — заполняется только тогда, когда налоговый агент применил ставку 15%.

В строку 090 спишите значения, если в налоговом периоде поступили доходы по коду вида “19”. А строку 100 — по кодам «07» и «020».

Строка 120 — уплаченные авансы или налог на прибыль, которые подлежат зачету.

Строка 130 — сумма строк 170 Приложения 2.

Строка 140 заполняется работающими по патенту иностранцами.

Если по итогам расчетов НДФЛ получился к уплате, впишите сумму в строку 150. Если ФНС вам должна, то сумму к возврату укажите в строке 160. Допустима ситуация при которой заполнены будут обе строки.

В приложении 1 укажите источники, откуда поступали доходы в отчетном году с суммами начисленных доходов и удержанных налогов. Сюда попадают и доходы с места работы и от продажи и сдачи в аренду имущества. Для работодателей укажите наименование, ИНН, КПП. Если продали квартиру или автомобиль со сроком владения, не освобождающим от налога, укажите ФИО покупателя.

Приложение 2 заполняют налоговые резиденты России, получающие доходы заграницей.

Приложение 3 и продолжение к нему, как и Подраздел 2 к разделу 1, заполняют предприниматели и лица, занимающиеся частной практикой.

Если в 2021 вы получили материальную помощь, подарки или призы, не подпадающие под уплату налога, суммы таких доходов укажите в соответствующих полях Приложения 4 по строкам 010 – 120. Итоговую сумму необлагаемых подоходным налогом выплат, подарков, призов впишите в строку 130.

В Приложении 5 укажите инвестиционные, социальные и стандартные вычеты, и полученные у работодателя, и те, о праве на которые заявляете в налоговую службу.

Приложение 6 предназначено для вычетов от продажи имущества. В основном для недвижимого имущества это 1 млн рублей, если проданная недвижимость стоит дороже. Если квартира (доля, дом, участок) продана за меньшие деньги, то вся сумма будет подпадать под вычет.

Приложение 7 посвящено имущественным вычетам за строительство домов. Строка 010 заполняется кодом из Приложения 5 к Порядку, а поле 020 — из Приложения 6. Здесь же отражается и вычет по ипотечным кредитам, максимум 3 млн рублей.

Приложение 8 заполняют физлица, кто в отчетном году проводил операции по инвестиционному товариществу, с ценными бумагами и ПФИ. Код вида операции выберите из Приложения 7 к Порядку.

Расчет к Приложению 1 заполняют физлица — продавцы недвижимости. Здесь указывают кадастровый номер, кадастровую стоимость и сумму проданного имущества из Приложения 1.

Расчет к Приложению 5 детализирует социальные вычеты в части добровольного страхования жизни и добровольного пенсионного страхования, а также инвествычета. В строках 010, 020, 030 и 090, 100, 110 впишите ИНН, КПП, наименование страхового или биржевого брокера соответственно.

Заполнение 3-НДФЛ через программу с сайта ФНС 2021

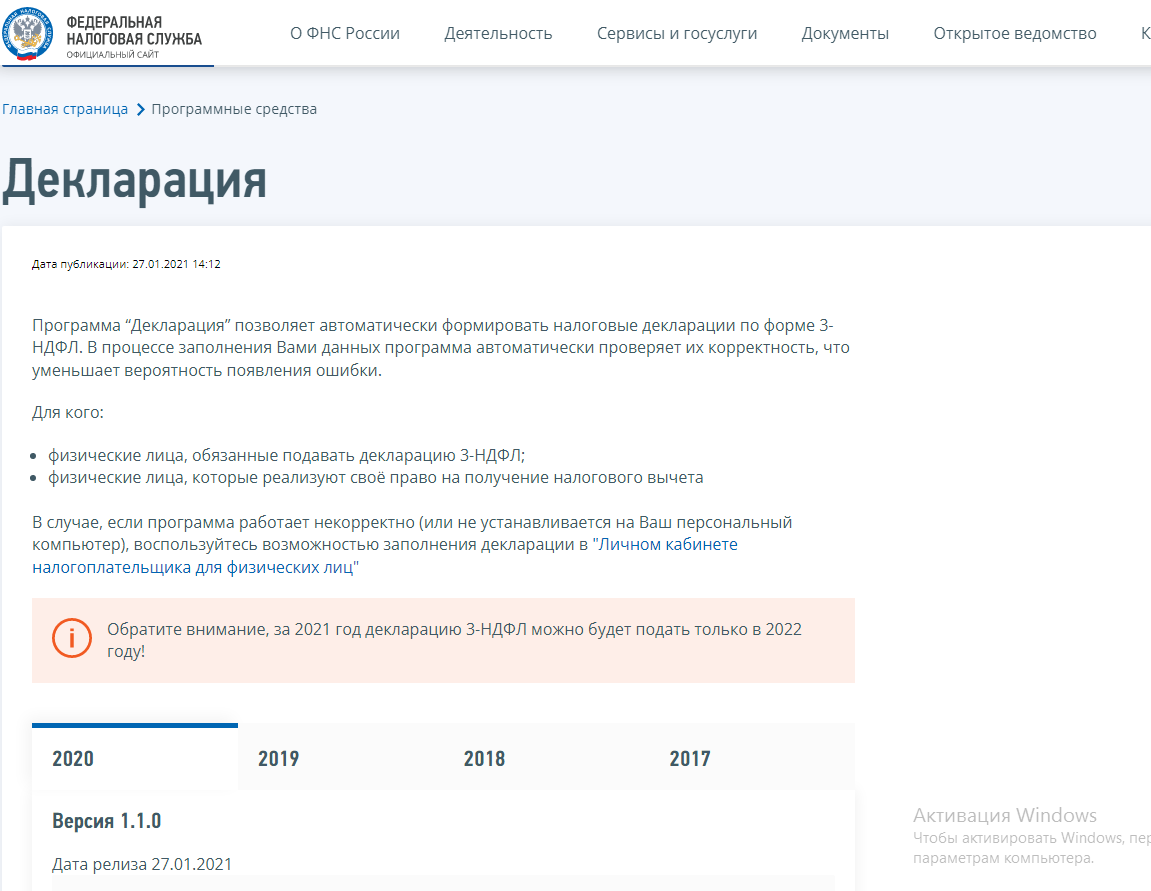

Ежегодно ФНС размещает на официальном сайте программу для скачивания и заполнения 3-НДФЛ. Для формирования декларации по итогам 2021 года на момент подготовки материала ПО не размещено. Следите за нашими обновлениями, как только ФНС выложит программу, расскажем, как с ней работать.

Подача 3-НДФЛ за 2021 в личном кабинете налогоплательщика

Физлицам, зарегистрированным в личном кабинете на сайте nalog.ru, доступна подача декларации в ИФНС, не отходя от компьютера.

Сервис предусматривает создание декларации 2 способами:

- подготовка в личном кабинете

- загрузка из других программ, например из ПО Декларация.

3-НДФЛ — образец заполнения

Заполним декларацию по примеру:

В 2021 году Козлова Анна Ивановна работала в ООО «Спринтер». У нее на иждивении 6-летний ребенок. Вычет на ребенка у работодателя Козлова А.И. не получал. Ежемесячная зарплата — 50 000 рублей. В июне 2021 года Козловой А.И. выплатили материальную помощь 10 000 рублей. В течение года Козлова А.И. платно лечила ребенка, стоимость услуг по справке из медучреждения — 40 000 рублей, а за курсы профессиональной переподготовки заплатила 60 000 рублей. Также в 2021 году Козлова А.И. купила земельный участок стоимостью 300 тыс. рублей.

Образец 3-НДФЛ 2021 Скачать