Начался сезон отпусков, а это значит, что пора поговорить об особенностях заполнения расчета 6-НДФЛ при выплате сотрудникам отпускных или компенсации за неиспользованный отпуск. Прежде чем перейти к особенностям отражения данных выплат в расчете, скажем несколько слов о самом документе и порядке его заполнения.

Для чего нужен 6-НДФЛ и когда его сдавать

Расчет 6-НДФЛ — одна из обязательных форм отчетности работодателей за своих сотрудников. В нем подлежат отражению суммы выплаченного всем сотрудникам дохода, а также начисленного, удержанного и перечисленного в бюджет налога. Расчет, в отличие от 2-НДФЛ, содержит данные об общей сумме дохода и НДФЛ, а не конкретного лица.

6-НДФЛ сдают ежеквартально в следующие сроки:

- за 1 квартал, полугодие и 9 месяцев — до последнего дня месяца, следующего за истекшим кварталом (таким образом, расчет за полугодие нужно представить до 31 июля, а за 9 месяцев — до 31 октября);

- за год — до 1 апреля года, следующего за отчетным.

За 2019 год отчет нужно сдать до 1 апреля 2020 года.

Отчет сдают на бланке, утвержденном Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Документ можно составить и сдать как на бумаге, так и в электронной форме.

Если работников больше 24 человек, сдать расчет можно только в электронной форме по ТКС через операторов ЭДО.

Особенности отражения отпускных в 6-НДФЛ

Дата перечисления дохода и НДФЛ

При заполнении отчета ключевым моментом выступает дата получения дохода для целей НДФЛ и дата перечисления налога в бюджет. В зависимости от вида дохода эти даты могут меняться. Так, при получении зарплаты, датой получения дохода является последний день месяца, в котором она была выплачена, а датой перечисления НДФЛ — день, следующий за ее выплатой.

В отношении отпускных все иначе:

- Cтр. 100 — день выплаты отпускных.

- Cтр. 110 — дата выплаты отпускных. Таким образом, по строкам 100 и 110 значения будут идентичными.

- Cтр. 120 — последний день месяца, в котором выплачены отпускные.

Обратите внимание: в Разделе 2 расчета 6-НДФЛ отпускные отражают отдельно от доходов (в частности, от заработной платы), имеющих другие сроки выплаты и перечисления НДФЛ в бюджет.

Выплата отпускных разными датами

Если в отчетном периоде отпускные выплачены по частям (разными датами), то строки 100-130 заполняют отдельно по каждой выплате.

Отпускные перечислены в одном квартале, а подоходный налог уплачен в другом

Если данные выплаты произведены в одном квартале (например, 31 марта), а НДФЛ перечислен уже в следующем (допустим, 1 апреля), то их необходимо отразить в отчете за полугодие. В расчет за 1 квартал они не включаются.

Особенности отражения компенсации за отпуск в 6-НДФЛ

Компенсацию за неиспользованный отпуск выплачивают сотруднику при его увольнении. Она не относится ни к заработной плате, ни к отпускным. Выплачивают компенсацию, как правило, в последний рабочий день вместе с расчетом по зарплате.

Но бывают ситуации, когда компенсация и зарплата выдаются сотруднику накануне увольнения. От того, в какой момент выдаются выплаты (вместе с компенсацией) зависит порядок заполнения Раздела 2 отчета:

Все выплаты (включая компенсацию) произведены в день увольнения сотрудника

- Стр. 100 — последний день работы сотрудника.

- Стр. 110 — совпадает со строкой 100.

- Стр. 120 — день, следующий за днем увольнения сотрудника.

Так как все выплаты произведены в один день — заполняют один блок Раздела 2, без отдельного указания зарплаты и компенсации за отпуск.

Выплаты произведены накануне дня увольнения

В этом случае нужно заполнить два блока Раздела 2: отдельно по компенсации и отдельно по зарплате. Допустим, компенсация и зарплата выданы сотруднику 10 июня, а уволился он 11 июня. Тогда раздел 2 будет выглядеть следующим образом:

По компенсации:

- Стр. 100 — 10.06.2019.

- Стр. 110 — 10.06.2019.

- Стр. 120 — 11.06.2019.

По зарплате:

- Стр. 100 — 11.06.2019.

- Стр. 110 — 10.06.2019.

- Стр. 120 — 11.06.2019.

Образец заполнения 6-НДФЛ при выплате отпускных

Рассмотрим на примере порядок заполнения отчета при получении сотрудником отпускных и компенсации за отпуск при увольнении.

Пример

17 мая ООО «Кадровик» выплатило своему сотруднику отпускные в размере 30 450 руб. (удержанный НДФЛ — 4 550 руб.).

Сумма доходов сотрудников организации с начала года (за период с января по июнь) составила 1 254 000 руб. НДФЛ удержан и уплачен в размере 187 379 руб.

Заработная плата за апрель, май и июнь составила 720 000 руб. (по 240 000 руб. каждый месяц), НДФЛ — 93 600 руб. (по 31 200 руб. ежемесячно).

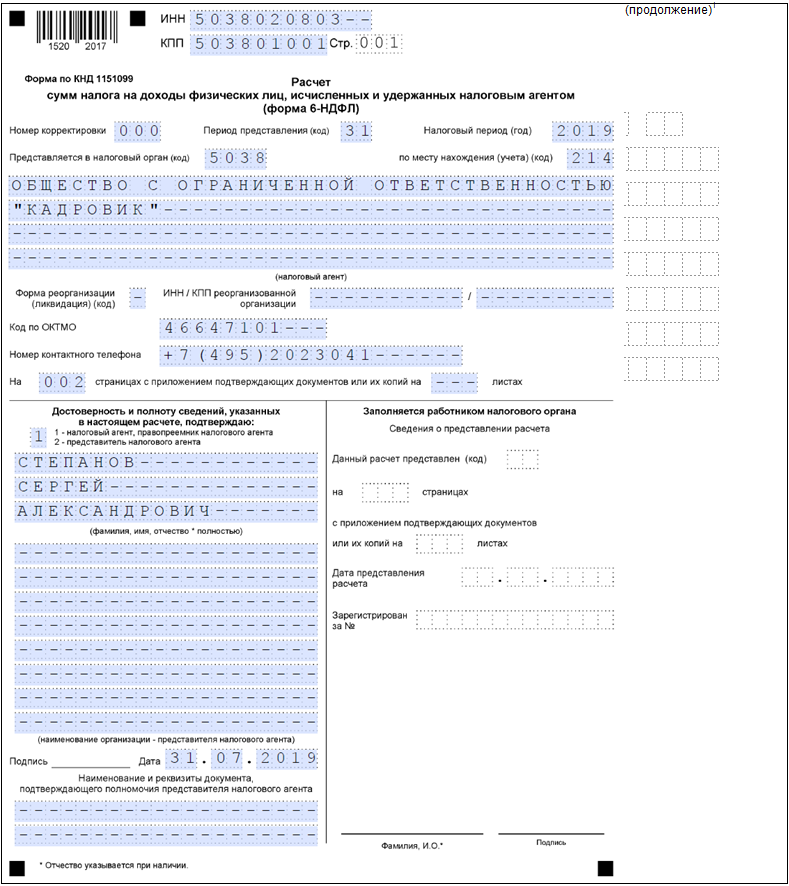

Заполняем титульный лист

Таблица № 1. Порядок заполнения титульного листа.

| ИНН/КПП | Организации указывают ИНН и КПП, ИП — только ИНН. |

| Номер корректировки | При сдаче первичного отчета в ячейку вносим значение «000». Если подаете корректирующий расчет, то указываете номер корректировки — «001», «002» и т. д. |

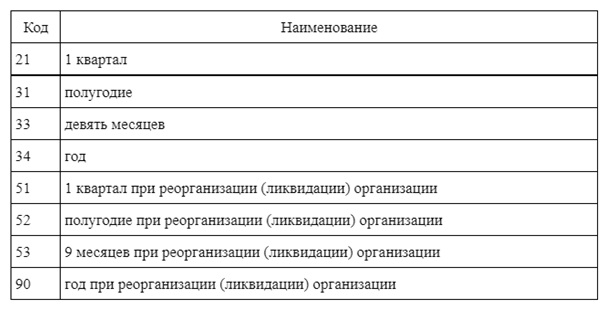

| Период представления | Указываем в соответствии с Приложением № 1 к Порядку заполнения расчета (*см. ниже).

В нашем примере Расчет сдается за полугодие, которому соответствует код «31» |

| Налоговый период | Год, в котором (за который) сдаем 6-НДФЛ |

| Представляется в налоговый орган (код) | Указываем последние четыре цифры ИФНС, в которую сдаем расчет |

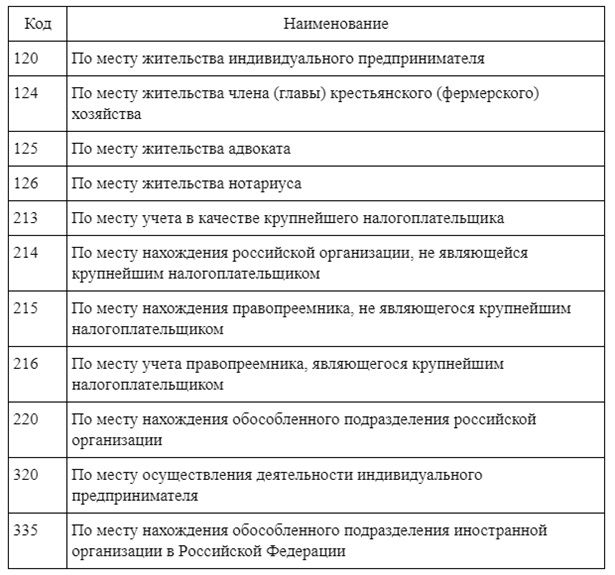

| По месту нахождения (учета) | Указываем код из Приложения № 2 к Порядку заполнения расчета (**см. ниже).

В нашем примере отчет сдается по месту нахождения организации, не являющейся крупнейшим налогоплательщиком, чему соответствует код «214» |

| Налоговый агент | Полное наименование организации или ИП-работодателя, сдающих расчет. Аббревиатуру ИП указывать не нужно |

| Код по ОКТМО | Обратите внимание: отчет составляется отдельно по каждому коду ОКТМО |

| Номер контактного телефона | Указываем номер телефона, по которому сотрудник ИФНС может связаться с организацией или ИП |

| На … страницах… | Указываем общее количество страниц отчета и листов документов, прикладываемых к нему. В большинстве случаев 6-НДФЛ составляется на 2 листах без приложения иных документов (которыми могут быть, например, доверенность на представителя) |

| Достоверность и полноту сведений… | Значение «1» указывается, если отчет сдает ИП или организация-работодатель. Если отчет сдается представителем — необходимо указать значение «2», а также ФИО представителя (наименование организации представителя) и реквизиты доверенности.

Если отчет сдает организация, то в строках ниже указываем ФИО руководителя. В нашем случае отчет сдает компания, поэтому в примере указан код «1» и ФИО руководителя организации |

*

**

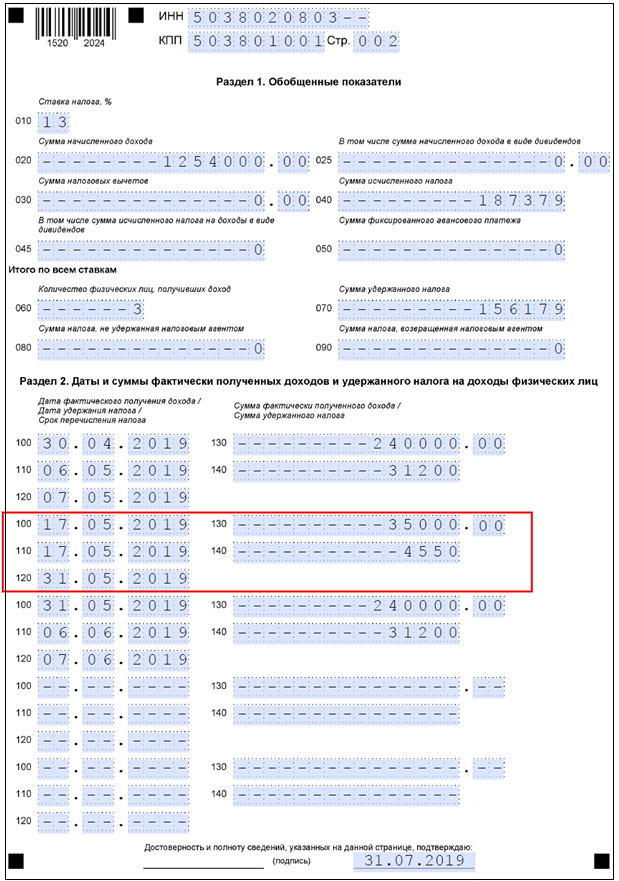

Заполняем разделы 1 и 2

Таблица № 2. Порядок заполнения Разделов 1 и 2.

| Раздел 1 | |

| 010 | Указываем ставку подоходного налога, по которой исчислен налог |

| 020 | Вносим общую сумму дохода с начала года. За отчетный период «полугодие» доход указываем нарастающим итогом с января по июнь. Сумму отражайте вместе с НДФЛ |

| 025 | Эту строку заполняйте только, если в отчетном периоде сотруднику были выплачены дивиденды |

| 030 | Указываем суммы налоговых вычетов, предоставленных работникам в отчетном периоде |

| 040 | Вносим сумму НДФЛ, исчисленную с дохода |

| 045 | Если в отчетном периоде имела место выплата дивидендов, то в данной строке отражаем НДФЛ, исчисленный с указанного дохода |

| 050 | Строку заполняем, если работодатель уменьшает налог на авансовый платеж, уплаченный его сотрудником-иностранцем, работающим по патенту |

| 060 | Отражаем общее количество работников, получивших доход в отчетном периоде |

| 070 | Указываем сумму фактически уплаченного в бюджет налога. Если зарплата за июнь, выплачивается в июле (соответственно налог удерживается также в июле), то в данную строку вносим НДФЛ за период с января по май. В нашем примере указан НДФЛ в размере 156 179 (187 379 — 31 200).

Соответственно, «июньский» НДФЛ необходимо включить в строку 070 Раздела 2 расчета за 9 месяцев |

| 080 и 090 | Если в отчетном периоде работодатель не смог удержать НДФЛ с сотрудника или вернул ему излишне удержанную сумму налога, это необходимо отразить по строкам 080 и 090 |

| Раздел 2 | |

| 100 | В данной строке отражаем дату фактического получения дохода.

Для отпускных выплат (и компенсации за отпуск) датой получения дохода является день их фактического перечисления сотруднику (подп. 1 п. 1 ст. 223 НК РФ). В нашем примере, отпускные перечислены 17 мая, что мы и отразили по строке 100 |

| 110 | Дата удержания налога.

При выплате отпускных налог необходимо удержать в день перечисления средств сотруднику (п. 4 ст. 226 НК РФ). Поэтому значение строк 100 и 110 в данном случае будет совпадать. При выплате компенсации датой удержания налога будет дата ее фактической выплаты сотруднику |

| 120 | Дата перечисления налога.

Для отпускных выплат датой перечисления налога является последний день месяца, в котором данная выплата перечислена сотруднику. При выплате компенсации за отпуск датой перечисления НДФЛ будет день, следующий за выплатой средств |

| 130 | Сумма выплаченного сотруднику дохода (вместе с НДФЛ) |

| 140 | Сумма налога, удержанная с произведенной выплаты |

Подводим итоги

- Отпускные отражаются в 6-НДФЛ на дату перечисления сотруднику средств. Датой удержания налога в этом случае будет также день выплаты отпускных. Таким образом, значения в строках 100 и 110 Раздела 2 отчета идентичны.

- Дата перечисления дохода по отпускным выплатам — последний день месяца, в котором они выплачены.

- Если отпускные были начислены в одном квартале (например, в июне), а срок выплаты НДФЛ пришелся на выходной день (30 июня — воскресенье) и был перенесен на следующий рабочий день (1 июля — понедельник) уже в другом квартале, то в отчете за 6 месяцев указанные выплаты отражаются только в Разделе 1. В Разделе 2 они отразятся в отчете за 9 месяцев.