Организации и ИП, применяющие ЕСХН, в течение года должны уплачивать 2 обязательных платежа: авансовый по итогам полугодия и налог по окончании года. Рассмотрим, как заполнить платежное поручение ЕСХН на уплату налога за 2019 год.

Срок уплаты ЕСХН за 2019 год

Налог по итогам прошедшего года организации и ИП на ЕСХН обязаны уплатить до 31 марта года, следующего за отчетным. Если последний день уплаты налога попал на нерабочий (выходной или праздник), он переносится на ближайший рабочий день. Срок уплаты налога за 2019 год не выпадает на праздник или выходной и поэтому не переносится. Заплатить налог за 2019 год нужно до 31.03.2019.

Уплачивается налог с учетом ранее перечисленного бюджет авансового платежа за полугодие. С порядком заполнения платежного поручения на уплату авансового платежа по ЕСХН можно ознакомиться в этой статье.

Рассмотрим, как подготовить платежное поручение ЕСХН на уплату налога за 2019 год.

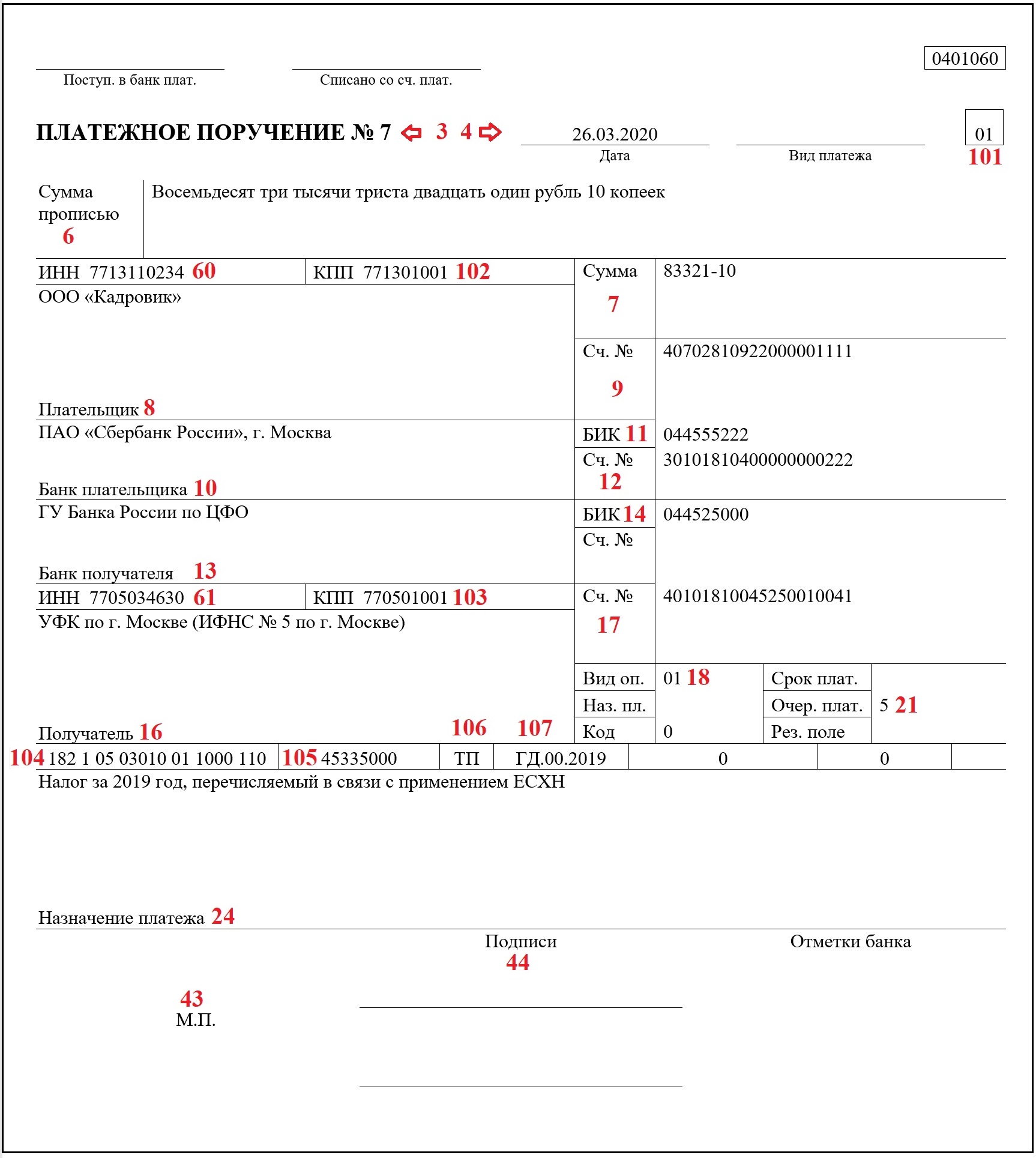

Платежное поручение ЕСХН за 2019 год: образец

Составить платежное поручение на уплату единого сельхозналога можно несколькими способами:

- На сайте ФНС с помощью бесплатного сервиса.

Поручение формируется в электронной форме, после чего распечатывается для оплаты в отделении банка.

- На бумаге.

Бланк платежки можно получить в отделении банка, налоговой инспекции или распечатать из Интернета.

При заполнении платежного поручения любым из указанных выше способов необходимо соблюдать определенные правила, установленные в:

Особенности составления платежки по ЕСХН мы привели в таблице

| Название реквизита | Номер (согласно Приложению № 3 к Положению Банка России от № 383-П) |

Примечание |

| № | 3 | Если заполняете платежку на бумаге, внесите порядковый номер документа (больше 0). Если формируете ее в электронной форме, то номер не указывайте — он заполнится автоматически |

| Дата | 4 | Порядок заполнения даты зависит от того, в какой форме составляется платежка:

Запятые между знаками не ставятся. Например, 26032020.

День, месяц, год разделите между собой точками. Например: «26.03.2020» |

| Статус плательщика | 101 | Статус зависит от того, кто платит налог:

«01» — если сельхозналог перечисляет организация; «09» — если налог уплачивает предприниматель |

| Сумма прописью | 6 | Запишите сумму уплачиваемого налога прописью с учетом следующих особенностей:

Например: «Восемьдесят три тысячи триста двадцать один рубль 10 копеек» |

| Сумма | 7 | Перенесите сумму из строки 6, но укажите ее цифрами с учетом следующих требований:

Например: 83321-10

Например: «83321=» или «83321-00» |

| ИНН | 60 | Организации в эту строку вносят свои ИНН и КПП. ИП указывают только ИНН, так как КПП не имеют. Вместо него они ставят «0» или не заполняют это поле вообще |

| КПП | 102 | |

| Плательщик | 8 | Запишите название плательщика следующим образом:

Например: ООО «Кадровик» или Общество с ограниченной ответственностью «Кадровик».

Например: «Михайлов Александр Петрович (ИП)» |

| Сч. № | 9 | Отразите в этих строках банковские реквизиты счета, с которого будет списан налог |

| Банк плательщика | 10 | |

| БИК | 11 | |

| Сч. № | 12 | |

| Банк получателя | 13 | Впишите платежные реквизиты ИФНС, в которую перечисляется сельхозналог. Узнать их можно в бесплатном сервисе ФНС. Для этого потребуется указать номер ИФНС или определить ее по адресу регистрации |

| БИК | 14 | |

| Сч. № | 17 | |

| ИНН | 61 | |

| КПП | 103 | |

| Получатель | 16 | Получателем всех налоговых платежей является Федеральное казначейство. Указать его нужно так:

УФК по ___ (название региона, в котором уплачивается сельхозналог). После этого в скобках нужно привести название инспекции, на учете в которой состоит плательщик ЕСХН. Полное название получателя будет выглядеть следующим образом: «УФК по г. Москве (ИФНС № 5 по г. Москве) |

| Вид оп. | 18 | Внесите шифр платежного документа. Для платежного поручения (независимо от вида платежа) код всегда «01» |

| Очер. Плат. | 21 | Укажите код очередности платежа. Для всех налогов, включая ЕСХН, он «5» |

| Код | 22 | Если сельхозналог перечисляется не по требованию ИФНС, то в этом поле ставим «0». Если же по требованию, то переносим УИН из требования |

| КБК | 104 | Для оплаты сельхозналога за 2019 год вносим КБК 18210503010011000110.

Обратите внимание, что КБК на уплату пеней и штрафа по ЕСХН другой. Для перечисления аванса по ЕСХН используйте тот же КБК, что и на уплату налога за год |

| ОКТМО | 105 | Вписываем ОКТМО по месту регистрации организации или ИП |

| Основание платежа (код) | 106 | Выберите один из кодов, в зависимости от того, как перечисляете сельхозналог:

|

| Налоговый период | 107 | Так как налог уплачивается за год, укажите период в формате:

«ГД.00.2019» |

| Назначение платежа | 24 | Вкратце указываем название налога, который уплачивается и период, за который он перечисляется: «Налог за 2019 год, перечисляемый в связи с применением ЕСХН» |

| М.П. | 43 | Ставим печать и подписываем платежку |

| Подписи | 44 |

Нужно ли платить НДС при ЕСХН в 2020 году

С 2019 года организации и ИП, применяющие ЕСХН, стали плательщиками НДС. Ранее они, как и все спецрежимники, этот налог не уплачивали. Но законодатель предусмотрел возможность и дальше не платить НДС тем, кто находится на ЕСХН.

Получить освобождение от уплаты НДС можно при соблюдении следующий условий:

- уведомление о начале работы на ЕСХН и об освобождении от НДС получены в одном и том же году;

- доход от деятельности на ЕСХН не превышает установленных НК РФ лимитов.

Для освобождения от уплаты НДС в 2020 году доход за 2019 год не должен превышать 90 млн руб.

Чтобы получить освобождение от уплаты НДС организация или ИП должна подать в ИФНС уведомление по форме, утвержденной Приказом Минфина России от 26.12.2018 № 286н (Приложение № 2).

Подробнее про порядок освобождения ЕСХНщиков от уплаты НДС можно узнать в этой статье.

Подводим итоги

- Единый сельхозналог за 2019 год необходимо перечислить в бюджет до 31.03.2020.

- КБК на уплату налога по ЕСХН — 182 1 05 03010 01 1000 110.

- С 2019 года организации и ИП стали плательщиками налога на добавленную стоимость.

- Для того чтобы получить освобождение от уплаты НДС, необходимо подать соответствующее уведомление в ИНФС по месту регистрации.