Расчет по страховым взносам сдается всеми работодателями по итогам каждого квартала. Рассмотрим, в какой срок и по какой форме нужно сдать РСВ за 2019 год. Отдельно остановимся на порядке его заполнения.

Кто сдает РСВ за 2019 год

Расчет по страховым взносам (РСВ) — относительно новый вид отчетности, введенный с 2017 года. Он заменил собой сразу несколько отчетов, отмененных после передачи страховых взносов в ведение ФНС: РСВ-1, РСВ-2, РСВ-3 и частично 4-ФСС.

Сдать РСВ за 2019 год обязаны работодатели, производящие выплаты:

- сотрудникам, оформленным по трудовым договорам (независимо от срока его действия);

- гражданам, с которыми заключены договоры гражданско-правового характера;

- авторам произведений по договорам авторского заказа;

- физлицам по договорам об отчуждении исключительного права на некоторые результаты интеллектуальной деятельности, издательским лицензионным договорам, лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности.

К работодателям, обязанным сдать РСВ, относятся:

- организации;

- обособленные подразделения российских организаций (ОП), самостоятельно выплачивающие доход своим сотрудникам и перечисляющие с него взносы в бюджет;

- ОП иностранных организаций, работающие на территории РФ;

- ИП;

- главы КФХ;

- физические лица без статуса ИП.

Нулевой РСВ потребуется сдать:

- единственному учредителю, работающему одновременно генеральным директором (Письмо Минфина РФ от 18.06.2018 № 03-15-05/41578);

- организациям или ИП, если в отчетном периоде ими деятельность не велась, и выплаты сотрудникам не производились (Письмо ФНС РФ от 03.04.2017 № БС-4-11/6174);

- главе КФХ при отсутствии сотрудников и деятельности (Письмо ФНС РФ от 25.12.2017 № ГД-4-11/26372@).

Подробнее про порядок заполнения нулевого РСВ можно узнать в этой статье.

ИП, адвокаты, частные нотариусы, не имеющие наемных работников, расчет по страховым взносам не сдают.

Форма РСВ за 4 квартал 2019 года

За 2019 год РСВ сдается по старой форме, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@.

Начиная с отчетности за 1 квартал 2020 года расчет нужно формировать по новой форме, утв. Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@.

РСВ, сдаваемый по итогам 2019 года, состоит из 24 листов. Но все их заполнять не нужно. Обязательны для включения в расчет:

- титульный лист;

- Раздел 1 «Сводные данные об обязательствах плательщика страховых взносов»;

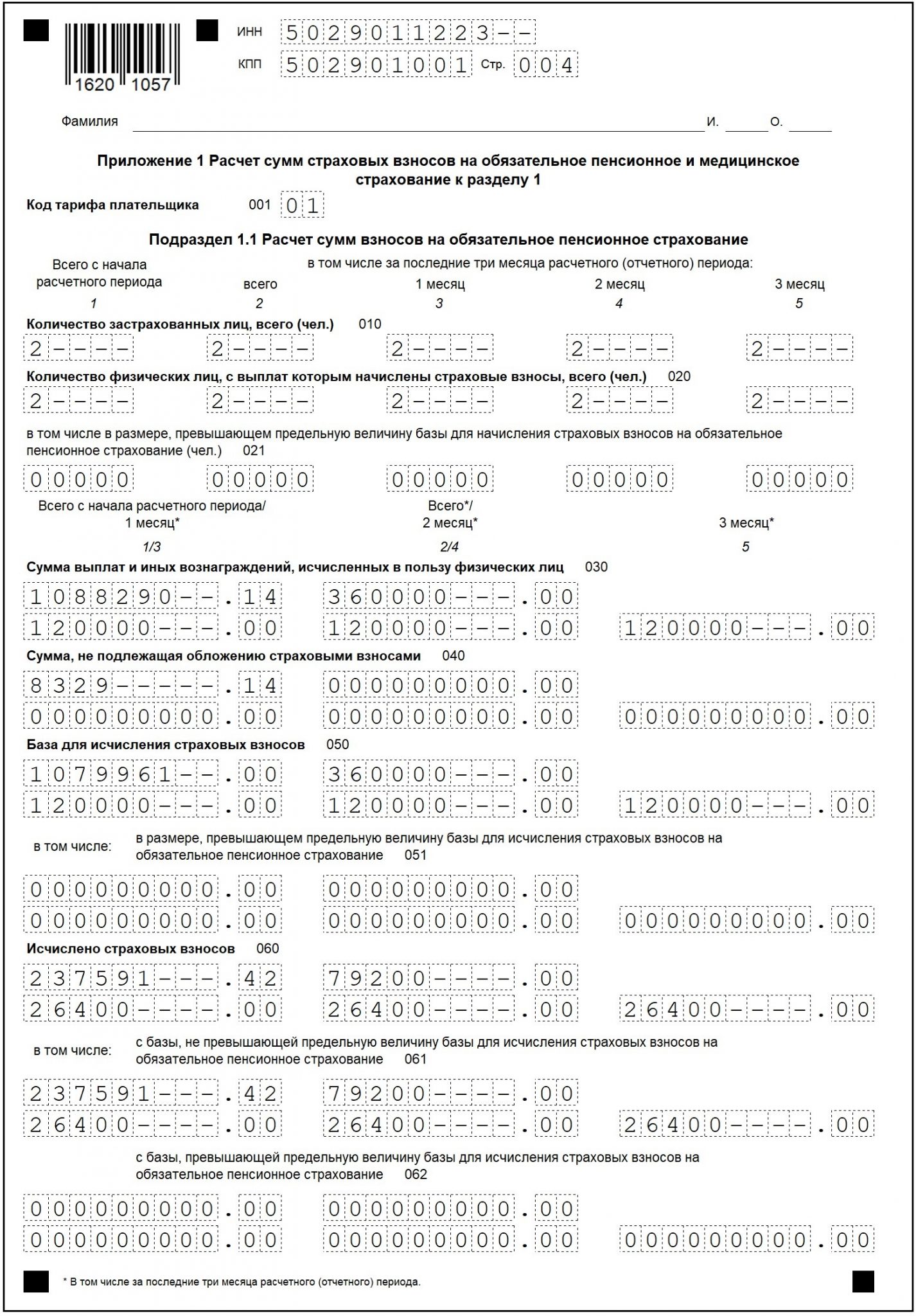

- подраздел 1.1 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное пенсионное страхование»;

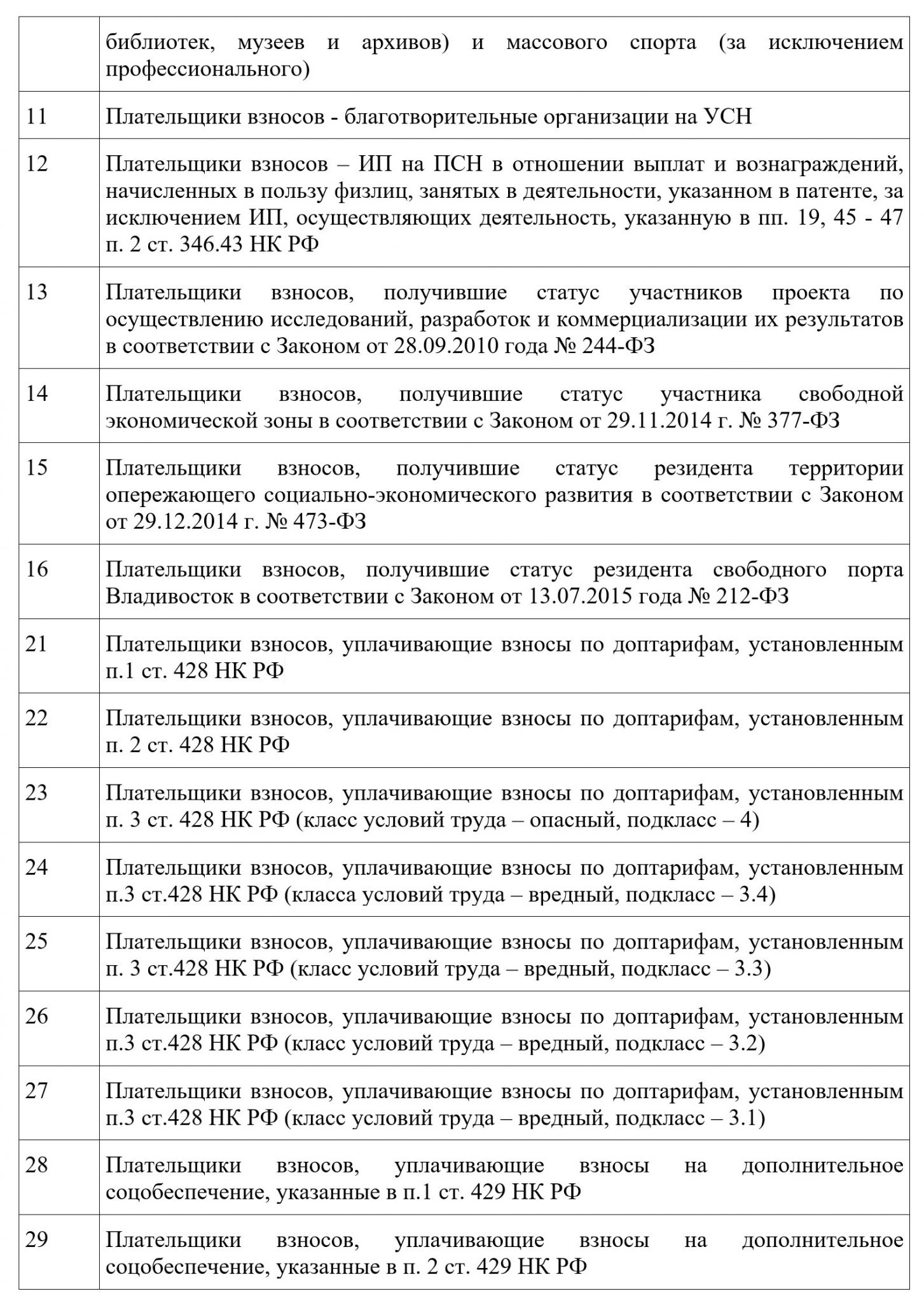

- подраздел 1.2 приложения № 1 к Разделу 1 «Расчет сумм взносов на обязательное медицинское страхование»;

- приложение № 2 к Разделу 1 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1»;

- Раздел 3 «Персонифицированные сведения о застрахованных лицах».

Порядок заполнения листов РСВ следующий: титульный лист, Раздел 3 (на каждого работника), приложения к Разделу 1, Раздел 1.

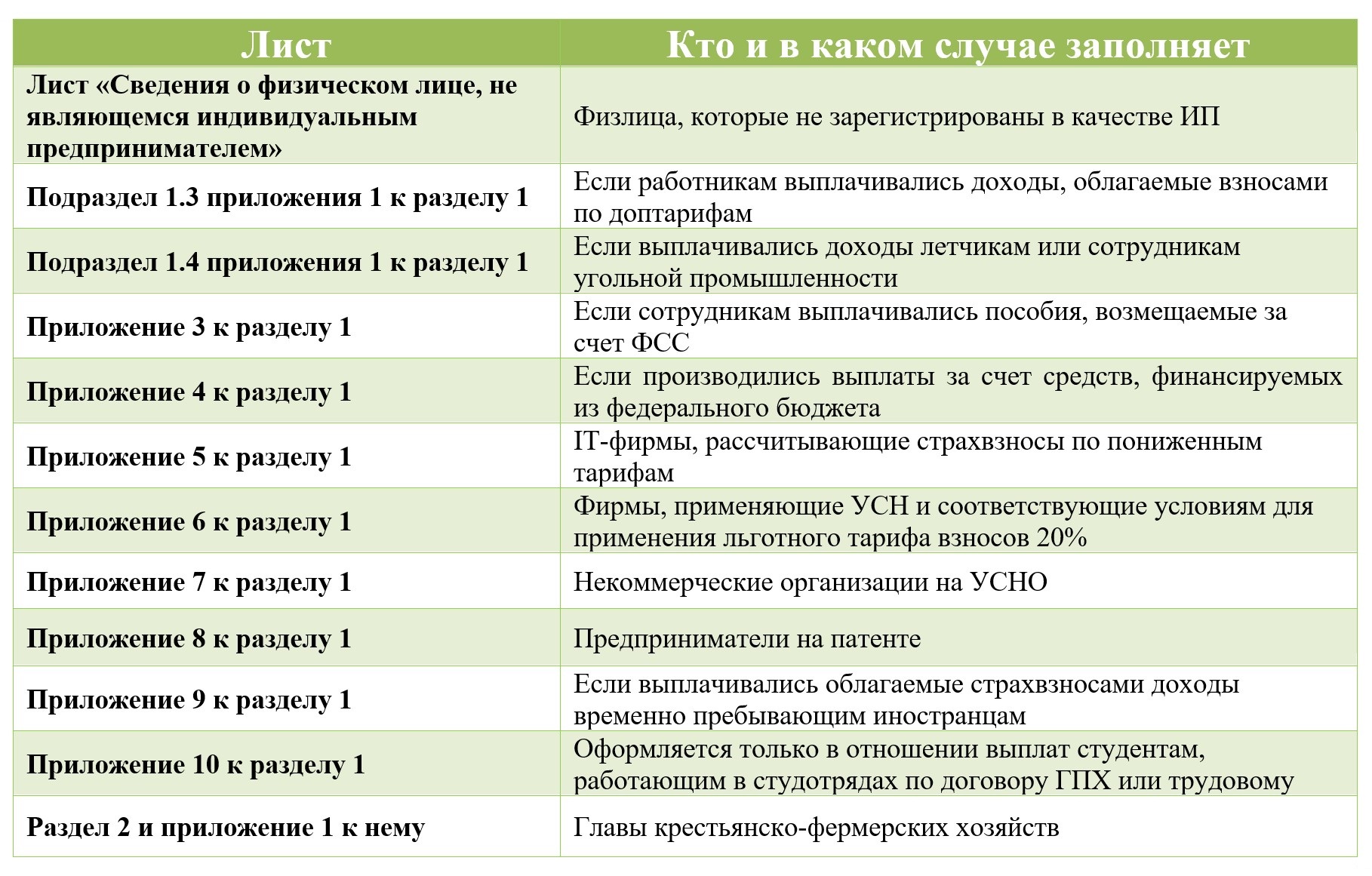

Остальные листы РСВ заполняются при необходимости:

Как сдавать РСВ за 2019 год — на бумаге или электронно?

Сдать РСВ за 2019 год можно несколькими способами:

- На бумаге — если численность сотрудников не превышает 10 человек.

Если в отчетном периоде вы выплатили доход максимум 10 сотрудникам расчет можно сдать как на бумаге, так и в электронной виде.

- В электронной форме — если численность сотрудников 11 человек и больше.

Если в 2019 году доход вы выплатили более чем 10 сотрудникам, сдать расчет можно только в форме электронного документа, подписанного ЭЦП. В ИФНС он направляется по телекоммуникационным каналам связи (ТКС) через операторов электронного документооборота.

Ограничение в 10 человек для сдачи расчета в электронном виде действует с 01.01.2020: поскольку РСВ за 2019 год сдается уже в 2020 году, учитывать нужно новые лимиты (Письмо ФНС России от 15.11.2019 № БС-4-11/23242@).

Напомним, что в 2019 году расчет сдавался в электронной форме, если среднесписочная численность сотрудников, получивших доход за прошлый период, превысила 25 человек.

Срок сдачи РСВ за 2019 год

Расчет по страховым взносам сдается в ИФНС не позднее 30 числа месяца, следующего за отчетным кварталом.

Если крайний срок сдачи отчета выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Срок сдачи РСВ за 2019 год на выходной не выпадает и поэтому не переносится.

РСВ за 2019 год нужно сдать в ИФНС до 30.01.2020.

Требования к заполнению РСВ за 2019 год

Они приведены в Порядке заполнения этого отчета, утв. Приказом ФНС России от 10.10.2016 № ММВ-7-11/551@:

- Страницы расчета нумеруются в сквозном порядке, начиная с титульного листа.

- Сведения в РСВ вносите заглавными печатными буквами слева направо.

- При заполнении расчета от руки используйте чернила черного, фиолетового или синего цветов.

- При заполнении РСВ на компьютере используйте шрифт Courier New высотой 16-18.

- Исправлять ошибки с помощью замазки и прочих корректирующих средств нельзя.

- Если документ формируется на бумаге, распечатайте каждый лист на отдельной странице.

- Распечатанный отчет ничем не скрепляйте, даже скрепками. Передать его на проверку лучше всего в отдельном файле.

- В полях, в которых отсутствуют количественные или суммовые показатели, укажите «0», в остальных пустующих строках и ячейках поставьте прочерк. Но если отчет заполняется с использованием программного обеспечения, прочерки в пустых ячейках можно не ставить.

- Строку «Фамилия______И.О.» на каждой странице расчета заполняют только физлица, не являющие ИП, у которых нет ИНН.

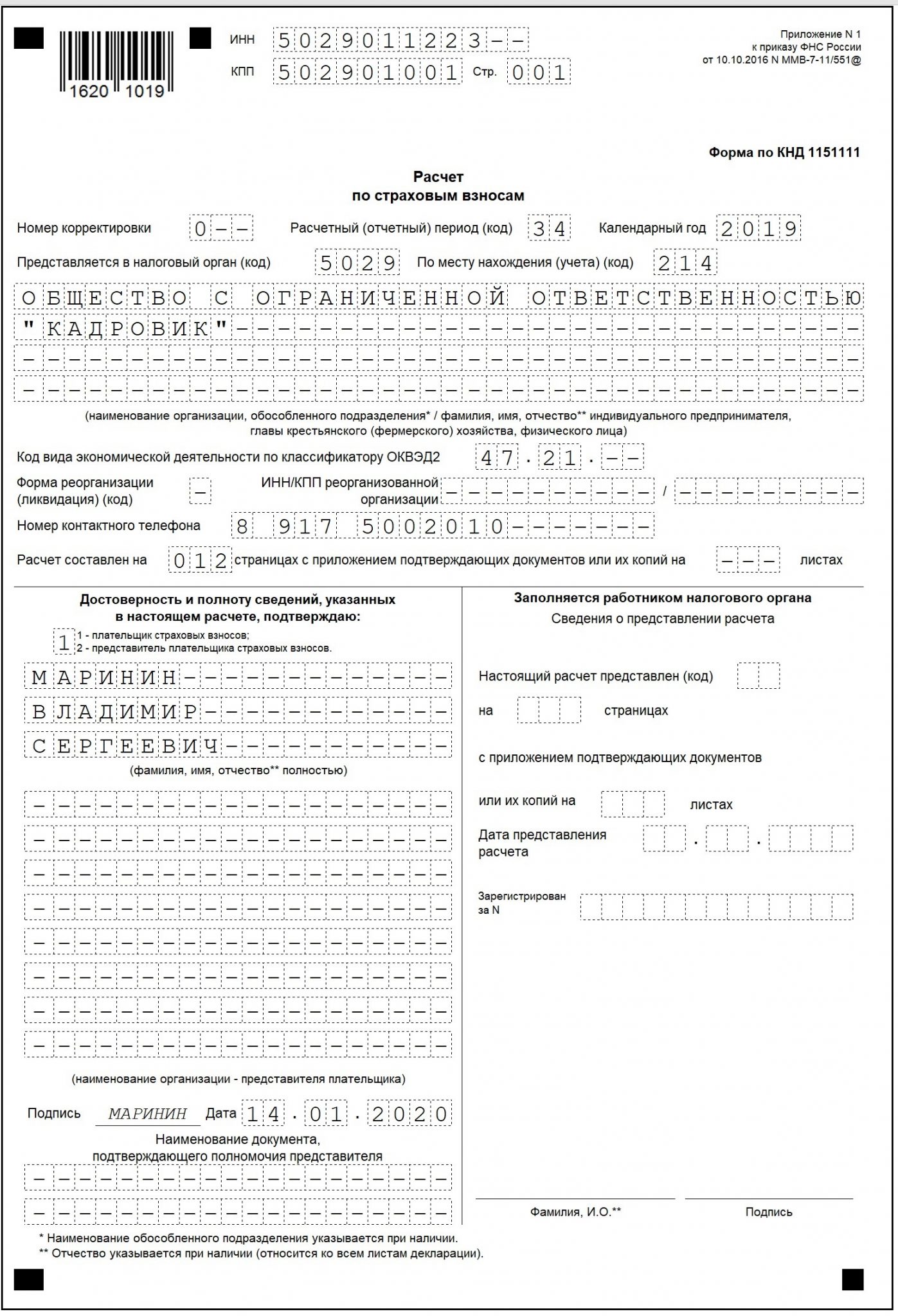

Заполняем титульный лист

Правила заполнения титульного листа РСВ

|

Строка |

Примечание |

|

ИНН |

ИНН в соответствии со свидетельством о постановке на налоговый учет.

Так как ИНН компаний на 2 знака короче, чем ИНН ИП, в оставшихся ячейках поставьте прочерки |

|

КПП |

|

|

Номер корректировки |

Если расчет сдается первый раз за 2019 год, указываем значение «0 – -».

Если составляется корректировочный расчет, отражаем его номер «1- -», «2- – » и т. д. (в зависимости от того, какая корректировка по счету сдается) |

|

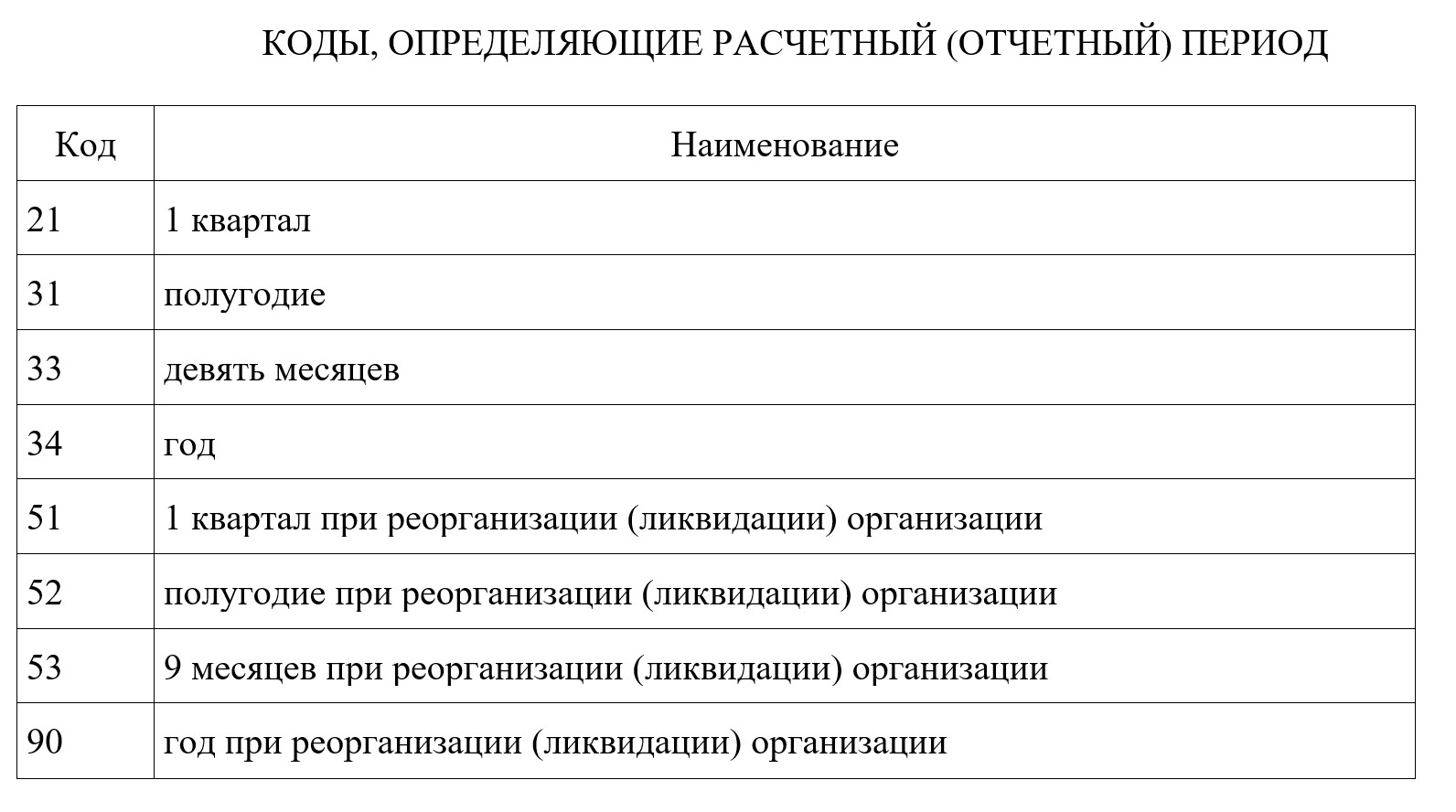

Расчетный (отчетный) период (код) |

Код периода, за который сдается отчет. Для годового РСВ вносим код «34».

Если расчет сдается по итогам года, но в связи с прекращением деятельности (закрытием ИП или ликвидацией ООО), нужно указать код «90». Коды остальных периодов указаны в Приложении № 3 к Порядку заполнения (см. ниже) |

|

Календарный год |

Указываем год того периода, за который сдается расчет. Для РСВ за 2019 год этот код соответственно «2019» |

| Представляется в налоговый орган (код) | Код ИФНС, в который сдается расчет |

| По месту нахождения (код) |

Эти коды приведены в Приложении № 4 к Порядку заполнения |

| «Наименование организации, ОП…» |

|

| Код вида деятельности (ОКВЭД) | Код основного вида деятельности страхователя |

| Номер контактного телефона | Указываем в следующем формате «8 пробел код пробел номер».

Например: «8 917 2002010» |

| Расчет составлен | Общее количество листов, из которых состоит РСВ. Незаполненные страницы к расчету прикладывать не нужно |

| С приложением подтверждающих документов | Заполняется, только если к РСВ прикладываются какие-то документы, например, доверенность на представителя. В остальных случаях в этой строке ставим прочерки |

| Достоверность и полноту…. |

|

| ФИО полностью |

|

| Наименования документа…. | Наименование и реквизиты документа, на основании которого действует представитель.

Например: «Доверенность № 1 от 10.01.2020» |

Коды для заполнения титульного листа

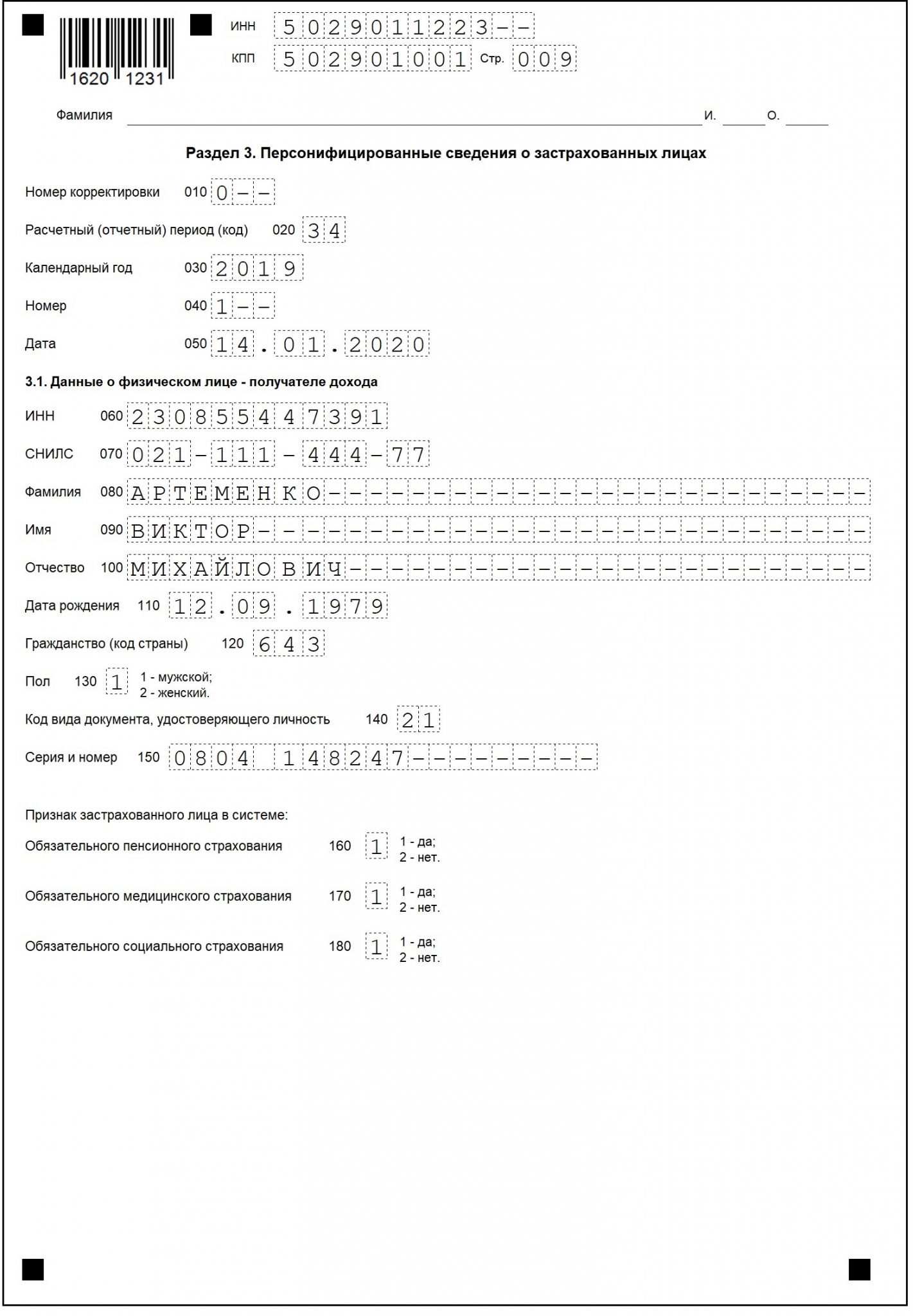

Заполняем Раздел 3

Заполняется в отношении всех сотрудников, которым в 4 квартале 2019 года производились выплаты в рамках трудовых и гражданско-правовых договоров.

| Строка | Примечание |

| 010 | Номер корректировки, как на титульном листе |

| 020 | Код периода, который отразили на титульном листе («34» — для РСВ за 2019 год) |

| 030 | Для РСВ за 2019 год укажите «2019» |

| 040 | Порядковый номер раздела. Для первого сотрудника указываем 1, для второго — 2 и т. д. |

| 050 | Дата составления отчета |

| 060-110 | Данные о работнике: ИНН, СНИЛС, ФИО, дата рождения |

| 120 | Код страны, гражданином которой является работник. Для РФ код «643». Перечень кодов для остальных стран приведен в Общероссийском классификаторе стран мира (ОКСМ).

Если гражданства у сотрудника нет, указываем код страны, выдавшей ему документ, удостоверяющий личность |

| 130 |

|

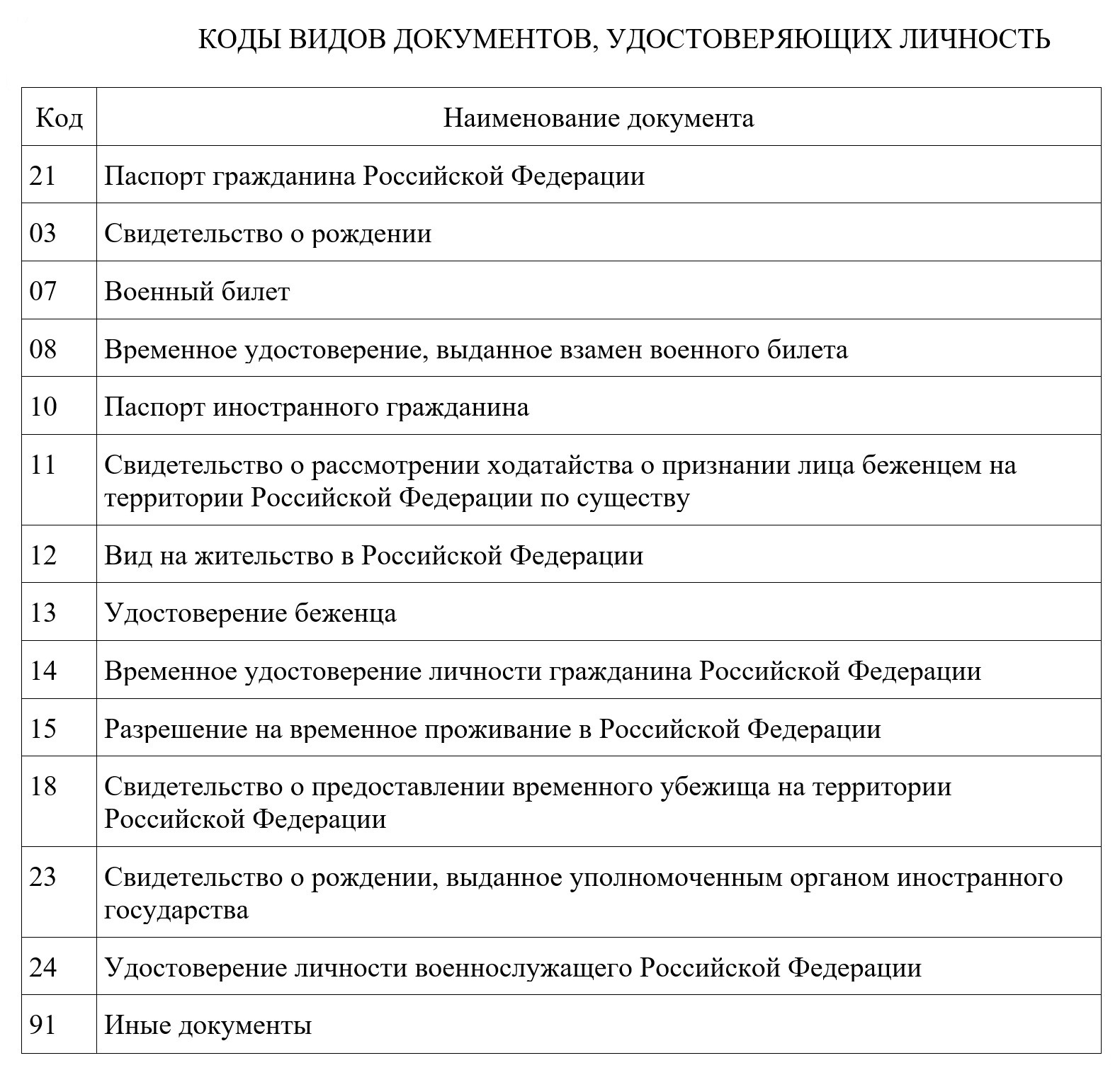

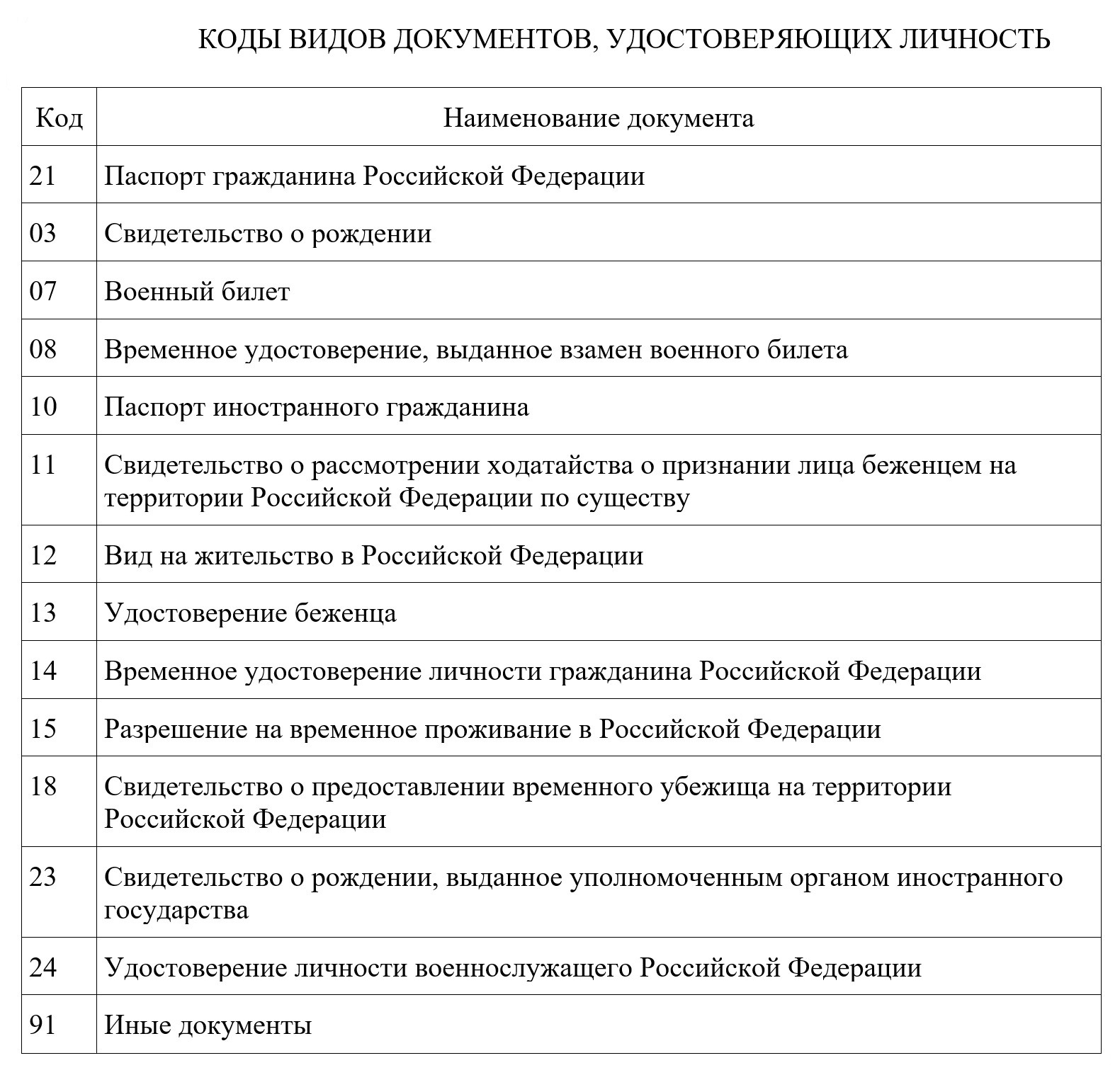

| 140 | Код документа, удостоверяющего личность:

* Полный перечень кодов см. ниже |

| 150 | Паспортные данные сотрудника. Знак № не ставим (номер от серии отделяем пробелом) |

| 160-180 | Отмечаем, по каким видам взносам застрахован сотрудник:

«1» — указываем, если застрахован; «2» — если не застрахован. Для сотрудников, оформленных по трудовым договорам, значение в строках 160-180 всегда будет «1» |

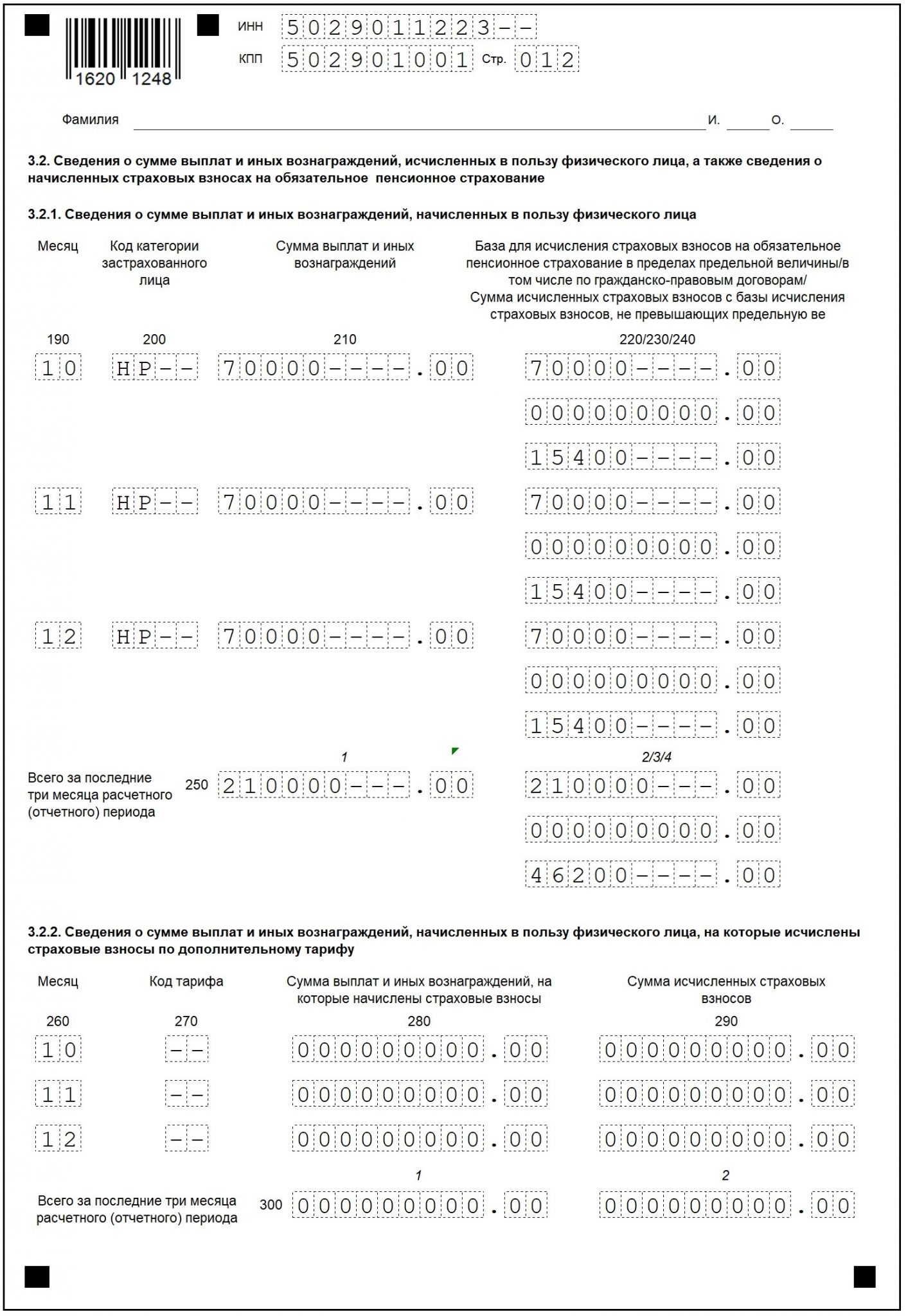

| 190 | Указываем номера 3-х месяцев последнего квартала: 10, 11, 12 |

| 200 | Код застрахованного лица. Уточнить его можно в Приложении № 8 к Порядку заполнения |

| 210 | Сумма выплат в отношении указанного сотрудника помесячно |

| 220 | База по взносам на ОПС в пределах лимита (1 150 000 руб. в 2019 году) |

| 230 | Сумма выплат по договору ГПХ (если они были) |

| 240 | Сумма взносов с базы, не превышающей лимит в 1 150 000 руб. (для ОПС) и 865 000 руб. (для ОСС) |

| 250 | Общая сумма выплат по всем трем месяцам (сумма всех строк 210).

В правых строках отразите:

|

Блок 3.2.2 заполняйте, только если в 2019 году производили выплаты, облагаемые взносами на ОПС по доптарифу.

Коды для заполнения Раздела 3

Заполняем приложение № 1 к Разделу 1

Всеми работодателями заполняются два подраздела приложения № 1:

- 1.1 — в нем производится расчет суммы взносов на ОПС;

- 1.2 — в нем показывается расчет взносов на ОМС.

Подразделы 1.3 и 1.4 заполняются, если в 2019 году вы платили взносы по доптарифам на ОПС и соцобеспечение отдельных категорий сотрудников.

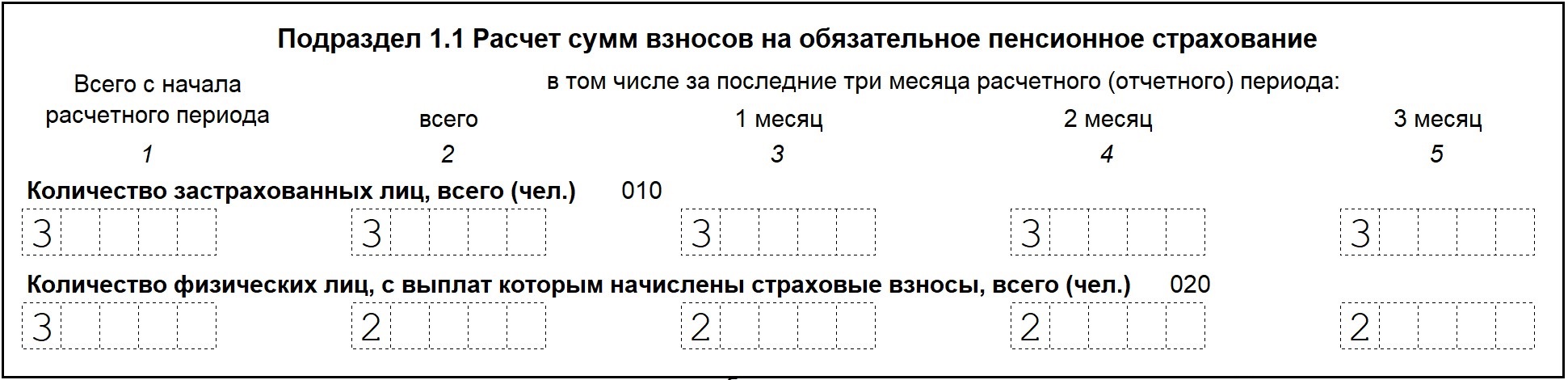

Заполняем подраздел 1.1 приложения № 1

|

Строка |

Примечание |

|

001 |

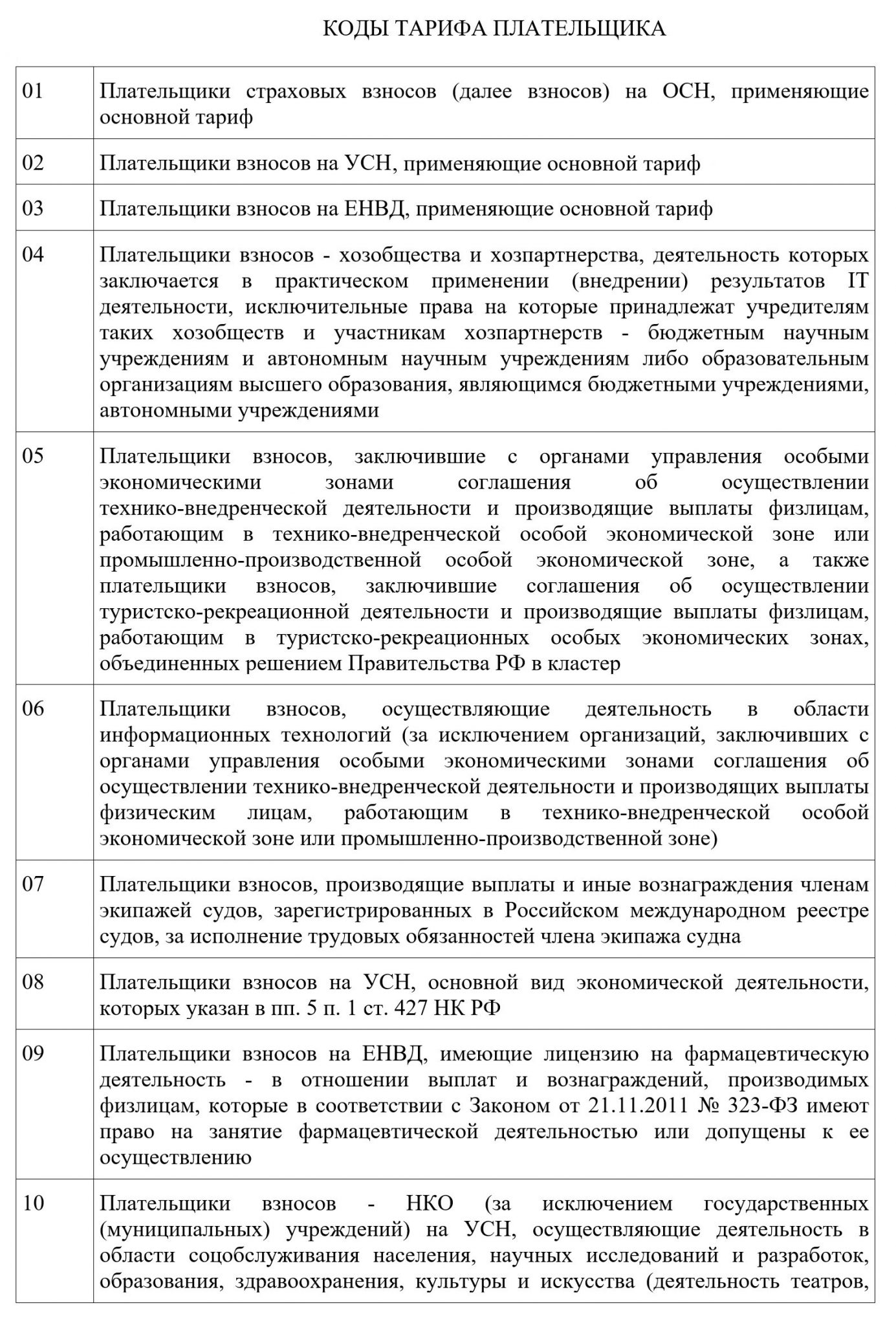

Код тарифа плательщика взносов. Узнать его можно в Приложении № 5 к Порядку заполнения. Коды, используемые при заполнении РСВ за 2019 год, мы привели ниже |

|

010 |

Слева направо укажите общее количество застрахованных сотрудников независимо от того, получали ли они доход в 2019 году:

|

|

020 |

Укажите слева направо количество сотрудников, которым вы выплачивали доход, облагаемый взносами на ОПС*:

* Показатели строк 010 и 020 могут не совпадать. Например, с начала года в организации числилось 3 сотрудника, которым выплачивался доход. В мае один сотрудник уволился. Тогда заполнить строки 010 и 020 подраздела 1.1 приложения № 1 к Разделу 1 РСВ за 2019 год нужно следующим образом:

А вот если бы сотрудник уволился в октябре, его пришлось бы указать в графе 2 (всего), так как в 4 квартале выплаты он получал, пусть даже один месяц. |

|

021 |

Если в течение года доход сотрудников превысил предельную базу по взносам, отразите их количество в графах этой строки.

В 2019 году предельная база по взносам на ОПС составила 1 150 000 руб. |

|

030 |

Отразите сумму выплат сотрудникам, облагаемую взносами на ОПС:

В эту строку не включайте выплаты, которые не являются объектом обложения страховыми взносами: дивиденды, материальную выгоду, выплаты по договорам аренды или при продаже имущества (Письмо ФНС России от 08.08.2017 № ГД-4-11/15569@, Письмо Минздравсоцразвития РФ от 19.05.2010 № 1239-19). Пример заполнения стр. 030: |

|

040 |

Если какие-то выплаты в течение года не облагались взносами на ОПС, их нужно отразить в графах этой строки в том же порядке, что мы отразили взносы в стр. 030 |

|

050 |

Указываем общую базу по взносам за год, квартал и октябрь-декабрь 2019 года. Значение этой строки рассчитывается по формуле: стр. 030 — стр. 040 |

|

051 |

Отдельно указываем базу по взносам, превышающую предельный лимит |

|

060 |

Сумма исчисленных страховых взносов, рассчитываемая по формуле: стр. 050 х тариф.

Стр. 060 = стр. 061 + стр. 062 |

|

061 |

Сумма исчисленных за 2019 год страховых взносов с базы, не превышающей лимит 1 150 000 руб.

Рассчитывается по формуле: (050 — 051) х тариф |

|

062 |

Сумма взносов, исчисленных с базы, превышающей предельную величину.

Рассчитывается по формуле: стр. 051 х на тариф |

Коды для заполнения подраздела 1.1 приложения № 1

Заполняем подраздел 1.2 приложения № 1

Подраздел 1.2 содержит данные по взносам на ОМС. Заполняется он в том же порядке, что и подраздел 1.1. Так как предельной базы по взносам на медстрахование нет, то заполнить его будет проще, чем предыдущий.

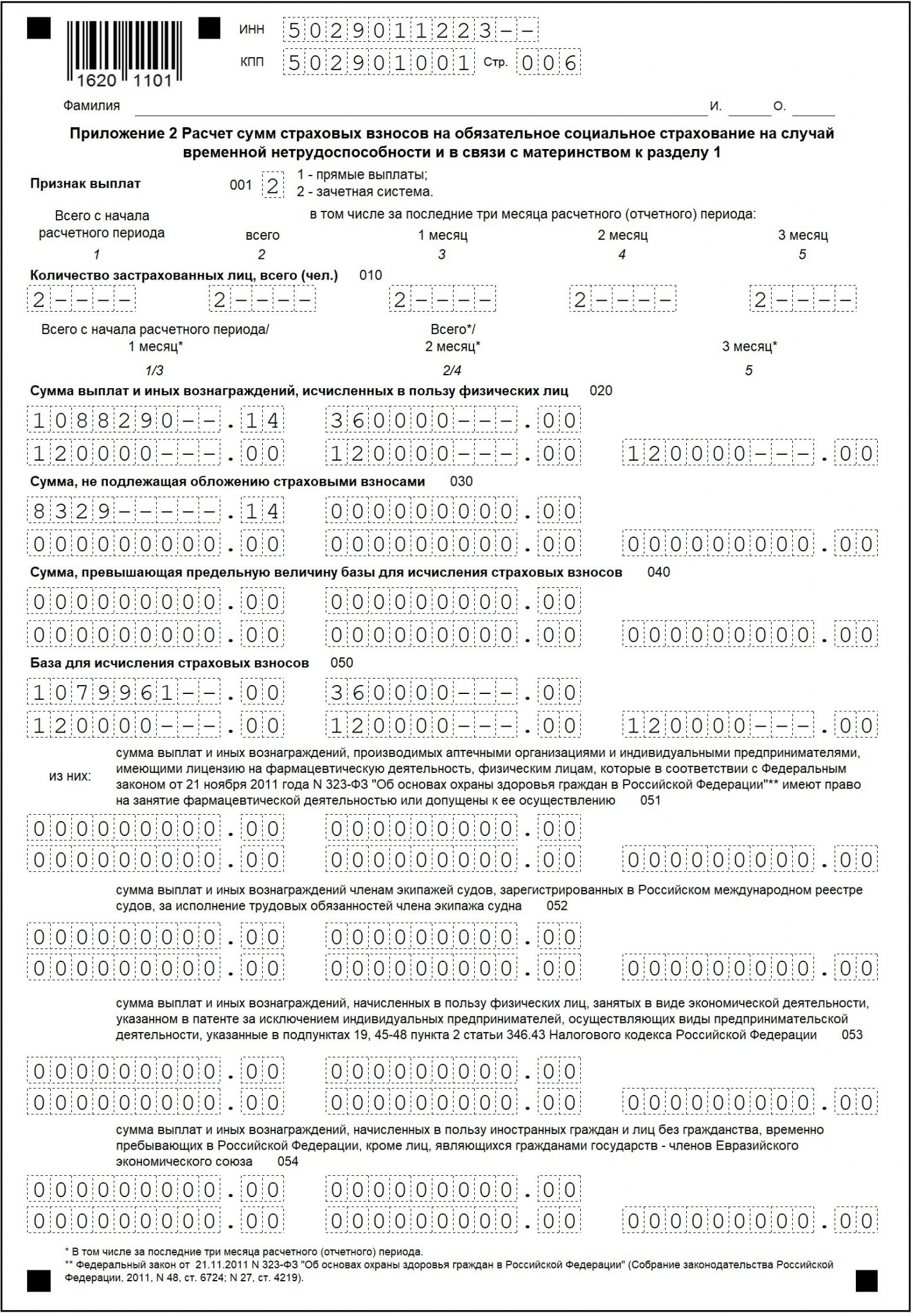

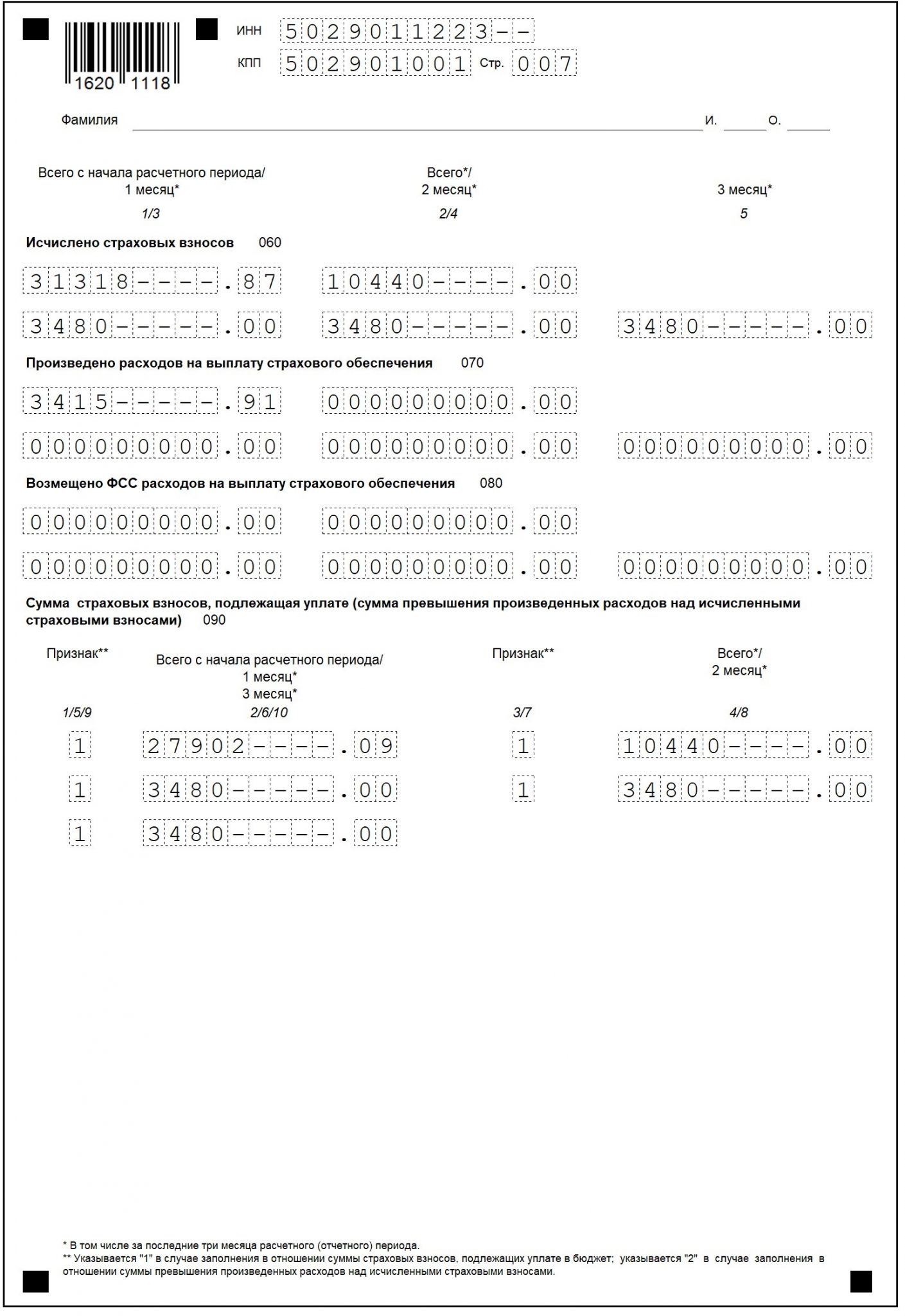

Заполняем приложение № 2 к Разделу 1

В этом приложении производится расчет взносов по ВНиМ. Взносы на травматизм в нем отражать не нужно, так как они включаются в расчет 4-ФСС.

|

Строка |

Примечание |

|

001 |

«1» — указываем, если пособия работникам выплачивает ФСС минуя работодателя. Сейчас такой порядок выплаты реализован лишь в некоторых регионах, являющихся участниками пилотного проекта.

«2» — указываем, если пособие по ВНиМ выплачивает работодатель с зачетом средств от ФСС |

|

010 |

Общее количество застрахованных лиц в течение года, в последнем квартале и отдельно по каждому месяцу 4-го квартала.

Физлица, с которыми заключены договоры ГПХ, в этой строке не учитываются. Отражать исполнителей по ГПД нужно, только если с их дохода платятся взносы на ВНиМ, и это отдельно отражено в договоре |

|

020 |

Сумма выплат в пользу сотрудников за весь 2019 год, 4 квартал и за каждый месяц отдельно. Данные вносятся в том же порядке, что и при заполнении стр. 030 подразделов 1.1 и 1.2 Приложения № 1 |

|

030 |

Внесите выплаты, не подлежащие обложению взносами: государственные пособия, компенсации, единовременную матпомощь и прочие выплаты, поименованные в ст. 422 НК РФ.

В этой строке отражаются и суммы расходов, связанных с извлечением доходов по договорам авторского заказа, договорам об отчуждении исключительного права на произведения науки, литературы, искусства, издательскому лицензионному договору и др. |

|

040 |

Выплаты, превышающие предельную базу по взносам в ФСС в 2019 году, — 865 000 руб. |

|

050 |

База для расчета взносов (стр. 020 — стр. 030 — стр. 040) |

|

051 |

Строка заполняется аптеками и ИП, имеющими лицензию на осуществление фармдеятельности, если они применяют ЕНВД и производят выплаты сотрудникам, имеющим право заниматься указанной деятельностью или имеющим доступ к ней.

В РСВ за 2019 год стр. 051 не заполняется, так как указанные категории плательщиков утратили право на применение пониженных тарифов страховых взносов с 2019 года |

|

052-054 |

Строки заполняются, только если в 2019 году производились выплаты в пользу определенных категорий сотрудников:

Стр. 053 в РСВ за 2019 год не заполняется, поскольку ИП на ПСН утратили право на применение пониженных тарифов с 2019 года |

|

060 |

Сумма исчисленных страховых взносов по итогам 2019 года, 4 квартала и каждого месяца отдельно.

Значение по этой строке рассчитывается по формуле: стр. 050 х тариф страховых взносов |

|

070 |

Заполните эту строку, только если используете зачетную систему выплат (в стр. 001 указан код «2»). В ней нужно отразить выплаты по ВНиМ.

Обратите внимание: первые 3 дня болезни работодатель оплачивает из собственных средств, и включать их в эту строку не нужно (ч. 2 ст. 3 Закона от 29.12.2006 № 255-ФЗ) |

|

080 |

Сумма расходов, возмещенных ФСС. Ее, как и строку 070, заполняют работодатели, использующие зачетную систему |

|

090 |

Сумма взносов, подлежащих уплате в бюджет или сумму превышения расходов над исчисленными взносами.

Значение этой строки рассчитывается по формуле: стр. 060 — стр. 070 + стр. 080 В строке «Признак» укажите:

Если в стр. 001 вы указали код «1», то в стр. «Признак» всегда будет значение «1». Данные в строку вносятся в определенном порядке — как это сделать правильно, см. пример: |

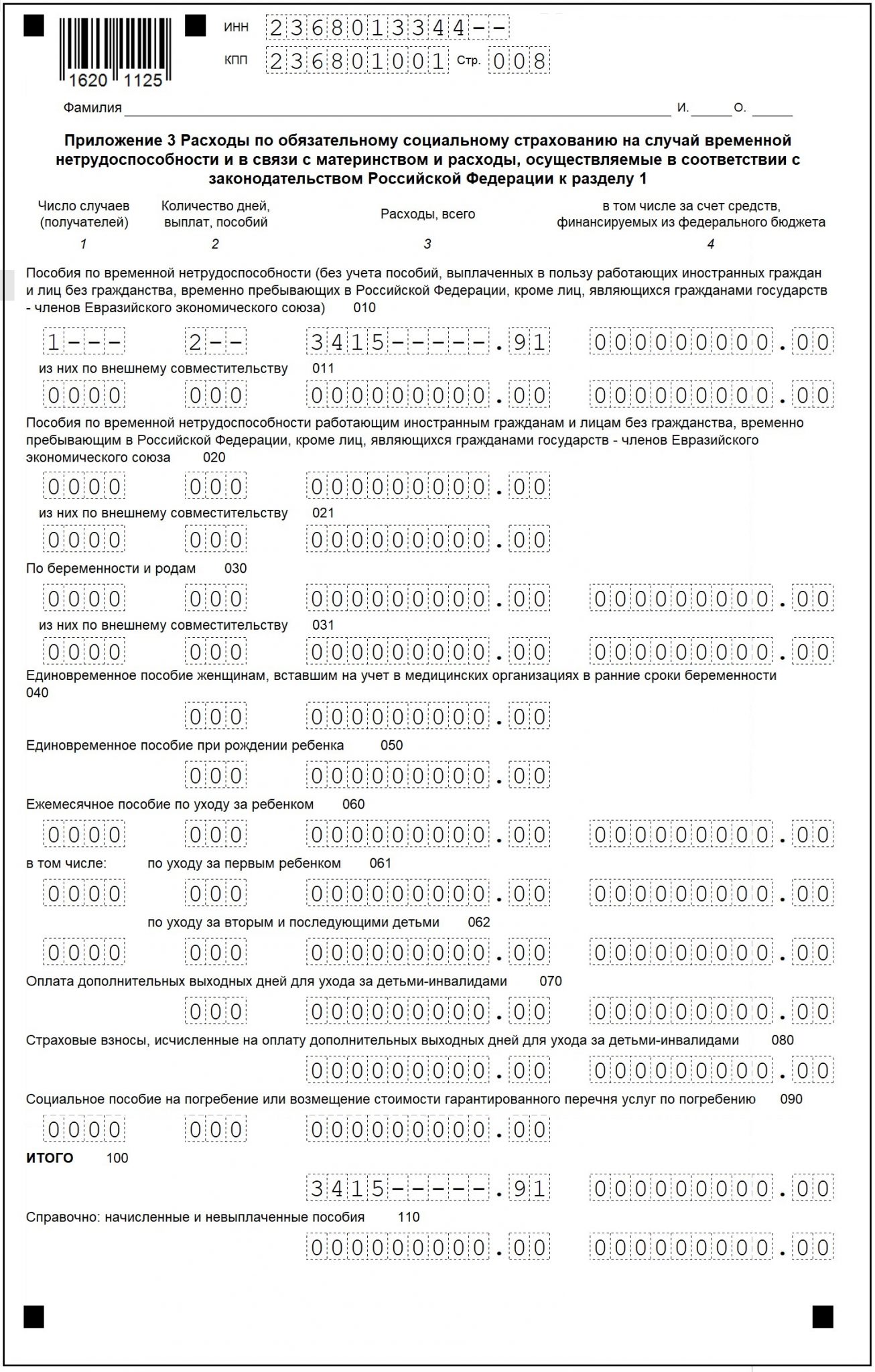

Заполняем приложение № 3 к Разделу 1

Это приложение необязательное и заполняется, только если в 2019 году производились выплаты пособий:

- по временной нетрудоспособности;

- по беременности и родам;

- по уходу за ребенком;

- за постановку на учет по беременности в ранние сроки;

- при рождении ребенка;

- по уходу за ребенком-инвалидом (оплата дополнительных выходных дней);

- на погребение.

По каждой выплате укажите:

- количество случаев, послуживших основанием для выплаты или их получателей;

- количество оплаченных дней нетрудоспособности (количество выплат или пособий);

- сумму произведенных расходов (в том числе за счет федерального бюджета).

В стр. 100 указываем общую сумму расходов (сумма строк 010-090).

В стр. 110 справочно отражаем сумму начисленных, но невыплаченных пособий (кроме пособий, начисленных за декабрь, в отношении которых не пропущен срок выплаты).

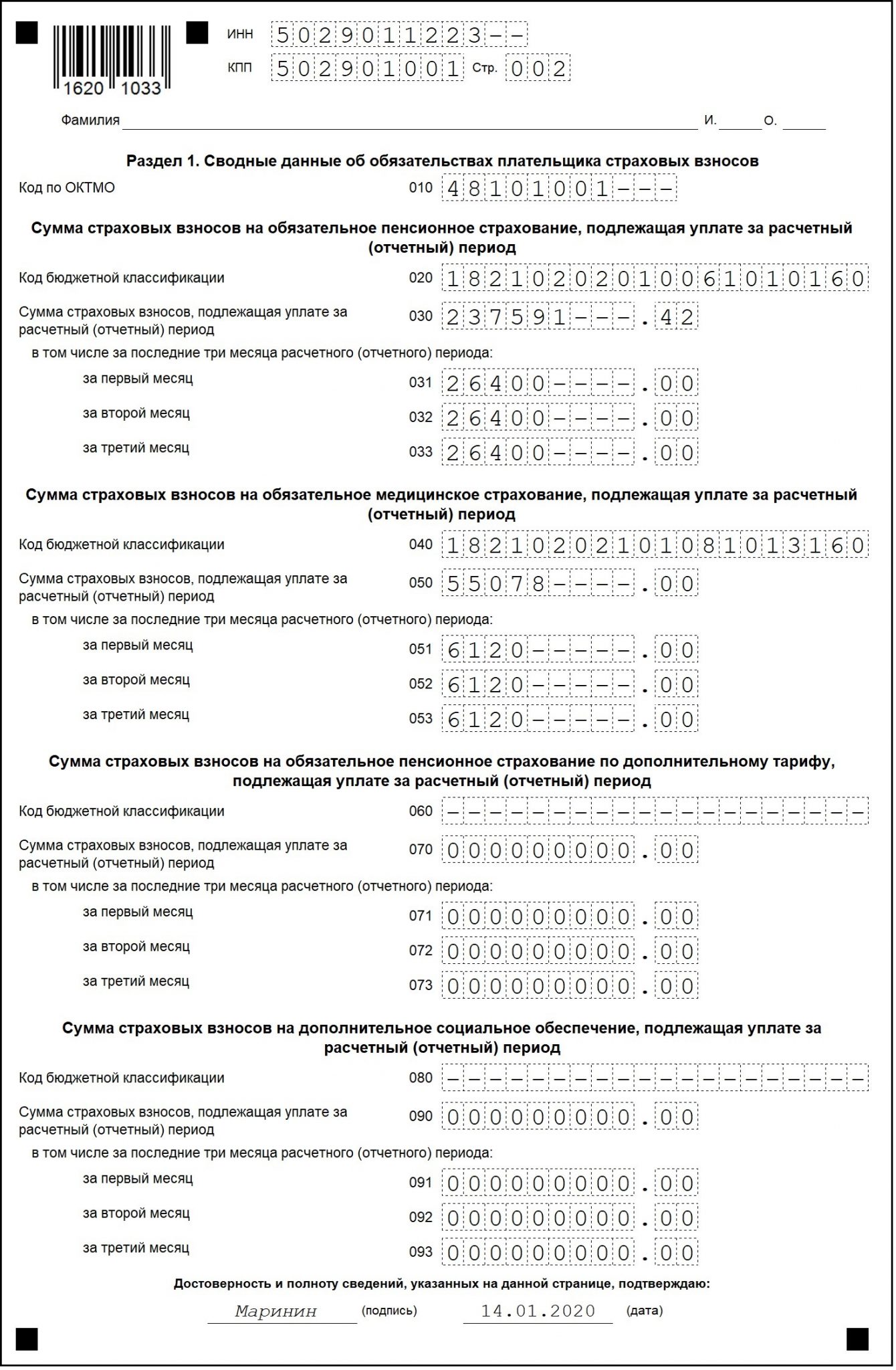

Заполняем Раздел 1

Раздел 1 включает в себя сводные данные по каждому виду страховых взносов, уплачиваемых в ФНС, и заполняется в последнюю очередь.

Правила заполнения Раздела 1 РСВ

|

Строка |

Примечание |

|

ОКТМО |

Код ОКТМО, по которому уплачивались страховые взносы |

|

020 |

КБК, на который зачисляются взносы на ОПС. При заполнении РСВ за 2019 используйте КБК 18210202010061010160 |

|

030 |

Общая сумма начисленных страховых взносов на ОПС с начала года |

|

031-033 |

Сумма начисленных страховых взносов за последние 3 месяца:

|

|

040 |

КБК по страховым взносам на ОМС. При заполнении РСВ 2019 внесите код 18210202101081013160 |

|

050 |

Сумма начисленных с начала года взносов на ОМС за всех сотрудников |

|

050-053 |

Помесячно сумма взносов за последний квартал — по аналогии со взносам на ОПС |

|

060-073 |

Заполните этот блок, если в 2019 году вы начисляли взносы на ОПС под доптарифу. Если взносы начислялись на разные КБК, заполните столько листов Раздела 1 (стр. 060-073) сколько использовалось КБК |

|

080-093 |

Этот блок заполните, если в 2019 год вы начисляли взносы на дополнительное соцобеспечение. Если они платились на разные КБК, заполните Раздел 1 по количеству КБК |

|

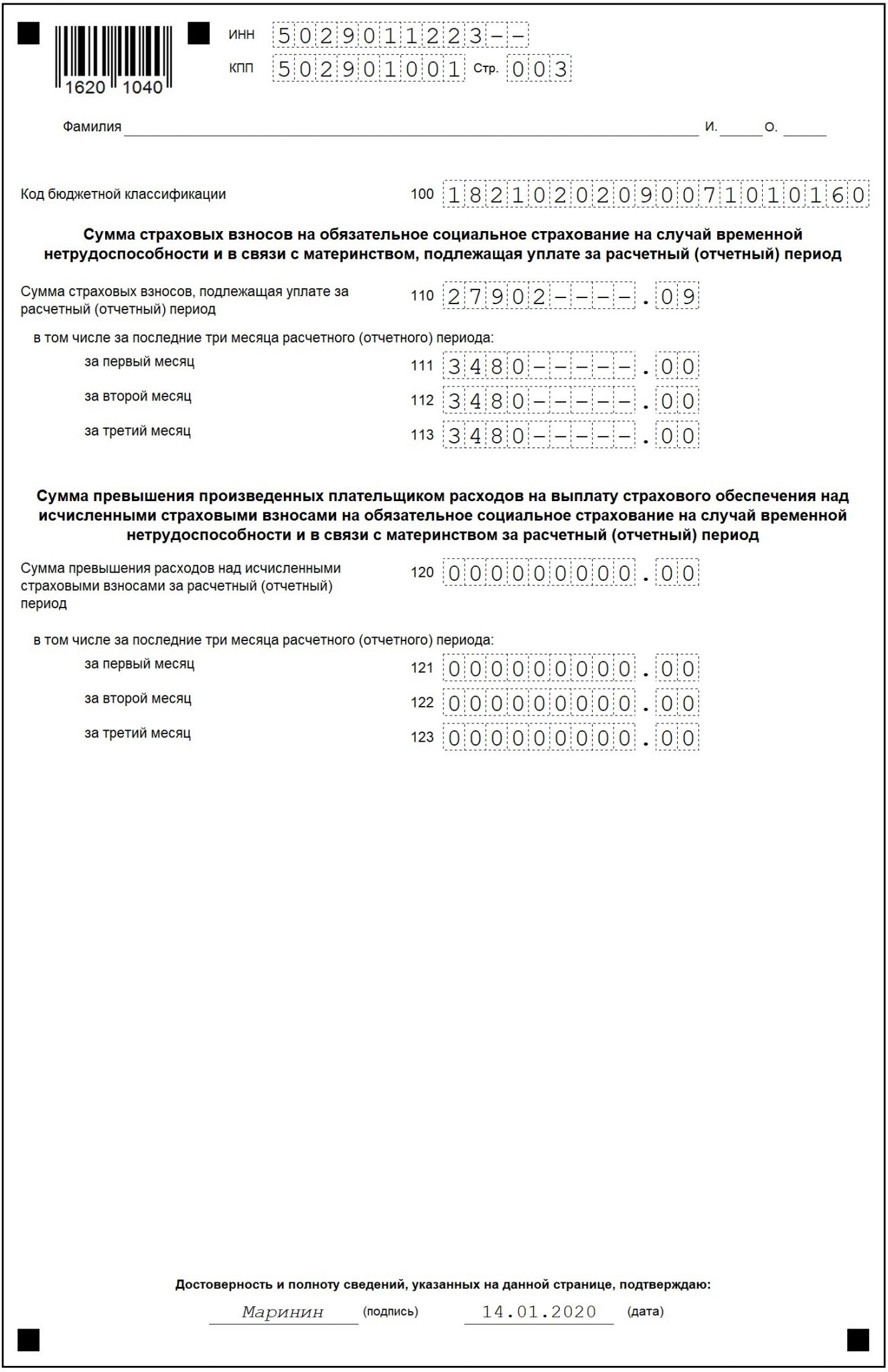

100 |

Укажите КБК по взносам на случай ВНиМ — 18210202090071010160 |

|

110 |

Данные о взносах на соцстрахование вносятся немного иначе. Эта строка заполняется, если в стр. 090 Приложения № 2 к Разделу 1, указан код «1».

В стр. 110 отражается сумма взносов к уплате за вычетом выданных пособий. Данные указываются по итогам года |

|

111-113 |

Отразите сумму взносов к уплате помесячно (за октябрь-декабрь) |

|

120 |

Если сумма выданных пособий превысила сумму начисленных взносов, разницу отразите в этой строке. Данные указываются за весь год.

Данные в стр. 120 вносятся, только если в стр. 090 Приложения № 2 указан код «2» |

|

121-123 |

Отразите сумму превышения с разбивкой по месяцам: за октябрь, ноябрь, декабрь |

В Разделе 1 заполняется либо блок стр. 110-113 (с указанием суммы взносов к уплате) либо блок стр. 120-123 (с указанием суммы превышения выданных пособий над начисленными взносами). Одновременно эти блоки не могут быть заполнены.

Штрафы за РСВ 2019

Вид ответственности и размер штрафа зависит от правонарушения:

| Вид нарушения | Чем грозит | Основание |

| Несвоевременная сдача РСВ |

|

ст. 119 НК РФ |

| Дополнительно к ответственности могут привлечь должностных лиц работодателя и начислить им штраф в размере от 300 до 500 руб. | ст. 15.5 КоАП РФ | |

| Блокировать расчетный счет за пропуск срока сдачи РСВ налоговики не имеют права | Письмо ФНС России от 10.05.2017 № АС-4-15/8659 | |

| Сдача РСВ на бумаге при обязанности направления его в электронной форме | Штраф 200 руб. за документ | ст. 119.1 НК РФ |

| Отчет сдан с грубыми ошибками, повлекшими занижение базы по взносам | Штраф в размере 20% от суммы неуплаченных взносов, но не менее 40 000 руб. | ст. 120 НК РФ |

Подводим итоги

- Расчет по страховым взносам (РСВ) за 2019 год нужно сдать в ИФНС до 30.01.2020.

- Представить расчет на бумаге можно, только если численность сотрудников, которым был выплачен доход, не превысила 10 человек. На 11 и более сотрудников РСВ сдаем только в электронной форме.

- Обязательны к заполнению: титульный лист, Раздел 1, подразделы 1.1 и 1.2 приложения № 1 к Разделу 1, приложение № 2 к Разделу 1 и Раздел 3.

- Начиная с отчетности за 1 квартал 2020 года РСВ сдается на новом бланке.