Расчет авансового платежа по налогу на имущество за 3 квартал 2018 сдают все плательщики этого налога, кроме льготников. Как правильно сделать расчет и сдать его, чтобы у налоговиков не возникло вопросов — изучим в данной статье.

Общие положения

Отчитываться в части «промежуточных» платежей компании обязаны 3 раза в год — за 3, 6 и 9 месяцев. Срок сдачи формы — 30 число месяца, следующего за отчетным периодом.

Перед тем, как заполнять расчет, следует выяснить ряд важных нюансов:

- необходимость его сдачи в принципе, т. к. региональные власти имеют право отменять авансы по налогу на имущество на своей территории;

- ставку в вашем регионе, которую устанавливают власти субъекта;

- наличие налоговых льгот, что позволяет снизить сумму налога;

- категорию имущества: от этого зависит способ расчета налога — по остаточной или кадастровой стоимости;

- кадастровые номера объектов налогообложения — по их первым цифрам можно понять, в какую инспекцию территориально следует направить форму.

Определение налоговой базы

Расчет налога ведут по остаточной стоимости (Разд. 2 формы) либо по кадастровой стоимости (Разд. 3). От чего это зависит — мы рассмотрим далее.

Принцип и в том, и в другом случае одинаковый: стоимость имущества умножают на налоговую ставку и делят на 4 (по количеству кварталов). Однако налоговые базы исчисляются по-разному.В Разд. 2 за 3 квартал 2018 года укажите остаточную стоимость объектов на первое число каждого месяца, включая и 1 октября. Далее сосчитайте среднюю стоимость имущества за 10 месяцев. Эта сумма и будет являться налоговой базой для расчета авансов.

Причем ее можно уменьшить, если у компании есть льготируемое имущество, которое налогом не облагается. Для этого нужно высчитать его среднюю стоимость за 10 месяцев и вычесть из средней стоимости всего имущества.

При втором варианте расчета налога — по кадастровой стоимости — следует уточнить перечень «кадастровых» объектов, утвержденный в регионе. Если имущество (а это, в основном, офисные и торговые здания) есть в региональном списке, значит, просто поставьте в Разд. 3 кадастровую стоимость на начало года, которая и будет налоговой базой.

Пример

ООО «Радиус», работающее в Великом Новгороде, владеет офисным зданием, кадастровая стоимость (КС) которого составляет 14 851 тыс. руб. на начало 2018 года. Это и будет налоговой базой для Разд. 3.

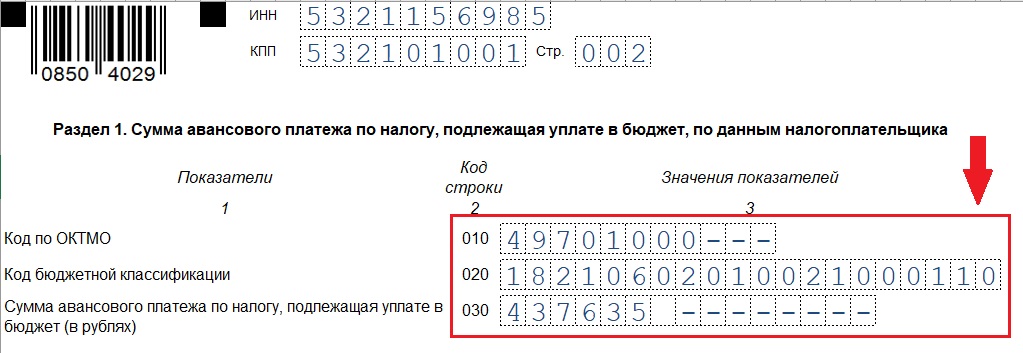

Остаточная стоимость других объектов ООО «Радиус», которые облагаются налогом на имущество, и стоимость льготируемых объектов приведены в таблице:

| Дата | Остаточная стоимость | Стоимость льготируемого имущества |

| 01.01.18 | 78 900 | 10 250 |

| 01.02.18 | 76 008 | 10 090 |

| 01.03.18 | 75 851 | 9 989 |

| 01.04.18 | 79 852 | 11 560 |

| 01.05.18 | 78 820 | 11 020 |

| 01.06.18 | 77 001 | 10 801 |

| 01.07.18 | 76 520 | 10 020 |

| 01.08.18 | 75 006 | 9 985 |

| 01.09.18 | 73 005 | 9 020 |

| 01.10.18 | 71 006 | 8 540 |

Ставка налога по кадастровой стоимости в Великом Новгороде принята на уровне 2%. Сосчитаем аванс за 3 квартал для объекта исходя из его кадастровой стоимости (Ак):

Ак = КС х 2% / 4= 14 851 х 2% / 4 = 74,2 тыс. руб.

Ставка налога по имуществу с остаточной стоимостью равна 2,2%.

Таким образом, аванс за 3 квартал по имуществу на основании остаточной стоимости (Ас) будет рассчитан так:

Ас = (Со – Сл) х 2,2% / 4,

где:

- Со — средняя остаточная стоимость объектов за 10 месяцев:

Со = (78 900 + 76 008 + 75 851 + 79 852 + 78 820 + 77 001 + 76 520 + 75 006 + 73 005 + 71 006) / 10 = 76 197 тыс. руб.

- Сл — средняя стоимость льготируемого имущества:

Сл = (10 250 + 10 090 + 9 989 + 11 560 + 11 020 + 10 801 + 10 020 + 9 985 + 9 020 + 8 540) / 10 = 10 127 тыс. руб.

Ас = (76 197 – 10 127) х 2,2% / 4 = 363,4 тыс. руб.

Общая сумма аванса для ООО «Радиус» составит:

А = Ак + Ас = 74,2 +363,4 = 437,6 тыс. руб.

Образец оформления расчета по данным нашего примера можно скачать здесь.

Порядок заполнения формы

Бланк, который применяется с начала 2018 года, утвержден приказом приказом ФНС РФ от 31.03.17 № ММВ-7-21/271@. Им же утвержден порядок оформления расчета (далее — Порядок). Полный вариант формы, которую обязаны сдавать все российские и иностранные организации, работающие через постоянные представительства, состоит из следующих разделов:

- Титульный лист — содержит всю информацию о налогоплательщике и отчетном периоде.

- Разд. 1 — отражает всю сумму налога, подлежащего внесению в бюджет.

- Разд. 2 — показывает сумму налога, которую исчисляют по средней стоимости имущества.

- Разд. 2.1. — содержит информацию об объектах, налог на которые исчисляют по среднегодовой стоимости.

- Разд. 3 — показывает сумму налога, рассчитываемого по кадастровой стоимости объектов.

При отсутствии объектов, обладающих каким-либо признаком, в форме ставятся прочерки, но сдаются все страницы. Сокращенную форму отчета могут сдавать лишь иностранные компании, не осуществляющие деятельность через постпредставительства.

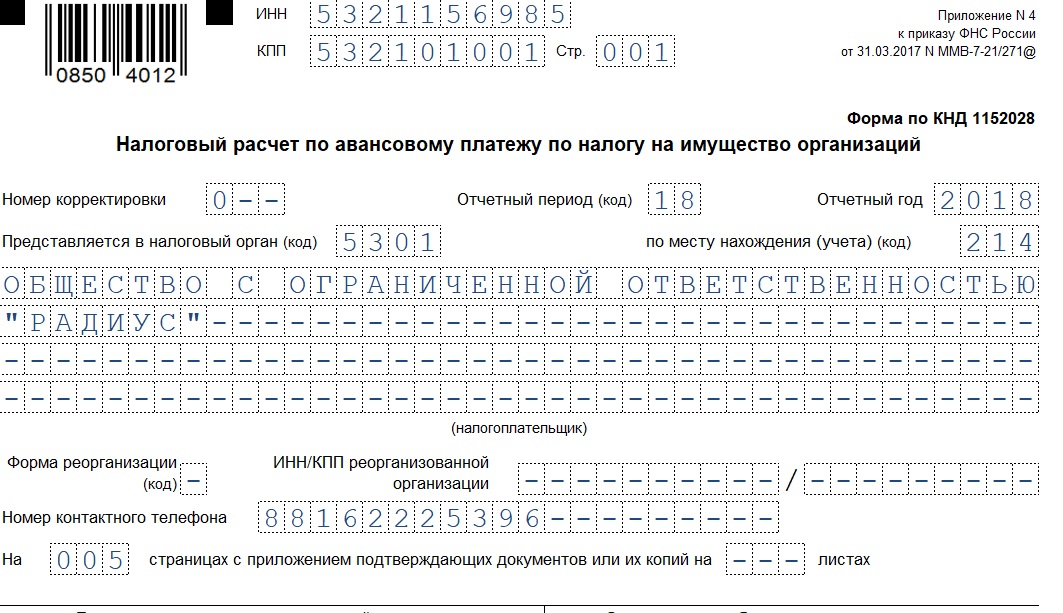

Титульный лист

Оформление титульника практически не отличается от оформления иных отчетов, заполняемых организациями для сдачи в ФНС. Он включает в себя все основные сведение о налогоплательщике:

- Код ИНН.

- Код КПП.

- Номер страницы: 001.

- Номер корректировки. Если форма исходная, ставится «–0». При уточнении данных проставляется «–1», а при последующих уточнениях — номер сдаваемой версии. При сдаче уточненки за периоды до 2018 года используйте форму, действовавшую в том периоде.

- Код отчетного периода. В форме за 3 квартал 2018 года проставьте значение «18».

- Отчетный год: значение «2018».

- Код налогового органа, в котором зарегистрирован налогоплательщик.

- Код по месту нахождения (учета) проставляют в соответствии с признаком предоставления в налоговую инспекцию. В стандартной ситуации, когда организация предоставляет форму в ФНС по месту своего нахождения, проставляют значение «214».

- Полное наименование организации.

- Форму реорганизации. Заполняют лишь в том случае, когда бланк сдает правопреемник компании. Коды для этого поля можно выбрать в Прил. 2 к Порядку.

- ИНН/КПП реорганизованной организации: указывают, если заполнен предыдущий показатель. Проставляют те данные, которые были у организации изначально.

- Номер контактного телефона в 11-значном формате.

- Количество страниц. Проставляют в последнюю очередь, когда оформлены все страницы отчета.

- Признак налогоплательщика. Если он сдает форму лично, проставляют значение «1», если через представителя, то — «2».

- ФИО полностью.

- Дату заполнения формы.

- Наименование документа, подтверждающего полномочия. Заполняют лишь в случае проставления значения «2» в поле «Признак налогоплательщика».

- Поле «Заполняется работником налогового органа» — не для составителя отчета, а для сотрудников ФНС.

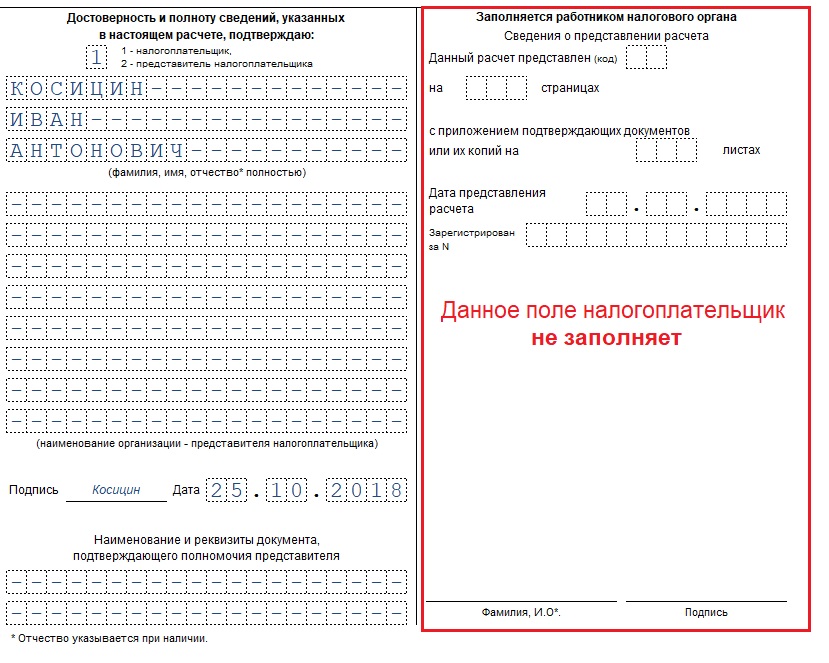

Раздел 1

Содержит в себе сводную информацию по сумме, подлежащей уплате в бюджет. Заполняется после подсчета налоговой базы и суммы к уплате в остальных разделах. Содержит несколько блоков, в которые заносят информацию исходя из кодов ОКТМО, присвоенных имуществу:

- Код по ОКТМО. Ставят код по месту нахождения объектов, подлежащих налогообложению. Если код меньше 11-ти символов, пустые клеточки прочеркивают.

- КБК, на который перечисляется платеж.

- Исчисленный налог, который определяется так:

Разность стр. 180 и 200 Разд. 2 + Разность стр. 090 и 110 Разд. 3.

Сведения, представленные в этом разделе, заверяют подписью ответственного лица.

Раздел 2

Он посвящен расчету авансов, исходя из средней стоимости имущества:

- Стр. 001 заполняют из Прил. № 5 к Порядку.

- Стр. 010 заполняют кодом ОКТМО, в соответствии с которым будет оплачен налог.

- Данные для расчета средней стоимости имущества за отчетный период. За 3 квартал 2018 года необходимо заполнить стр. 020-110, которые содержат в себе остаточную стоимость имущества по данным бухучета на 1 число каждого месяца года по октябрь включительно. В гр. 3 указывают стоимость имущества, а в гр. 4 – стоимость льготируемых объектов, если они есть. Если льготой предприятие не пользуется, гр. 4 не заполняют.

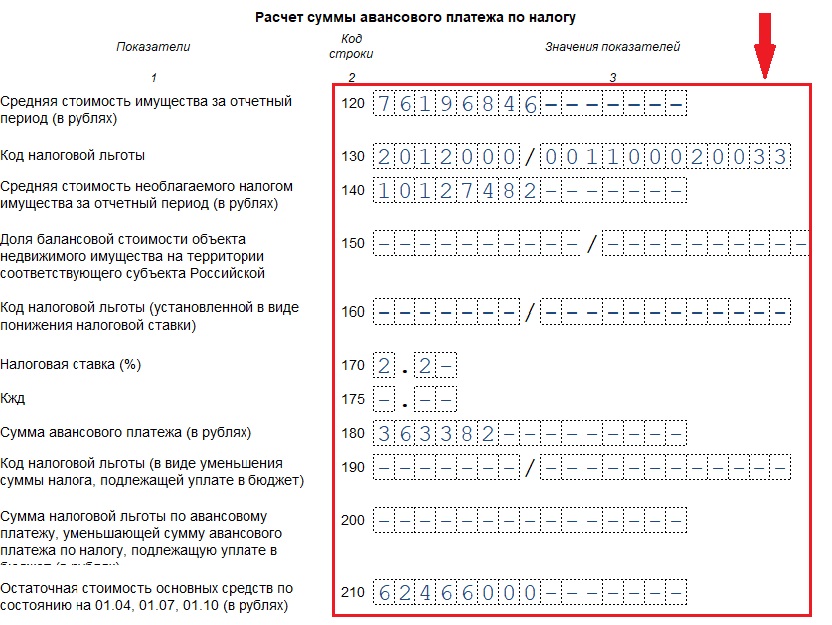

- В стр. 120 рассчитывают среднюю стоимость имущества путем сложения всех стр. 020-110 гр. 3 и делением их на 10.

- В стр. 130 указывают код налоговой льготы. Вторую часть строки заполняют лишь в случае, если первая имеет значение «2012000». Она содержит сведения о норме регионального закона (номер статьи, пункта и подпункта).

- В стр. 140 указывают среднюю стоимость льготируемого имущества, которую рассчитывают путем сложения всех стр. 020-110 гр. 4 и делением их на 10.

- Стр. 150 заполняют лишь в случае проставления значения «02» в стр. 001. В этом поле содержится доля балансовой стоимости объекта, относящегося к данному субъекту РФ.

- Стр. 160 заполняют, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В первой части строки указывают код льготы 2012400, а во второй части — данные о соответствующей статье регионального закона, аналогично стр. 130.

- Стр. 170 содержит данные о величине налоговой ставки.

- Стр. 175 заполняют лишь в части ж-д имущества.

- Стр. 180 показывает итоговую сумму аванса за 3 квартал 2018 года, которую рассчитывают путем умножения разности стр. 120 и 140 на стр. 170 и делением полученной величины на 4.

- Стр. 190 заполняют только в случае, когда в регионе установлена льгота. Указывают код льготы 2012500, а затем — сведения о норме регионального закона, аналогично стр. 130 и 160.

- В стр. 200 отражают сумму налоговой льготы.

- В стр. 210 нужно указывают остаточную стоимость основных средств на 01.10.2018.

Раздел 2.1

Здесь содержится информация об имуществе, налог на которое рассчитывается исходя из среднегодовой стоимости:

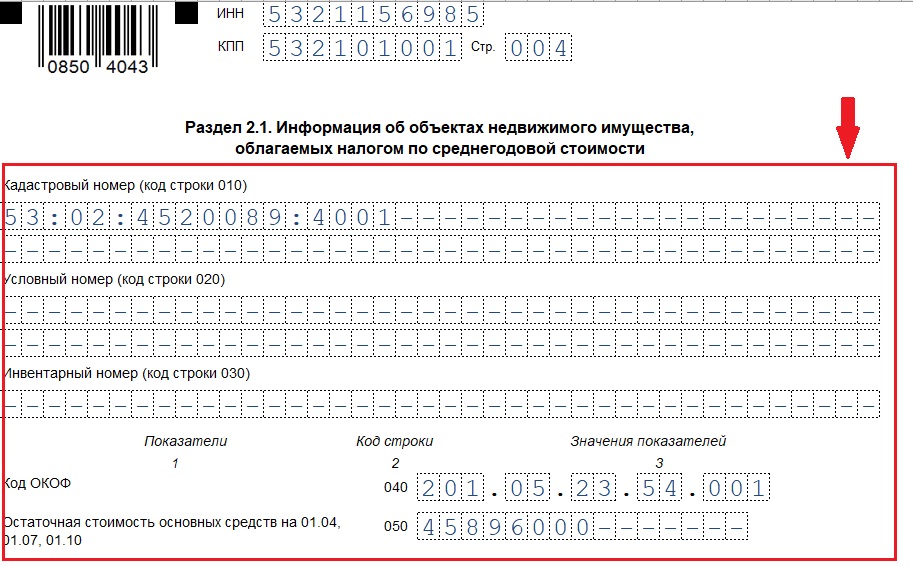

- В стр. 010 указывают кадастровый номер.

- В стр. 020 приводят условный номер при отсутствии кадастрового.

- В стр. 030 проставляют инвентаризационный номер, если стр. 010 и 020 пусты.

- По стр. 040 указывают код объекта в соответствии с классификатором ОКОФ.

- Стр. 050 содержит сведения об остаточной стоимости объекта на 01.10.2018 года.

Если по состоянию на 01.10.2018 объект выбыл по любым основаниям, то разд. 2.1 по нему не заполняют.

Раздел 3

Он содержит информацию об имуществе, налог на которое рассчитывается исходя из его кадастровой стоимости.

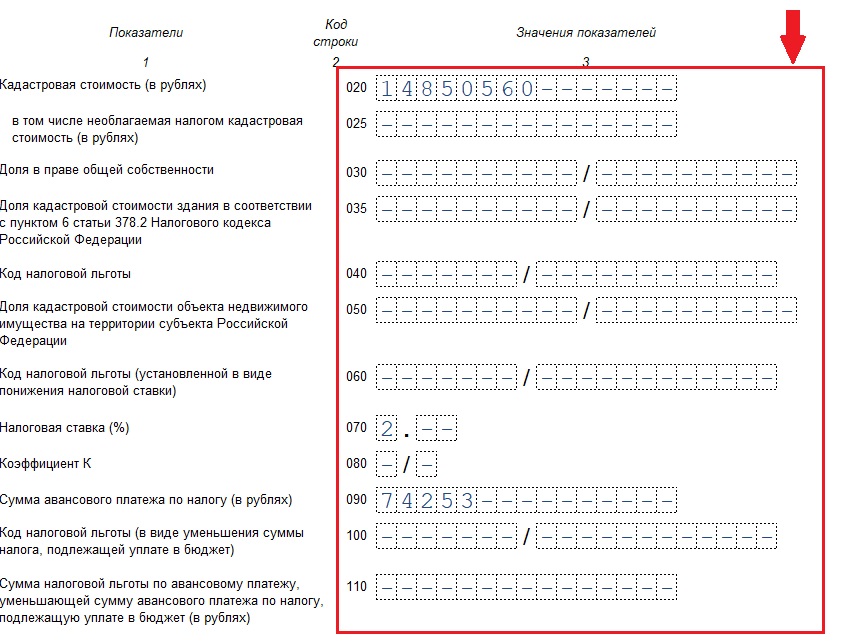

- Стр. 001 содержит код вида имущества в соответствии с Прил. № 5 к Порядку.

- В стр. 010 содержится код ОКТМО, по которому платится налог.

- В стр. 014 приводят кадастровый номер здания (сооружения).

- В стр. 015 заносят кадастровый номер помещения.

- В стр. 020 приводят кадастровую стоимость объекта.

- В стр. 025 заносят стоимость, на которую можно уменьшить налоговую базу из строки 020.

- В стр. 030 приводят информацию о доле налогоплательщика в праве на объект, если она меньше 100%.

- В стр. 035 указывают долю площади помещения в общей площади здания. Ее заполняют, если не определена кадастровая стоимость помещения, а стоимость всего здания — известна.

- Стр. 040 состоит из двух частей. Первая включает код налоговой льготы. Если льгота установлена законом субъекта РФ в виде понижения налоговой ставки (код 2012400) или уменьшения общей суммы налога (код 2012500), то стр. 040 не заполняют. Для остальных региональных налоговых льгот (код 2012000) заполняют и правую часть строки. В ней указывают данные о норме регионального закона.

- Стр. 050 используется, если объект расположен на территории нескольких субъектов РФ. Сюда заносят данные, относящиеся к ИФНС, в которую данный отчет будет сдан.

- В стр. 060 заполняют поле, если законом субъекта РФ установлена налоговая льгота в виде снижения ставки. В левой части поля содержится код льготы 2012400, а в правой — реквизиты нормы закона.

- В стр. 070 указывают налоговую ставку за вычетом льгот.

- В стр. 080 указывают данные, если имущество находилось в собственности налогоплательщика лишь часть отчетного периода. Значение рассчитывают как количество полных месяцев владения, деленное на 9.

- В стр. 90 указывают сумму авансов. При пустых стр. 030, 050 и 080 сумму рассчитывают как разность стр. 020 и 025, умноженную на стр. 070 и деленную на 4. При необходимости сумму умножают на дополнительные корректирующие коэффициенты из стр. 030, 050 и 080.

- Стр. 100 используется, если законом субъекта установлена льгота в виде уменьшения суммы платежа в бюджет. Сначала указывают код льготы 2012500, а затем — сведения о норме регионального закона.

- В стр. 110 указывают сумму льготы.

Порядок сдачи формы и уплаты налога

Форму необходимо сдать в течение 30 дней по истечении отчетного периода (п. 2 ст. 386 НК РФ). За 3 квартал 2018 года крайний срок сдачи — 30.10.2018.

Небольшие компании могут сдавать форму в бумажном виде. Если же численность работников организации превышает 100 человек, расчет обязательно подают в электронном виде.

Штраф за несвоевременное предоставление расчета составляет 200 рублей (п. 1 ст. 126 НК РФ). Кроме того, должностные лица могут быть оштрафованы на сумму от 300 до 500 руб. (ст. 15.6 КоАП).Сроки уплаты налога не установлены на федеральном уровне, поэтому обязательно выясните, какой регламент существует в вашем регионе.

Подведем итоги

Для расчета авансовых платежей по налогу на имущество необходимо знать ставки, установленные на региональном уровне, категорию имущества, его кадастровую и остаточную стоимость. Сам расчет относительно несложный и, как правило, не занимает много времени. Сроки сдачи отчета регламентированы на федеральном уровне, а срок уплаты налога каждый субъект РФ устанавливает самостоятельно.