Про белую, серую и даже черную зарплату слышали все. Но в официальных финансовых и экономических словарях эти термины не расшифрованы. Что такое белая зарплата и почему иногда ее выплачивают параллельно с серой? Как узнать, весь ли ваш заработок работодатель проводит в своем учете по-белому, то есть официально? Как государство борется за белые зарплаты и почему можно остаться без пенсии или получить отказ в кредите, если весь заработок работник получает в конверте? Ответы — в нашем материале.

Что такое белая зарплата

Белой зарплатой в обиходной терминологии называют выплаты, которые сотрудники получают официально от своего работодателя. Признаки белой зарплаты:

- она отражается в учете и отчетности работодателя;

- с ее суммы удерживается НДФЛ и начисляются страховые взносы.

Если работодатель выплачивает белую зарплату частично (обычно в минимально допустимом размере), а остальную часть выдает в конверте, то конвертные суммы именуются серой зарплатой. Налоги и взносы с серой зарплаты в бюджет и социальные фонды не поступают.

Деление зарплаты на белую и серую работодатели используют в расчетах с официально оформленными по трудовому договору или договору ГПХ работниками с целью экономии на страховых взносах. Выплаты без всякого оформления носят название черных зарплат. Их выплачивают работникам, с которыми трудовые отношения не оформлены в том виде, который требуется по закону.

Все эти термины активно применяются, хотя деление зарплаты на белую, серую и черную не основано на законе и признается незаконной налоговой оптимизацией. Выигрывает в таком делении только работодатель. Государство и сотрудники выступают пострадавшей стороной. Бюджет недополучает НДФЛ, социальные фонды не досчитываются страховых взносов, а работник имеет свой набор негативных последствий (об этом расскажем далее).

Как узнать свою белую зарплату

Каждый работник может узнать свою белую зарплату. Для этого достаточно зайти в Личный кабинет физического лица на сайте ФНС и перейти в раздел «Доходы»:

В разделе «Доходы» отражаются справки 2-НДФЛ, содержащие данные об официальных доходах конкретного физлица:

Выбираете нужный год и работодателя. Если работодателей несколько, справку 2-НДФЛ можно получить по каждому из них. Затем нажимаете кнопку «Скачать».

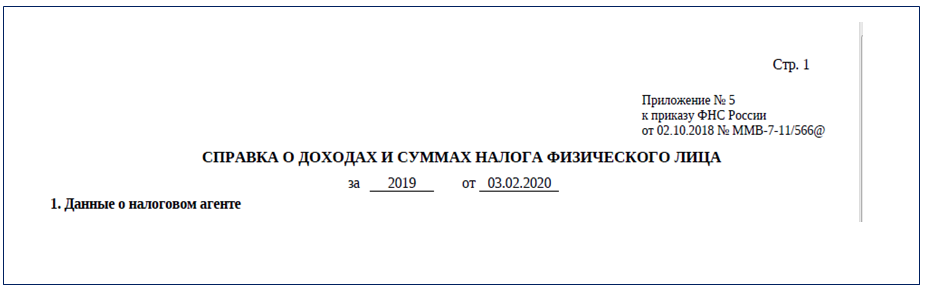

В результате вы получаете справку 2-НДФЛ (официальный документ о ваших белых доходах), подписанную УКЭП налогового органа. Форма справки утверждена Приказом ФНС от 02.10.2018 № MMB-7-11/566@:

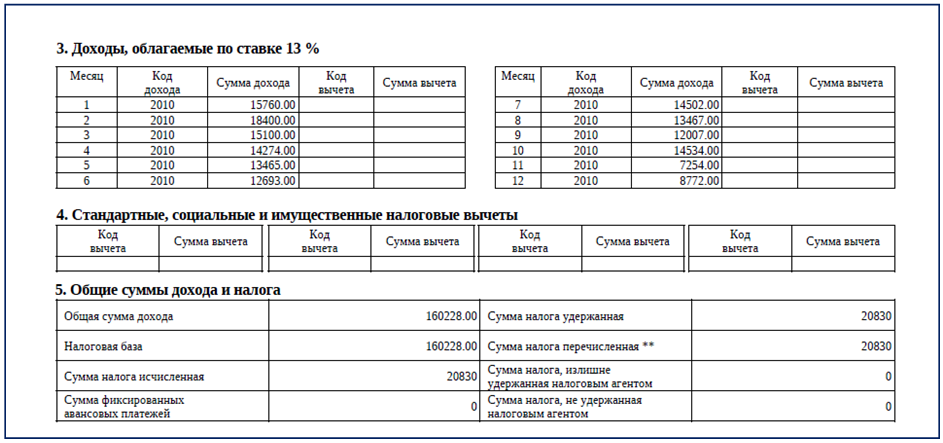

В разделе 3 «Доходы, облагаемые по ставке 13%» справки 2-НДФЛ с разбивкой по месяцам вы увидите свои официальные доходы у конкретного работодателя:

Расшифровать выплаты, отраженные в справке 2-НДФЛ, можно по коду дохода, указанному во второй графе таблицы Раздела 3. Суммы в этой таблице приводятся до вычета НДФЛ.

Код дохода может принимать значения:

- 2000 (зарплата),

- 2010 (выплаты по договору ГПХ),

- 2012 (отпускные выплаты),

- 2002 (премии за производственные результаты) и т. д.

Весь вписок кодов доходов приведен в Приказе ФНС “Об утверждении кодов видов доходов и вычетов” от 10.09.2015 № ММВ-7-11/387@.

Потери работника от низкой белой зарплаты

Сотрудник, получающий официально только часть своего заработка, недополучает различные социальные пособия (пособие по временной нетрудоспособности, пособие по беременности и родам и т. д.). Дело в том, что больничный лист, как и отпуск, оплачивается исходя из официального среднего заработка, исчисленного исходя из белой зарплаты. В случае болезни работник получит пособие по временной нетрудоспособности исходя из официального, а не фактического заработка.

Не стоит рассчитывать, что работодатель захочет выплачивать не работавшему сотруднику какие-то дополнительные деньги в качестве доплаты до того уровня пособия, на который сотрудник мог рассчитывать, если бы вся его зарплата была белой. Нередко при увольнении работник получает лишь официальные выплаты, так как компенсация за неиспользованный отпуск также рассчитывается исходя из официальной зарплаты.

Работнику с низкой белой зарплатой будет сложно подтвердить свои реальные доходы для получения банковского кредита — поэтому высока вероятность отказа. А если кредит и дадут, то скорее всего под высокий процент. Кроме того, низкая белая зарплата или ее отсутствие может впоследствии ущемить пенсионные права работника (подробнее об этом — далее).

Белая зарплата и будущая пенсия

Отсутствие у гражданина белой зарплаты напрямую влияет на размер его будущей пенсии: чем меньше «белых» выплат, тем меньше пенсия. Объяснение простое — только с белой зарплаты работодатель уплачивает страховые взносы в ПФР, сумма которых учитывается при расчете страховой пенсии по старости (ч. 1 ст. 15 Закона от 28.12.2013 № 400-ФЗ).

О своем ИПК (индивидуальном пенсионном коэффициенте) и стаже, учитываемом для цели назначения пенсии, можно узнать через портал Госуслуг или в Личном кабинете на сайте ПФР, запросив у чиновников еще один официальный документ — Сведения о состоянии индивидуального лицевого счета застрахованного лица (форма СЗИ-ИЛС, утв. Приказом Минтруда от 09.01.2019 № 2н).

Полезная информация от КонсультантПлюс

Что влияет на размер страховой пенсии по старости? Размер страховой пенсии по старости определяется по установленной формуле и зависит от суммы отчислений страховых взносов в ПФР, продолжительности страхового стажа, наличия инвалидности I группы и иждивенцев, периода ухода за детьми до полутора лет и т. д. (читать далее…).

Как государство борется за белые зарплаты

Чтобы работодателю не было выгодно платить зарплаты в конвертах, государство предпринимает немало усилий: борется с незаконным обналичиванием денежных средств, налаживает информационный обмен между ведомствами в отношении сведений о численности сотрудников и их доходах (ФНС, ФСС, ПФР, Росстат), организует через налоговые инспекции вызов руководителей на зарплатные комиссии (об этом подробнее в следующем разделе), выявляет зарплатные схемы через проверки работодателей контрольно-надзорными органами, использует арсенал других методов.

С 01.01.2020 заработал еще один способ борьбы за белые зарплаты. Законодатели отредактировали действующее законодательство, и теперь недоплаченный в результате серых зарплатных схем и по иным причинам НДФЛ будут взыскивать не с работника, а с работодателя (Федеральный закон «О внесении изменений…» от 29.09.2019 № 325-ФЗ). НДФЛ, уплаченный работодателем при доначислении таких сумм по итогам налоговой проверки, доходом физлица не считается.

Как налоговые органы влияют на уровень белой зарплаты

Налоговые органы пристально изучают зарплатные отчеты и могут заподозрить работодателя в выплате серой зарплаты. Насторожить инспекторов может и тот факт, что размер белой зарплаты близок к законодательному минимуму.

Маленькая белая зарплата может послужить поводом для вызова руководителя в налоговую инспекцию на зарплатную комиссию. По мнению контролеров, низкая зарплата может означать применение работодателем конвертной схемы выплаты зарплаты, что приводит к недоплате НДФЛ в бюджет и страховых взносов в социальные фонды.

В основе выводов налоговиков лежит углубленный анализ налоговой и статистической отчетности (РСВ, 6-НДФЛ, 2-НДФЛ и др.) за соответствующие периоды текущего и прошлого года. Их внимание может привлечь выплата заплаты ниже среднего уровня по видам экономической деятельности, снижение поступления в бюджет НДФЛ и другие показатели (Письмо ФНС от 06.11.2019 № БС-3-11/9550@).

Чтобы избежать налоговых допросов на зарплатных комиссиях, работодателю следует платить сотрудникам официальную зарплату на уровне средней по рынку. А при наличии объективных причин выплаты сотрудникам маленьких белых зарплат он должен быть готовым предоставить инспекторам исчерпывающие объяснения.

Белая зарплата ниже МРОТ: ответственность работодателя

Если работодатель выплачивает сотруднику белую зарплату ниже МРОТ, при условии выполнения им месячной нормы труда, он нарушает трудовое законодательство. За это нарушение ему грозит наказание (ч. 6 и 7 ст. 5.27 КоАП РФ):

| Нарушитель | Как накажут за белую зарплату меньше МРОТ | |

| В первый раз | Повторно | |

| Руководитель | Предупреждение или штраф 10 000 – 20 000 руб. | Штраф 20 000 – 30 000 руб. либо дисквалификация на срок от 1 года до 3 лет |

| Компания | Предупреждение или штраф 30 000 – 50 000 руб. | Штраф 50 000 – 100 000 руб. |

| ИП | Предупреждение или штраф 1 000 – 5 000 руб. | Штраф 10 000 – 30 000 руб. |

Кроме того, может наступить и уголовная ответственность по ч. 1 ст. 145.1 УК РФ.

У работодателей, выплачивающих белую зарплату ниже МРОТ, может возникнуть еще одно неприятное обстоятельство — разбирательство в суде с последующими материальными затратами. Работники с низкой белой зарплатой по закону имеют право в судебном порядке взыскать с работодателя невыплаченную часть зарплаты, проценты за ее несвоевременную выплату и компенсацию морального вреда (ст. 21, 236, 237 ТК РФ и др.).

Подводим итоги

- Белая зарплата — это сумма вознаграждения за труд, которую работодатель официально отражает в своем учете, с которой уплачивает страховые взносы и удерживает подоходный налог (НДФЛ).

- От размера белой зарплаты работника зависит сумма получаемых им социальных пособий, которые рассчитываются исходя из официального среднего заработка. Отсутствие белой зарплаты может лишить человека права на получение банковских кредитов и достойной пенсии.

- Государство отслеживает уровень белых (официальных) зарплат и разными способами реагирует на снижение их уровня ниже среднеотраслевых показателей — надзорные органы проводят проверки, налоговики вызывают руководителей на зарплатные комиссии и т. д.

- За выплату белой зарплаты ниже МРОТ при выполнении работником трудовых обязанностей (нормы труда) работодателя могут наказать по ст. 5.27 КоАП РФ, а в отдельных случаях не исключена уголовная ответственность по ч. 1 ст. 145.1 УК РФ.