ИП на патенте не ведут бухгалтерский учет и не сдают налоговые декларации, но от ведения книги учета доходов закон их не освобождает. Из статьи вы узнаете, для чего нужна эта книга, как она выглядит, когда и по каким правилам ее заполнять.

Зачем вести учет доходов на ПСН

Несмотря на то, что стоимость патента не зависит от полученной выручки, учет организовать необходимо. Книга учета доходов ИП на ПСН — налоговый регистр, ведение которого обязательно (п. 1 ст. 346.53 НК РФ, Письмо Минфина от 27.04.2020 № 03-11-10/33984).

С помощью книги учета доходов (КУД) предприниматель подтверждает, что имеет право применять патентную систему налогообложения. Если его доходы перешагнут за 60 млн руб., он потеряет возможность работать на ПСН (подп. 1 п. 6 ст. 346.45 НК РФ).

А еще книга поможет подтвердить доходы при оформлении кредита в банке, при участии в торгах (тендерах, закупках). Информацию из нее можно использовать в управленческом учете для анализа продаж, поставок и т. д.

Где взять книгу и как ее оформлять

Форма книги учета доходов для ИП на ПСН и порядок ее заполнения утверждены Приказом Минфина от 22.10.2012 № 135н (приложения 3 и 4). Книгу можно купить, распечатать на бумаге и вписывать сведения от руки. А можно вести ее на компьютере или в специальной программе.

Бумажную книгу перед началом ведения прошнуруйте, пронумеруйте, укажите на последней странице количество страниц, проставьте подпись ИП и печать (если она есть). Электронную книгу оформляют так же (нумеруют, прошивают, заверяют), но все это делают после того, как она будет распечатана по завершению года.

В ИФНС заверять книгу учета доходов не нужно (Письмо Минфина от 29.12.2012 № 03-11-09/100).

Как заполнять книгу учета доходов на патенте

При оформлении КУД следуйте правилам (п. 1.1-1.3 Порядка ведения книги, утв. Приказом Минфина от 22.10.2012 № 135н):

- на каждый новый налоговый период (срок, на который выдан патент) — отдельная книга;

- все записи делайте на русском языке непрерывно в течение патентной деятельности в календарном году;

- в книгу заносите только те доходы, что получены по видам деятельности, указанным в патенте;

- операции фиксируйте в хронологическом порядке на основании первички.

Раньше предприниматели вели книги учета доходов отдельно по каждому патенту (п. 1 ст. 346.53 НК РФ в ред. до 01.01.2017). Сейчас такого требования нет.

Если же вы получили несколько патентов в разных регионах, и вам удобнее вести учет доходов отдельно по каждому, запретить оформлять несколько книг никто не может.

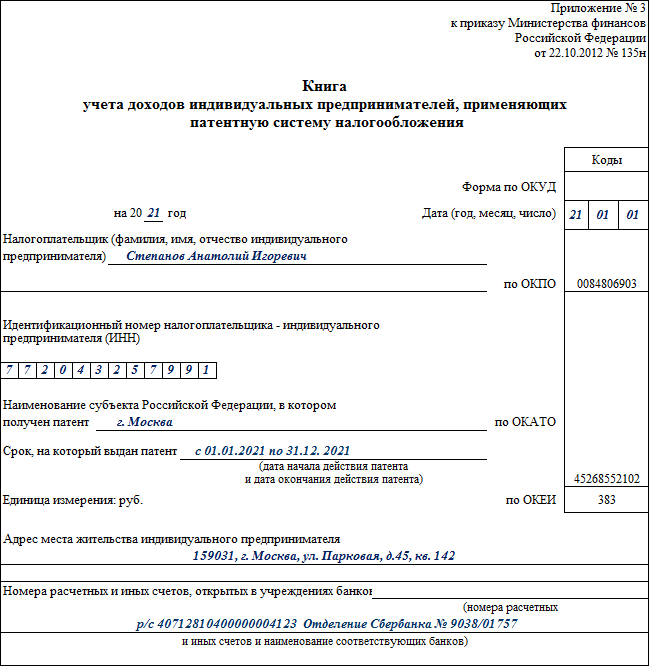

Пример оформления титульного листа КУД на патенте

Для заполнения «титульника» нужны личные данные предпринимателя (ФИО, адрес местожительства, ИНН, банковские реквизиты счетов, ОКПО, ОКАТО) и данные о сроке, на который выдан патент.

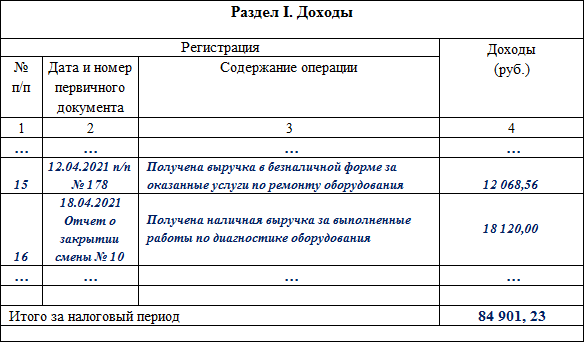

Пример оформления Раздела I книги учета доходов на патенте

Для заполнения Раздела I книги понадобится первичка: платежные поручения, бланки строгой отчетности, кассовые чеки и другие документы, подтверждающие прием денег за товар (работу, услугу).

Какие доходы и как учитывать в КУД

В книге отражают доходы только от «патентных» видов деятельности по правилам, установленным налоговым законодательством и с учетом разъяснений контролеров (ст. 249, п. 2-5 ст. 346.53 НК РФ, Письмо Минфина от 28.12.2018 № 03-11-12/96212).

К примеру, в книге патентщика-розничного торговца нужно учесть все суммы, поступившие по договорам комиссии, включая комиссионное вознаграждение (Письмо Минфина от 11.12.2020 № 03-11-11/108679).

А если ИП в рамках «патентной» деятельности сдает в аренду нежилые помещения, то в КУД нужно внести суммы, поступившие в качестве возмещения убытков (ущерба, упущенной выгоды), неустоек (штрафов, пеней), а также компенсации при расторжении договора аренды по инициативе арендатора. Такие доходы признаются частью «патентного» дохода (Письмо Минфина от 10.10.2017 № 03-11-12/66090).

Доходы, полученные по иным видам предпринимательской деятельности в рамках других налоговых режимов, в книге учета доходов патентщика показывать не надо (Письмо Минфина от 25.01.2019 № 03-11-11/4350).

Так, если по договору перевозки предприниматель оказывает дополнительные услуги (например, по сортировке и погрузке продукции), то эти услуги под «патентную» деятельность не попадают и должны облагаться по общей или упрощенной системе налогообложения. ИП на ПСН выручку от этих услуг в книге учета доходов не отражает (Постановление АС Волго-Вятского округа от 30.01.2019 по делу № А28-13889/2017).

Когда учитывать доходы в книге

Дата получения дохода для разных доходов определяется по своим правилам (п. 2 ст. 346.53 НК РФ):

- Если доход получен деньгами — датой получения дохода будет день его выплаты, в том числе перечисления дохода на счета ИП в банках либо по его поручению на счета третьих лиц.

- Дата признания дохода в натуральной форме — день передачи такого дохода.

- Доход в виде иного имущества (работ, услуг) и/или имущественных прав — дата получения имущества, работ, услуг, имущественных прав.

- Доход при расчетах векселями — дата оплаты векселя (день поступления денег от векселедателя либо иного лица, обязанного по векселю) или день передачи налогоплательщиком векселя по индоссаменту третьему лицу.

Деньги, которые предприниматель получил за услуги, оказанные на ПСН, но поступившие после окончания срока патента и перехода предпринимателя, например, на упрощенку, в книгу учета ИП на ПСН не заносятся. Такие доходы облагают в рамках УСН (Письмо Минфина от 30.03.2018 № 03-11-11/20494).

Насколько часто делать записи в книге

Закон не требует обязательного ежедневного заполнения книги учета доходов. Важно, чтобы записи делались непрерывно и в хронологическом порядке (п. 1.1-1.2 Порядка заполнения книги, утв. Приказом Минфина от 22.10.2012 № 135н).

Если вы ведете деятельность только по патенту и получаете доход исключительно на расчетный счет, вполне возможно, что ваш банк сможет сформировать книгу учета дохода автоматически — такую услугу многие банки предоставляют бесплатно.

Как учесть доходы в валюте и натуральной форме

Доходы, полученные ИП на ПСН в инвалюте, учитывают в книге вместе с рублевыми доходами. Доход пересчитайте в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 346.53 НК РФ).

Доходы в натуральной форме отражайте в КУД по рыночным ценам, определяемым по нормам ст. 105.3 НК РФ.

Как учитывать предоплату от покупателей

Предоплата заносится в книгу доходов датой ее прихода в кассу или на расчетный счет предпринимателя. Сумма предоплаты участвует в расчете лимита доходов для применения ПСН (подп. 1 п. 6 ст. 346.45 НК РФ, Письмо Минфина от 03.02.2017 № 03-11-12/5800).

Возврат предоплаты показывается в КУД со знаком минус и уменьшает доходы того налогового периода, в котором произошел возврат.

Как отражать операции в книге доходов, если не ведется кассовая книга

Индивидуальным предпринимателям разрешается не оформлять кассовые документы и не вести кассовую книгу (п. 1 ч. 2 ст. 6 Федерального закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, подп. 4.1, 4.6 п. 4 Указания Банка России «О порядке ведения кассовых операций…» от 11.03.2014 № 3210-У).

При отсутствии кассовой книги доход в КУД можно показать так:

- зарегистрировать каждый кассовый чек;

- на основании бухгалтерской справки за день, за неделю или за месяц (квартал) исходя из выручки по отчету ОФД.

Как показать в книге доходы от безналичных расчетов

При поступлении безналичных денег за товары (работы, услуги) ИП на ПСН обязан применять ККТ (кроме случаев, установленных Федеральным законом «О применении контрольно-кассовой техники…» от 22.05.2003 № 54-ФЗ (Письмо Минфина от 11.02.2021 № 03-11-11/9104).

Получив «безнал» на банковский счет от покупателя или заказчика, оформите кассовый чек, а поступившую сумму внесите в графу 4 книги учета доходов. В графе 2 укажите реквизиты первичного документа: чека ККТ, банковской выписки и т. д.

Доходом будет вся сумма реализованного товара без уменьшения на эквайринговую комиссию.

Как исправить ошибки в книге

В Правилах заполнения книги учета доходов ИП на ПСН не сказано, как исправлять ошибки. Если неточность возникла в книге, которая ведется электронно и пока не распечатана, правки вносятся очень легко — удаляется ошибочная запись и вносится верная.

Исправления записей в бумажной книге сделайте по общим правилам:

- аккуратно перечеркните неверные данные,

- рядом укажите правильные,

- заверьте исправление подписью ИП и печатью (если она используется).

Не забудьте проставить дату внесения исправлений.

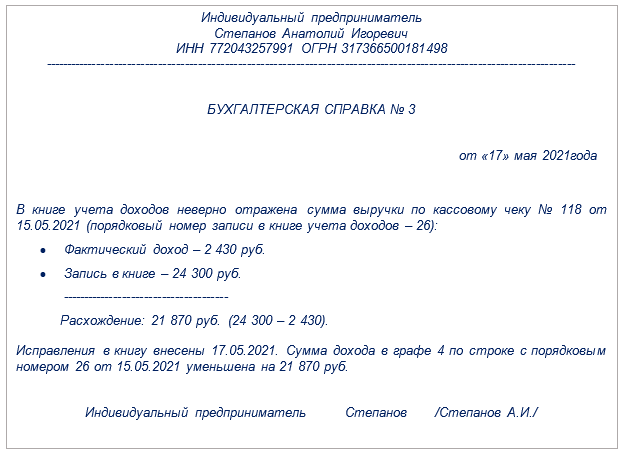

Советуем приложить бухгалтерскую справку, в которой нужно зафиксировать причины исправления, а также новые корректные данные.

Пример бухгалтерской справки об исправлении в КУД

Унифицированной формы бухгалтерской справки нет. Но чтобы справка считалась первичным документом, в ней должны присутствовать все обязательные реквизиты (ч. 2 ст. 9 Закона № 402-ФЗ).

В тексте бухгалтерской справки обоснуйте вносимые исправления и расшифруйте их:

Полезная информация от КонсультантПлюс

Смотрите образец заполнения книги учета доходов индивидуальных предпринимателей, применяющих патентную систему налогообложения (это бесплатно).

Подводим итоги

- Книга учета доходов ИП на патенте — обязательный налоговый регистр, неведение которого может привести к штрафам.

- Книгу необязательно покупать: ее можно распечатать и вписывать сведения от руки, а можно вести на компьютере либо с помощью специальной программы.

- Порядок внесения исправлений в КУД ИП на патенте нормативно не прописан, поэтому рекомендуем исправлять ошибочные записи в бумажной книге по общепринятым правилам: перечеркнуть некорректные данные, рядом вписать верные, заверить исправление подписью предпринимателя и печатью (если она применяется).