Зачем указывать в путевом листе маршрут автомобиля? Ведь в перечне обязательных реквизитов этого документа сведений о маршруте движения нет. Однако все не так просто. Компания, не указавшая этот реквизит, рискует столкнуться с претензиями налоговиков. Подробности – в материале.

Обосновать расходы

Несмотря на то, что приказ Минтранса от 18.09.2008 № 152, утверждающий форму путевого листа, не содержит этого реквизита, маршрут в путевом листе директора, водителя или другого сотрудника фирмы должен быть обязательно указан. Эти сведения нужны, чтобы доказать обоснованность расходов на горюче-смазочные материалы при расчете налогов.

При проведении проверки именно на эту информацию обратят внимание налоговые инспекторы. Поэтому писать или нет маршрут в путевом листе, вопрос не стоит. Однозначно писать, и как можно подробнее. Правомерность внесения в бланк дополнительного реквизита подтверждают чиновники Минтранса (письмо от 14.05.2019 № ДЗ/10239-ис).

Напомним, что в путевом листе обязательно должны быть реквизиты, установленные ч. 2 ст. 9 Закона N 402-ФЗ:

- наименование документа;

- дату составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величину натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица (лиц), совершившего (совершивших) операцию и ответственного (ответственных) за правильность ее оформления, либо наименование должности лица (лиц), ответственного (ответственных) за оформление свершившегося события;

- подписи лиц с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Кроме того, укажите в нем обязательные реквизиты, утвержденные Приказом Минтранса России от 18.09.2008 N 152 (ст. 6 Федерального закона от 08.11.2007 N 259-ФЗ):

- наименование и номер путевого листа;

- сведения о сроке действия путевого листа;

- сведения о собственнике (владельце) транспортного средства;

- сведения о транспортном средстве;

- сведения о водителе.

Как заполнить

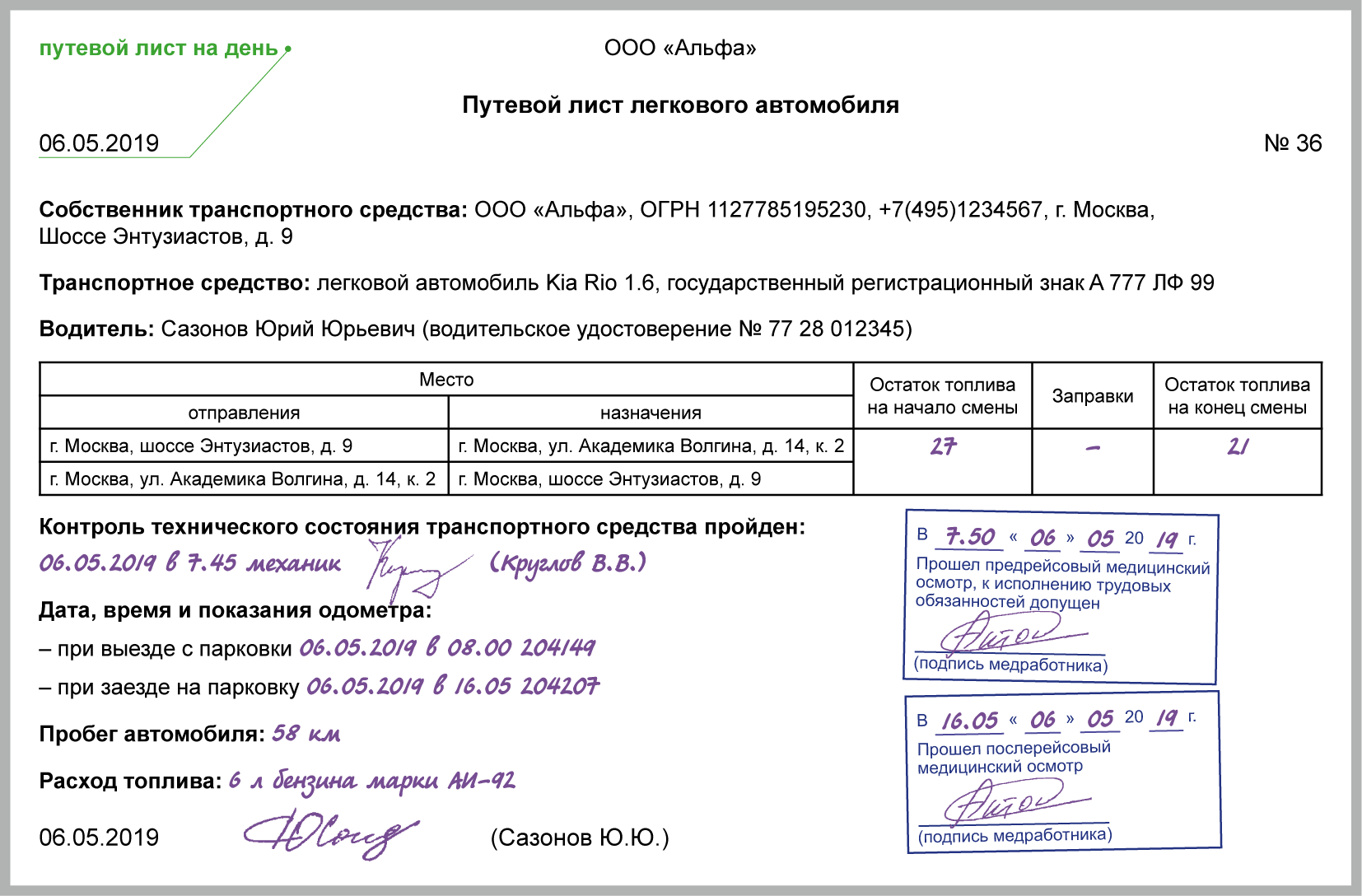

Сразу скажем, что если в путевом листе не указать конкретный маршрут, адреса и названия контрагентов, то поездку могут посчитать «липовой». Нужно ли в путевом листе указывать маршрут следования? Непременно, без точных адресов расходы на ГСМ обязательно снимут. Формулировки «по служебному заданию», «поездки по городу» не подойдут. По ним определить цели использования автомобиля инспекторы не смогут.

Заполняя путевой лист, нужно указывать начальную, промежуточные и конечную точку маршрута. Вот пример, как правильно заполнять маршрут в путевом листе: «Место отправления – Москва, Пятницкое ш., д 37, место назначения – город Дедовск, ул. Ногина, 22». Помимо этого нужно указать время выезда и прибытия, а также километраж маршрута.

Очень важно, описать маршрут так, чтобы для проверяющих не осталось сомнений, что поездка была и носила служебный характер. Поэтому имеет смысл помимо точных адресов и километража сообщить названия контрагентов, в которым был направлен автомобиль. Если этого не сделать, ИФНС (письма Минфина от 09.03.2017 № 03-04-05/13125):

- снимет расходы из налоговой базы по налогу на прибыль;

- включит стоимость ГСМ в доходы водителя и доначислит НДФЛ и страховые взносы.

Правильность таких выводов подтверждают судьи (см., например, постановление Арбитражного суда Поволжского округа от 02.12.2016 № Ф06-15152/2016). Теперь вы знаете, как в путевом листе описать маршрут следования автомобиля, чтобы с гарантией избежать претензий налоговиков.

Еще судебная практика: в постановлении АС Московского округа от 08.04.2015 N Ф05-3450/2015 по делу N А40-108772/14 арбитры отметили, что поскольку при отсутствии в путевом листе информации о конкретном месте следования невозможно судить о факте использования автомобиля сотрудниками организации в служебных целях, то представленные компанией путевые листы (без указания маршрута) не подтверждают осуществление спорных затрат на приобретение ГСМ и не могут являться основанием для их признания в качестве расходов, уменьшающих налоговую базу по налогу на прибыль.