Выдача денег под отчет требует от бухгалтера выполнения целого ряда нормативных требований. А если выдается валюта, эти требования еще жестче, а наказание за их невыполнение строже. Разберемся, как организовать выдачу валюты под отчет: наличкой из кассы или перечислением на карту? Можно ли выдавать валютные средства, если сотрудник-иностранец? К каким последствиям может привести незнание нюансов валютного законодательства в такой ситуации?

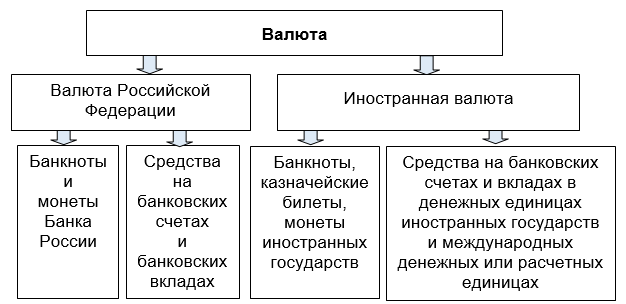

Что понимать под валютой

В обыденной жизни валютой мы привыкли называть любые денежные знаки, кроме рублей.

В Законе от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» приведена следующая классификация валюты:

Далее мы будем использовать термин «валюта» для обозначения иностранных денежных знаков. А свою отечественную валюту будем именовать рублями.

Когда возникает потребность в выдаче валюты под отчет

Валюту российские работодатели выдают своим сотрудникам, выезжающим в служебные командировки за границу. На период пребывания в служебной поездке им положены не только суточные, но и средства, которыми они будут расплачиваться за проезд и проживание, медицинскую страховку, консульские сборы и иные, согласованные с работодателем расходы (ст. 168 ТК РФ).

Валюта может потребоваться еще одной категории лиц — сотрудникам, выполняющим за границей трудовые обязанности, связанные с разъездным характером работы.

Находясь за границей, сотрудник (подотчетное лицо) должен использовать валюту страны пребывания.

Опасности выдачи валюты из кассы

Выдавать из кассы валютный аванс рискованно — в законодательстве четко этот момент не описан, а контролеры и судьи высказывают по этому вопросу противоположные позиции.

Так, п. 9 ч. 1 ст. 9 Закона № 173-ФЗ разрешаются расчеты в валюте, связанные с загранкомандировками. Однако не сказано, можно ли выдавать валюту из кассы. При этом другой нормой этого же закона однозначно определено, что организации-резиденты могут рассчитываться в валюте только через банковские счета (ч. 2 ст. 14 Федерального закона № 173-ФЗ).

Органы валютного контроля, следуя указанной норме, за выдачу валюты из кассы могут оштрафовать по ч. 1 ст. 15.25 КОАП РФ.

Судьи в условиях такого разночтения склонны принимать сторону компаний. Они не видят в выдаче наличной валюты командированным за границу сотрудникам нарушений валютного законодательства (Постановление Президиума ВАС РФ от 18.03.2008 № 10840/07).

Выдача средств под отчет, по мнению судебных органов, не относится к валютным операциям. При выдаче средств под отчет не происходит их отчуждения. Они остаются в собственности работодателя, поэтому деньги можно выдать через кассу (Постановление ФАС Восточно-Сибирского округа от 16.06.2014 № А69-2797/2013).

Позицию банкиров по этому вопросу понять сложно. В одном разъяснении они считают, что выдача валютного аванса на загранкомандировку не противоречит валютному законодательству (Письмо Банка России от 30.07.2007 № 36-3/1381). А в Письме от 31.08.2007 № 12-1-5/1970 высказывают кардинально противоположную точку зрения.

Минфин в Письме от 10.12.2013 № 02-06-007/54200 высказался о наличии у работодателя права на выдачу аванса работнику в иностранной валюте через кассу при условии открытия валютного счета.

Учитывая такую неоднозначность норм закона и мнений контролеров, банкиров, чиновников и судей, вместо выдачи валюты из кассы можно использовать другие способы — перечислять валютные авансы в безналичной форме на банковскую карту или выдавать в рублях.

Как могут наказать за ошибки при выдаче валюты под отчет

Руководителям, бухгалтерам и получающим валюту под отчет сотрудникам при осуществлении валютных операций не следует забывать о ст. 15.25 КоАП РФ «Нарушение валютного законодательства РФ и актов органов валютного регулирования». В ч. 1 указанной статьи предусмотрено наказание в виде штрафа:

- на граждан, ИП и юридических лиц — от ¾ до одного размера суммы незаконной валютной операции (то есть от 75% до 100% суммы);

- на должностных лиц — от 20 000 до 30 000 руб.

Наказание по ч. 1 ст. 15.25 КоАП РФ грозит всем, кто осуществляет незаконные валютные операции. К таким операциям относятся:

- операции, запрещенные валютным законодательством;

- разрешенные операции, но совершенные с нарушением валютного законодательства РФ.

Это означает, к примеру, если компания совершает валютные операции без применения банковских счетов, ее могут наказать налоговики — они наделены функциями органов валютного контроля в пределах своей компетенции (п. 2 ч. 2 ст. 23 Закона № 173-ФЗ, п. 1 Положения, утв. Постановлением Правительства РФ от 30.09.2004 № 506).

Общее правило гласит: все расчеты по валютным операциям нужно вести через счета в уполномоченном банке или в банке, расположенном за рубежом (ч. 2 ст. 14 Закона № 173-ФЗ).

Что поможет уберечься от штрафа

Чтобы работа с валютой не приводила к претензиям контролирующих органов и материальным потерям на уплату штрафов, следует знать и выполнять некоторые особенности валютного законодательства. Мы поможем вам с ними разобраться.

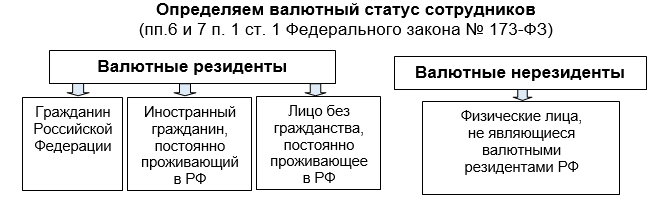

Компании, ИП и обычные граждане в целях валютного законодательства разделяются на резидентов и нерезидентов. В зависимости от этого статуса валютные операции делятся на разрешенные и запрещенные (ст. 6, 9 Закона № 173-ФЗ).

Российские компании свободно использовать валюту и рубли могут только в расчетах с нерезидентами (п. 9 ч. 1 ст. 1 Закона № 173-ФЗ). Валютные операции между резидентами запрещены, кроме операций, перечисленных в ч. 1 ст. 9 Закона № 173-ФЗ. Причем любые разрешенные валютные операции должны проводиться с выполнением обязательных требований, изложенных в ч. 2 ст. 14, ч. 4-6 ст. 12, ч. 10 ст. 28, ч. 2 ст. 24, ст. 19 Закона № 173-ФЗ.

Как отличить резидента от нерезидента в целях выполнения валютного законодательства, расскажем далее.

Как бухгалтеру определить валютный статус сотрудника

Российские компании (валютные резиденты) направляют в загранкомандировки своих сотрудников, которые могут иметь как статус валютных резидентов, так и валютных нерезидентов.

Возможно, вы никогда не определяли такой валютный статус и имел дело исключительно с понятием «налоговый резидент» в целях расчета НДФЛ. Хотим сразу предостеречь — это разные понятия.

Для определения статуса налогового резидента используется критерий, приведенный в п. 2 ст. 207 НК РФ. Гражданин признается налоговым резидентом, если находится фактически в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Термин «валютный резидент» официально в законодательстве не расшифрован. Но его применяют в таком виде, чтобы не путать с термином «налоговый резидент». Он используется для целей Закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле». В законе, наряду с прочими, используются термины «физическое лицо-резидент» и «физическое лицо-нерезидент». К таким лицам относятся:

Валюту под отчет выдаем резиденту

В таком случае передача валюты происходит между валютными резидентами: российской компанией и ее сотрудником. Отчуждение иностранной валюты одним валютным резидентом другому валютному резиденту признается валютной операцией (пп. “а” п. 9 ч. 1 ст. 1 Закона № 173-ФЗ). А валютные операции между резидентами запрещены (ч. 1 ст. 9 Закона № 173-ФЗ).

Однако для отдельных случаев валютное законодательство делает исключение — российская компания вправе выдать валюту сотруднику-валютному резиденту:

- для оплаты и возмещения расходов, связанных с загранкомандировкой (п. 9 ч. 1 ст. 9 Закона № 173-ФЗ);

- для возмещения расходов, связанных со служебными поездками при разъездной зарубежной работе (п. 14 ч. 1 ст. 9 Закона № 173-ФЗ).

Доказать условие о разъездном характере работы сотрудника помогут трудовой договор с прописанным в нем таким условием работы, а также иные внутренние документы: приказ, утверждающий перечень работников с разъездным характером работы, должностная инструкция сотрудника.

Подотчетную валюту получает нерезидент

Можно ли выдать валюту под отчет временно проживающему или временно пребывающему в РФ иностранцу — сотруднику вашей компании?

В таком случае выдача валюты под отчет будет считаться валютной операцией между компанией-резидентом (российским юридическим лицом) и сотрудником-нерезидентом (иностранным гражданином, не признаваемым валютным резидентом РФ). Препятствий нет — между резидентами и нерезидентами валютные операции разрешены (ст. 6 Закона № 173-ФЗ).

Валютные операции в таком случае должны проходить через банк или с помощью электронных денег.

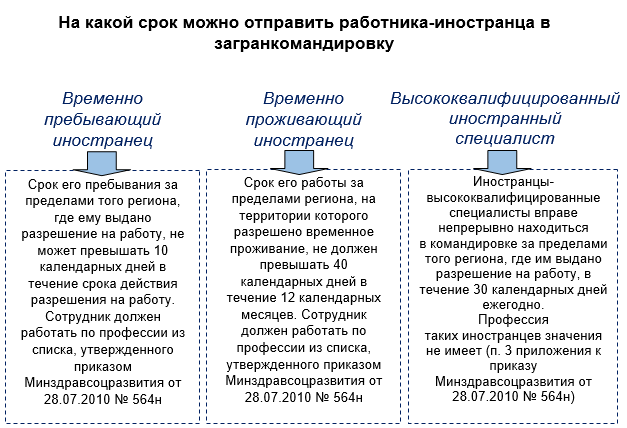

Определить валютный статус работника — это только часть процедуры. Не забудьте про ограничения, накладываемые законодательством на длительность командировки иностранных сотрудников и требования, к оформлению документов по загранкомандировке (об этом далее).

Сколько валюты можно выдать

О том, как рассчитываться с командировочными сотрудниками, сказано в Положении об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 № 749. Отдельные нюансы также могут предусматриваться во внутренних локальных актах компании.

Сумма валютных выплат будет зависеть не только от фактических расходов командировочного сотрудника на проезд, проживание и иные сопутствующие расходы, но и во многом от размера суточных, установленных в вашей компании для загранкомандировок и длительности самой служебной поездки.

Хотим предостеречь — длительность командировки за пределы нашей страны для иностранных работников ограничена, хотя в целом законодательство не содержит запрета на отправку сотрудников-иностранцев в загранкомандировки.

Срок зарубежной командировки зависит от статуса пребывания иностранца в России:

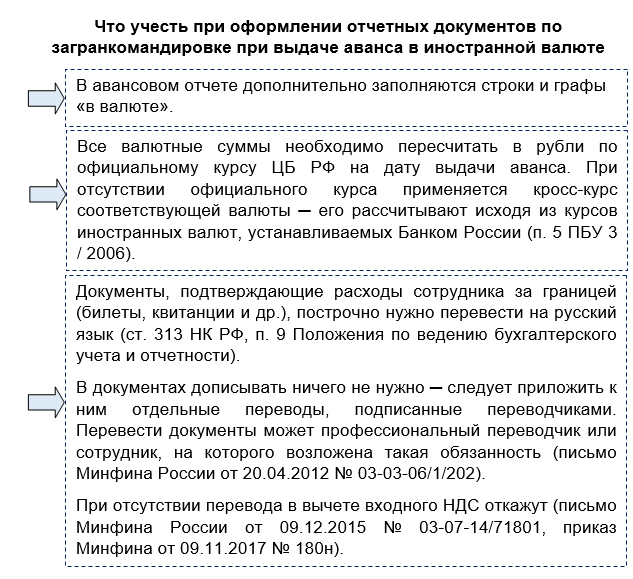

Отчетность по валютному авансу

Отчетность по загранкомандировке, особенно если сотруднику был выдан аванс в валюте, должна оформляться по особым правилам.

Подводим итоги

- Особенности выдачи валюты под отчет зависят от валютного статуса работника и работодателя. Российская компания вправе выдать валюту сотрудникам-валютным резидентам, отправляющимся за границу в командировку или для выполнения обязанностей, связанных с разъездной работой. Выдача подотчетных сумм в валюте сотрудникам-нерезидентам законодательством не ограничивается.

- По общему правилу все расчеты по валютным операциям нужно вести через счета в уполномоченном банке или в банке, расположенном за рубежом (ч. 2 ст. 14 Закона № 173-ФЗ).

- За нарушение валютного законодательства компания может заплатить от 75% до 100% от суммы валютной операции (ч. 1 ст. 15.25 КоАП РФ).

- По выданному в валюте авансу необходимо отчитаться с учетом следующих нюансов: в авансовом отчете нужно указывать цифры в валюте и рублях, пересчитывать валюту по курсу официальному ЦБ РФ, а прикладываемые к нему оправдательные документы перевести на русский язык.