Одной из обязанностей организаций и ИП на УСН является уплата налога по итогам прошедшего налогового периода. Делается это посредством составления специального документа — платежного поручения. Рассмотрим, как заполнить этот документ и приведем образец платежки УСН доходы минус расходы за 2019 год.

Срок уплаты УСН 15% за 2019 год

Организации и ИП, применяющие УСН, обязаны:

- в течение года уплачивать авансовые платежи — за I квартал, полугодие и 9 месяцев.

- по окончании налогового периода перечислить в бюджет налог за год.

Авансовые платежи платятся всеми упрощенцами (организациями и ИП) в один и тот же срок — до 25 числа месяца, следующего за прошедшим кварталом. Налог за год перечисляется в разные сроки, в зависимости от того, кто его платит:

- Организации перечисляют налог до 31 марта следующего года.

За 2019 год компании на УСН должны уплатить налог до 31.03.2020.

- Предприниматели уплачивают налог до 30 апреля года, следующего за отчетным.

За 2019 год ИП-упрощенцы обязаны перечислить налог в бюджет до 30.04.2020.

Если последний день уплаты выпадает на выходной или праздник, он переносится на ближайший рабочий день. В 2020 срок уплаты единого налога по УСН на выходные не выпадает и поэтому не переносится.

Рассмотрим, как заполнить платежку на уплату единого налога и приведем пример платежного поручения УСН 15% за 2019 год.

Образец платежного поручения УСН доходы расходы 2019

Заполнение платежного поручения УСН 2019 не представляет особых трудностей, если руководствоваться правилами, указанными в:

Так как порядок заполнения платежного поручения на уплату налога по УСН для ИП и организаций различается приведем образцы платежек отдельно для ИП и организаций.

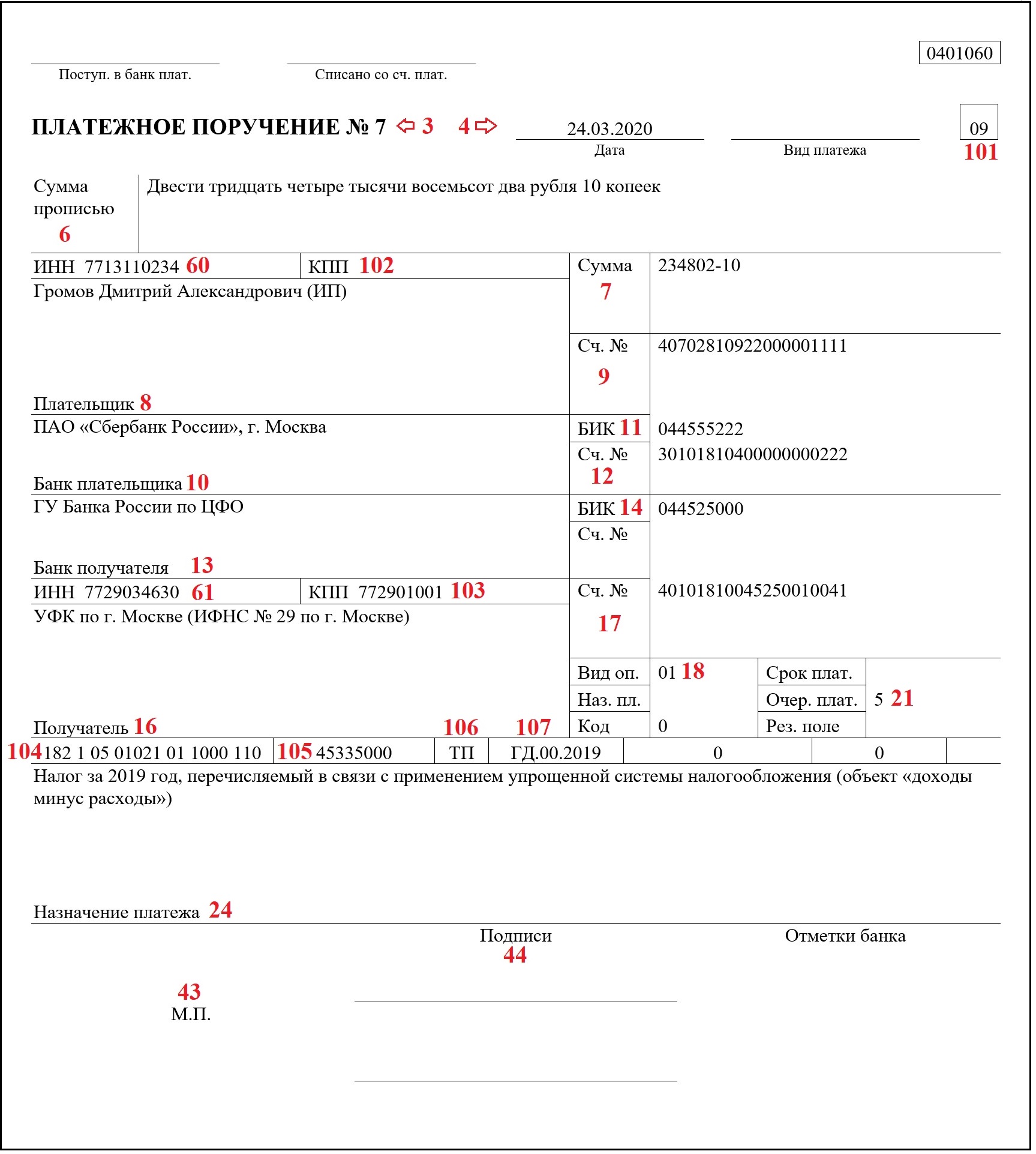

Образец платежного поручения УСН доходы расходы 2019 для ИП

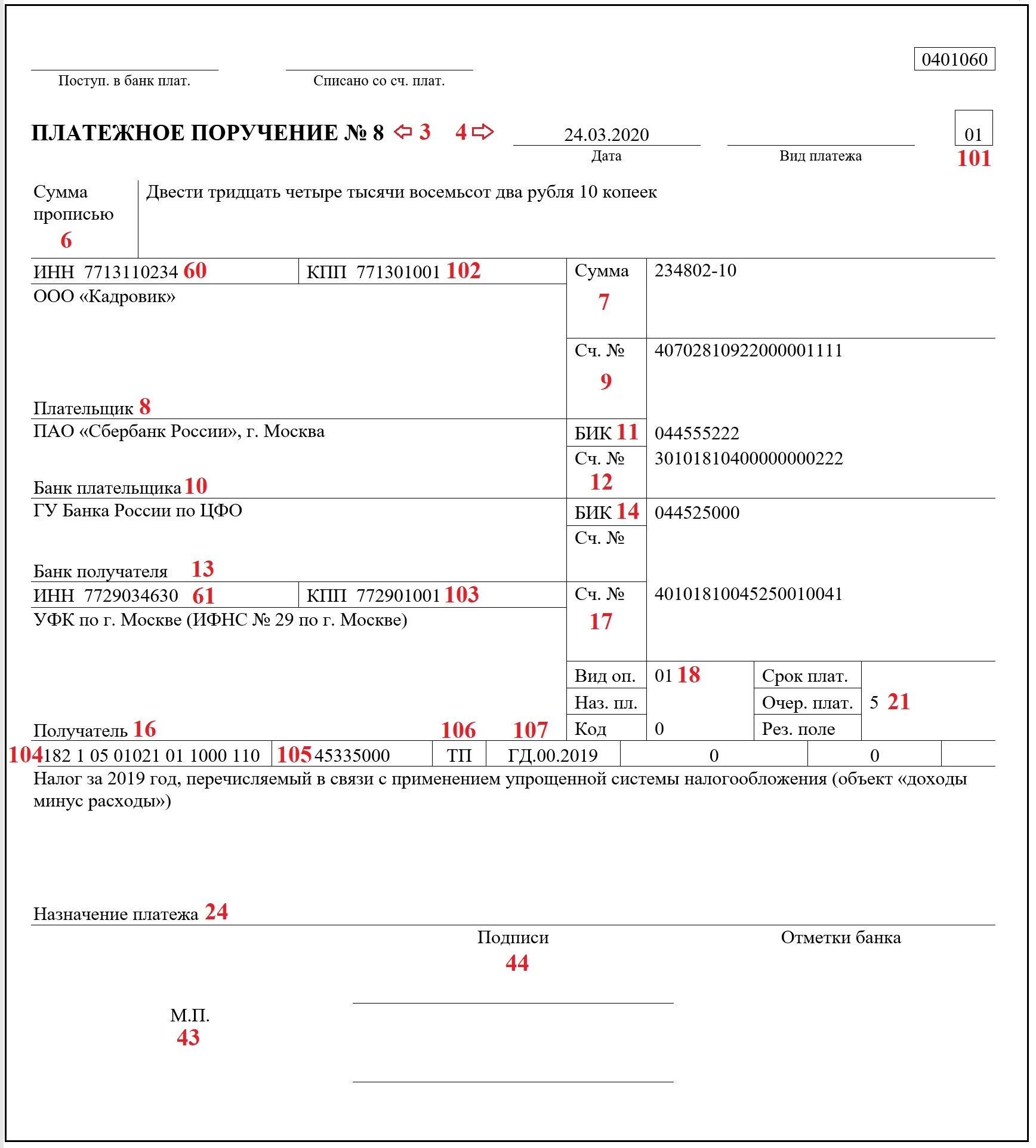

Образец платежного поручения УСН 15% 2019 для организаций

Все необходимые реквизиты, а также особенности заполнения каждой строки платежки по УСН, мы привели в таблице. Строки, не подлежащие заполнению, в таблице не рассматриваются.

|

Название реквизита |

Номер (согласно Приложению № 3 к Положению Банка России от № 383-П) |

Примечание |

| № | 3 | Заполните эту строку только, если оформляете платежку на бумаге. Впишите в нее номер поручения, который больше 0. |

| Дата | 4 | Дата в платежке указывается в зависимости от того, как заполняется документ:

Например: «24.03.2020».

Например: «24032020» |

| Статус плательщика | 101 | «01» — при уплате единого налога юрлицом;

«09» — при уплате УСН-налога предпринимателем |

| Сумма прописью | 6 | Сумму платежа запишите с начала строки с большой буквы. Слова «рубль» и «копеек» никак сокращать не нужно. Если сумма не круглая, то копейки укажите в виде цифр.

Например: «Двести тридцать четыре тысячи восемьсот два рубля 10 копеек» |

| Сумма | 7 | В этой строке нужно еще раз отразить сумму налога, но уже не прописью, а цифрами. Рубли от копеек отделите знаком «-»: Например: «234802-10».

Если сумма без копеек, то на конце поставьте знак «=» или «- 00». Например: «234802=» или «234802-00» |

| ИНН | 60 | ИНН указывают все упрощенцы, КПП — только организации. Предприниматели поле 102 не заполняют вообще или ставят там «0» |

| КПП | 102 | |

| Плательщик | 8 | Компании могут записать в этой строке как краткое, так и полное наименование на свой выбор. Предпринимателям же необходимо внести свои ФИО (полностью) и указать в скобках свой правовой статус (Например: «Громов Дмитрий Александрович (ИП))» |

| Сч. № | 9 | В эти строки вносим реквизиты счета в банке, с которого будут списаны средства в уплату налога по УСН |

| Банк плательщика | 10 | |

| БИК | 11 | |

| Сч. № | 12 | |

| Банк получателя | 13 | Указываем платежные реквизиты налоговой инспекции, в которую перечисляется упрощенный налог. Уточнить их вы можете с помощью бесплатного сервиса ФНС РФ |

| БИК | 14 | |

| Сч. № | 17 | |

| ИНН | 61 | Вносим ИНН/КПП инспекции по месту учета организации или ИП, уплачивающего налог |

| КПП | 103 | |

| Получатель | 16 | Получателя записываем следующим образом: УФК по ___ (название региона, в котором уплачивается налог) (название ИФНС, в которой упрощенец стоит на учете).

Например: УФК по г. Москве (ИФНС № 29 по г. Москве) |

| Вид оп. | 18 | Указываем код «01» |

| Очер. Плат. | 21 | Очередность всех налогов — 5. Этот код и записываем |

| Код | 22 |

|

| КБК | 104 | КБК на уплату УСН 15% за 2019 год — 182 1 05 01021 01 1000 110 |

| ОКТМО | 105 | Вносим ОКТМО муниципального образования по месту учета организации или ИП |

| Основание платежа (код) | 106 | Код указываем в зависимости от того, как уплачивается платеж по УСН:

|

| Налоговый период | 107 | Для УСН, уплачиваемого за 2019 год, код нужно указать в следующем формате: «ГД.00.2019» |

| Назначение платежа | 24 | Вносим название платежа: «Налог за 2019 год, перечисляемый в связи с применением упрощенной системы налогообложения (объект «доходы минус расходы») |

| М.П. | 43 | Ставим печать и подписываем платежку |

| Подписи | 44 |

Платежное поручение: минимальный налог УСН

Налог по УСН на объекте «доходы минус расходы» упрощенцы считают двумя способами:

- В обычном порядке — по формуле: (доходы — расходы) х 15%.

- В минимальном размере — по формуле: доходы х 1%.

Уплачивается тот налог, что больше. Если оплачивается минимальный налог, то в строке «24» (назначение платежа) нужно указать: «Минимальный налог за 2019 год, перечисляемый в связи с применением упрощенной системы налогообложения (УСН «доходы минус расходы»). Все остальные реквизиты остаются без изменения, в том числе КБК.

КБК на уплату налога, рассчитанного в обычном порядке, и КБК минимального налога — один и тот же.

Подводим итоги

- Упрощенный налог по итогам 2019 года организации должны перечислить в бюджет не позднее 31.03.2020, а предприниматели — не позднее 30.04.2020.

- Налог по УСН 15%, рассчитанный в обычном порядке, и минимальный налог, платятся на один КБК — 182 1 05 01021 01 1000 110.

- При уплате минимального налога в платежке нужно лишь поменять назначение платежа, все остальные реквизиты, включая КБК, будут такими же, как при уплате налога, рассчитанного в обычном порядке.