4-ФСС за 1 квартал 2019 года представляется в Фонд соцстраха в установленные законодательством сроки. Кто и когда сдает эту форму? Чем грозит несвоевременное представление отчета? Как правильно его заполнить? Пошаговое заполнение 4-ФСС, а также ответы на важные вопросы рассмотрим на примере.

Кто сдает форму 4-ФСС за 1 квартал 2019 года

Форма 4-ФСС отображает сведения о начисленных и уплаченных «несчастных» взносах компании. Она представляется по итогам каждого квартала в территориальное отделение Фонда соцстрахования всеми работодателями:

- ООО и АО;

- ИП с наемными работниками;

- частнопрактикующими лицами, выплачивающими вознаграждение гражданам, подлежащим обязательному соцстрахованию.

Если деятельность не велась, и наемным сотрудникам заработная плата не выплачивалась, то:

- юрлица обязаны сдать нулевой расчет;

- ИП, зарегистрированные в качестве страхователей, сдают отчет с нулевыми показателями;

- ИП без регистрации в ФСС и без работников по травматизму не отчитываются.

ИП без наемных сотрудников вправе зарегистрироваться в Фонде соцстрахования и в добровольном порядке и уплачивать страхвзносы за себя. При этом никакую отчетность сдавать не нужно.

Форма 4-ФСС утверждена Приказом ФСС от 26.09.2016 № 381. Она в 1-м квартале 2019 года не обновлялась.

Скачать бланк 4-ФСС в удобном excel формате можно здесь.Сроки и способы сдачи 4-ФСС за 1 квартал 2019 года

В Соцстрах отчетность можно передавать следующими способами: на бумаге и электронно.

На бумаге сдается отчетность, если среднесписочная численность сотрудников отчитывающегося хозсубъекта (в том числе вновь созданного) не больше 25 человек:

- лично;

- через представителя по доверенности — например, на сайте Тульского отделения ФСС можно скачать бланк такой доверенности;

- почтой России — в таком случае датой сдачи отчетности в фонд считается дата отправки письма; рекомендуем сдавать отчеты в ФСС заказным письмом с уведомлением о вручении и описью вложения.

Электронный способ необходимо выбрать, если среднесписочная численность сотрудников более 25 человек:

- Через программу оператора передачи отчетности или программу ведения учета — в этом случае у вас есть возможность проверить отчет перед отправкой на соблюдение контрольных соотношений и отсутствие ошибок.

- Через МФЦ — на руки сотрудник МФЦ выдаст вам расписку в принятии документа. Дата сдачи отчета будет соответствовать дате представления его в МФЦ. Контрольные соотношения при этом не проверяются.

- Через сайт Госуслуг — для этого у страхователя должен быть личный кабинет на данном сайте. При сдаче таким способом контрольные соотношения не анализируются.

- Через портал ФСС — на вкладке «Проверка и контроль» отчет 4-ФСС можно проверить на наличие ошибок. Соцстрах запустил еще один портал для страхователей — по ссылке. Вход на него осуществляется с использованием учетной записи госуслуг.

Обратите внимание: если вы хотите сдать отчет в ФСС по электронным каналам связи, то вам потребуется электронно-цифровая подпись.

Законодательством установлено 2 срока для представления отчета 4-ФСС:

- до 20 числа месяца, следующего за отчетным, — на бумажном носителе;

- до 25 числа — в электронном формате.

Таким образом, за 1 квартал 2019 год необходимо отчитаться не позднее 19.04.2019 (т. к. 20.04.2019 выпадает на субботу) на бумаге и 25.04.2019 — по ТКС.

Законодательством по «несчастным» взносам не предусмотрен перенос крайнего срока представления 4-ФСС на следующий ближайший рабочий день при его выпадении на нерабочую дату. Однако ст. 193 ГК РФ содержит следующую норму: при попадании последнего дня срока на нерабочий день (выходной или праздничный), срок переносится на первый следующий за ним рабочий день. Минздравсоцразвития РФ в письме от 16.09.2011 № 3346-19 рекомендовал ориентироваться на ст. 193 ГК РФ. Но мы все же советуем вам отчитаться до наступления крайнего срока сдачи отчета.

Есть ли санкции за просрочку отчета?

Если отчет представлен позже установленного срока, вас как страхователя ждет штраф в 5% от неуплаченной величины взносов за последний квартал за каждый просроченный месяц (полный и не полный), но не более 30% от установленной суммы. Если же отчет не сдан, но страховые взносы уплачены или не начислялись, минимальный размер санкций составит 1 тыс. руб.

Рекомендуем не оставлять сдачу расчета на последний день, поскольку Фонд соцстраха имеет право отказать в его приеме. Основания для такого отказа поименованы в п. 16 Административного регламента ФСС, утв. приказом Минтруда РФ от 20.03.2017 № 288н:

- Расчет представлен на бланке, отличающемся от установленного Приказом ФСС от 26.09.2016 № 381. Но если вы сдали отчет по недействующей форме, а Фонд отказался принимать отчет, и вы в итоге опоздали со сдачей 4-ФСС, — оштрафовать вас не могут (Определение ВС РФ от 29.06.2018 № 309-КГ18-8391).

- Отчет сдает неуполномоченное лицо.

- Электронный файл отчета подписан недействительной усиленной цифровой подписью.

Отрицательный протокол от Соцстраха означает, что форма 4-ФСС не принята. Какие могут ошибки и под какими кодами они обозначены в протоколе — указано на сайте фонда.

Алгоритм заполнения формы 4-ФСС за 1 квартал 2019 года

Форма 4-ФСС состоит из титульного листа и 6-ти таблиц. Однако не каждому работодателю следует заполнять их все. Часть из них оформляется лишь при наличии сведений.

Обязательные к заполнению листы 4-ФСС за 1 квартал 2019 года перечислены ниже:

- таблица 1.1 — данные о работниках, направляемых в другую организацию (заемный труд);

- таблица 3 — выплаченные пособия в связи с производственными несчастными случаями, использование взносов на финансирование предупредительных мер по снижению травматизма;

- таблица 4 — количество пострадавших при несчастном случае на производстве.

Рассмотрим пошаговый алгоритм заполнения формы 4-ФСС на примере небольшой компании.

Пример

В ООО «Кадровик» трудится 4 человека. При заполнении квартального отчета 4-ФСС бухгалтер выяснил, что ему необходимо оформить лишь обязательные к представлению листы, т. к. страховых случаев в 1 квартале 2019 года не было.

Оформление расчета бухгалтер начал с титульного листа. Рассмотрим особенности его заполнения.

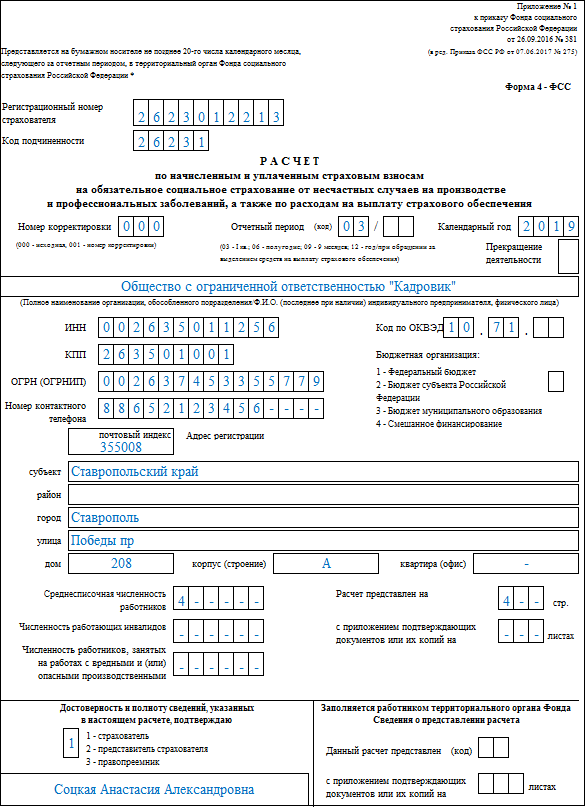

Шаг 1: заполняем титульный лист

Титульник, как и в любом отчете, содержит в себе основные сведения о компании-страхователе:

- Регномер страхователя — 10-значный номер, который присваивается работодателю Фондом соцстраха при постановке на учет. Найти его можно по ИНН на сайте ФСС.

- Код подчиненности — кодовое обозначение территориального фонда, где зарегистрирован работодатель, состоящее из 5 знаков. Код подчиненности формируется следующим образом: первые 4 цифры слева — это код территориального отделения фонда, к которому относится страхователь. Последняя цифра кода зависит от типа страхователя: у юрлиц это 1, у обособленных подразделений юрлиц — 2, у ИП и физлиц — 3, у ИП, добровольно вставших на учет в качестве плательщиков взносов на собственное страхование, — 4 (п. 19 Приложения 1 и п. 12 Приложения 2 к Приказу Минтруда России «О регистрации и порядке снятия с регучета…» от 29.04.2016 № 202н).

- Номер корректировки — бухгалтер указал значение «000», т. к. это первичный расчет. Если в последующем потребуется представить корректировочные сведения, в данном поле бухгалтер зафиксирует порядковый номер уточненки: «001», «002» и т. д.

- Отчетный период — здесь бухгалтер заполнил первые две ячейки, указав значение «03», что соответствует отчету за 1 квартал. Вторые две ячейки бухгалтер оставил пустыми, т. к. они заполняются при обращении страхователя за возмещением средств на выплату страхобеспечения.

- Календарный год — отчетный: 2019.

- Окошко о прекращении деятельности бухгалтер пропустил, т. к. оно заполняется при ликвидации страхователя.

- Полное наименование — здесь бухгалтер зафиксировал полное название фирмы-страхователя в соответствии с учредительными документами.

- ИНН/ОГРН — для ООО в первых двух ячейках проставляются нули, а далее идет идентификационный номер / регистрационный госномер согласно свидетельству о постановке на учет (о госрегистрации). ИП указывают в этих полях ИНН/ОГРН.

- КПП — заполняют только компании.

- ОКВЭД — указывают основной код вида деятельности хозсубъекта.

На основании вида деятельности за 2018 год Соцстрах присвоит класс профриска и установит тариф «несчастных» взносов на 2019 год. Для этого необходимо не позднее 15.04.2019 года представить в территориальное отделение ФСС заявление о подтверждении основного вида деятельности. Если это не сделать, Фонд вправе установить максимальный класс профриска, выбрав ОКВЭД из выписки из госреестра, соответствующий самому высокому тарифу. Напомним, максимальный тариф равен 8,5%. Минимальный — 0,2%.

- В полях, относящихся к адресу регистрации, укажите подробный адрес страхователя.

- Поля о численности сотрудников — заполняйте в соответствии с расчетами согласно требованиям Росстата.

Далее бухгалтер заполнил таблицу 1.

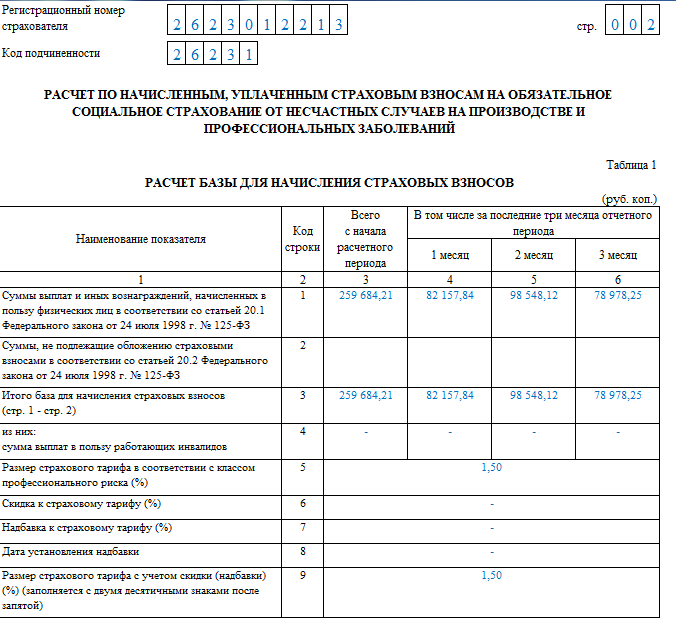

Шаг 2: заполняем таблицу 1

Чтобы заполнить данную таблицу, бухгалтер сформировал оборотно-сальдовую ведомость по счету 70 «Взаиморасчеты с сотрудниками» и перенес кредитовые обороты в помесячной разбивке.

|

Период |

Кредитовый оборот сч. 70 (руб.) |

Строка таблицы 1 |

| Январь 2019 | 82 157,84 | Стр. 1 гр. 4 |

| Февраль 2019 | 98 548,12 | Стр. 1 гр. 5 |

| Март 2019 | 78 978,25 | Стр. 1 гр. 6 |

| Итого за 3 мес. | 259 684,21 | Стр. 1 гр. 3 |

Взаиморасчеты с физлицами по договорам гражданско-правового характера, учитываемые на сч. 76 «Взаиморасчеты с контрагентами», следует учитывать в целях обложения «травматичными» взносами только в том случае, если такая обязанность зафиксирована в договоре.

Итоговую сумму за квартал бухгалтер отобразил в стр. 1 гр. 3.

Эти же показатели бухгалтер перенес в стр. 3, т. к. сумм, не подлежащих обложению страхвзносами, в 1 квартале 2019 года не было, и стр. 2 осталась пустой.

В стр. 5 бухгалтер отобразил тариф страхвзносов, присвоенный фондом на 2019 год — 1,5%. Поскольку скидок и надбавок со страхового тарифа не установлено, в стр. 5 и стр. 6 бухгалтер поставил прочерк.

Поскольку в 1 квартале 2019 года сотрудников не отправляли на работу в другие компании, таблицу 1.1 бухгалтер пропустил и перешел к заполнению таблицы 2.

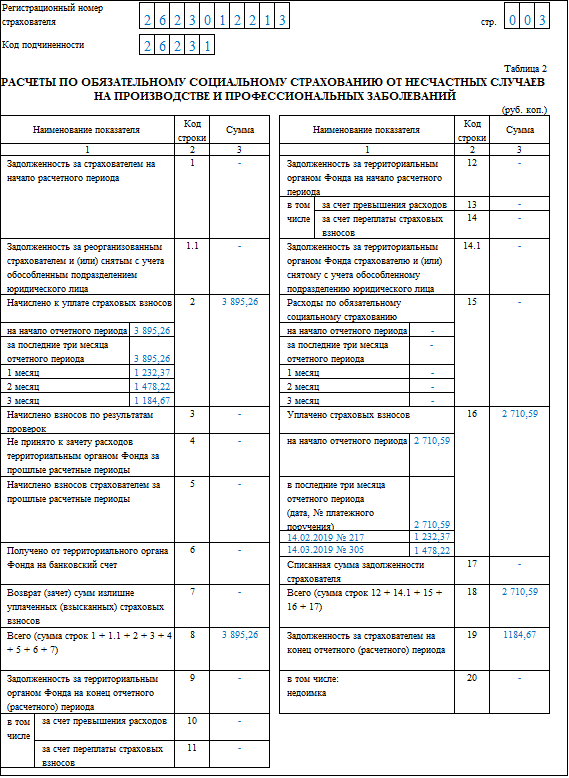

Шаг 3: заполняем таблицу 2

Данная таблица разделена на 2 блока. В блоке 1 (левая сторона таблицы) отражайте сведения о:

- стр. 1 — задолженности страхователя по «несчастным» взносам на начало года;

- стр. 2 — сумме начисленных страховых взносов + в помесячной разбивке;

- стр. 3 — начисленных взносах по итогам проверок;

- стр. 4 — непринятых к зачету Фондом затрат;

- стр. 5 — начисленных страхователем взносах за предыдущие периоды;

- стр. 6 — полученных суммах возмещения расходов;

- стр. 7 — возврате излишне уплаченных взносов;

- стр. 8 — общей сумме обязательств по стр. 1-7;

- стр. 9-11 — величине задолженности за ФСС на конец периода.

В блоке 2 (правая сторона таблицы) фиксируются данные о:

- стр. 12-14 — сумме долга за Фондом на начало года;

- стр. 15 — величине затрат на соцстрахование, в т. ч. в помесячной разбивке;

- стр. 16 — сумме уплаченных страховых взносов за год, в т. ч. в помесячной разбивке;

- стр. 17 — списанной задолженности;

- стр. 18 — общей сумме стр. 12-17;

- стр. 19-20 — сумме долга за страхователем на конец года.

Обратите внимание: сведения о задолженности ФСС перед вами или же вашем долге перед ФСС на начало расчетного периода должны совпадать с данными соцстраха. В противном случае фонд, как правило, звонит страхователю и уточняет, на каком основании в данных строках указаны суммы.

Для заполнения данной таблицы бухгалтеру потребовалась оборотно-сальдовая ведомость по сч. 69.11 «Взаиморасчеты по страховым взносам от несчастных случаев» помесячно за 1 квартал 2019 года. В блок 1 бухгалтер перенес кредитовые обороты счета 69.11. Для самопроверки бухгалтер перемножил сумму фонда оплаты труда на тариф:

|

Период |

Кредитовый оборот сч. 69.11 (руб.) | Проверка |

Строка таблицы 2 |

| Январь 2019 | 1 232,37 | 82 157,84 * 1,5% | Стр. 2 гр. 1 |

| Февраль 2019 | 1 478,22 | 98 548,12 * 1,5% | |

| Март 2019 | 1 184,67 | 78 978,25 * 1,5% | |

| Итого за 3 мес. | 3 895,26 | 259 684,21 * 1,5% | |

| Итого за 1 квартал 2019 года | 3 895,26 | 259 684,21 * 1,5% | Стр. 2 гр. 3 |

В блоке 2 бухгалтер зафиксировал сумму уплаченных страховых взносов в стр. 16. Для этого ему понадобились дебетовые обороты по сч. 69.11, номера и даты платежных поручений в ФСС.

Таблицы 3 и 4, где фиксируется величина пособий выплачиваемых в связи с несчастными случаями на производстве, а также в связи с профзаболеваниями, бухгалтер не заполнял, так как в фирме не было несчастных случаев и профзаболеваний. Поэтому он перешел к заключительному шагу: заполнению таблицы 5.

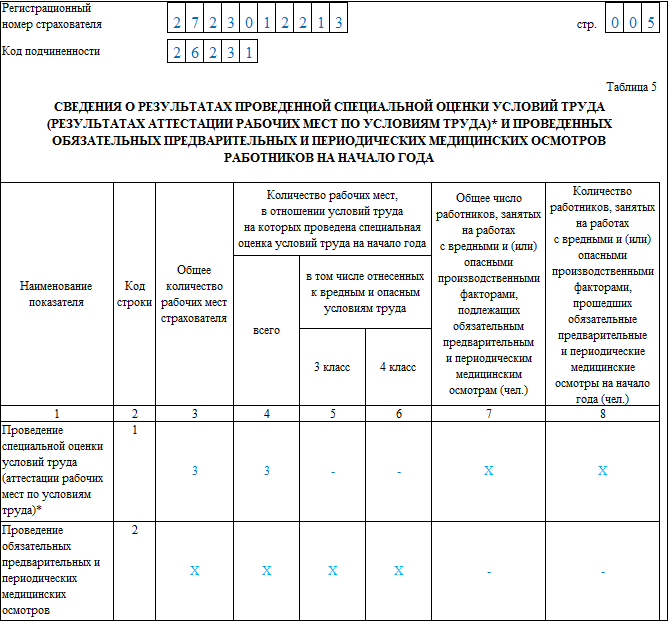

Шаг 4: заполняем таблицу 5

Она состоит всего из 2-х строк:

- В стр. 1 фиксируется количество сотрудников, в отношении которых должна быть проведена и проведена спецоценка условий труда, а также количество сотрудников, рабочие места которых по результатам спецоценки отнесены к 3 и 4 классу опасности. Данные вносятся по сведениям на 01.01.2019.

- В стр. 2 указываются сведения о сотрудниках, которые обязательно должны проходить медосмотр.

Проведение спецоценки рабочих мест — обязательная процедура для всех работодателей. Сделать спецоценку нужно было до 31 декабря 2018 года.

Так как в компании 1 сотрудник работает на дому, то спецоценке подлежат только 3 рабочих места. Соответственно, в гр. 3 и гр. 4 стр. 1 бухгалтер зафиксировал значение «3». В гр. 5 и гр. 6 он поставил прочерк, т. к. 3 или 4 классы опасности никому не были присвоены.

В стр. 2 бухгалтер тоже поставил прочерк, т. к. обязательные медосмотры никто из сотрудников не проходит.

В конце каждой страницы формы 4-ФСС бухгалтер расписался и указал дату подписания.

Скачать образец заполнения формы 4-ФСС.Подведем итоги

- Форма 4-ФСС представляется по итогам каждого квартала всеми работодателями в территориальный Фонд соцстраха не позднее 20 числа, следующего за отчетным месяцем, на бумаге и до 25 числа — в электронном виде.

- По итогам 1 квартала 2019 года необходимо представить отчет до 19.04.2019 на бумаге и до 25.04.2019 по ТКС. Поскольку 20.04.2019 выпадает на выходной день, рекомендуем не откладывать представление отчета на 21.04.2019, поскольку официальных разъяснений ФСС о возможности переноса крайнего срока нет.

- В отчете 4-ФСС фиксируется сумма страховых взносов по травматизму, а также выплат, связанных с несчастными случаями на производстве.

- Расчет заполняется нарастающим итогом с начала года и в разбивке по месяцам.