6-НДФЛ за 2 квартал 2018 года — обязательный отчет для тех работодателей, кто работает с привлечением наемного персонала. Рассмотрим назначение и порядок заполнения этой формы, а также расскажем о сроках сдачи 6-НДФЛ за первое полугодие 2018 года.

Зачем нужна форма 6-НДФЛ

Практически все бизнесмены пользуются услугами наемных работников и выплачивают им вознаграждение. Исключением являются только ИП, ведущие свое дело самостоятельно. Все остальные владельцы бизнеса платят зарплату наемным сотрудникам. Следовательно, они выполняют обязанности налогового агента по НДФЛ и должны предоставлять соответствующие отчеты. Один из таких отчетов — форма 6-НДФЛ.

До 2016 года данные для ФНС РФ предоставлялись налоговыми агентами только один раз в год в формате 2-НДФЛ. С 2016 года появилось важное нововведение — квартальная форма 6-НДФЛ. Она была введена приказом ФНС от 14.10.2015 N ММВ-7-11/450@ (далее — приказ № 450). В отличие от «персонифицированного» ежегодного отчета в новую форму включают информацию об удержании и перечислении платежей по компании в целом. Основная цель введения отчета — усиление контроля за налоговыми агентами.

Кто обязан сдавать 6-НДФЛ

Обязанность касается абсолютно всех налоговых агентов по НДФЛ, как организаций, так и физлиц (ИП, адвокатов, нотариусов). Таким образом, сдавать отчет должны все те, кто выплачивает облагаемые доходы физлицам. Причем отчет нужно сдавать не только при наличии выплат, но и по факту начисления зарплаты в отчетном периоде, даже если ее выплата будет произведена позднее.

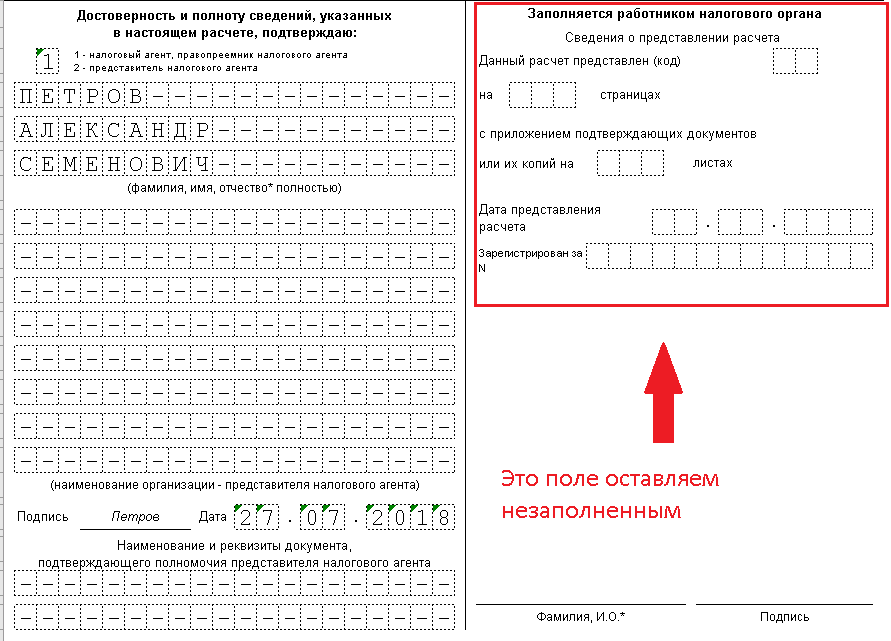

Титульный лист

Этот раздел посвящен общей информации о субъекте, предоставляющем отчет и параметрам самой формы:

- Коды ИНН и КПП. Если отчитывается «обособка», то КПП приводим для того региона, где оно зарегистрировано. Если отчитывается физлицо, то КПП будет отсутствовать.

- Номер корректировки. Если самим плательщиком или проверяющими будут обнаружены ошибки в сданном отчете, то нужно отправить исправленную версию. Для того чтобы можно было отличить первоначальную версию и последующие исправления, и служит данное поле. Для первичного варианта в нем проставляем «000», затем, при наличии уточненок — «001», «002» и т. д.

- Период предоставления (код). Здесь закодирован период, за который сдают эту ежеквартальную форму. Коды берутся из приложения 1 к Порядку заполнения, утв. приказом № 450 (далее — Порядок).

Отчеты, предоставляемые в связи с ликвидацией (реорганизацией) компании, кодируют отдельно. Период в этом случае соответствует дате ликвидации (реорганизации). Для обычного отчета за полугодие нужно вставить код 31. Если же компания была ликвидирована, например, в мае, то отчет тоже считается предоставленным за полугодие. Но в этом случае проставляют специальный «ликвидационный» код 52.

- Налоговый период (год). Здесь укажите отчетный год в четырехзначном формате.

- Предоставляется в налоговый орган (код). Приводим четырехзначный код налоговой инспекции, в которую сдается отчет.

- По месту нахождения (учета) (код). Это поле отчета показывает, на каком основании налоговый агент предоставляет форму в данное подразделение ФНС. Коды берут из приложения 2 к Порядку и зависят от категории плательщика. Для физлица это — местожительство, для юрлица — местонахождение, при реорганизации — местонахождение правопреемника.

- Налоговый агент. Приводим сокращенное (при отсутствии — полное) наименование организации. Для физлица — ФИО без сокращений.

- Форма реорганизации (ликвидации) (код) и ИНН/КПП реорганизованной организации. Эти поля заполняют, если отчет сдает правопреемник ликвидированной компании. Код выбирают из приложения 4 к Порядку, он указывает на форму реорганизации (ликвидации).

- Код ОКТМО. Вносим код того муниципального образования, где находится (проживает) налоговый агент.

- Телефон для связи.

- Информация о количестве листов самого отчета и (при наличии) прилагаемых документов.

- Подпись ответственного лица с расшифровкой. Это может быть сам налоговый агент, его правопреемник или представитель. В последнем случае необходимо еще привести реквизиты доверенности.

- Дата подписания отчета.

- Блок, заполняемый сотрудником ФНС. В него включена основная информация о предоставлении отчета:

- формат предоставления;

- количество листов;

- дата принятия;

- регистрационный номер.

Раздел 1 «Обобщенные показатели»

Как и следует из названия, этот раздел посвящен сводной информации о суммах дохода и налога по всем физическим лицам, которым налоговый агент проводил выплаты. Данные заносят нарастающим итогом с начала года.

Раздел состоит из двух блоков. Первый (стр. с 010 по 050) оформляют по каждой из ставок: если выплачены доходы, облагаемые по нескольким ставкам, то стр. 010-050 повторяют столько раз, сколько ставок применяется. В случае необходимости раздел может состоять из нескольких страниц.

Стр. 060-090 показывают сводную информацию по всем ставкам и заполняют один раз. Если раздел состоит из нескольких страниц, то стр. 060-090 должны располагаться на первой из них.

Теперь подробно рассмотрим оформление каждой из строк раздела:

- Стр. 010 содержит налоговую ставку, по которой будет заполняться информация в данном блоке. Далее по стр. 020-050 следует в каждом блоке заносить суммы, относящиеся именно к этой ставке.

- Стр. 020 показывает общую сумму начисленного дохода.

- В стр. 025 приводим суммы дивидендов.

- Стр. 030 показывает суммы различных вычетов по подоходному налогу, предусмотренных НК РФ.

- Стр. 040 содержит сумму исчисленного налога.

- В стр. 045 из нее выделяют налог с дивидендов.

- В стр. 050 показываем суммы фиксированных авансовых платежей по подоходному налогу. Их вносят иностранные граждане, работающие по найму на территории РФ (ст. 227.1 НК РФ). Здесь нужно обратить внимание на то, что сумма по стр. 050 не должна превышать значение стр. 040. Если это произошло — значит при начислении или при оформлении самой формы возникла ошибка.

- Стр. 060 показывает информацию о количестве физлиц, получивших доход за отчетный период. Если кто-либо из работников был уволен, а затем принят в течение периода, то показатель строки корректировать не нужно.

- В стр. 070 суммируют весь удержанный за период налог.

- В стр. 080 приводят сумму налога, которую агент должен был удержать в течение периода, но не смог это сделать.

- Стр. 090 включает сведения о суммах, возвращенных налогоплательщикам в соответствии с требованиями ст. 231 НК РФ.

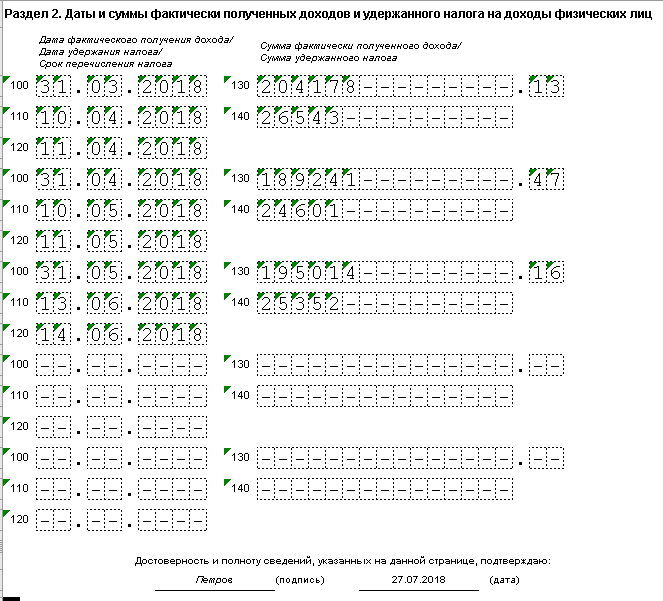

Раздел 2

Этот раздел позволяет налоговикам проверить, насколько своевременно налоговый агент исполняет свои обязанности. Он состоит из нескольких блоков, каждый из которых соответствует одной установленной дате перечисления.

В разделе 2 обозначьте информацию только по тем выплатам, для которых в течение отчетного периода наступает срок уплаты. Если по доходам, выплаченным в одну дату, имеются различные сроки, то на каждый из них оформляют свой блок.

Каждый блок состоит из пяти строк. Рассмотрим подробнее, как их следует оформлять:

- Стр. 100 фиксирует дату получения дохода (ее берем из ст. 223 НК РФ). Например, при выплате зарплаты — последний день расчетного месяца.

- В стр. 110 фиксируют дату удержания налога с дохода.

- Стр. 120 содержит дату, которую НК РФ определяет для перечисления в бюджет. В большинстве случаев, в т. ч. и при выдаче заработной платы, это день, следующий за днем выплаты вознаграждения (п. 6 ст. 226 НК РФ). Но для отдельных видов выплат могут быть установлены и другие условия. Например, при оплате больничных и отпускных платеж нужно провести не позднее последнего числа месяца, в котором была выплата.

- В стр. 130 отразите сумму дохода, которая получена в дату, содержащуюся в стр. 100 (включая НДФЛ). Если получатель дохода имеет право на вычеты, то их не нужно исключать из строки 130.

- В стр. 140 приводят сумму налога, удержанную в дату, обозначенную в стр. 110.

Отражение «переходных» выплат

Много вопросов у налогоплательщиков вызывает занесение в форму «переходных» выплат. Речь идет о тех ситуациях, когда доход выплачивается в одном отчетном периоде, а налог подлежит перечислению в другом. Например, зарплата за март 2018 г. выплачена 10.04.2018.

В этом случае в отчете за 1 квартал мартовская зарплата будет отражаться только в разделе 1:

- В стр. 020 — сумма начисленной зарплаты.

- В стр. 040 — налог с этой суммы.

Вся остальная информация уже попадет в отчет за первое полугодие 2018 года:

- В стр. 70 разд. 1 — сумма удержанного налога.

- В стр. 100 разд. 2 — 31.03.2018 (датой получения дохода в виде зарплаты является последний день расчетного месяца).

- В стр. 110 разд. 2 — 10.04.2018 (налог удержан при выплате зарплаты).

- В стр. 120 разд. 2 — 11.04.2018 (установленная НК РФ дата перечисления НДФЛ с зарплаты — следующий рабочий день после выплаты).

- В стр. 130 разд. 2 — сумма начисленной заработной платы.

- В стр. 140 разд. 2 — сумма удержанного с данной выплаты налога.

СКАЧАТЬ ПРИМЕР ЗАПОЛНЕНИЯ 6-НДФЛ ЗА ПЕРВОЕ ПОЛУГОДИЕ 2018 ГОДА

Премии, отпускные и больничные

Если речь идет о премии за месяц, то ее отражают в отчете аналогично зарплате. Датой получения дохода также будет считаться последний день расчетного месяца. В случае выплаты премии вместе с месячной зарплатой обе суммы складывают и заносят в один блок в разделе 2. Если же для перечисления премии установлен отдельный день, то ее нужно показать в отдельном блоке второго раздела.

Когда премию начисляют за период, превышающий месяц (квартал или год), датой получения дохода следует считать дату фактической выплаты премии (письмо Минфина от 23.10.2017 № 03-04-06/69115). В этом случае в стр. 100 и 110 разд. 2 нужно внести дату выплаты премии, а в стр. 120 — следующий рабочий день.

При выплате отпускных и больничных НДФЛ нужно перечислить не позднее последнего рабочего дня месяца выплаты. Именно эту дату и следует заносить в стр. 120 разд. 2 для таких выплат.

Особым является случай, когда выплату отпускных производят в последний месяц отчетного периода, и завершающая дата этого месяца — выходной день. Например, если отпускные были выплачены в декабре 2017 года, то дата перечисления в бюджет переносится на первый рабочий день нового года — 09.01.2018. Поэтому эта сумма будет отражена в разд. 1 отчета за 2017 г. и в разд. 2 — отчета за полугодие 2018 г. При этом в стр. 120 следует показать дату 09.01.2018.

Порядок предоставления отчета и санкции за его нарушение

Законодательно установленный срок сдачи формы — завершающий день месяца, следующего за расчетным периодом. Это значит, что сдать отчет за первое полугодие 2018 г. нужно не позднее 31.07.2018.

Штраф за нарушение сроков предоставления составляет 1 000 руб. за каждый полный или неполный месяц (п. 1.2 ст. 126 НК РФ). В случае предоставления недостоверных данных штраф составит 500 руб. за каждый отчет (ст. 126.1 НК РФ).

По правде говоря, перечисленные выше санкции не являются особенно существенными, даже для небольших предприятий, не говоря уже о среднем и крупном бизнесе. Гораздо более чувствительной может стать блокировка расчетного счета: налоговики имеют на нее право, если просрочка превысит 10 дней (п. 3.2 ст. 76 НК РФ).

Выводы

Форма 6-НДФЛ за 2 квартал (первое полугодие) 2018 года служит для оперативного контроля за выполнением налоговыми агентами обязанностей по перечислению подоходного налога. Она показывает суммы дохода, начисленного и удержанного налога и установленные сроки перечисления. В случае возникновения сложностей по ее оформлению следует в первую очередь обращать внимание на установленную дату перечисления НДФЛ для данного вида дохода. Если вопрос все равно остался — нужно руководствоваться письмами контролирующих органов, разъясняющих соответствующее положение инструкции.