6-НДФЛ за 2018 год — обязательный отчет для всех работодателей. Утверждена ли новая форма 6-НДФЛ для отчетности за 2018 год? Как правильно заполнить расчет? На что обратить особо пристальное внимание? В какие сроки необходимо отчитаться? Рассмотрим, с какими вопросами чаще всего сталкивается бухгалтер при оформлении расчета 6-НДФЛ за 2018 год на примере небольшой организации, а также приведем пример заполнения формы.

Какая применяется форма расчета 6-НДФЛ за 2018 год?

Все работодатели, выплачивающие вознаграждения сотрудникам, обязаны рассчитать, удержать и перечислить в бюджет подоходный налог. Для контроля за своевременностью и правильность исчисления, удержания и уплаты НДФЛ в казну налоговики разработали 2 отчета: 2-НДФЛ и 6-НДФЛ.

6-НДФЛ — расчет, позволяющий контролировать сроки удержания и перечисления подоходного налога в бюджет налоговыми агентами. К особенностям данной формы, отличающим его от привычного отчета 2-НДФЛ, относятся:

- периодичность представления — по итогам каждого квартала;

- отсутствие персонификации: в отчете представлена информация в целом по налоговому агенту и нет данных по каждому сотруднику;

Агентами признаются все работодатели, выплачивающие доходы «физикам» по трудовым и гражданско-правовым договорам:

- организации;

- индивидуальные предприниматели;

- частнопрактикующие физлица (адвокаты, нотариусы и т.д.).

В расчет включаются данные о начисленном доходе, удержанном и перечисленном НДФЛ, а также о плановых сроках удержания и перечисления налога.

Скачать бланк 6-НДФЛ для отчетной кампании за 2018 год можно здесь.

Основные требования по заполнению формы 6-НДФЛ за 2018 год

Рассмотрим алгоритм заполнения отчета на небольшом примере.

Пример:

Бухгалтер ООО «Сатис» впервые решила заполнить форму 6-НДФЛ. Прежде всего, она изучила структуру расчета. Бланк состоит из:

- титульного листа;

- раздела 1, заполняемого нарастающим итогом с начала года;

- раздела 2, который содержит сведения лишь за отчетный квартал.

Далее бухгалтер прочла приказ ФНС 14.10.2015 № ММВ-7-11/450@, где прописан алгоритм оформления расчета, и выяснила основные требования:

- Заполнять необходимо все ячейки, отображающие реквизитные и суммовые показатели. При отсутствии данных — зафиксировать значение «0».

- Все сведения внести слева на право, начиная с первого знакоместа. В оставшихся — проставить прочерк.

- Сквозная нумерация начинается с первого листа.

- При заполнении формуляра от руки допускается использование черной, синей или фиолетовой пасты.

- Запрещена двусторонняя печать и использование корректирующих средств.

Затем бухгалтер перешла к оформлению титульного листа.

Шаг 1. Особенности заполнения титульного листа

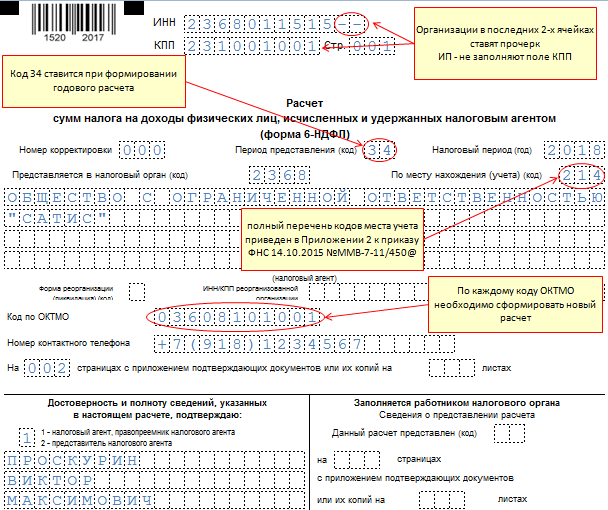

В титульнике бухгалтер зафиксировала:

- ИНН и КПП компании согласно свидетельству о постановке на налоговый учет.

- В стр. «Номер корректировки» — значение «000», обозначающее первичный расчет

- В стр. «Период представления» — код 34, который показывает, что отчет представляется за год.

- В стр. «Представляется в налоговый орган» — код ФНС места учета.

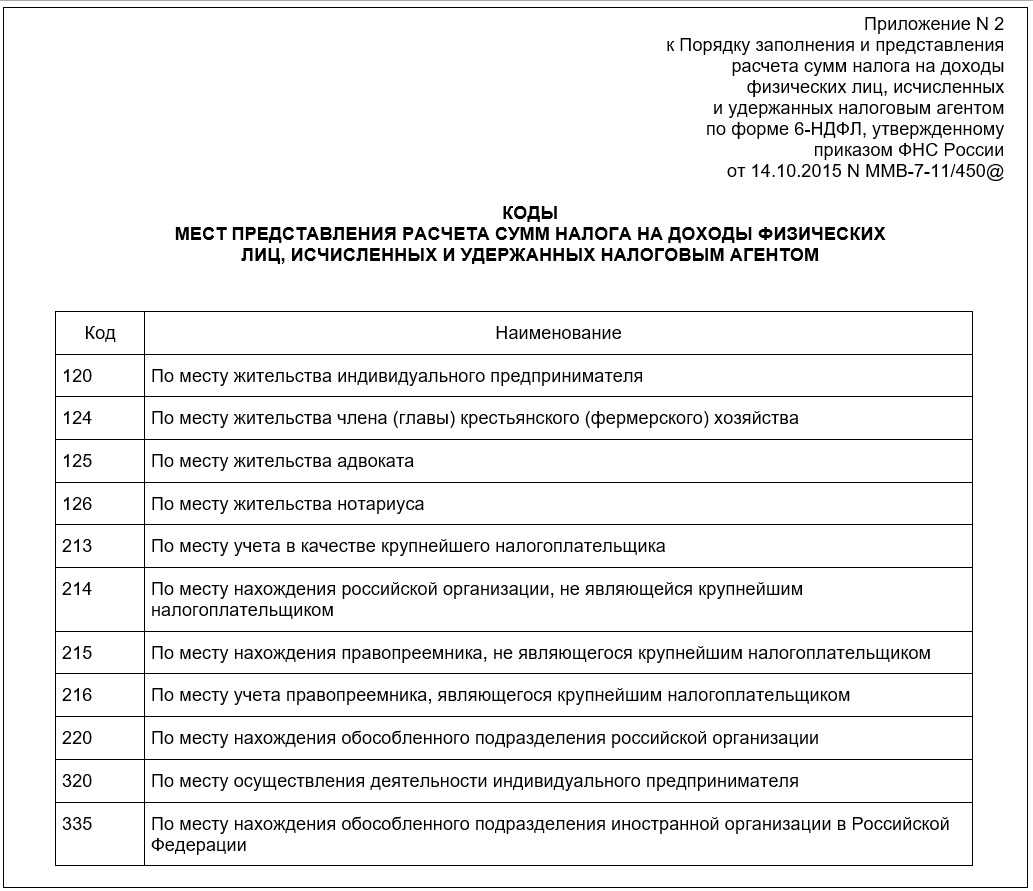

- Для заполнения стр. «По месту нахождения учета» бухгалтер изучила приложение 2 к порядку представления расчета и выбрала код 214, обозначающий представление расчета российской компанией, которая не относится к крупнейшим налогоплательщикам.

- В ячейках «Налоговый агент» — наименование компании.

- В стр. «Код ОКТМО» — кодовое обозначение территории осуществления деятельности.

Шаг 2. Заполняем раздел 1

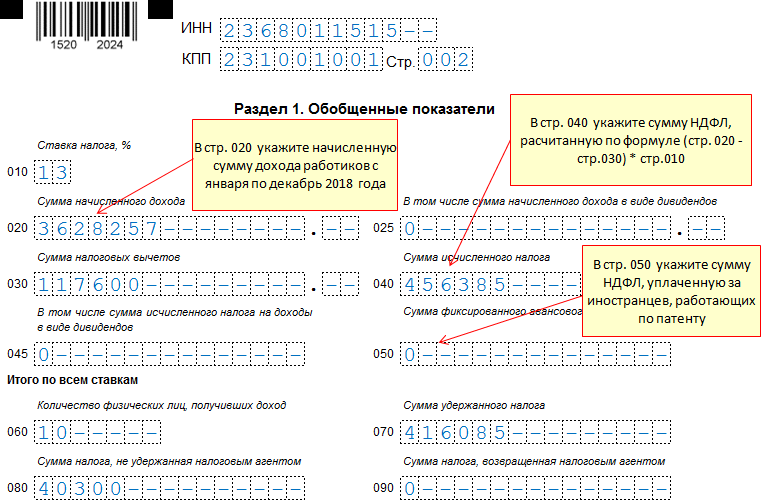

В раздел 1 формы 6-НДФЛ за 2018 год бухгалтер перенесла сведения обо всех доходах, включая надбавки, премии и выплаты по договорам гражданско-правового характера с января по декабрь. Также в данном разделе фиксируются иные доходы, выплачиваемые «физикам», например, дивиденды. Раздел заполняется обособлено в отношении каждой ставки налога.

Сформировав оборотно-сальдовую ведомость по сч. 70 «Расчеты по заработной плате» и 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты с физлицами по договорам ГПХ», бухгалтер перенесла сумму кредитового оборота за 2018 год в размере 3 628 257 руб. в стр. 020 «Сумма дохода работников». Поскольку дивиденды в 2018 году не выплачивались, в стр. 025 бухгалтер поставила «0».

В стр. 030 бухгалтер зафиксировала величину предоставленных сотрудникам вычетов в сумме 117 600 руб. Данные сведения бухгалтер взяла из налоговых регистров по учету НДФЛ.

В стр. 040 бухгалтер отобразила величину исчисленного налога в размере 456 385 руб., рассчитав значение по формуле: (стр. 020 – стр. 030) * стр. 010.

Стр. 045 и 050 бухгалтер заполнила нулевыми показателями, т. к. НДФЛ с дивидендов, а также за иностранных сотрудников не начислялся и не уплачивался.

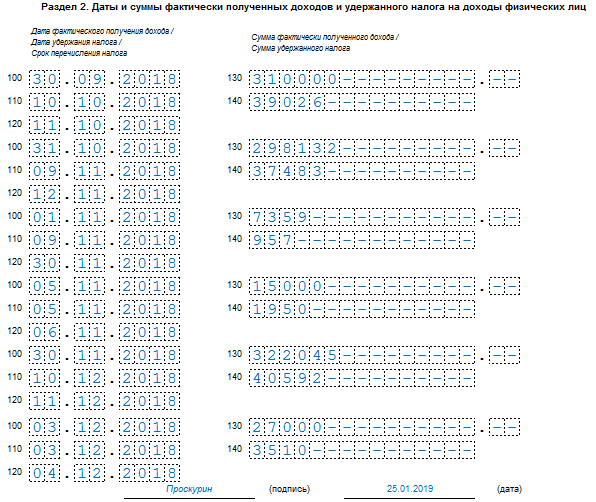

Шаг 3. Заполняем раздел 2

Раздел 2 оформляется в отношении выплат за последний квартал, т. е. за 2018 год в этот раздел включаются данные за октябрь, ноябрь, декабрь 2018 года. При этом выплата зарплаты за сентябрь войдет в годовой отчет, поскольку срок выплаты дохода, удержания и перечисления налога приходится на октябрь 2018 года, а зарплата, начисленная за декабрь, но выплаченная в январе — в отчет за 1 квартал 2019 года.

Раздел 2 содержит сводную информацию по доходам, срок начисления, удержания и перечисления налога по которым приходится на одну и ту же отчетную дату.

Далее бухгалтер ООО «Сатис» свела все выплаты работникам, которые войдут в отчет, в единую таблицу:

| Вид начисления | Сумма | Дата |

| Зарплата за сентябрь | 310 000 | 30.09.2018 |

| НДФЛ с з/п за сентябрь | 39 026 | 10.10.2018 |

| Зарплата за октябрь | 298 132 | 31.10.2018 |

| НДФЛ с з/п за октябрь | 37 483 | 09.11.2018 |

| Больничный | 7 359 | 01.11.2018 |

| НДФЛ с больничного | 957 | 09.11.2018 |

| Премия за 3 квартал | 15 000 | 05.11.2018 |

| НДФЛ с премии за 3 кв-л | 1 950 | 05.11.2018 |

| Зарплата за ноябрь | 312 045 | 30.11.2018 |

| НДФЛ с з/п за ноябрь | 39 292 | 10.12.2018 |

| Выплата по договору ГПХ | 27 000 | 03.12.2018 |

| НДФЛ с выплаты по ГПХ | 3 510 | 03.12.2018 |

| Премия за ноябрь | 10 000 | 10.12.2018 |

| НДФЛ с премии за ноябрь | 1 300 | 10.12.2018 |

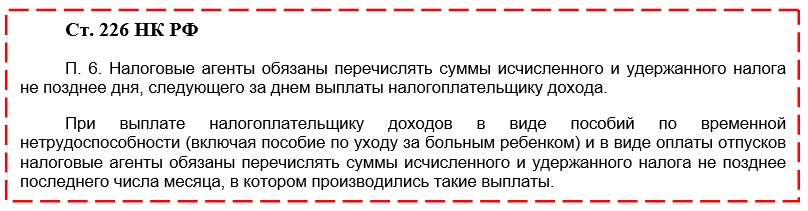

Чтобы отобразить все эти данные в расчете и не ошибиться в датах, бухгалтер изучила ст. 223 и ст. 226 НК РФ, а также некоторые разъяснения чиновников.

Нюансы оформления расчета 6-НДФЛ

Рассмотрим разные виды выплат.

Зарплата, пособия и отпускные

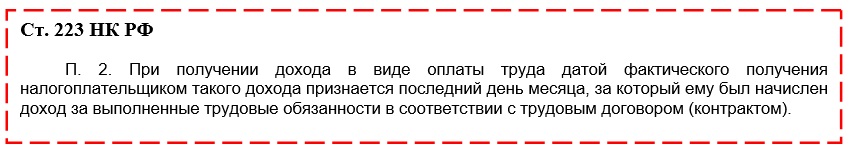

Изучив п. 2 ст. 223 НК РФ, бухгалтер выяснила, что датой получения зарплаты является последний день месяца, за который она назначена.

Именно последнее число месяца следует указывать в стр. 100, даже если оно выпадает на нерабочую дату. А если срок уплаты НДФЛ приходится на выходной день, то он сдвигается на следующий рабочий (письмо ФНС от 13.12.2018 № БС-4-11/24355@).

В условиях примера 30.09.2018 — дата получения зарплаты за сентябрь (воскресенье). Несмотря на это, в стр. 100 бухгалтер зафиксирует именно это число.

Изучив п. 6 ст. 226 НК РФ, бухгалтер ООО «Сатис» узнала, что срок уплаты НДФЛ с зарплаты и иных доходов, за исключением налога с отпускных и пособий, приходится на следующий за датой удержания налога день. А с отпускных и больничных — на последнее число месяца.

Таким образом, налог, удержанный в пятницу 09.11.2018 , следует перечислить в бюджет не позднее понедельника — 12.11.2018, т. к. 10.11.2018 выпадает на субботу. А крайний срок уплаты НДФЛ с больничного пособия — 30.11.2018.

Премии

По датам получения дохода в виде премий есть нюанс:

- При выплате премий за год, квартал или к определенному событию, например, ко дню бухработника, датой получения дохода считается его день выплаты (письмо Минфина от 23.10.2017 № 03-04-06/69115).

- Для «месячной» премии датой получения дохода считается последнее число месяца, за который она начислена (письмо Минфина России от 04.04.2017 № 03-04-07/19708).

Таким образом, датой получения премии за ноябрь будет считаться 30.11.2018, а для премии за 3-й квартал — дата выплаты 05.11.2018.

Далее бухгалтер сгруппировала все выплаты в таблицу:

| Строка разд. 2 | Расшифровка | Начисление | |||||

| Зарплата за сентябрь | Зарплата за октябрь | Пособие | Премия за 3 кв-л. | Зарплата + премия за ноябрь | Выплата по ГПХ | ||

| 100 | Дата получения дохода | 30.09.2018 | 31.10.2018 | 01.11.2018 | 05.11.2018 | 30.11.2018 | 03.12.2018 |

| 110 | Дата удержания НДФЛ | 10.10.2018 | 09.11.2018 | 09.11.2018 | 05.11.2018 | 10.12.2018 | 03.12.2018 |

| 120 | Срок уплаты налога | 11.10.2018 | 12.11.2018 | 30.11.2018 | 06.11.2018 | 11.12.2018 | 04.12.2018 |

| 130 | Сумма дохода | 310 000 | 298 132 | 7 359 | 15 000 | 322 045 | 27 000 |

| 140 | Сумма удержанного НДФЛ | 39 026 | 37 483 | 957 | 1 950 | 40 592 | 3 510 |

Все эти данные бухгалтер перенесла в раздел 2 отчета.

Скачать образец заполнения формы 6-НДФЛ за 2018 год можно здесь.

Порядок представления 6-НДФЛ за 4 квартал 2018 года

Форму 6-НДФЛ можно представить в ФНС:

- самостоятельно — лицо, имеющее право действовать от имени налогоплательщика без доверенности;

- через представителя, действующего на основании доверенности;

- по телекоммуникационным каналам связи, заверив расчет электронной подписью;

- направив письмом с описью вложения через почту РФ.

Форма 6-НДФЛ направляется в ФНС по:

- месту учета налогоплательщика;

- месту учета обособленного подразделения (ОП) в отношении выплат сотрудникам данного ОП;

- месту своего учета или учета ОП: для крупнейших налогоплательщиков;

- месту регистрации — для ИП;

- месту постановки на учет в качестве плательщика налога, уплачиваемого на спецрежиме, — для ИП на ЕНВД или ПСН.

Срок сдачи формы 6-НДФЛ и санкции за несвоевременное представление

Расчет 6-НДФЛ представляется налоговикам по итогам каждого квартала не позже последнего числа месяца, идущего за отчетным периодом. Если крайний срок выпадает на нерабочую дату, то он сдвигается на ближайший следующий рабочий день. По итогам 4 квартала 2018 года 6-НДФЛ следует представить не позднее 01.04.2019 года.

«Забывчивых» налогоплательщиков ждут санкции за несвоевременное представление расчета в размере 1 тыс.руб. за каждый полный и не полный месяц просрочки (п .1.2 ст. 126 НК РФ). Если просрочка превысит 10 рабочих дней, налоговики вправе заблокировать ваши банковские счета (п. 3.2 ст. 76 НК РФ).

Если же вы представите недостоверные или неполные сведения, вас ожидает штраф в размере 500 руб. Но если вы самостоятельно выявите ошибки и сдадите уточненку, ответственность снимается.

Сдавать ли нулевую форму отчета 6-НДФЛ за 2018 год?

Некоторые бухгалтеры считают, что если в 4-м квартале 2018 года не было начислений доходов работникам, то представлять расчет 6-НДФЛ необязательно, ведь работодатель не являлся в этот период налоговым агентом.

Но нужно помнить, что налоговики могут оштрафовать:

- Если начисления были в любом из предыдущих кварталов, а расчет за 4 квартал не представлен. В данном случае отчет необходимо представить, заполнив только титульник и раздел 1, т. к. 6-НДФЛ заполняют нарастающим итогом.

- Если решат, что вы забыли отчитаться.

Подведем итоги

Расчет 6-НДФЛ за 2018 год обязаны представить все работодатели не позднее 01.04.2019 года. Если вы не успеете отчитаться вовремя, налоговики оштрафуют на 1 тыс. руб. и заблокируют расчетные счета. В случае отсутствия показателей для оформления расчета рекомендуем уведомить налоговиков или представить нулевой отчет.