Компании и ИП на ЕНВД обязаны оформлять декларацию по вмененному налогу по итогам каждого квартала. Чтобы быстро заполнить очередную декларацию, мы подготовили вам в помощь ее образец и описали порядок заполнения каждого раздела. Кроме того, в материале вы найдете подсказки ─ как вмененщику избежать обвинений в незаконном дроблении, на какие режимы можно будет перейти, если Минфин не продлит действие ЕНВД после 01.01.2021, а также другую полезную информацию.

Форма декларации по ЕНВД за 3 квартал 2019 года

Действующая в 2019 году форма декларации по ЕНВД утверждена приказом ФНС России от 26.06.2018 № ММВ-7-3/414@.

Далее рассмотрим порядок заполнения бланка декларации и подскажем безопасные сроки ее представления.

Срок сдачи декларации по ЕНВД за 3 квартал 2019

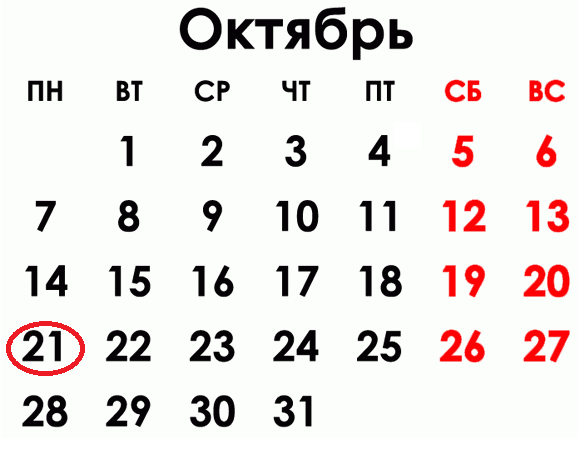

Декларацию по ЕНВД за 3 квартал 2019 года, по общему правилу, нужно сдавать не позднее 20-го числа месяца, следующего за налоговым периодом — кварталом (п. 3 ст. 346.32 НК), то есть не позднее 20 октября.

Однако 20.10.2019 — выходной день, поэтому декларацию по ЕНВД за 3 квартал 2019 года можно сдать на 1 день позднее: крайняя отчетная дата 21.10.2019.

Рассмотрим процедуру заполнения листов декларации по ЕНВД. Последовательность разделов представлена в том порядке, как это нужно делать на практике.

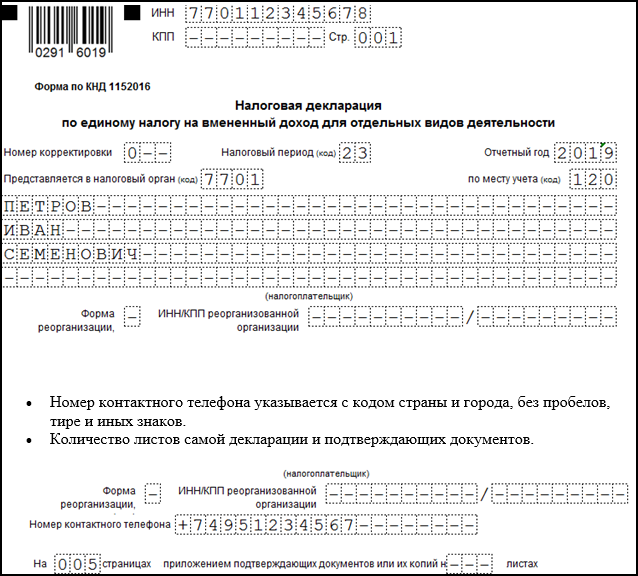

Титульный лист

Титульник содержит общую информацию о налогоплательщике:

- Коды ИНН и КПП указываются в соответствии со свидетельством о постановке на налоговый учет. Так как ИНН физического лица содержит на 2 знака больше, чем юридического, то для предприятий в соответствующем поле в двух ячейках справа проставляются прочерки.

- Номер корректировки имеет формат 0—, 1— и т. п. Он показывает «версию» отчета — первичную или измененную.

- Налоговый период: для третьего квартала — код 23.

- Отчетный год — 2019.

- Код налоговой инспекции в соответствии со свидетельством.

- Код места сдачи отчета из приложения 3 к Порядку заполнения декларации, утв. приказом ФНС России от 26.06.2018 № ММВ-7-3/414@ (по месту нахождения / жительства, осуществления деятельности и т. п.).

- Полное наименование организации или ФИО предпринимателя.

- Код реорганизации и ИНН/КПП реорганизованной организации заполняются, если отчет сдает правопреемник.

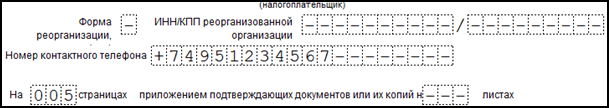

- Номер контактного телефона указывается с кодом страны и города, без пробелов, тире и иных знаков.

- Количество листов самой декларации и подтверждающих документов.

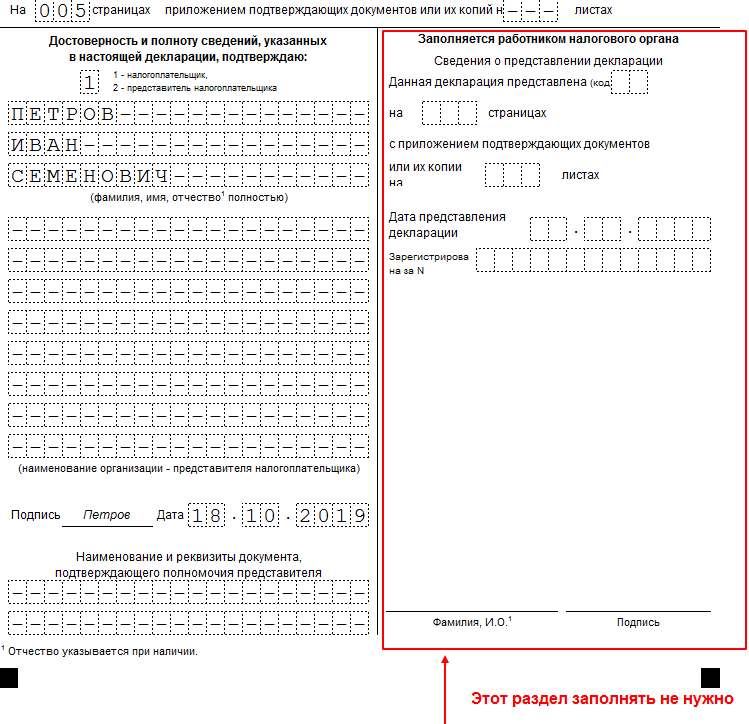

- Наименование (ФИО) налогоплательщика, либо его представителя, а также подпись ответственного лица. Если отчет сдает представитель, то нужно указать реквизиты доверенности.

- Информация о приеме отчета заполняется сотрудником ИФНС. Она включает в себя сведения о форме предоставления отчета, количестве листов, регистрационный номер, дату и подпись специалиста.

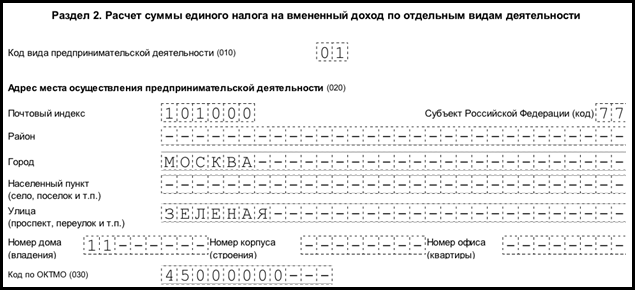

Раздел 2

Этот раздел декларации содержит расчет ЕНВД по отдельным видам деятельности. На каждый вид, подпадающий под «вмененку», нужно заполнять отдельный лист. Также отдельно учитывается деятельность одного вида на разных территориях (в соответствии с кодом ОКТМО).

- По строке 010 указывается код вида предпринимательской деятельности из приложения 5 к Порядку.

- Строка 020 содержит адрес осуществления деятельности.

- В строке 030 указывается код ОКТМО по этому адресу.

- В строке 040 приводится базовая доходность по виду деятельности.

- В строке 050 указывается коэффициент-дефлятор К1. Его величина на 2019 год — 1,915 (приказ Минэкономразвития от 30.10.2018 № 595).

- Строка 060 содержит корректирующий коэффициент К2, который учитывает особенности ведения деятельности. Его величина утверждается местными органами власти.

- В строках 070-090 определяется налоговая база по месяцам за июль-сентябрь 2019.

- графа 2 содержит величину физического показателя за каждый месяц;

- в графе 4 рассчитывается помесячная налоговая база, как произведение базовой доходности и корректирующих коэффициентов (строки 040, 050, 060) на физический показатель месяца;

- если в течение какого-либо из месяцев налогового периода бизнесмен был поставлен на учет или снят с учета, как плательщик ЕНВД, то в графе 3 указывается фактическое количество дней ведения деятельности в этом месяце; база по ЕНВД в этом случае пересчитывается, исходя из указанного количества.

- По строке 100 отражается общая налоговая база за 3 квартал, т. е. сумма строк 070 — 090.

- Строка 105 содержит налоговую ставку в процентах.

В строке 110 отражается сумма ЕНВД по данному виду деятельности, которая определяется, как произведение налоговой базы на ставку.

Раздел 4

Этот раздел предназначен для расчета суммы «кассового» вычета. Он состоит из нескольких блоков строк 010-050, каждый из которых соответствует одному приобретенному кассовому аппарату.

- По строке 010 указывается модель ККТ.

- Строка 020 содержит заводской номер аппарата.

- В строках 030 и 040 указываются регистрационный номер и дата регистрации кассы в ИФНС.

- Строка 050 содержит сумму расходов на приобретение. Значение в ней не должно превышать 18 000 руб. (п. 2.2 ст. 346.32 НК РФ).

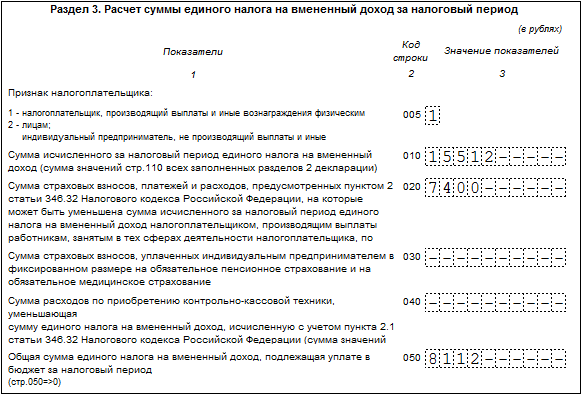

Раздел 3

Эта часть декларации позволяет рассчитать сумму налога в целом.

- Строка 005 отражает признак налогоплательщика с точки зрения выплат физическим лицам. Если он производит такие выплаты, то указывается признак 1, если нет (это возможно только для ИП) — признак 2.

- По строке 010 указывается общая сумма налога. Для этого нужно сложить показатели по всем видам деятельности и кодам ОКТМО, т. е. по строкам 110 всех разделов 2.

- По строке 020 отражается налоговый вычет в сумме страховых взносов и прочих расходов, уплаченных за работников (п. 2 ст. 346.32 НК РФ). При этом работники должны быть заняты в сферах деятельности, облагаемых ЕНВД.

- По строке 030 указывается вычет для ИП в сумме фиксированных платежей на пенсионное и медицинское страхование «за себя» (п. 2.1 ст. 346.32 НК РФ).

- Строка 040 предназначена для отражения суммы вычета по расходам на приобретение ККТ и представляет собой сумму строк 050 раздела 4.

Строка 050 содержит итоговую сумму налога к уплате с учетом всех вычетов. Она рассчитывается, как разность значений строки 010 и строк 020, 030, 040. Если налогоплательщик производит выплаты физическим лицам (признак 1), то вычет, применяемый из показателей строк 020 и 030 должен составлять не более 50% от «исходной» суммы налога в строке 010.

Если налогоплательщик является ИП без наемных работников (признак 2), то вычет по взносам «за себя» применяется в полном объеме. Но в любом случае показатель в строке 050 с учетом всех вычетов не может быть отрицательным.

Раздел 1

Заполнение этого раздела завершает работу над декларацией. Он содержит сведения о суммах налога, подлежащих уплате в бюджет и состоит из нескольких блоков строк 010 и 020. Каждый блок соответствует коду ОКТМО.

По строке 010 указывается этот код.

По строке 020 — сумма налога. Если в декларации присутствует информация по нескольким кодам ОКТМО, то сумма для строки 020 определяется, как доля, соответствующая конкретному коду. Для этого общая сумма налога к уплате (строка 050 раздела 3) умножается на частное от деления суммы начисленного налога по конкретному коду (сумма строк 110 разделов 2 по коду) на общую сумму начисленного налога (стр. 010 раздела 3). Если же бизнесмен ведет деятельность в пределах одного муниципального образования, то в эту строку просто переносится показатель строки 050 раздела 3 без каких-либо корректировок.

Раздел 1 нужно заверить подписью ответственного лица.

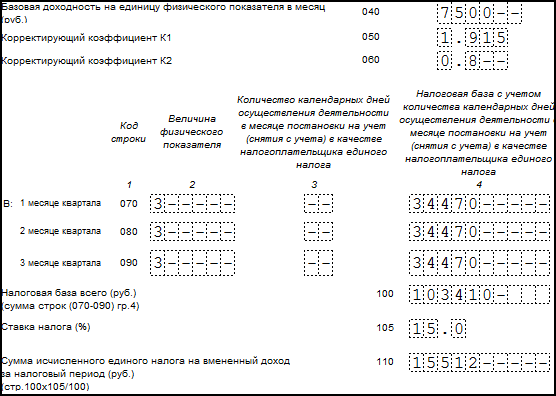

Пример расчета ЕНВД за 3 квартал 2019

Рассмотрим пример расчета вмененного налога, а затем на его основе сформируем декларацию по ЕНВД за 3 квартал 2019 года.

Пример

ИП Петров Иван Семенович занимается ремонтом обуви, имеет двух наемных работников. Установленное для этого вида деятельности значение коэффициента К2 — 0,8, налоговая ставка составляет 15%. Сумма выплаченных за работников страховых взносов за 3 квартал 2019 года — 7 400 руб.

Базовая доходность в месяц будет равняться

Бм = Б1 х Ч х К1 х К2,

где:

Б1 — доходность на единицу физического показателя, в данном случае — на 1 работника;

Ч — численность работников, включая самого предпринимателя;

К1 — коэффициент-дефлятор, который в 2019 году равен 1,915.

Бм = 7 500 х 3 х 1,915 х 0,8 = 34 470 руб.

Так как в течение налогового периода предприниматель не вставал и не снимался с учета, то для определения квартальной базы нужно умножить месячную на 3:

Бк = Бм х 3 = 34 470 х 3 = 103 410 руб.

Сумма начисленного налога за квартал:

ЕНВДн =103 410 х 15% = 15 512 руб.

С учетом вычета по взносам сумма ЕНВД за 3 квартал 2019 года к уплате составит:

ЕНВДу = 15 512 — 7 400 = 8 112 руб.

Штрафы за декларацию по ЕНВД

Как мыс вами выяснили выше, срок сдачи декларации по ЕНВД — 20 число первого месяца следующего налогового периода (п. 3 ст. 346.32 НК РФ). Поскольку 20.10.2019 — выходной день, то декларацию по ЕНВД за 3 квартал 2019 года нужно сдать не позднее 21.10.2019.

Штрафные санкции за нарушение сроков подачи декларации предусмотрены п. 1 ст. 119 НК РФ и зависят от того, был ли фактически уплачен налог. Если платеж не был произведен, то штраф составит 5% от суммы налога по декларации за каждый полный и неполный месяц просрочки, но не более 30% суммы. Если же налогоплательщик рассчитался с бюджетом, то штраф применяется в минимальном размере — 1 000 руб.

Также налоговики могут заблокировать счета налогоплательщика, не сдавшего декларацию в срок, если просрочка составила более 10 дней (п. 3 ст. 76 НК РФ).

Кроме того, ответственные должностные лица могут быть дополнительно наказаны штрафом в размере от 300 до 500 руб. по ст. 15.5 КоАП.

Планируете поменять вид вмененной деятельности? Сообщите об этом в ИФНС

В налоговом законодательстве не описана процедура, которую нужно исполнить применяющим ЕНВД компаниям и ИП при переходе с одного вмененного вида деятельности на другой. Например, вы сначала вы занимались парикмахерскими услугами, а затем решили перейти на услуги общепита. Или вместо торговли занялись оказанием услуг такси.

В любом случае необходимы следующие уведомительные мероприятия:

- внести изменения в ЕГРЮЛ (ЕГРИП) ─ нужно добавить новый вид деятельности и исключить прежний;

- известить налоговиков о прекращении прежнего вида деятельности, подав в течение 5 рабочих дней заявления о снятии с учета по форме ЕНВД-3 для компаний или ЕНВД-4 для ИП (формы утверждены приказом ФНС от 11.12.2012 № ММВ-7-6/941);

- сообщить в ИФНС о постановке на учет в качестве плательщика ЕНВД по новому виду деятельности по форме № ЕНВД-1 для организаций или № ЕНВД-2 для ИП (формы утверждены приказом № ММВ-7-6/941) ─ на это отводится 5 рабочих дней с момента начала деятельности (п. 6 ст. 6.1, п. 3 ст. 346.28 НК РФ). Несвоевременная подача такого заявления грозит штрафом 10 000 руб. (п. 1 ст. 116 НК РФ).

Хотя налоговое законодательство и не предусматривает наказания за несообщение налоговому органу о смене вмененной деятельности, как поведет себя конкретный инспектор в такой ситуации неизвестно. Поэтому лучше выполнить в срок все уведомительные процедуры.

Дробление и ЕНВД — как защититься от обвинений контролеров

Нередко бизнесмены, применяющие спецрежим в виде ЕНВД, бывают вовлечены в различные оптимизационные схемы. Результатом беспечности в этом вопросе могут стать обвинения в получении незаконной налоговой выгоды и катастрофические суммы доначислений.

Так, у ИП на ЕНВД был магазин запчастей площадью 300 кв.м. Чтобы не слететь с ЕНВД, половину магазина он сдал в аренду другому ИП (своей супруге). Фактически же единолично продолжал управлять всем своим бизнесом сам:

- выдавал зарплату сотрудникам;

- проводил собеседования при приеме на работу;

- в СМИ позиционировал себя как директор магазина и единоличный собственник.

Кроме того, помещения магазина никак не было разделено, имело единую вывеску и прикассовую зону. Многие сотрудники затруднялись ответить, на какого ИП они работали, а ценники на все товары были одинаковыми по виду и содержали инициалы бизнесмена. Арендную плату супруга не уплачивала. То есть бизнесмен только на бумаге разграничил бизнес, а в реальности не позаботился об обеспечении признаков самостоятельности и добросовестности.

Результат плачевный ─ бизнесмену за свою беспечность придется выплатить в казну 22 млн руб. (Постановление АС Северо-Западного округа от 13.09.2018 по делу № А05-14805/2017).

В другом судебном разбирательстве решалась судьба 30 млн руб. доначислений ─ и тоже ИП на ЕНВД фигурировал в деле о незаконном дроблении бизнеса (Постановление АС Северо-Кавказского округа от 17.06.2019 № Ф08-4285/19). Однако налоговики суд проиграли. Налогоплательщик разумно подошел к организации своих бизнес-процессов, поэтому смог представить суду доказательства того, что у компании и ИП на ЕНВД был разный персонал, разные поставщики, разные штатные расписания, самостоятельное начисление зарплаты и т. д.

Судьи отметили, что в данном случае дробление бизнеса отвечает деловым целям, так как разграничение видов деятельности и разделение финансовых потоков позволяет более эффективно управлять активами.

Будет ли отмена ЕНВД с 01.01.2021

Отмена ЕНВД предусмотрена п. 8 ст. 5 Федерального закона от 29.06.2012 № 97-ФЗ. Надеяться на отсрочку не приходится ─ Минфин не панирует продлевать применение ЕНВД, считая данный режим неэффективным и используемым бизнесом для уклонения от налогов.

Чиновники уже запретили с 2020 года вмененку по торговле маркированными товарами. По таким товарам сведения оперативно поступают в ФНС и нет никаких препятствий точно исчислить сумму налога.

Свою роль в отмене режима сыграло также введение онлайн-касс, которое сделало прозрачным для ФНС объем получаемых налогоплательщиками доходов. Применяемый при ЕНВД принцип расчета налоговых обязательств исходя и предполагаемого дохода стал неактуален.

До отмены ЕНВД остается чуть больше года, поэтому вмененщикам следует задуматься над тем, на какую систему налогообложения им лучше перейти. Компании смогут выбрать между ОСНО и УСН, а у ИП выбор больше ─ помимо традиционной и упрощенной систем налогообложения им доступны еще ПСН и НПД. Кроме того, действие спецрежима «Налог на профессиональный доход (НПД)» или по-простому налог на самозанятость, планируют уже в будущем году распространить на все регионы нашей страны.