Упрощенцы, выбравшие объект налогообложения «доходы минус расходы», должны отчитаться за 2018 год перед налоговой инспекцией и сдать соответствующую декларацию. В какой срок это сделать и по какой форме — читайте в нашей статье.

Сроки сдачи отчетности на УСН «доходы минус расходы»

Годовую декларацию упрощенцы должны сдать:

- Не позднее 31 марта года, следующего за отчетным, — если упрощенец является юрлицом. В 2019 году крайний срок сдачи отчета для юрлиц — 01.04.2019 (перенос с воскресенья 31 марта).

- Не позднее 30 апреля года, следующего за отчетным, — если упрощенец является индивидуальным предпринимателем. За 2018 год — не позднее 30.04.2019.

Бланк декларации УСН «доходы минус расходы»

За 2018 год отчитывайтесь на бланке декларации, утвержденном приказом ФНС от 26.02.2016 № ММВ-7-3/99@.

На УСН «доходы минус расходы» обязательны к заполнению следующие разделы декларации:

- титульный лист;

- раздел 1.2, в котором фиксируются суммы авансовых платежей и налога к уплате/уменьшению по итогам года;

- раздел 2.2, где указывается размер доходов и расходов, налоговая база, убыток за прошлые периоды, налоговая ставка, сумма исчисленного налога.

Также упрощенец может заполнить раздел 3 — предназначенный для отчета о целевом финансировании налогоплательщика, если он получал активы в рамках благотворительности или целевого финансирования согласно нормам ст. 251 НК РФ.

Скачать бланк декларации УСН «доходы минус расходы» за 2018 год.Порядок заполнения декларации УСН «доходы минус расходы»

Как заполнять декларацию, прописано в Приложении 3 к Приказу ФНС № ММВ-7-3/99@.

Общие правила заполнения декларации:

- Суммы указываем в полных рублях, округляем по правилам математики: 50 копеек и более округляются до полного рубля.

- У декларации сквозная нумерация.

- Листы и разделы, на которых показатели отсутствуют, не предоставляем.

- Если декларацию заполняем от руки, чернила берем черные, фиолетовые либо синие. Исправлять корректором ошибки нельзя. При обнаружении ошибки советуем переписать начисто лист, на котором была ошибка.

- Если декларацию заполняем на компьютере, а потом распечатываем, то недопустима двусторонняя печать. Листы декларации скрепляем только скрепкой, не степлером.

- Показатели заполняем слева направо, начиная с крайней левой ячейки. Если отчет заполняем с использованием программы для ведения учета и сдачи отчетности, то числовые показатели выравниваем по правому полю отчета.

- Текстовые поля заполняем заглавными печатными буквами.

- Если показатель отсутствует, в соответствующей строке декларации ставим прочерк. Если какая-то строка заполняется не полностью, то в ее незаполненных ячейках тоже ставим прочерк.

- На каждой странице декларации указываем свой ИНН и КПП (для юрлица) или только ИНН (для предпринимателя).

В программных комплексах для ведения учета и сдачи отчетности все эти требования к заполнению декларации учтены.

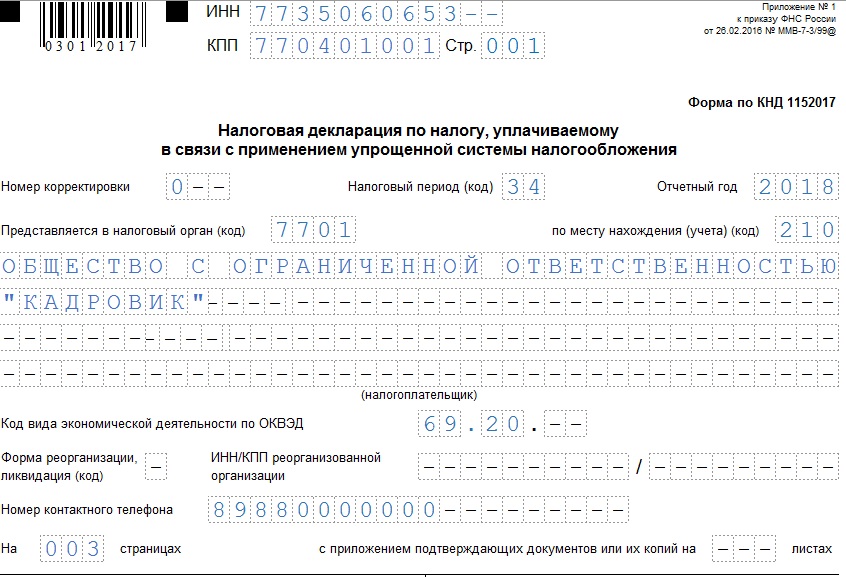

Порядок заполнения титульного листа декларации УСН «доходы минус расходы»

При заполнении титульника укажите ИНН и КПП. Если отчет сдает организация-правопреемник за реорганизованную фирму, то следует указать ИНН и КПП правопреемника, а в поле «Налогоплательщик» и «ИНН/КПП реорганизованной организации» — название, ИНН и КПП реорганизованной фирмы.

Если декларация сдаете впервые, в поле «номер корректировки» укажите «0 – -». Если сдаете уточненку – то порядковый номер уточненного отчета.

Код налогового периода при сдаче декларации УСН «доходы минус расходы» за 2018 год — 34.

На титульнике также указывается:

- год, за который предоставляем декларацию;

- код налогового органа — узнать его можно на сайте ФНС;

- полное наименование юрлица или построчно ФИО предпринимателя;

- код деятельности согласно ОКВЭД-2;

- номер телефона налогоплательщика;

- количество страниц в декларации;

- количество доплистов — например, доверенности, подтверждающей полномочия представителя налогоплательщика.

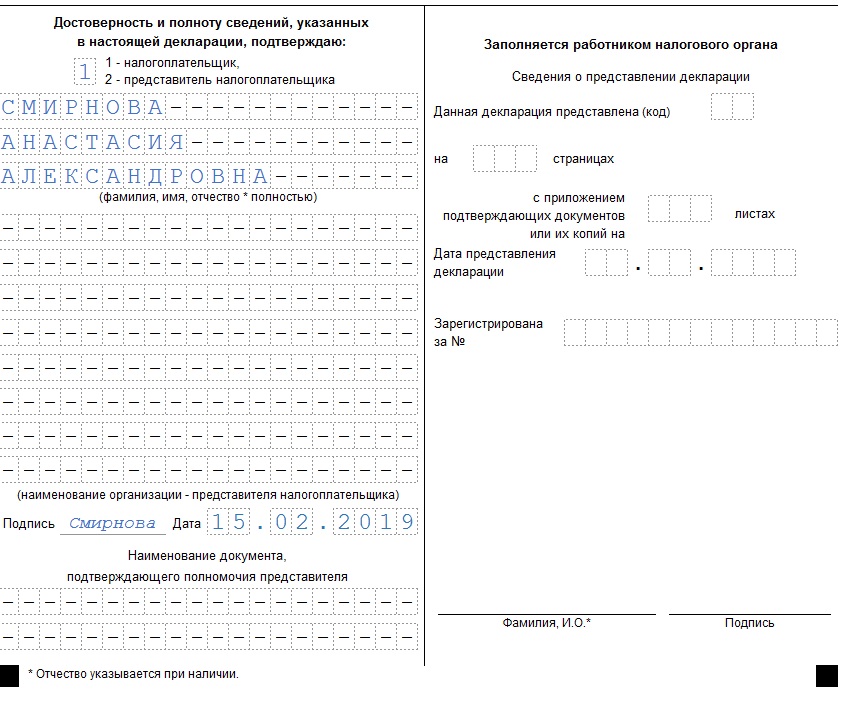

Если отчет сдает руководитель фирмы или предприниматель лично — в поле «Достоверность и полноту сведений, указанных в настоящей декларации подтверждаю» следует поставить 1, если представитель — 2.

Также на титульнике указывается ФИО руководителя организации, его личная подпись и дата подписания отчета. Предприниматели повторно ФИО не указывают, а только подписываются и ставят дату подписания. Если отчет сдает представитель налогоплательщика, он указывает построчно свои ФИО, ставит подпись и дату. Кроме того, нужно указать документ, подтверждающий полномочия представителя налогоплательщика.

В свою очередь, налоговики на титульном листе декларации УСН «доходы минус расходы» заполняют способ представления декларации, количество страниц в ней, количество листов приложенных документов, дату подачи декларации, ФИО и подпись инспектора, принявшего декларацию.

Порядок заполнения Раздела 1.2 декларации УСН «доходы минус расходы»

Раздел 1.2 декларации УСН за 2018 год заполняется следующим образом:

|

Номера строк |

Сведения для заполнения |

Примечание |

| 010, 030, 060, 090 | ОКТМО по месту нахождения фирмы/месту жительства ИП.

Определить ОКТМО можно на сайте ФНС по адресу упрощенца |

Строка 010 заполняется всегда, строки 030, 060, 090 — только если была смена ОКТМО. Если ОКТМО не менялся — в строках 030, 060, 090 ставим прочерк |

| 020 | Сумма аванса по упрощенному налогу за 1 квартал 2018 года | |

| 040 | Сумма аванса по упрощенному налогу за полугодие 2018 года | |

| 050 | Сумма аванса по упрощенному налогу к уменьшению по итогам полугодия 2018 года | Заполняем, если аванс за полугодие меньше аванса за 1 квартал 2018 года |

| 070 | Сумма аванса по упрощенному налогу за 9 месяцев 2018 года | |

| 080 | Сумма аванса по упрощенному налогу к уменьшению по итогам 9 месяцев 2018 года | Заполняем, если аванс за 9 месяцев меньше авансов за предыдущие периоды |

| 100 | Налог к доплате за 2018 год с учетом ранее уплаченных авансов | Упрощенец, ранее бывший на патенте и утративший на него право, уменьшает сумму налога по стр. 100 на остаточную стоимость патента (Письмо ФНС России от 29.06.2017 № СД-4-3/12517@).

|

| 110 | Налог к уменьшению за 2018 год с учетом ранее уплаченных авансов | |

| 120 | Сумма минимального налога за вычетом ранее перечисленных авансов | Заполняем, если сумма налога, рассчитанного как произведение налоговой ставки и разницы между доходами и расходами, меньше 1% от доходов.

Если минимальный налог меньше суммы ранее перечисленных авансов, то в строке 120 ставится прочерк |

В конце Раздела 1.2 должна быть подпись лица, отвечающего за достоверность данных (то же лицо, что и на титульном листе), и дата подписания раздела.

Порядок заполнения раздела 2.2 декларации УСН «доходы минус расходы»

Раздел 2.2 заполняется следующим образом:

|

Номера строк |

Сведения для заполнения |

Примечание |

| 210-213 | Суммы полученных доходов нарастающим итогом за 1 квартал, полугодие, 9 месяцев, год | Доходы определяем в соответствии со ст. 346.15 НК РФ. |

| 220-223 | Суммы произведенных расходов нарастающим итогом за 1 квартал, полугодие, 9 месяцев, год | Расходы определяем в соответствии со ст. 346.16 НК РФ. |

| 230 | Сумма убытка, полученного в прошлых годах и уменьшающего налоговую базу за 2018 год | Если вы получили в предыдущие годы убыток, можете уменьшить налоговую базу на сумму ранее полученного убытка (п. 7 ст. 346.18 НК РФ) |

| 240 | Налоговая база для расчета аванса за 1 квартал 2018 года | Заполняем, если по итогам периода получена прибыль.

Стр. 210 минус стр. 220 |

| 241 | Налоговая база для расчета аванса за полугодие 2018 года | Заполняем, если по итогам периода получена прибыль.

Стр. 211 минус стр. 221 |

| 242 | Налоговая база для расчета аванса за 9 месяцев 2018 года | Заполняем, если по итогам периода получена прибыль.

Стр. 212 минус стр. 222 |

| 243 | Налоговая база для расчета аванса за 2018 год | Заполняем, если по итогам периода получена прибыль.

Стр. 213 минус стр. 223 минус стр. 230 |

| 250-253 | Суммы убытка за 1 квартал, полугодие, 9 месяцев и 2018 год соответственно | Заполняем, если соответствующие периоды отработаны «в минус». Вычисляем как разницу между стр. 220-223 и 210-213 соответственно |

| 260-263 | Налоговая ставка | Указываем в соответствии со ст. 346.20 НК РФ. Может быть уменьшена региональным законодательством |

| 270 | Сумма аванса за 1 квартал 2018 года | Стр. 240 * стр. 260 /100

Если получили убыток — ставим прочерк |

| 271 | Сумма аванса нарастающим итогом за полугодие 2018 года | Стр. 241 * стр. 261 /100

Если получили убыток — ставим прочерк |

| 272 | Сумма аванса нарастающим итогом за 9 месяцев 2018 года | Стр. 242 * стр. 262 /100

Если получили убыток — ставим прочерк |

| 273 | Сумма налога нарастающим итогом за год | Стр. 243 * стр. 263 /100

Если получили убыток — ставим прочерк |

| 280 | Указываем минимальный налог за 2018 год | Стр. 213 * 1 / 100 |

Образец заполнения декларации УСН «доходы минус расходы»

Чтобы помочь вам разобраться в порядке заполнения декларации УСН «доходы минус расходы», мы подготовили пример и образец заполнения отчета.

Пример

ООО «Кадровик», вид деятельности — оказание бухгалтерских и юридических услуг. Доходы и расходы фирмы указаны в таблице ниже:

Таблица 1.

|

Отчетный период |

Сумма доходов, руб. (строки 210-213 Раздела 2.2) |

Сумма расходов, руб. (строки 220-223 Раздела 2.2) |

| 1 квартал | 350 000 | 143 180 |

| полугодие | 720 000 | 287 360 |

| 9 месяцев | 935 000 | 421 540 |

| год | 1 110 000 | 568 720 |

Ставка налога при УСН «доходы минус расходы» у нас стандартная — 15%.

Бухгалтер ООО «Кадровик» заполнит декларацию УСН за 2018 год на основе следующих данных:

Таблица 2.

|

Отчетный период |

Налогооблагаемая база, руб. (строки 240-243 раздела 2.2) | Сумма исчисленного налога, руб. (строки 270-273 раздела 2.2) |

Суммы авансов и годового налога, руб. (строки 020, 040, 070, 100 раздела 1.2) |

| 1 квартал | 206 820 | 31 023 | 31 023 |

| полугодие | 432 640 | 64 896 | 33 873 |

| 9 месяцев | 513 460 | 77 019 | 12 123 |

| год | 541 280 | 81 192 | 4 173 |

Налог к уплате рассчитывается как 15% от разницы между доходами и расходами.

Как видно из таблицы 2, налог с разницы между доходами и расходами за 2018 год равен 81 192 руб. Эту сумму мы сравниваем с минимальным налогом — 1% от доходов за 2018 год.

Доходы ООО «Кадровик» за 2018 годы равны 1 млн. 110 тыс. руб. ( см. таблицу 1). Исчислим 1% от этой суммы — 11 100 руб. Следовательно, по итогам года нужно заплатить налог, исчисленный в общем порядке, за вычетом сумм ранее уплаченных авансов – 4 173 руб.

Скачать образец заполнения декларации УСН «доходы минус расходы» за 2018 год.Порядок сдачи декларации УСН «доход минус расходы»

Декларацию можно сдать:

- лично;

- через представителя по доверенности — обратите внимание, что инспекции требуют у представителя ИП нотариальную доверенность;

- по почте — рекомендуем отправлять заказным письмом с описью и уведомлением о вручении: так вы в спорной ситуации сможете подтвердить инспекции, что выполнили свою обязанность по сдаче отчета;

- электронно, подписав электронной подписью.

Предприниматели сдают отчет в инспекцию по месту прописки. Юрлица — в инспекцию по месту нахождения, то есть юридическому адресу.

Ответственность за несвоевременную сдачу УСН-декларации

За несвоевременную сдачу отчета предусмотрены штрафы:

- если упрощенный налог был уплачен — 1 тыс. руб.;

- если упрощенный налог не был уплачен — 5% суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 тыс. руб. (ст. 119 НК РФ).

Штраф можно снизить, если есть смягчающие обстоятельства (ст. 112 НК РФ и информация ФНС). Но совсем отменить штраф не удастся.

За просрочку сдачи отчета к ответственности могут привлечь должностное лицо компании — человека, ответственного за своевременное представление отчетности в госорганы. Чаще всего, это главбух либо сам ИП (или директор компании). Должностному лицу может быть вынесено предупреждение или штраф в размере от 300 до 500 руб. (ст. 15.5, ч. 3 ст. 23.1 КоАП РФ).

Если период просрочки отчета превысит 10 рабочих дней, налоговики имеют право заблокировать расчетный счет фирмы (п. 2 ст. 76 НК РФ).

Узнать больше об отчетности по итогам 2018 года вы можете в рубрике «Отчетность работодателя».