При упрощенной системе налогообложения объект, облагаемый налогом, выбирается налогоплательщиком самостоятельно из двух законодательно установленных вариантов. Расскажем о том, что это за варианты и как один из объектов поменять на другой.

Объекты, облагаемые УСН-налогом

Тем, кто хочет применять упрощенку, предоставлена возможность самим выбрать объект, который при этой системе налогообложения облагается единым налогом. Выбор осуществляется из двух видов объектов (п. 1 ст. 346.14 НК РФ):

- доходы (основная ставка 6%);

- доходы за вычетом расходов (основная ставка 15%, но установлен обязательный для оплаты минимум налога по итогам года).

У этого правила есть исключение. Оно ограничивает в выборе участников договоров простого товарищества, создаваемых для ведения совместной деятельности, и договоров доверительного управления имуществом. Им разрешено работать только с доходами, уменьшаемыми на величину расходов (п. 3 ст. 346.14 НК РФ).

Выбор объекта необходимо сделать к моменту подачи в налоговый орган уведомления о начале применения УСН.

Такое уведомление вновь созданным налогоплательщиком (юрлицом или ИП) направляется в ИФНС в течение 30 календарных дней с момента постановки в этом органе на учет. Отсчитываются они от даты, указанной в соответствующем свидетельстве, выданном налоговым органом (п. 2 ст. 346.13 НК РФ). Соблюдение срока подачи дает возможность применения УСН с самого начала деятельности.

В аналогичном порядке можно начать работать на упрощенке в случае прекращения применения ЕНВД. Точкой отсчета срока, составляющего 30 календарных дней, в этом случае будет дата прекращения работы на ЕНВД (п. 2 ст. 346.13 НК РФ).

Смена иных систем налогообложения с переходом на упрощенку, а также смена применявшегося УСН-объекта происходят по иным правилам.

Правила смены объекта УСН

Если вы хотите начать применять УСН, отказаться от этой системы или же сменить объект обложения налогом, то обратите внимание: на сроки реализации каждой из этих процедур влияет установленный для УСН налоговый период, равный году (п. 1 ст. 346.19 НК РФ). Это означает невозможность изменения УСН-объекта в течение данного промежутка времени.

Именно поэтому в НК РФ указано на то, что возможность применять УСН для уже функционирующего налогоплательщика наступает лишь с началом очередного года (п. 1 ст. 346.13), а также имеется прямой запрет на переход до истечения года:

- на иную систему налогообложения с упрощенки (п. 3 ст. 346.13);

- на другой объект обложения упрощенным налогом (п. 2 ст. 346.14).

Однако меняться УСН-объект может ежегодно. Чтобы изменение вступило в силу, достаточно уведомить о нем налоговый орган до конца года, предваряющего наступление очередного налогового периода (п. 2 ст. 346.14 НК РФ).

Если уведомление подано в срок, то с наступающего года порядок определения базы для исчисления упрощенного налога изменится. При этом величину нового объекта «доходы» уже нельзя будет уменьшать на какие бы то ни было текущие или осуществленные ранее расходы.

В свою очередь, при расчете базы для нового объекта «доходы минус расходы» в состав расходов нельзя будет включить никакие траты, осуществленные ранее при применении объекта «доходы». В том числе нельзя взять в расходы сумму ущерба, образовавшегося в период действия объекта «доходы» (Письмо Минфина от 15.04.2016 № 03-11-11/22058).

Документы, применяемые при смене УСН-объекта

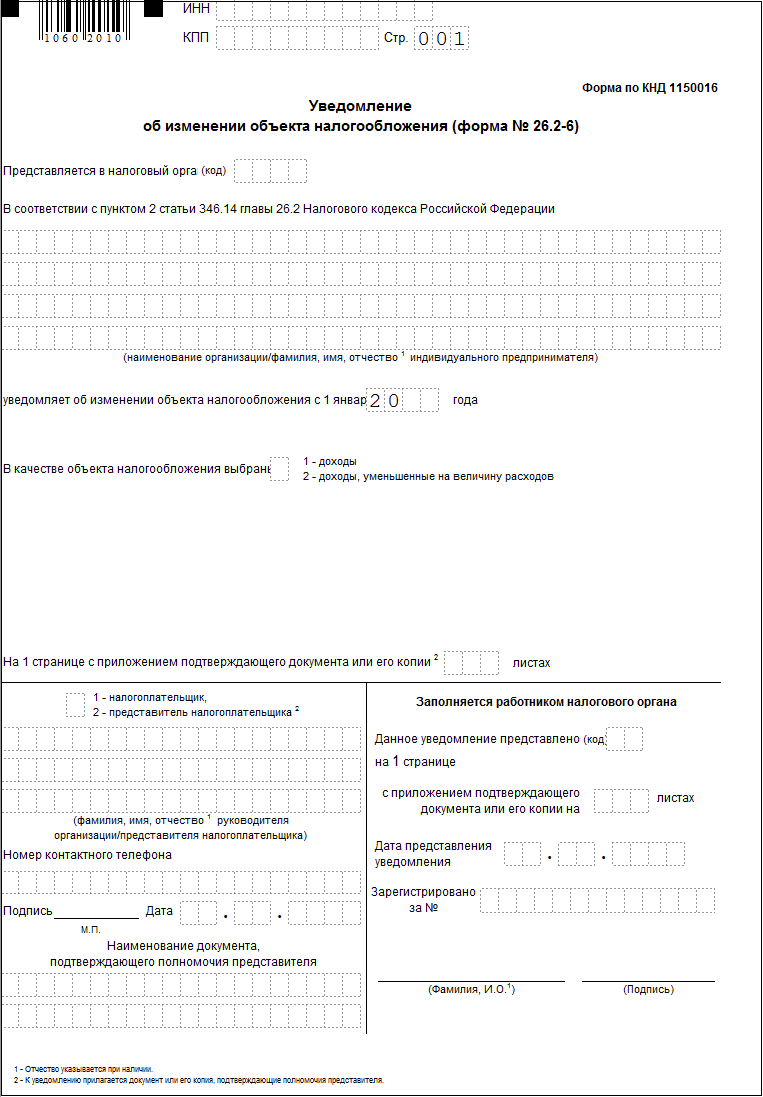

Если вы хотите изменить объект обложения налогом при УСН, направьте в ИФНС уведомление по форме 26.2-6 (утв. Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@, Приложение № 6).

Форма размещается на одном листе и по содержанию очень проста. В нее требуется внести:

- код ИФНС, в которую направляется документ;

- данные налогоплательщика (наименование юрлица или Ф. И. О. ИП, ИНН, при наличии — КПП);

- номер года, с которого будет изменен объект;

- отметку, указывающую на сделанный в отношении объекта выбор.

Направить уведомление в налоговый орган можно как на бумаге, так и электронно. Формат электронного варианта утвержден Приказом ФНС России от 16.11.2012 № ММВ-7-6/878@.

Вместе с тем, допускается составление уведомления и без использования утвержденного бланка, т. к. его форма является рекомендованной, а не обязательной.

Если вы ошиблись в указании объекта или передумали его менять, у вас есть возможность внести коррективы в уже поданный документ путем отправки в ИФНС нового уведомления (письма Минфина от 16.01.2015 № 03-11-06/2/813 и от 14.10.2015 № 03-11-11/58878), сопроводив его письмом с просьбой аннулировать ранее направленный документ. Но сделать это можно лишь до истечения срока, установленного для подачи уведомления (до завершения последнего дня в году, после которого начинается новый налоговый период).

Подводим итоги

- Применение УСН дает возможность налогоплательщику самому выбрать объект, который будет облагаться упрощенным налогом. Выбор осуществляется из двух вариантов: «доходы» или «доходы за вычетом расходов».

- Облагаемый УСН-налогом объект можно менять ежегодно, но лишь единожды в году — с начала года.

- О смене УСН-объекта до наступления года его применения нужно проинформировать налоговый орган, подав туда уведомление произвольной формы (на бумаге) или по форме 26.2-6 (она существует как в бумажном, так и в электронном варианте).