В 2019 году НДФЛ при продаже квартиры, бывшей менее 3-х лет в собственности, рассчитывается и декларируется тем лицом, кто эту квартиру продал. В помощь таким налогоплательщикам создана программа ФНС «Декларация», которую можно скачать на сайте ФНС. В данном материале предлагаем пошаговую инструкцию: как заполнить декларацию 3-НДФЛ при продаже квартиры в программе ФНС.

Условия примера

С вопросом, «Что должно получиться в результате заполнения декларации при продаже квартиры», мы разбирались здесь. Из этого же материала возьмем и условия примера, по которым сформируем образец декларации 3-НДФЛ при продаже квартиры и покупке новой в том же году. Для упрощения задачи оставим только доход, облагаемый по ставке 13%.

Пример

Гражданин в 2017 году получил по наследству однокомнатную квартиру. В 2018 году он ее продал за 2 500 000 руб. и приобрел с доплатой двухкомнатную за 3 000 000 руб. Имущественный налоговый вычет при покупке ранее не заявлял.

Доход гражданина за 2018 год:

Зарплата 720 000 руб. — с нее удержан НДФЛ работодателем

Выплаты по договорам ГПХ — 80 000 руб., с них удержан НДФЛ заказчиками.

Вносим вводные данные

Приступим к рассмотрению примера заполнения 3-НДФЛ при продаже квартиры в программе ФНС.

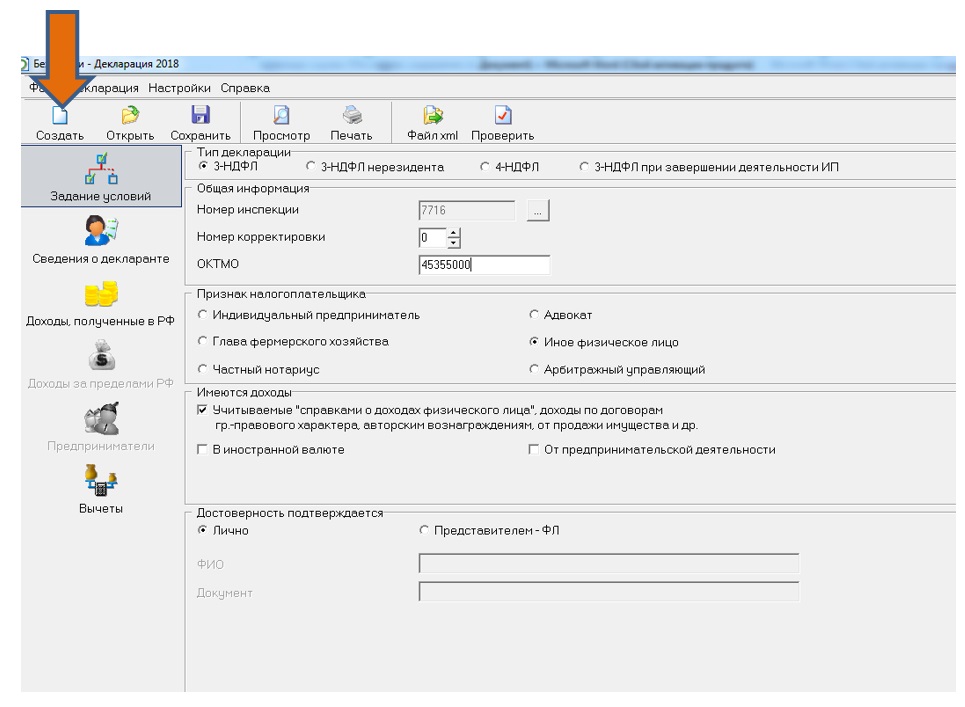

Установив и открыв программу, нажимаем кнопку «Создать» — в программе начинает создаваться новый документ (декларация) с доступными функциями сохранения, правки и выгрузки.

В активировавшемся слева в окне меню выбираем первую вкладку «Задание условий». Подробно о том, как ее заполнять и где брать данные мы рассказывали здесь.

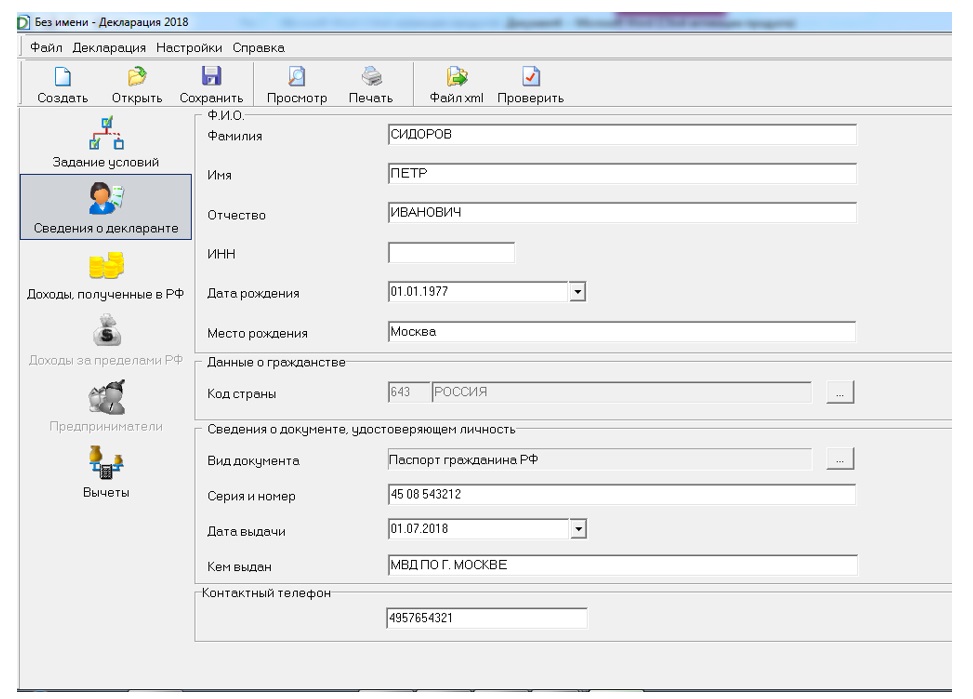

Следующим шагом заполняем вкладку «Сведения о декларанте».

Предлагаемый вариант 3-НДФЛ при продаже квартиры заполнялся в реальной программе ФНС, но с условными данными. Поэтому при заполнении пропущен ИНН. Это допустимо и на практике (например, вы не знаете свой ИНН).

Подробнее о том, как «пропустить» ИНН и заполнять декларацию дальше, рассказано в статье «Образец 3-НДФЛ при продаже автомобиля».

Указываем зарплату и подобные доходы

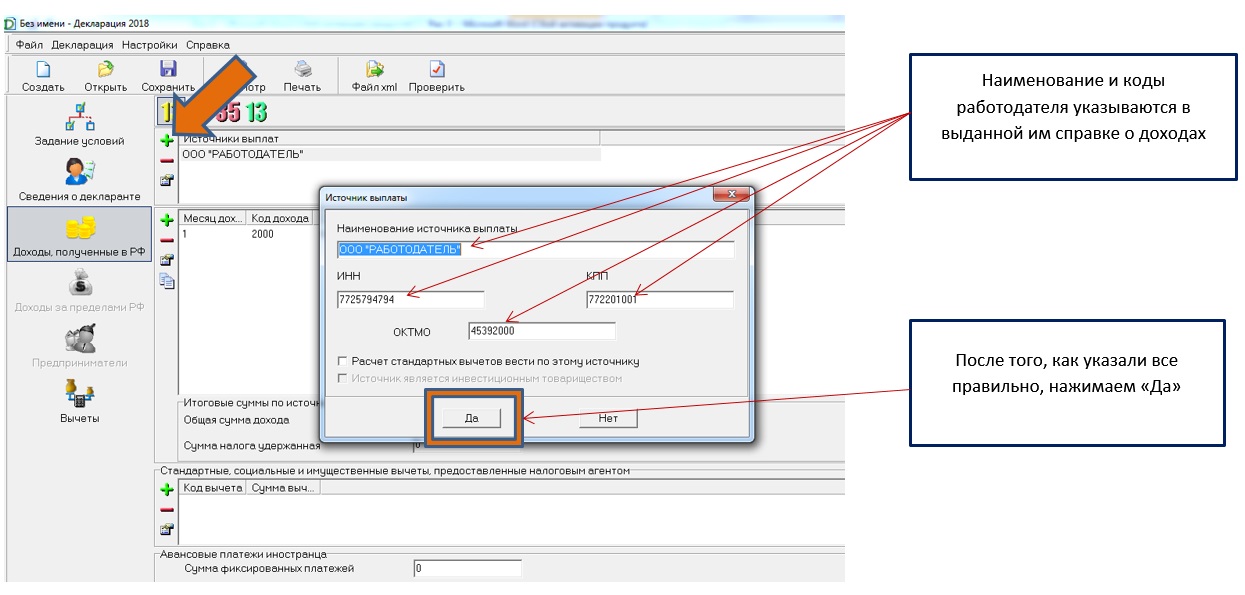

Переходим на вкладку «Доходы». Здесь нужно последовательно указать все доходы и их источники, какие были в году. Начинаем с зарплаты.

Чтобы добавить источник, нажимаем на зеленый крестик в окне «Источники выплат». В выпадающем окне вписываем данные работодателя.

Если вы в отчетном году получали доходы, из которых удерживался НДФЛ (например, зарплату или выплаты по договорам ГПХ от юрлиц и ИП), для корректного заполнения декларации вам потребуются справки о доходах и удержанном НДФЛ от каждого, с кем вы сотрудничали.

Минус — справки надо заранее собирать. Плюс — в справке содержится вся необходимая информация для заполнения 3-НДФЛ и для расчета налога.

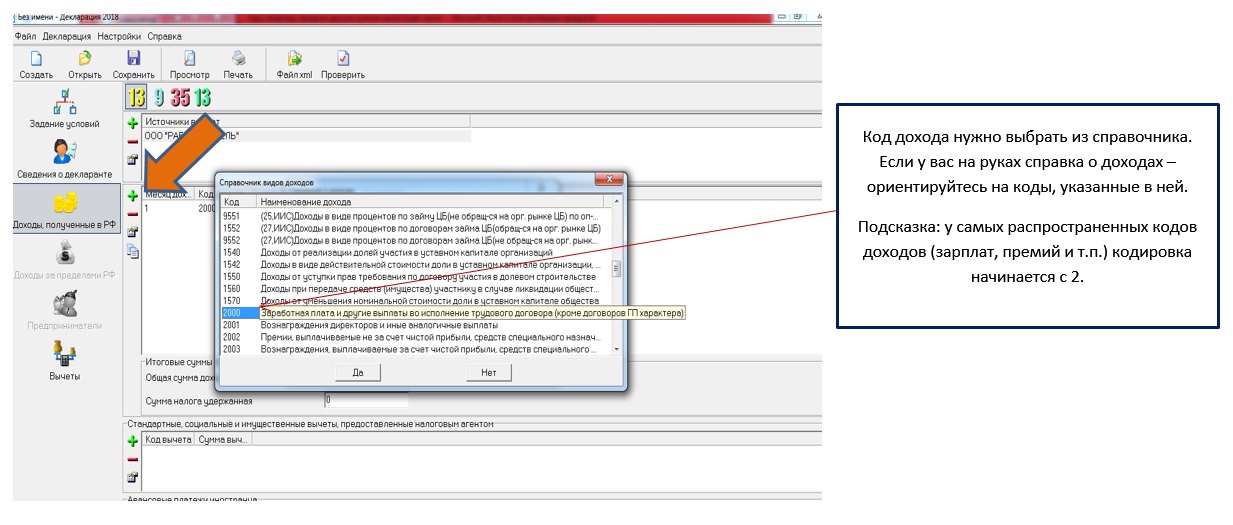

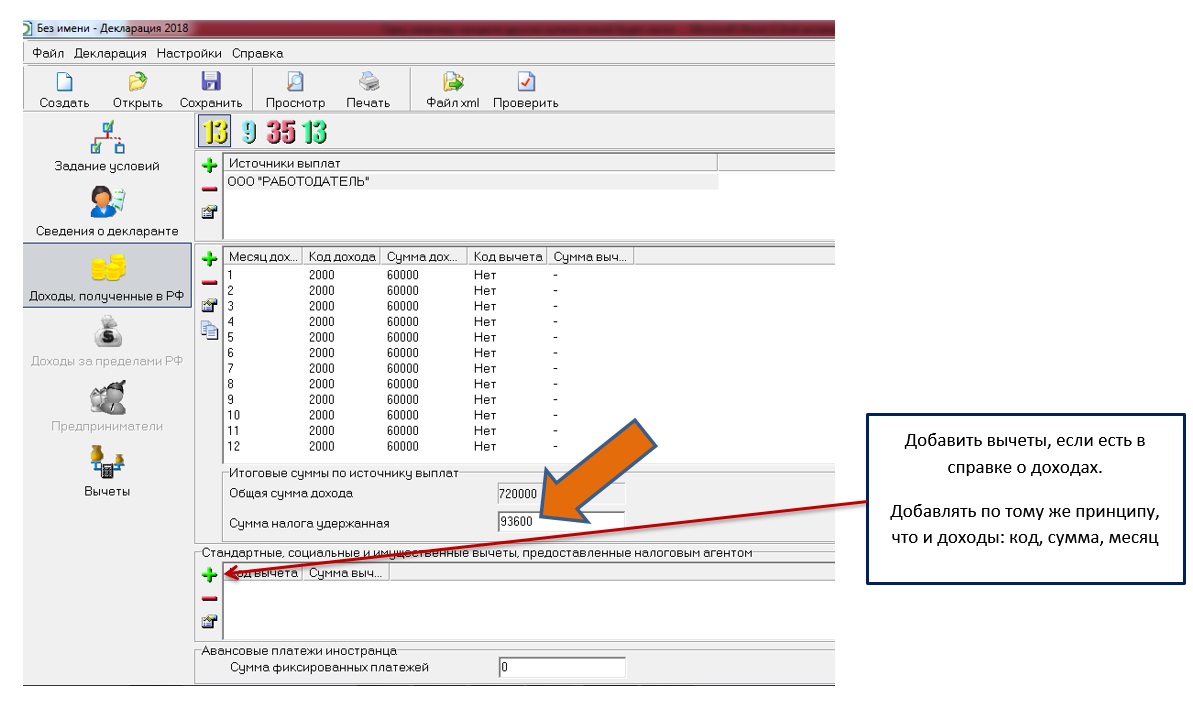

После внесения в программу сведений о работодателе можно приступать к заполнению доходов, полученных от него. Это довольно просто: нужно последовательно перенести в программу то, что указано в справке о доходах. Раздел для доходов расположен ниже информации об источнике их получения. Чтобы ввести новые данные, также жмем на зеленый крестик.

После того как данные о доходе за весь год перенесены, указываем удержанную сумму налога (тоже из соответствующей графы справки).

В справке, помимо доходов, могут быть указаны налоговые вычеты. Их тоже нужно перенести в вашу декларацию. Раздел для вычетов — самый нижний в этом окне. Заполняется по тому же порядку, что и для доходов.

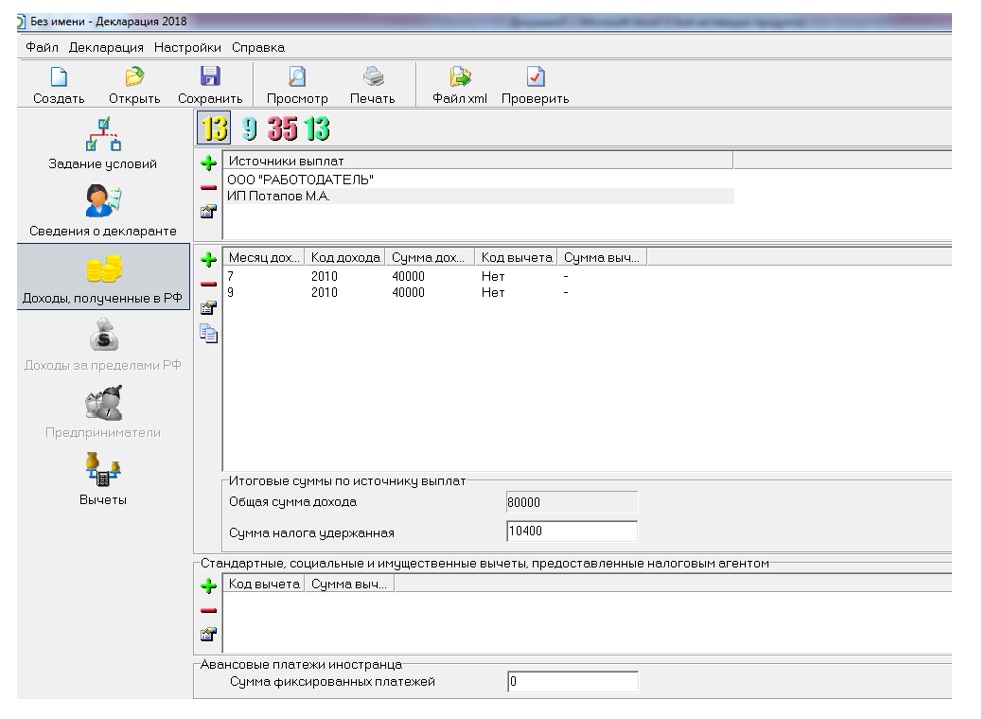

Аналогично зарплате вносим данные по договорам ГПХ:

Указываем доход от продажи квартиры

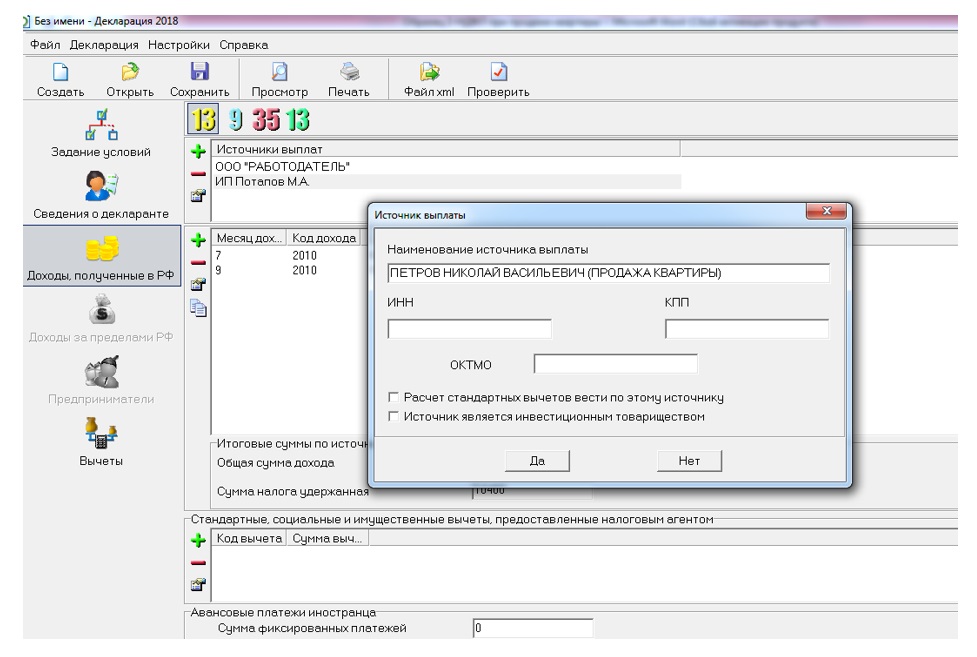

Теперь — внимание! Пришла очередь показать доход от продажи квартиры.

Рассмотрим самый распространенный вариант — продажу физическому лицу. В этом случае окошко внесения источника дохода (покупатель — тоже источник) надо заполнять вот так:

Ни ИНН, ни ОКТМО выяснять и вписывать не требуется.

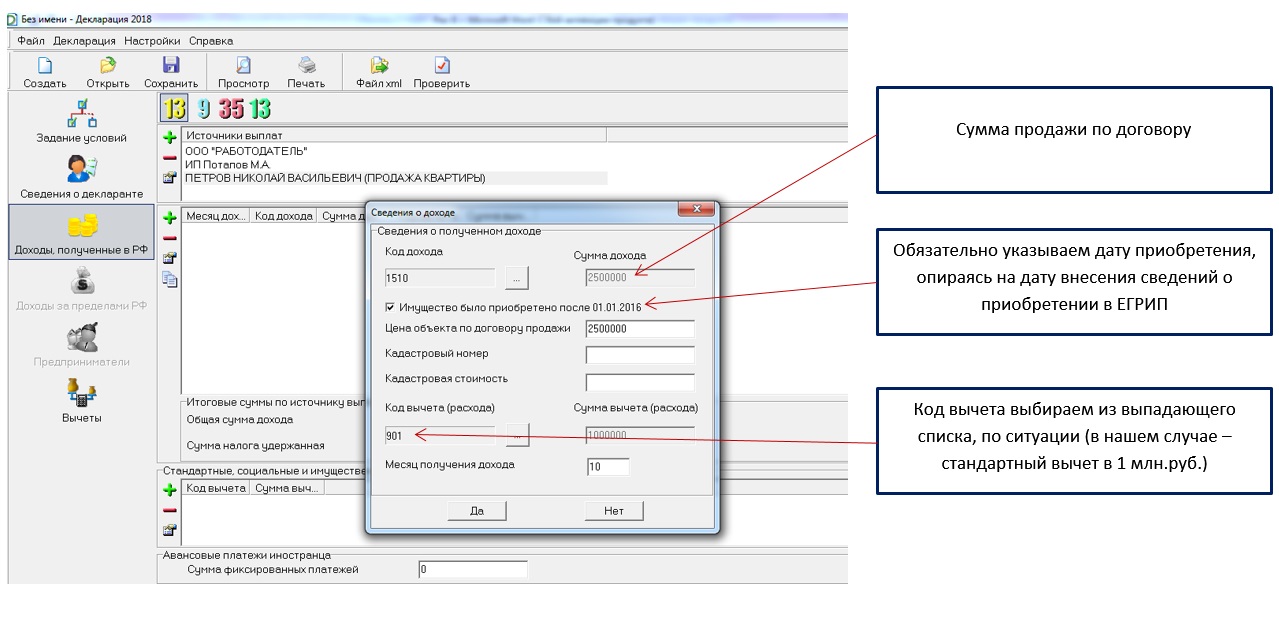

Код продажи целого объекта жилой недвижимости — 1510.

Для долей предусмотрен код 1511.

После выбора кода дохода откроется окно для указания данных по сделке.

Если продаваемому объекту присвоена кадастровая стоимость, обязательно ее укажите. Если цена продажи отличается от кадастровой цены, может быть вообще другой расчет налога.

Заявляем имущественный вычет

Если вы только продали квартиру, то предыдущий этап заполнения 3-НДФЛ по квартире менее 3 лет в собственности последний. Можно формировать декларацию.

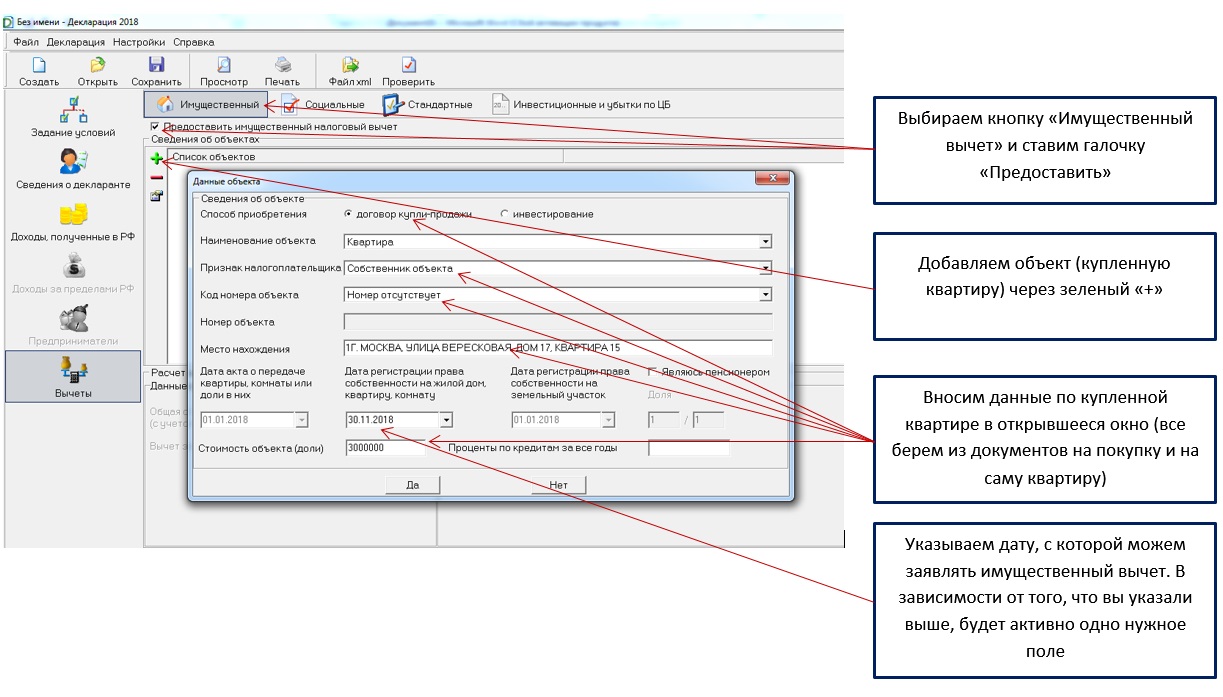

Если же вы, как и многие, одну квартиру продали, чтобы купить другую в том же году и хотите использовать вычет, положенный при покупке, следуйте на вкладку «Вычеты».

Теперь выбираем в главном меню «Просмотр», чтобы посмотреть, что вышло.

Скачать образец 3-НДФЛ при продаже одной квартиры и покупке другой.

Проверяем 3-НДФЛ и сдаем

Можно воспользоваться кнопкой «Проверить»: система протестирует декларацию на корректность заполнения и формирования файла.

Декларацию можно распечатать (кнопка «Печать») для подачи на бумаге или сформировать в xml-файле (кнопка «Файл xml») для направления в налоговую электронно.

Даже если вы направили декларацию электронно, документы на подтверждение доходов и вычетов, скорее всего, все равно придется отнести налоговикам на бумаге — для успешного поведения камеральной проверки вашей декларации.

Если, как в нашем случае, у вас образовался НДФЛ к возврату (см. Раздел 1 на странице 2 получившейся декларации), потребуется еще и заявление на возврат налога с указанием реквизитов вашего счета для перечисления.

Если же вышла сумма к доплате в бюджет (вы увидите ее тоже на странице 2), вам понадобится уточнить реквизиты для уплаты НДФЛ. А вот КБК подбирать не нужно: программа проставит его в декларацию автоматически. В этом еще один плюс формирования 3-НДФЛ в программе ФНС.