Возврат налога при покупке квартиры — операция, которая сопряжена со множеством нюансов и оформлением различных документов. Рассмотрим, какие есть способы возврата налога, кто имеет право на имущественный вычет, какие суммы можно вернуть. А также узнаем, какие документы необходимо подготовить для оформления вычета.

Кто имеет право на имущественный вычет при покупке квартиры

Возвращаемая сумма налога при покупке квартиры или дома в налоговом законодательстве называется имущественным вычетом. Согласно подп. 3 п. 1 ст. 220 НК РФ, вернуть налог при покупке недвижимости имеют право граждане РФ, проживающие на ее территории более полугода и получающие доходы, с которых удерживается налог на доходы физических лиц (НДФЛ). То есть, если вы не получаете облагаемого НДФЛ дохода, то и права на получение имущественного вычета у вас нет.

Поясним на примере:

Вы официально трудоустроены и за 2018 год заработали 600 тыс. руб. В течение 2018 года работодатель из вашего заработка ежемесячно удерживал и перечислял в бюджет 13% НДФЛ. В итоге за 2018 год был удержан и уплачен налог в сумме 78 тыс. руб. Именно эти 78 тыс. руб. являются имущественным вычетом и вернутся вам после покупки жилья.

Право на возврат налога появляется при:

- покупке дома, комнаты, квартиры (или доли в них), а также земельного участка (или доли в нем) для строительства жилья;

- расходовании средств на строительство жилого дома;

- погашении процентов по ипотечным кредитам или целевым займам, которые израсходованы на покупку выше поименованной недвижимости.

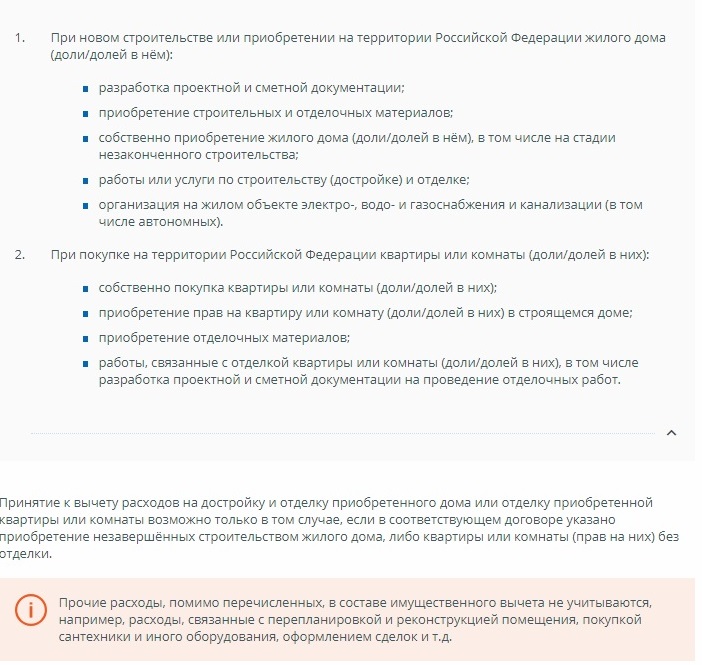

Перечень разрешенных расходов для имущественного вычета (он размещен на сайте ФНС), выглядит так:

- Имущественный вычет: расходы на ремонт

- Налоговый вычет при покупке недостроенного дома

- Налоговый вычет при покупке квартиры: до 2014 года и после

- Покупка квартиры у родственников: налоговый вычет

- Налоговый вычет при покупке гаража

- Налоговый вычет при покупке квартиры иностранными гражданами

- Налоговый вычет на квартиру несовершеннолетнему

Размер имущественного вычета

В общем случае вычет НДФЛ на покупку жилья или земельного участка предоставляется в величине фактически произведенных и документально подтвержденных затрат, но не может превышать 2 млн руб. То есть, на руки можно получить сумму уплаченного ранее НДФЛ не более 260 тыс. руб. (2 млн руб. × 13%).

Есть еще вычет на погашение процентов по ипотечному кредиту или иному целевому займу, израсходованному на приобретение или строительство недвижимости и земельных участков, предоставляется в сумме фактически понесенных затрат на проценты, уплаченные банку, но не может превышать 3 млн руб. То есть, тут уже вернуть можно не более 390 тыс. руб. (3 млн руб. × 13%). Данное ограничение действует только в отношении процентов по кредитам, полученным после 2014 года. Если кредит получен ранее, то имущественный вычет предоставляется без ограничения.

Как правило, за 1 год не удается использовать всю сумму имущественного вычета. В этом случае Налоговый кодекс позволяет перенести неиспользованный остаток на последующие годы (п. 9 ст. 220 НК РФ).

Если по приобретенному объекту использована только часть максимального размера имущественного вычета, то остатком предельной суммы можно воспользоваться при покупке другого объекта недвижимости при условии, что первый объект был куплен в 2014 году или позже.

После использования имущественного вычета в полном размере повторно его получить нельзя (п. 11 ст. 220 НК РФ).Как получить налоговый вычет при покупке квартиры

Вернуть уплаченный налог можно двумя способами:

- Через работодателя. В данном случае он не будет удерживать подоходный налог, пока НДФЛ с вашей зарплаты не перекроет всю сумму имущественного вычета по вашей квартире.

- Через ФНС, путем подачи декларации 3-НДФЛ по окончании года, в котором возникло право на имущественный вычет.

Обратиться в ФНС за возвратом налога можно в году, следующем за годом, в котором зарегистрировано право собственности на объект (что подтверждается выпиской из ЕГРН) или подписан акт приема-передачи имущества.

Например, на квартиру оформлено право собственности в 2018 году. Обратиться за вычетом в ИФНС можно в 2019 году.

Вычет на покупку земельного участка можно заявить только после того как будет построен дом и зарегистрировано право собственности на него (подп. 2 п. 3 ст. 220 НК РФ).

Обратиться к работодателю за вычетом можно в год получения права на него.

Вам могут быть полезны статьи:- Возврат НДФЛ при покупке квартиры пенсионерам в 2019

- Налоговый вычет при покупке квартиры по договору долевого участия

- Налоговый вычет при покупке дачи 2019

- Когда нельзя получить налоговый вычет при покупке квартиры

- Вычет на покупку квартиры в ипотеку: документы

- Налоговый вычет при покупке квартиры: за сколько лет можно получить

Возврат налога при покупке квартиры через работодателя

Если принято решение получать вычет через работодателя, необходимо ему представить уведомление о том, что у вас есть право на имущественный вычет. Чтобы получить такое уведомление, обратитесь в налоговую по месту жительства (Письмо ФНС от 30.01.2015 № ЕД-3-15/290@) с:

- копией договора о приобретении имущества;

- копией выписки из ЕГРН или актом приема-передачи;

- платежными документами, подтверждающими факт уплаты средств за объект недвижимости в полном объёме или расходы на строительство;

- копией кредитного договора и справкой из банка о размере уплаченных процентов по ипотечному кредиту, если привлекались кредитные средства;

- справкой 2-НДФЛ.

Налоговики обязаны выдать уведомление о подтверждении права на вычет в течение 30 календарных дней с даты подачи вами в ФНС подтверждающих документов.

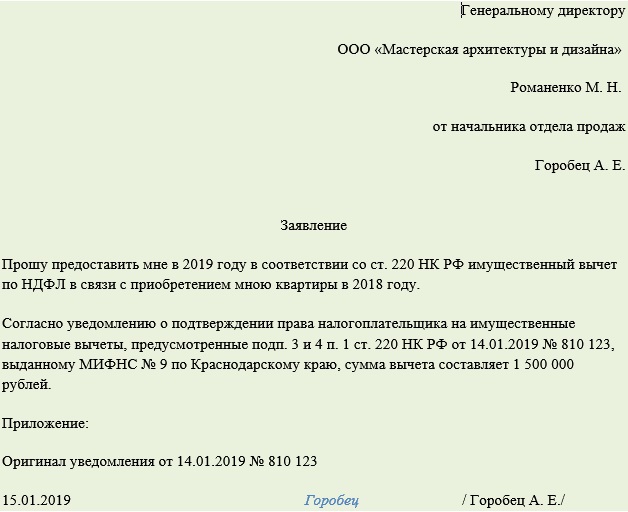

После получения уведомления его следует передать работодателю вместе с заявлением, составленным в свободной форме:

Скачать заявление о предоставлении работодателем имущественного налогового вычета.

Работодатель обязан предоставить вычет с того месяца, в котором поступило уведомление бухгалтерию.

Если величина вычета превышает удержанный работодателем НДФЛ за год, и неиспользованный остаток переносится на следующий налоговый период, работнику необходимо еще раз получить уведомление из налоговой инспекции и представить его работодателю.

Даже если работник принес уведомление в последний день месяца, когда все расчеты по заработной плате были уже сделаны, вычет все равно должен быть предоставлен (письмо Минфина от 27.06.2014 № 03-04-05/31208).Возврат налога на покупку квартиры через налоговую

Чтобы получить вычет через налоговую инспекцию, необходимо заполнить декларацию 3-НДФЛ по окончании года, налог за который вы будете возвращать (но не ранее года, в котором было получено право на вычет).

В случае приобретения имущества в совместную собственность нужно приложить:

- копию свидетельства о браке;

- заявление о договоренности сторон сделки о распределении имущественного вычета между супругами.

Срок представления декларации с целью возврата налогов в законодательстве не прописан. Это значит, что даже купив квартиру в 2012 году, подать декларацию 3-НДФЛ при покупке квартиры можно и сейчас. Однако налог можно вернуть только за последние 3 года. Например, в 2019 году 3-НДФЛ подается за последние 3 года: 2016, 2017 и 2018 годы (п. 7 ст. 78 НК РФ).

Чтобы заполнить декларацию 3-НДФЛ, можно:

- Скачать бланк на нашем сайте, заполнить его, распечатать и отнести в налоговую лично или через представителя.

- Скачать бесплатную программу «Декларация» на сайте ФНС России.

- Подать декларацию через сайт ФНС или госуслуг: зарегистрироваться в личном кабинете налогоплательщика или на сайте госуслуг, получить электронную цифровую подпись, заполнить декларацию онлайн (или загрузить файл 3-НДФЛ из программы «Декларация») и отправить его в налоговую.

При отправке декларации через личный кабинет налогоплательщика необходимо приложить отсканированные подтверждающие документы, перечисленные в предыдущем разделе нашей статьи, а также заявление на возврат налога и реквизиты счета, на который ФНС должна вернуть деньги.

После получения декларации налоговики проводят камеральную проверку, на которую отводится 3 месяца. По окончанию проверки инспекторы ФНС обязаны направить сообщение о принятом решении, в том числе и об отказе в возврате излишне уплаченного налога (п. 9 ст. 78 НК РФ).

Что касается отказа в предоставлении вычета, он не дается:

- если строительство (или покупка) жилья оплачены средствами работодателя, бюджетными средствами или маткапиталом;

- если купля-продажа осуществлена между взаимозависимыми лицами, к которым относятся физлицо, его муж (жена), родители (усыновители), дети, братья, сестры, опекуны (попечители) и подопечные (ст. 105.1 НК РФ)

Если же ваше право на вычет налоговики подтвердят, заявленная сумма налога перечисляется на указанный вами расчетный счет в течение одного календарного месяца.

Пример расчета налога за квартиру к возврату

Пример № 1

Начальник отдела продаж ООО «Смайлик» Артеменко И. Д. купил в декабре 2018 года квартиру за 2 000 000 рублей. В мае 2019 года он получил уведомление о праве на имущественный вычет и представил документ в бухгалтерию.

Дата начала представления вычета, по мнению Минфина, соответствует месяцу представления уведомления работодателю. То есть, в условиях примера, работодатель обязан перестать удерживать НДФЛ с мая 2019 года (Письмо Минфина РФ от 24.06.2015 № 03-04-06/36544). Чтобы вернуть уплаченный налог за период с января по май 2019 года, работник должен подать в ФНС декларацию по форме 3-НДФЛ.

Однако есть судебная практика, которая признает, что возврат налога с начала года, при представлении работодателю уведомления в одном из месяцев этого года, правомерен. По мнению судей, сумма налога исчисляется за весь год нарастающим итогом, а уведомление подтверждает право получения имущественного вычета не за определенные месяцы, а в целом за год.

Если налоговый агент (работодатель) применит вычет ко всем доходам работника за год, то это не приведет к занижению налогооблагаемой базы и уменьшению доходов бюджета. Излишне удержанная сумма налога с начала года подлежит возврату работнику на основании его письменного заявления в порядке, регламентированном ст. 231 НК РФ (Постановление АС СЗО от 19.06.2015 № А52-1261/2014, Рекомендации ФАС ВВО по вопросам применения налогового законодательства от 09.07.2013 № 5 (вопрос № 6)).

Если компания придерживается рекомендаций Минфина, то безопаснее предоставить вычет, начиная с месяца, в котором работник принес уведомление. Рассмотрим пример расчета.

Доход и сумма НДФЛ к удержанию Артеменко И. Д. за 2019 год составит:

| Месяц | Сумма дохода | Сумма налога к удержанию | Сумма вычета | Итого к получению |

| Январь | 100 000 | 13 000 | 0 | 87 000 |

| Февраль | 100 000 | 13 000 | 0 | 87 000 |

| Март | 100 000 | 13 000 | 0 | 87 000 |

| Апрель | 100 000 | 13 000 | 0 | 87 000 |

| Май | 100 000 | 13 000 | 100 000 | |

| Июнь | 100 000 | 13 000 | 100 000 | |

| Июль | 100 000 | 13 000 | 100 000 | |

| Август | 100 000 | 13 000 | 100 000 | |

| Сентябрь | 100 000 | 13 000 | 100 000 | |

| Октябрь | 100 000 | 13 000 | 100 000 | |

| Ноябрь | 100 000 | 13 000 | 100 000 | |

| Декабрь | 100 000 | 13 000 | 100 000 | |

| Итого | 1 200 000 | 52 000 | 104 000 | 1 148 000 |

А вот налог в сумме 52 000 рублей (за январь-апрель) Артеменко сможет вернуть, подав в ФНС декларацию 3-НДФЛ в 2020 году.

Если же вы готовы поспорить с налоговиками, то в мае нужно перечислить работнику 52 000 руб.

Возвращать налог из собственных средств компания не имеет права. В данном случае работодатель может вернуть работнику налог, удержанный из доходов других сотрудников и подлежащий уплате в бюджет. Возврат налога можно осуществлять в течение 3-х месяцев. Если средств на возврат не достаточно, то налоговый агент должен направить в ФНС заявление на возврат на расчетный счет агента недостающей суммы налога.Пример № 2

Артеменко И. Д. решил вернуть налог другим способом — подав декларацию 3-НДФЛ по итогам 2019 года. Он заполнил декларацию и приложил сканкопии всех подтверждающих документов. В этом случае Артеменко сможет вернуть 156 000 руб. (1 200 000 * 13%) налога. А остаток имущественного вычета в сумме 104 000 руб. (260 000 – 156 000) он вернет уже в 2021 году.

Подведем итоги

Вернуть налог при покупке квартиры можно двумя способами:

- путем направления декларации 3-НДФЛ в ФНС по итогам года;

- через работодателя, получив соответствующее уведомление в ФНС.

Государством установлена ограниченная сумма налога к возврату: не более 260 тыс. руб. с расходов на приобретение имущества, не более 390 тыс. руб. с суммы уплаченных процентов по ипотечному (целевому) кредиту.

Имущественный вычет можно получить один раз в жизни. Но если он полностью не использован по одному объекту, остаток можно перенести на приобретение другого объекта недвижимости.