Справка 2-НДФЛ имеет очень простую структуру, но при этом является одним из ключевых элементов налоговой отчетности организации-работодателя. В части ее подготовки есть множество нюансов — рассмотрим их последовательно.

Что представляет собой справка 2-НДФЛ?

Справка 2-НДФЛ — это документ, который в 2018 году и ранее составлялся по форме, утвержденной приказом ФНС России от 30.10.2015 № ММВ-7-11/485@. Данный приказ устанавливал одну общую форму справки, которая:

- сдавалась в ФНС налоговыми агентами в целях информирования налоговиков о факте начисления НДФЛ — в соответствии с п. 2 ст. 230 НК РФ, а также в целях информирования их о суммах не удержанного НДФЛ — в соответствии с п. 5 ст. 226 НК РФ;

- выдавалась получателям налогооблагаемого дохода (например, наемным работникам) по их запросу.

Начиная с 2019 года (по отчетности за 2018 год, а затем — и за последующие годы) справка составляется в соответствии с новым приказом ФНС России от 02.10.2018 № ММВ-7-11/566@.

Он устанавливает 2 отдельные разновидности справки:

- составляемую по форме, приведенной в приложении № 1 к приказу (используется для налоговой отчетности агента);

- составляемую по форме, приведенной в приложении № 5 к приказу (используется для выдачи получателям дохода).

Перечислим ключевые особенности справки 2-НДФЛ:

- В справке доходы показываются за налоговый период — то есть, за год. Не бывает справки, выдаваемой за квартал, полугодие или месяц. Но если справка оформлена по запросу получателя дохода, в ней расписываются сведения по его доходам за месяцы года, предшествующие дате составления документа.

- Важнейший признак 2-НДФЛ — персонифицированность. Одна справка составляется в отношении одного получателя дохода.

Рассмотрим, в каком случае и перед кем возникают обязанности по составлению первой или второй разновидности новой справки.

Кто сдает 2-НДФЛ и существует ли ее «нулевая» версия?

Итак, первая разновидность справки 2-НДФЛ — та, что сдается в ФНС налоговым агентом. Таким агентом считается ИП или юридическое лицо, выплатившее облагаемый НДФЛ доход физическому лицу, не зарегистрированному как ИП или в качестве плательщика налога на профдоход. Кроме того, налоговыми агентами по НДФЛ считаются: частнопрактикующие нотариусы; адвокаты, учредившие адвокатские кабинеты; обособленные подразделения иностранных юрлиц.

Доход может быть представлен:

- зарплатой;

- оплатой работ или услуг по гражданско-правовому договору;

- дивидендами.

Если ИП или юрлицо никому из физлиц не выплачивали налогооблагаемых доходов, то и повода для составления справки не возникает. Не существует нулевой формы 2-НДФЛ (в отличие от деклараций или отчетов по страховым взносам). Не играет роли и тот факт, что у фирмы есть действующий трудовой договор с человеком: теоретически тот может быть в течение всего года в очень длинном отпуске или на больничном и не получать от работодателя каких-либо выплат.

Отметим, что физлицо, получившее доход от налогового агента, в свою очередь, не обязано составлять декларацию 3-НДФЛ, как не обязан делать этого и сам агент за получателя дохода. Эту декларацию потребуется составить, если человеку нужно оформить налоговый вычет — причем, сделать это ему придется самостоятельно либо обратившись в специализированную фирму. Основной источник данных для декларации — как раз справка 2-НДФЛ. При этом налоговый агент-работодатель может помочь работнику в составлении «добровольной» (необязательной) декларации 3-НДФЛ, но вправе и отказать в этом.

Вторая разновидность справки 2-НДФЛ — та, что выдается налоговым агентом непосредственно получателю дохода по его запросу (например — при оформлении им кредита в банке, визы за границу РФ или целях оформления налогового вычета). Такой запрос может осуществляться как угодно часто — и во всех случаях работодатель обязан его удовлетворить в установленные законом сроки.

Работник вправе попросить работодателя выдать несколько одинаковых справок 2-НДФЛ одновременно, не объясняя причин, для чего они нужны.

Безусловно, работодатель также обязан соблюдать все сроки сдачи 2-НДФЛ в налоговую.

Когда надо сдавать форму?

Справка 2-НДФЛ подлежит сдаче в ФНС налоговым агентом:

- до 1 апреля года, идущего за отчетным, — в общем случае;

- до 1 марта года, идущего за отчетным, — только, если с тех или иных доходов не удалось удержать налог (чуть позже мы рассмотрим подробнее, как определить момент удержания НДФЛ, а также установить факт невозможности его удержания).

В обеих справках показываются как те доходы, по которым налог удержан, так и те, по которым налог не удержан. Различаться справки будут только признаком, который проставляется в каждой из них на Титульном листе (на 1-й странице справки): в «общей» апрельской справке проставляется признак 1, а в мартовской справке, показывающей, что есть неудержанный НДФЛ, показывается признак 2.

Теперь рассмотрим сроки выдачи 2 НДФЛ получателю доходов — по его запросу. Сроки выдачи справки в рассматриваемом случае относительно момента запроса строго не определены положениями НК РФ. Но фактически они могут устанавливаться иными нормативными актами. Так, в ст. 62 ТК РФ сказано, что работодатель обязан выдать работнику справку о его доходах в течение 3-х дней с момента получения запроса.

В справке для получателя дохода, аналогично предыдущему случаю, показываются как те доходы, по которым налог удержан, так и те, по которым он не удержан.

О кодах доходов для справки 2-НДФЛ подробно рассказано здесь.

Теоретические вопросы мы разобрали, но при заполнении возникаете множество нюансов определения правильной величины доходов, по которым НДФЛ считается удержанным, величины самого удержанного налога (как и не удержанного) и иных. Рассмотрим эти нюансы далее — условившись, что заполняем мы справку, предназначенную для ФНС.

Как правильно заполнить 2-НДФЛ и рассчитать удержанный налог

Подробный порядок заполнения формы, утвержденный ФНС, представлен здесь.

К самым проблемным задачам при заполнении справки — тем, которым следует уделить повышенное внимание, относятся:

Заполнение полей:

- по доходам (поле «Общая сумма дохода» на Титульном листе — на 1-й странице справки, а также «помесячные» поля в Приложении к справке — на 2-й ее странице);

- «Налоговая база» на Титульном листе;

- «Сумма налога исчисленная» на Титульном листе;

- полей, где отражаются данные по вычетам (они есть как на Титульном листе, так и в Приложении к справке).

Все они связаны между собой.

Вычеты по справке 2-НДФЛ — уместно начать рассказ с них — классифицируются на 2 категории:

- Те, что относятся к стандартным, социальным и имущественным. Эти вычеты, в соотнесении с кодами, установленными приложением № 2 к приказу ФНС России от 10.09.2015 № ММВ-7-11/387@, показываются на Титульном листе (и только там).

- Прочие. Они, в соотнесении с кодами по тому же приложению № 2 к приказу № ММВ-7-11/387@, показываются в Приложении к справке (и только там).

Все суммы обеих указанных разновидностей вычетов суммируются, после чего получившийся итог вычитается из показателя «Общая сумма дохода». Результат записывается в поле «Налоговая база».

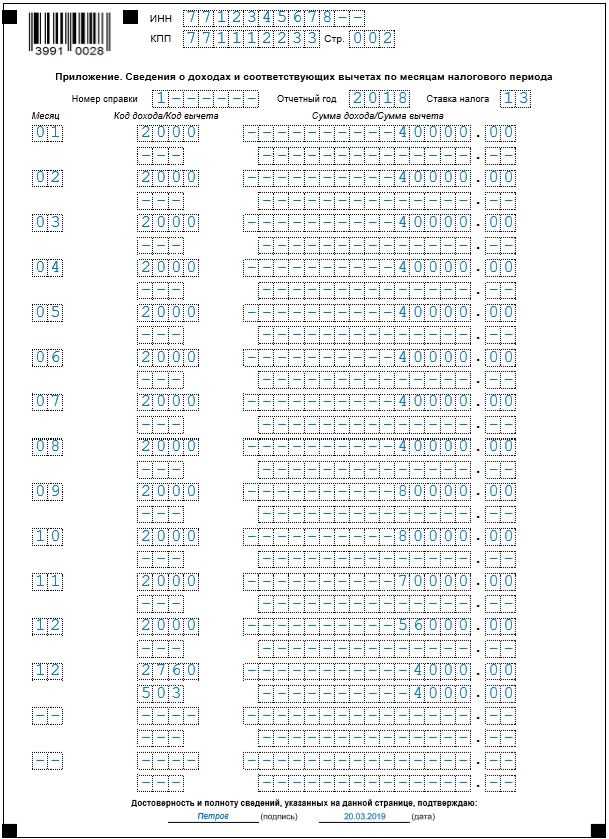

Показатель «Общая сумма дохода» на Титульном листе должен быть равен сумме доходов, «расписанных» помесячно в Приложении к справке. Доходы в Приложении к справке показывают в соотнесении с кодами, установленными приложением № 1 к тому же приказу № ММВ-7-11/387@.

Исчисленный НДФЛ (поле «Сумма налога исчисленная») — это ставка, умноженная на показатель в поле «Налоговая база».

А если никаких вычетов не было, то, очевидно, поля «Общая сумма дохода» и «Налоговая база», будут равны друг другу.

Скачать коды вычетов для 2-НДФЛ можно здесь.

Заполнение поля «Сумма налога удержанная»

Прежде всего, скажем пару слов о соотнесении налога «исчисленного» и «удержанного». Налог в общем случае считается исчисленным, когда налогооблагаемый доход выдан физлицу на руки или переведен на счет в банке. Исключительное правило установлено в отношении заработной платы. Вне зависимости от того, когда зарплата (в части аванса или основной суммы) выдана на руки, доход считается полученным в последний день месяца, за который заработная плата насчислена (п. 2 ст. 223 НК РФ). При этом, даже если работодатель задерживает зарплату, она, тем не менее, считается доходом работника, и налог с него исчисляется. В справке такой доход показывается в Приложении (и влияет на сумму дохода на Титульном листе) за месяц, в котором он подлежит выплате в соответствии с трудовым договором.

Удержание НДФЛ в общем случае осуществляется при фактической выплате дохода (п. 4 ст. 226 НК РФ). То есть — одновременно с исчислением НДФЛ. А если доход — это зарплата, то ситуация особенная.

Как правило, зарплата состоит из 2 частей: аванса за 1-ю половину месяца — выплачиваемого после 15 числа, и основной части (за 2-ю половину месяца) — выплачиваемой в первых числах следующего месяца. Обе части зарплаты считаются выплаченными в последний день месяца. Это значит, что НДФЛ как с аванса, так и с основной части зарплаты:

- исчисляется в последний день месяца;

- удерживается в день выплаты основной части зарплаты (поскольку с аванса его удержать нельзя — в силу того, что на момент его выплаты он еще не признан налогооблагаемым доходом).

Таким образом, та часть исчисленного налога, в отношении которой соблюдены условия удержания, и показывается в рассматриваемом поле.

Заполнение поля «Сумма налога, неудержанная налоговым агентом»

Сумма неудержанного по итогам года налога может складываться из тех сумм НДФЛ, которые исчислены, к примеру:

- По задержанной заработной плате. Здесь все очевидно: если не было выплат на руки (хотя они и считаются произведенными), то и налог удерживать не из чего.

- По выплатам в натуральном виде. С самих натуральных выплат нельзя удержать НДФЛ — поскольку он может быть удержан только с денежных доходов. Налог с таких выплат подлежит удержанию с ближайших денежных доходов физлица. Но если их до конца года не было, то данный налог останется неудержанным.

Особый случай — выплата зарплаты за декабрь. Как мы отметили выше, до конца месяца зарплата не считается выплаченным доходом. Частный случай — аванс за декабрь, по которому налог (вместе с тем НДФЛ, что берется с основной части зарплаты) будет удержан в январе.

Означает ли это, что НДФЛ с декабрьского аванса нужно показать в 2-НДФЛ как неудержанный (и не перечисленный)? ФНС считает, что это не так. Сведения по доходам в виде оплаты труда, как отмечают налоговики, следует отражать в справке в привязке к факту их исчисления (письмо ФНС России от 02.03.2015 № БС-4-11/3283).

Остальные поля 2-НДФЛ заполняются, в целом, «по инструкции» (приложение № 2 к приказу № ММВ-7-11/566@): никаких существенных сложностей с ними нет. Главное — не допускать фактических ошибок.

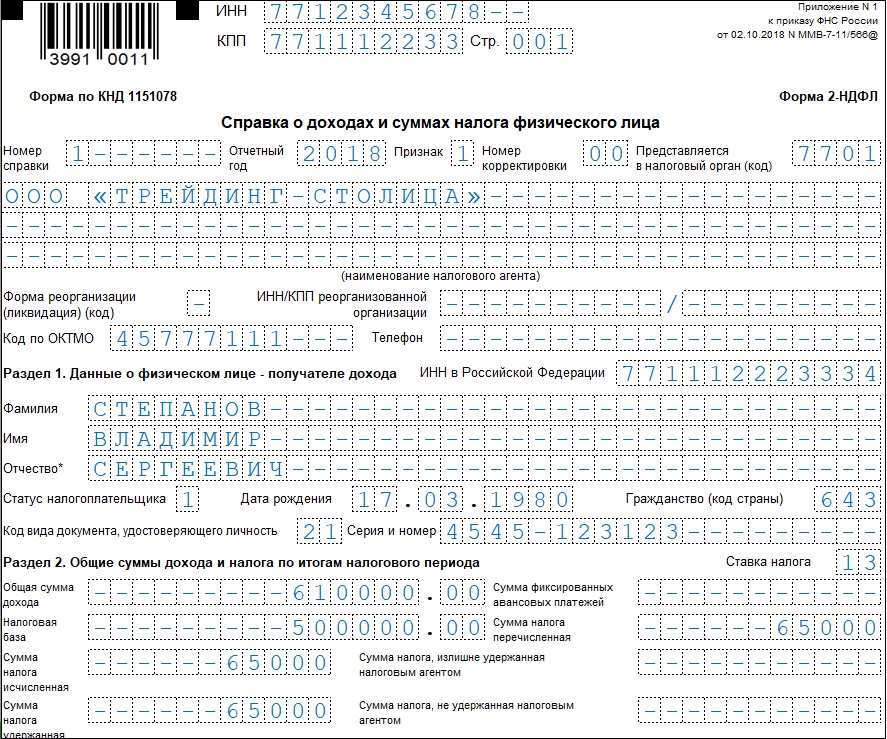

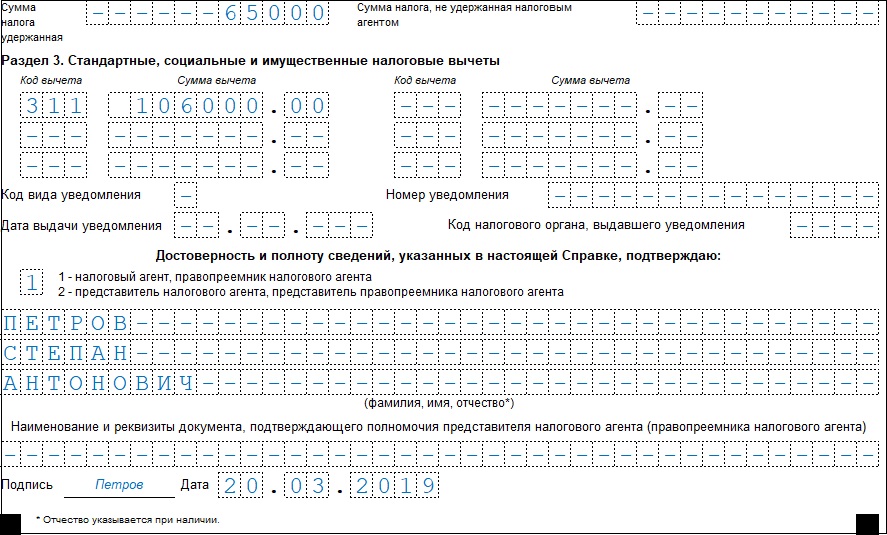

Образец заполнения справки 2-НДФЛ за 2018 год

Рассмотрим, как оформить 2-НДФЛ, на примере.

Работник Степанов В.С. в течение 2018 года получил зарплату в сумме 610 000 рублей. В начале года он принес из ФНС уведомление на имущественный вычет на сумму 106 000 рублей. НДФЛ в соответствующей сумме в 2018 году с зарплаты Степанова на основании данного уведомления не исчислялся. В декабре Степанов В.С. получил от работодателя материальную помощь 4 000 рублей, по которой был применен полный вычет.

В примере задокументированы:

- Доходы

|

Месяц |

Сумма дохода (руб.) | Вид дохода |

Код дохода |

| Январь | 40 000,00 | Зарплата (оклад) | 2000 |

| Февраль | 40 000,00 | ||

| Март | 40 000,00 | ||

| Апрель | 40 000,00 | ||

| Май | 40 000,00 | ||

| Июнь | 40 000,00 | ||

| Июль | 40 000,00 | ||

| Август | 40 000,00 | ||

| Сентябрь | 80 000,00 | ||

| Октябрь | 80 000,00 | ||

| Ноябрь | 70 000,00 | ||

| Декабрь | 56 000,00 | ||

| 4 000,00 | Материальная помощь от работодателя | 2 760 | |

| Итого (общая сумма дохода) | 610 000,00 | ||

- Вычеты

| Месяц | Сумма вычета (руб.) | Тип вычета | Правовое основание для вычета | Код вычета |

| Январь | 106 000,00 | Имущественный вычет | подп. 3 п. 1 ст. 220 НК РФ | 311 |

| Февраль | ||||

| Март | ||||

| Апрель | ||||

| Май | ||||

| Июнь | ||||

| Июль | ||||

| Август | ||||

| Сентябрь | ||||

| Октябрь | ||||

| Ноябрь | ||||

| Декабрь | ||||

| 4 000,00 | Вычет по материальной помощи | п. 28 ст. 217 НК РФ | 503 | |

| Итого | 110 000,00 | |||

Ознакомиться с образцом справки, заполненной в соответствии с рассмотренным примером (сдаваемой в ФНС), вы можете здесь.

Далее разберем примеры типичных ошибок при подготовке справки 2-НДФЛ и рассмотрим, к каким последствиям могут они привести.

Что будет при неправильном заполнении справки 2-НДФЛ?

Несмотря на сравнительно простую структуру справки, наделать ошибок можно практически в любой ее части. Так, распространены ошибки:

- При заполнении поля «Сумма налога, излишне удержанная налоговым агентом». Единственные причины излишнего удержания налога — ошибка бухгалтера или программный сбой, вследствие которых НДФЛ вычитается из дохода физлица в большей величине, чем положено. В этом случае излишне удержанная сумма НДФЛ должна быть возвращена физлицу (п. 1 ст. 231 НК РФ). Если до предоставления справки в ФНС такой возврат был осуществлен, то рассматриваемое поле не заполняется. Если нет — заполняется, и в нем указывается соответствующая сумма переплаты НДФЛ. При этом, как только возврат будет оформлен, в ФНС нужно направить корректировочную справку 2-НДФЛ уже без заполненного поля об излишнем удержании налога (письмо ФНС России от 13.08.2014 № ПА-4-11/15988).

- При указании в справках персональных данных физлиц — номеров паспортов, ФИО, ИНН. Номерам паспортов и ФИО свойственно меняться — и бухгалтеру, особенно на крупном предприятии, бывает трудно это отследить. Человек может поменять паспорт по сроку, вследствие его утери, смене ФИО при заключении брака и др. Главный налоговый идентификатор физлица — ИНН никогда не меняется. Но важно ошибочно не «приписать» ИНН одного человека к другому — например, если у них похожие фамилии и инициалы.

- При указании кода ОКТМО (в сопоставлении с кодом, показанным в платежном поручении по налогу). В справке показывается код ОКТМО: муниципалитета, где располагается налоговый агент-юрлицо, либо того муниципалитета, где проживает налоговый агент-ИП. Код, проставленный в 2-НДФЛ и тот, что был показан в платежке на перечисление налога (поле 105), должны совпадать, даже если у налогового агента несколько ОКТМО. ФНС, обнаружив, что коды в платежке и справке разные, может отнести платеж к невыясненным поступлениям, и его придется уточнять.

Однако если ошибки в 2-НДФЛ не привели к занижению или не перечислению НДФЛ в бюджет, то налоговики с высокой вероятностью не будут штрафовать налогового агента (письмо № ГД-4-11/14515). Но применение такого мягкого подхода — исключительное право самих налоговиков. Для налогового агента здесь гарантий нет.

И все-таки избежать штрафа можно, если своевременно прислать в ФНС корректировку по справке.

Корректировочная 2-НДФЛ: когда и как сдавать?

Корректировочную справку 2-НДФЛ нужно сдавать по принципу «как можно скорее». Штрафов не будет, только если корректировку предоставить до того момента, когда ФНС обнаружила ошибку сама (п. 2 ст. 126.1 НК РФ). Но момент такого обнаружения точно рассчитать невозможно.

Корректировочная форма сдается не только в случае обнаружения ошибок в справке, но и при изменении данных, отраженных в исходном (предыдущем) документе — например, в случае возмещения переплаты по НДФЛ работнику. По некоторым изменениям корректировка, однако, не требуется: например, если до сдачи справки в ФНС у получателя дохода была одна фамилия, а затем — поменялась (письмо ФНС России от 29.12.2017 № ГД-4-11/26889@).

Существует особый подвид корректировки по 2-НДФЛ — аннулирующая справка. В ней в поле «корректировка» проставляется код 99. Такая справка применяется, если налоговый агент признал за человеком получение дохода (и последующее начисление и удержание налога) ошибочно, как и впоследствии ошибочно отразил его в первичной 2-НДФЛ.

Строгие санкции в отношении налогового агента, разумеется, будут и в том случае, если он не сдаст форму в ФНС в принципе либо предоставит ее с нарушением срока. Правовые последствия возможны и в случае непредоставления документа работнику.

Что будет при не сдаче справки в ФНС или невыдаче работнику по запросу?

Если справку не сдать в установленный срок в ФНС или сдать с опозданием, то за каждый непредоставленный документ налоговики оштрафуют агента на 200 рублей (п. 1 ст. 126 НК РФ).

Кроме того, может быть вменен штраф по ст. 15.6 КоАП РФ — в величине:

- 100-300 рублей (штрафуется агент-ИП);

- 300-500 рублей (штрафуется должностное лицо агента-организации).

Аналогичный штраф может быть применен и при ошибках в справке 2-НДФЛ.

Если работодатель не предоставил 2-НДФЛ по просьбе работника, это также может привести к неприятным последствиям. С одной стороны, законодательство не устанавливает прямых мер ответственности за такое нарушение. С другой — невыдачу справки можно квалифицировать как нарушение гражданских прав. Если в случае вынужденного неиспользования справки 2-НДФЛ у гражданина возникнут убытки (например, если без справки его следующий работодатель не сможет корректно рассчитать средний заработок для больничного), то он может инициировать взыскание своих убытков через суд.