С 1 января 2021 года ЕНВД отменяется, а вмененщики переходят на иные режимы налогообложения. ИП могут выбрать патентную систему, максимально похожую на ЕНВД. Расскажем про ограничения, соблюдения которых требует ПСН, и про порядок перехода на этот режим.

Что общего между ЕНВД и ПСН

ФНС запланировала проведение информационной кампании в помощь плательщикам ЕНВД, оказавшимся перед выбором, на какую налоговую систему перейти с 2021 года (Письмо от 11.03.2020 № АБ-4-19/4243@).

Предприниматели вправе рассчитывать на ПСН, которую разрешается совмещать с иными режимами налогообложения (кроме НПД).

Патент во многом напоминает вмененку:

- налог не зависит от реального дохода: если для ЕНВД он «вмененный», то для ПСН — «потенциально возможный», что по сути одно и то же;

- оба режима применяются к конкретным видам деятельности (п. 2 ст. 346.26, п. 2 ст. 346.43 НК РФ);

- оба режима освобождают ИП от уплаты:

- НДФЛ в отношении доходов от деятельности, в отношении которой применяется спецрежим;

- налога на имущество физических лиц, рассчитываемого по среднегодовой стоимости;

- НДС, за исключением случаев импорта продукции и исполнении обязанностей налогового агента.

Чем ПСН отличается от ЕНВД

Основные отличия налоговых режимов:

| Критерий | ПСН | ЕНВД |

| Налогоплательщики | Только ИП | Организации и ИП |

| Налоговый период | От 1 до 12 месяцев в пределах одного календарного года | Квартал |

| Максимальная численность наемных работников | 15 человек | 100 человек |

| Суммарный доход за год | Не более 60 млн руб. | Не более 150 млн руб. |

| Оптимизация налога | Налог не уменьшается | Налог уменьшается на страховые взносы и пособия за первые 3 дня болезни |

| Максимально разрешенные площадь торгового зала для розничной торговли и площадь зала обслуживания посетителей для общественного питания | 50 кв. м | 150 кв. м |

| Основные обязанности плательщика | Декларация не установлена, налог уплачивается 1-2 раза за срок действия патента, ИП ведет книгу учета доходов по форме, введенной Приказом Минфина от 22.10.2012 № 135н | Подача декларации и уплата налога 4 раза в год |

Как рассчитывается и уплачивается налог при ПСН

Потенциально возможный годовой доход предпринимателя устанавливается региональным законом. Ставка налога — 6% (п. 1 ст. 346.50 НК РФ). При расчете платежа учитывается количество календарных дней, на которые выдан патент (п. 1 ст. 346.51 НК РФ).

Порядок уплаты налога зависит от периода применения ПСН (п. 2 ст. 346.51 НК РФ):

- при сроке менее 6 месяцев налог уплачивается не позднее крайнего дня действия патента;

- при сроке 6 месяцев и более — 1/3 налога перечисляется в бюджет в течение 90 календарных дней с момента начала действия патента, оставшиеся 2/3 — не позднее последнего дня срока патента.

Пример

Законом от 30.10.2012 № 53 «О патентной системе налогообложения на территории г. Москвы» установлен потенциальный доход ИП, предоставляющего парикмахерские и косметические услуги, в размере 900 000 руб.

Рассчитаем налог при разных сроках применения ПСН:

| Показатель | Патент выдан на 5 месяцев (01.01.2021-31.05.2021 — 151 день) | Патент выдан на 12 месяцев (весь 2021 год) |

| Сумма налога в полных рублях (п. 6 ст. 52 НК РФ) | 900 000 / 365 * 151 * 6% = 22 340 | 900 000 * 6% = 54 000 |

| Порядок уплаты | 22 340 руб. перечисляются до 31.05.2021 включительно |

|

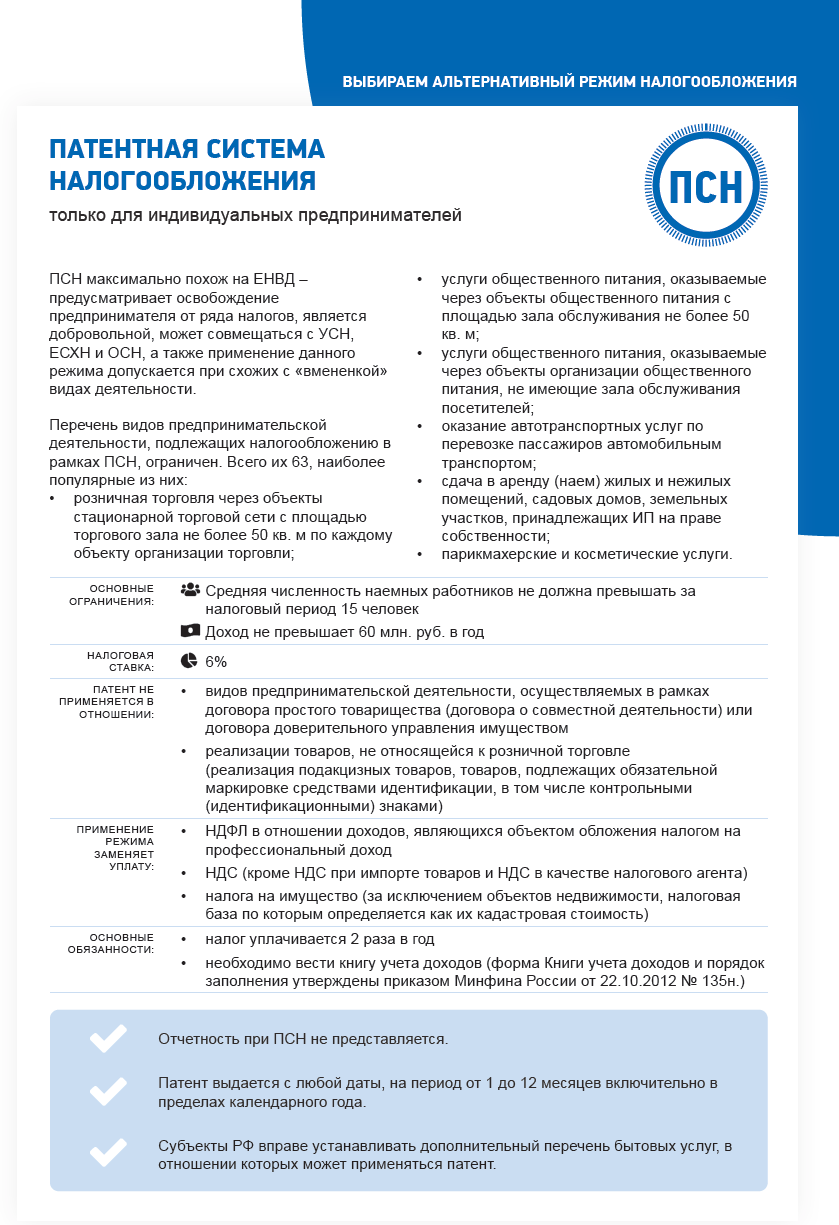

Ключевые моменты по ПСН приводит ФНС в Письме от 11.03.2020 № АБ-4-19/4243@:

Обратите внимание! В методичке ФНС допущены неточности:

- ПСН заменяет НДФЛ с доходов от деятельности, по которой выдан патент;

- налог не всегда уплачивается 2 раза в год.

Как перейти на ПСН

Применение ПСН осуществляется предпринимателем добровольно на основании удостоверяющего документа — патента. Для его получения в налоговую инспекцию подается заявление по форме 26.5-1, введенной Приказом ФНС от 11.07.2017 № ММВ-7-3/544@, с указанием:

- количества месяцев в пределах календарного года, на которые запрашивается патент;

- наименования вида деятельности, в отношении которого планируется применение ПСН (патент выдается на один вид деятельности, но разрешается получать сразу несколько патентов);

- численность работников, в т. ч. привлекаемых по договорам ГПХ;

- адреса осуществления выбранного вида деятельности, используемые транспортные средства.

Заявление ИП направляет лично (или через представителя) по ТКС или по почте с описью вложения.

Процедура перехода на ПСН включает такие этапы (ст. 346.45 НК РФ):

- Подача заявления в ИФНС.

Не менее чем за 10 дней до начала срока действия патента (возможно одновременно с подачей документов на государственную регистрацию).

- Получение патента.

В течение 5 дней с момента обращения (или государственной регистрации).

- Оплата налога и ведение книги учета доходов ИП на ПСН.

Фактически обратиться за получением патента можно в любой момент, даже после 31.12.2020. Но если перейти на ПСН необходимо с 01.01.2021 — заявление подается до 17.12.2020.

Могут ли отказать в выдаче патента

П. 4 ст. 346.45 НК РФ вводит перечень оснований для отказа в выдаче ИП патента:- в отношении указанного в заявлении вида деятельности ПСН не применяется;

- выбранный период действия патента не укладывается в рамки календарного года (патент не переходит из одного года в другой);

- ИП утратил право на патент (в т. ч. прекратил «патентную» деятельность до окончания срока патента), но снова обращается в ИФНС в текущем году (а имеет право перейти на ПСН не ранее следующего года);

- у заявителя есть задолженность по ПСН;

- не все обязательные поля заявления заполнены.

Минфин в Письме от 05.04.2013 № 03-11-10/11254 сообщает, что нарушение 10-дневного срока подачи заявления не является основанием для отказа ИП в выдаче патента:

- инспекторы могут рассмотреть заявление в сжатые сроки;

- либо предложить ИП уточнить дату начала применения ПСН или подать новое заявление.

В каких случаях ИП утрачивает право на патент

П. 6 ст. 346.45 НК РФ вводит перечень случаев, когда плательщик утрачивает право применения ПСН:- доходы с начала года, полученные в рамках ПСН и УСН, превысили 60 млн руб.;

- превышена допустимая средняя численность работников — 15 человек;

- допущена реализация товаров, не относящаяся к розничной торговле по подп. 1 п. 3 ст. 346.43 НК РФ.

При возникновении хотя бы одного из таких обстоятельств плательщик направляет в инспекцию заявление об утрате права на патент по форме 26.5-3 (Приказ ФНС от 12.07.2019 № ММВ-7-3/352@).

За весь период применения ПСН в таком случае обязательные платежи пересчитываются, поэтому важно:

- продумать возможность превышения порога доходов и взять патент на период, в котором 60 млн руб. ИП получить не успеет;

- до 31 декабря 2020 года выбрать режим налогообложения, в дополнение к которому будет применяться ПСН: при утрате права будут начислены налоги по выбранному режиму, в противном случае — по общему.

Снова перейти на ПСН утративший на нее право сможет не раньше 1 января следующего года.

Последние новости о ПСН

Для максимально комфортного перехода предпринимателей с ЕНВД на ПСН разработан и внесен на рассмотрение в Думу законопроект № 973160-7, предусматривающий некоторые нововведения в отношении патентной системы:

- Дополнение перечня видов деятельности ПСН. Среди новых: распространение наружной рекламы, размещение рекламы на транспорте, предоставление мест на автостоянках, ремонт спортивного и туристического оборудования, изготовление визиток и др.

- Уменьшение налога на сумму страховых взносов и пособий за счет средств работодателя по аналогии с ЕНВД. Но патент сначала нужно оплатить, и только потом уведомить ИФНС об уменьшении налога. Затем переплату зачтут либо вернут.

- Увеличение разрешенной площади торговых залов и залов обслуживания посетителей до 150 кв. м.

Подводим итоги

- ПСН применяется ИП от 1 до 12 месяцев в пределах календарного года в отношении отдельных видов деятельности.

- ИП вправе получить несколько патентов — на каждый из разрешенных видов деятельности.

- ПСН разрешается совмещать с другими режимами налогообложения (кроме НПД).

- Утрата права на патент влечет перерасчет налогов по основному для ИП режиму налогообложения.