Количество сделок по купле-продаже автомобилей «с рук» растет год от года. С тем, чтобы продать свой автомобиль, сталкивается множество обычных граждан. В результате к самой продаже авто у таких людей добавляются три серьезных вопроса. Надо ли платить государству налог при продаже машины? Как посчитать размер налога к уплате? Как отчитаться перед государством по сделке и по налогу — подать 3-НДФЛ при продаже автомобиля? Вот для таких обычных граждан (в сфере налогов их принято называть «физические лица» или «физлица») и предназначена данная статья.

Автомобиль продан — надо ли платить налог?

Действующее законодательство содержит ряд поблажек для физлиц, продающих подержанное авто. Чтобы понять, придется ли уплатить что-то в бюджет с продажи машины, определите свою ситуацию:

- На день продажи вы владели машиной больше 3 лет, и есть документы, это подтверждающие (например, копия ПТС). Налог оплачивать не придется (п. 17.1 ст. 217 НК РФ).

- Вы владели проданным авто меньше 3 лет, но у вас есть документы, подтверждающие сумму, за которую вы его купили, причем сумма покупки больше суммы продажи. В данном случае вам тоже, скорее всего, платить что-то в бюджет не понадобится.

- Вы продали автомобиль меньше, чем за 250 000 рублей. Налога к уплате не будет.

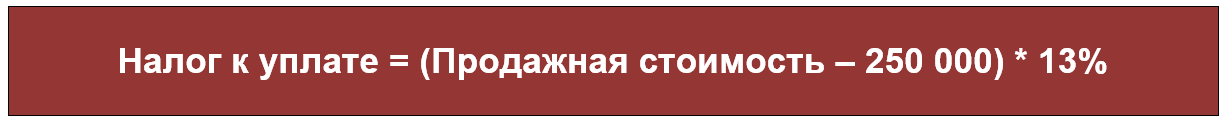

- Автомобиль был в вашей собственности менее 3 лет, никакие документы, подтверждающие, во сколько он вам обошелся при покупке не сохранились, и продали вы его дороже, чем 250 000 руб. Вам придется заплатить налог из следующего расчета:

Сумма налога округляется до целого числа (без копеек).

Когда нужно сдавать 3-НДФЛ при продаже авто?

Чтобы понять, надо ли что-то сдавать в ИФНС, найдите свой случай в предыдущем разделе. Вы совсем ничего не должны налоговикам только в первом случае: у вас по закону нет обязанности начислять и декларировать налог.

Во всех остальных случаях, даже если налога к уплате в бюджет по вашим прикидкам не выходит, надо сообщить об этом налоговикам. Дело в том, что во всех остальных случаях применены налоговые вычеты при продаже автомобиля. Чтобы в налоговой их учли и не рассчитали вам НДФЛ со всей суммы, за которую вы продали авто, нужно заявить и подать декларацию о том, что у вас есть право на вычет.

Налоговики взаимодействуют с регистрирующими госорганами и регулярно получают от них информацию об операциях граждан с имуществом, которое регистрируется. Поэтому продать «втихаря» авто или, например, квартиру не выйдет. В налоговой сделку обнаружат и насчитают налог по максимуму плюс штрафы. И без вычетов.

Сдать в ИФНС декларацию 3-НДФЛ по продаже автомобиля за 2018 год нужно не позднее 30 апреля 2019. Рассмотрим, как ее оформить, на примере.

Какие документы нужны для уменьшения налога с продажи авто?

К 3-НДФЛ нужно приложить документы, подтверждающие суммы доходов и вычетов, которые вы туда впишете:

- Копию ПТС. При продаже отдается вместе с автомобилем, поэтому сделать копии желательно загодя.

- Копии договоров купли-продажи, по которому вы авто купили сами и по которому продаете. Желательно делать собственные экземпляры. Незаверенные копии могут усложнить процесс проверки декларации (придется запрашивать копии из ГИБДД).

- Заявление на предоставление налогового вычета. Это такой документ, которого в нормативных актах нет, но на практике в местной налоговой могут потребовать. Как правило, в этой же налоговой и пояснят, в какой форме желают его видеть. Назначение заявления — не только задекларировать положенный вычет, но и попросить налоговиков его предоставить.

- Документы об оплате и на покупку, и на продажу.

- Справку 2-НДФЛ. В нашем случае документ необязательный. Бывает нужна только тогда, когда вы заявляете в декларации что-то еще, кроме расчетов с бюджетом за проданное авто. Подробности — здесь.

Кроме того, надо будет подтвердить срок владения машиной.

Образец 3-НДФЛ с имущественным налоговым вычетом

Для человека, который редко сталкивается с заполнением деклараций, оптимальным будет использовать программу ФНС.

Скачать бесплатно актуальную версию и ознакомиться с инструкциями по установке можно здесь.

Установили? Можно приступать к созданию своего образца 3-НДФЛ при продаже машины.

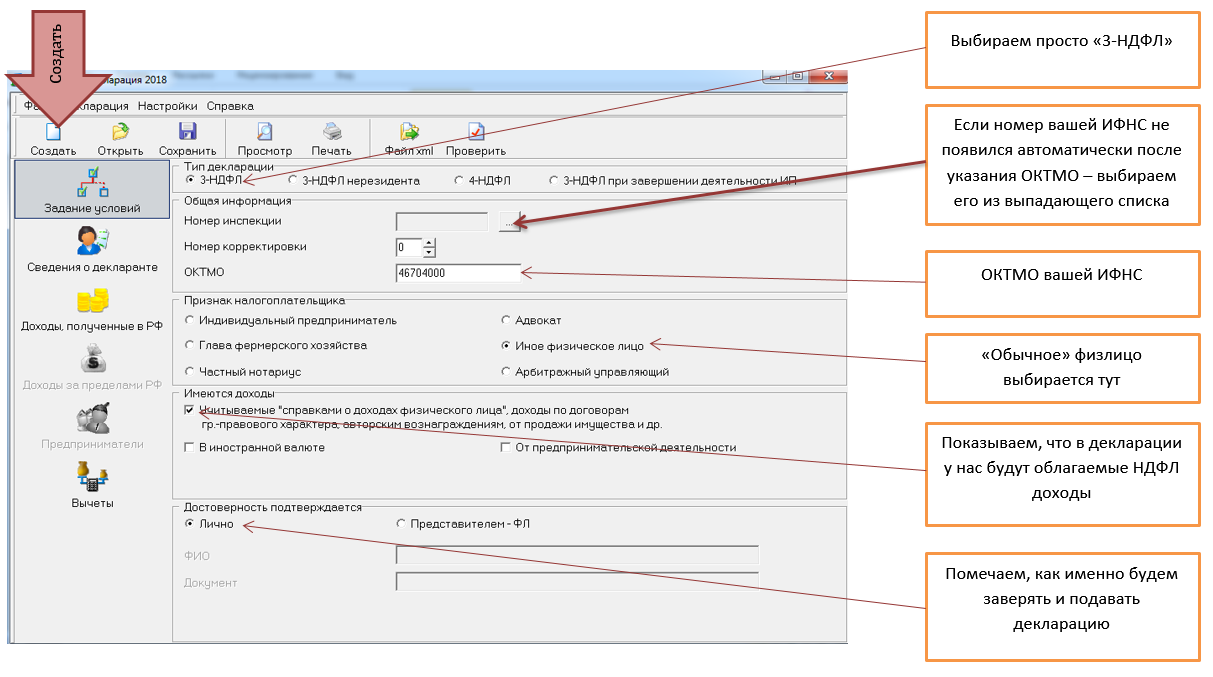

Открываем программу и нажимаем кнопку «Создать» — будет запущено создание декларации. Вводим основные параметры (куда сдаем, как сдаем и т. п.):

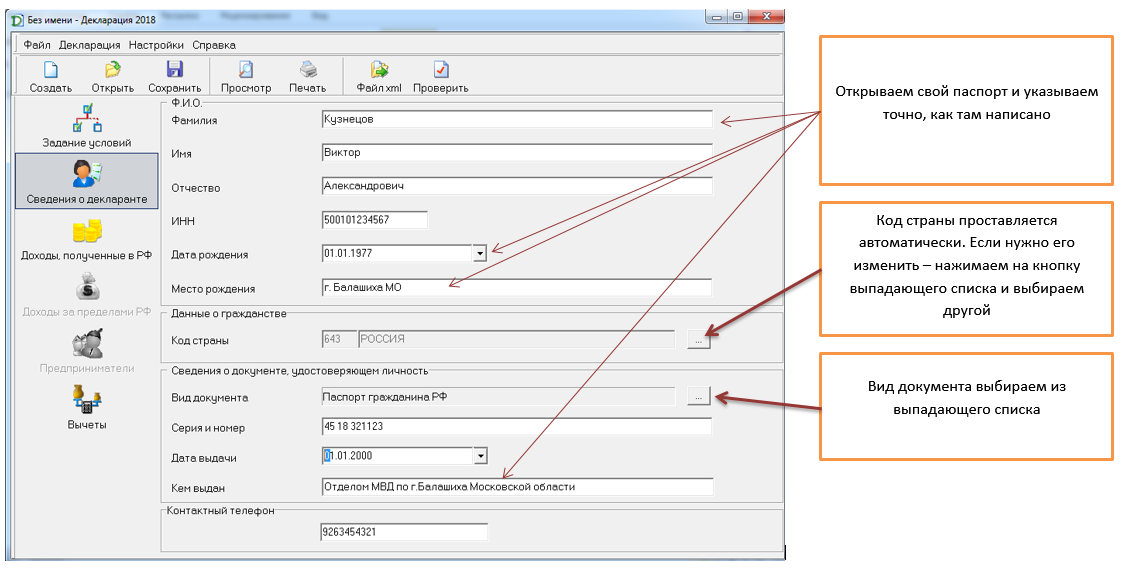

Переходим на вкладку «Сведения о декларанте» и рассказываем о себе:

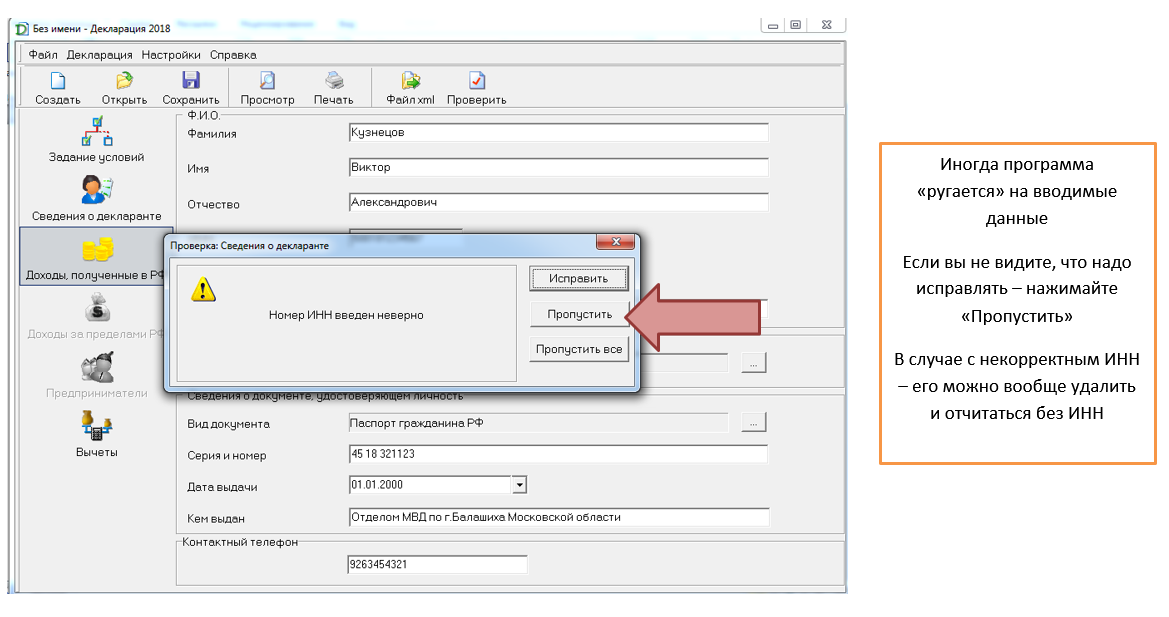

Иногда программа считает введенные данные некорректными. В нашем примере использован выдуманный ИНН. На практике такая ситуация тоже возможна. К примеру, вы не помните точно свой ИНН. Как разъясняют налоговики, для подачи декларации от физлица можно ИНН специально не уточнять и вообще не ставить. Повторную декларацию 3-НДФЛ на имущественный вычет при продаже сдавать не обяжут. Для «обхода» отдельных параметров в программе есть опция «Пропустить» (что мы и сделали в нашем примере — убрали ИНН и пропустили претензию программы):

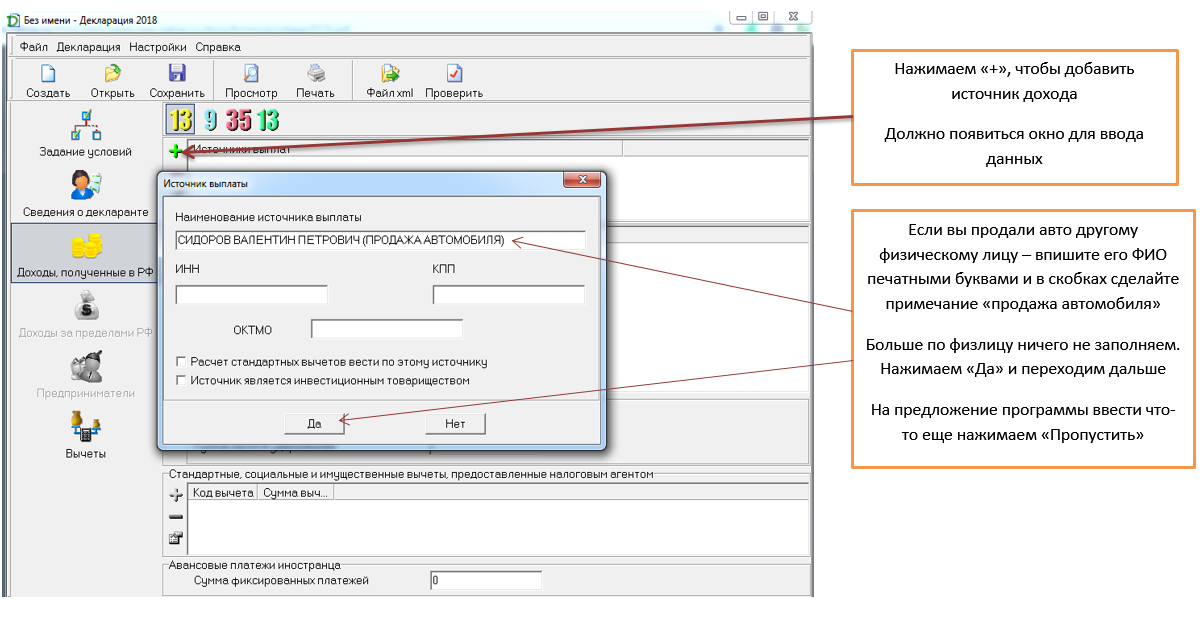

Далее нужно указать источник дохода — то есть кому мы продали авто. Вкладка «Доходы, полученные в РФ»:

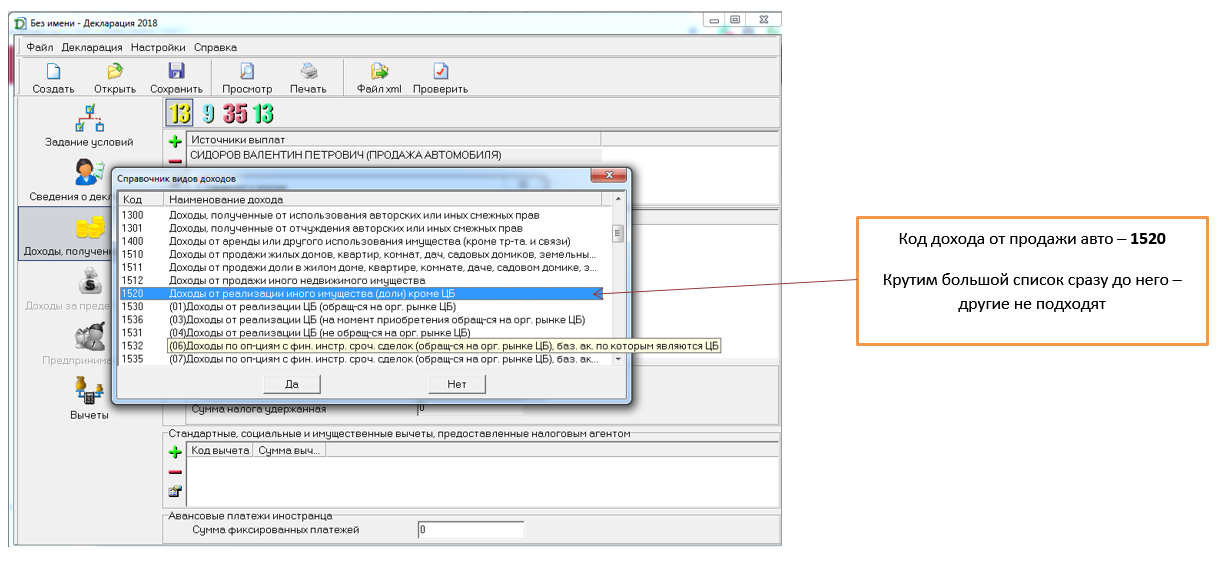

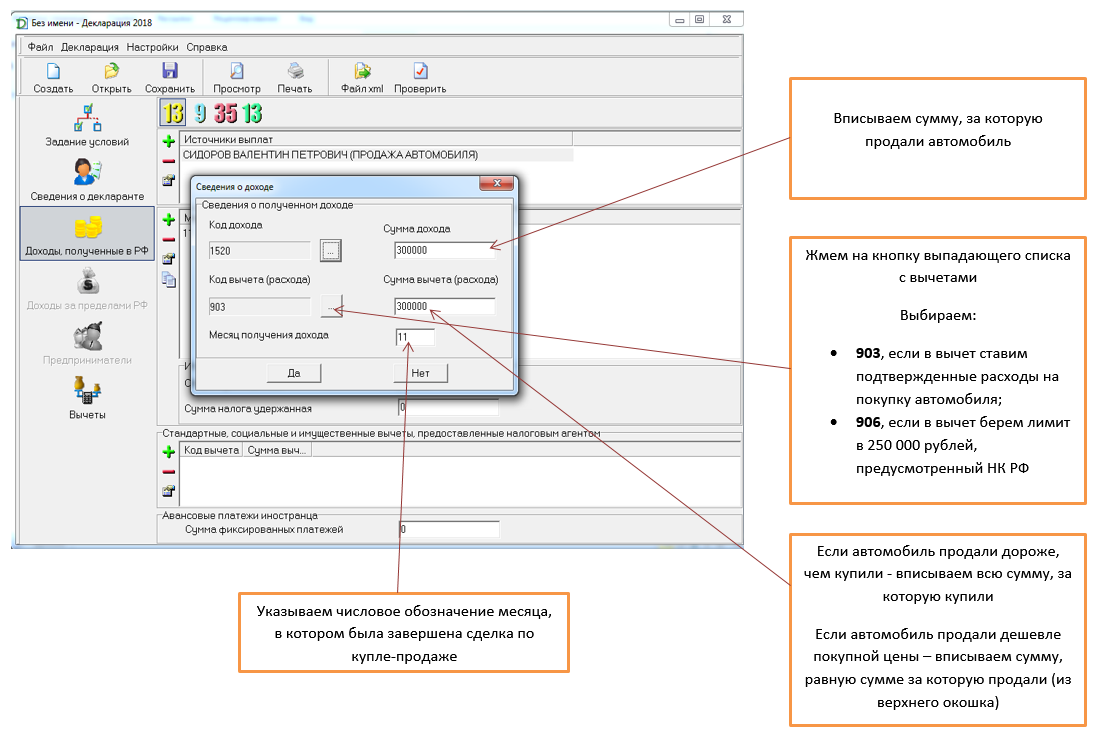

Теперь в этой же вкладке нажимаем зеленый «+» в следующем разделе «Доходы и вычеты» и указываем свой доход — за сколько мы продали авто:

И здесь же выбираем налоговый вычет:

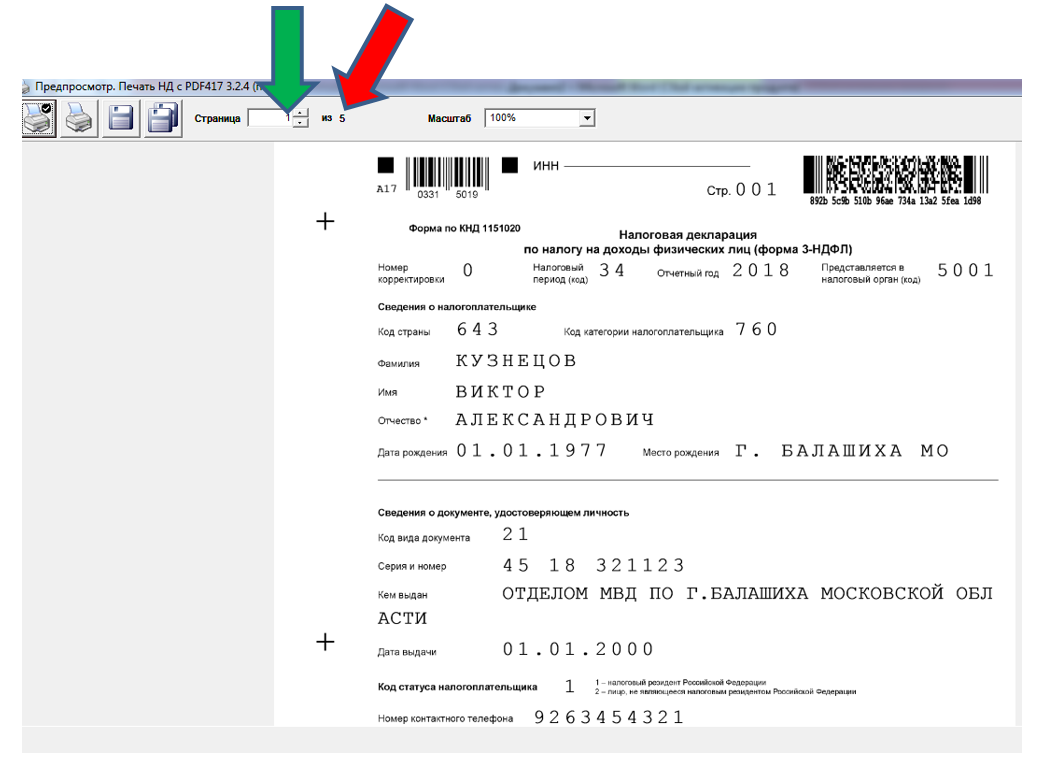

Готово! Больше ничего вносить не нужно. В основном меню нажимаем «Просмотр» и изучаем, что получилось в Разделе 1 (это страница 2). Результат должен совпадать с тем, что вы предварительно посчитали:

- если вы ожидаете, что налог к уплате — 0, то и в Разделе 1 должен выйти 0;

- если вы посчитали по формуле сумму к доплате в бюджет — она же и должна получиться в Разделе 1.

Готовую декларацию можно распечатать, можно выгрузить в файл tif или xml (для электронной отправки).

Распечатывать для сдачи на бумаге нужно все листы отчета! Обратите внимание на количество сформированных страниц (красная стрелка) и на номера страниц там, где в режиме просмотра декларации листаются страницы (зеленая стрелка).

Оформление 3-НДФЛ при продаже автомобиля закончено.