В марте в организации выплачена премия за прошлый год. Тем сотрудникам, которые были в отпуске с января по март текущего года, пересчитали отпускные с учетом премии. Допустим, что эти суммы выплачены 16 марта, а НДФЛ перечислили 17 марта. Разберемся, как заполнить 6-НДФЛ.

Пересчитали отпускные — сдавать корректировку 6-НДФЛ или нет?

Если налоговый агент представил в контролирующие органы расчет 6-НДФЛ, содержащий сведения, не соответствующие действительности, он должен сдать корректировочный расчет (п. 6 ст. 81 НК РФ). Надо ли корректировать 6-НДФЛ при перерасчете отпускных?

Чтобы ответить на этот вопрос, вспомним, что отражается в этой форме:

- Раздел 1 бланка 6-НДФЛ предназначен для внесения данных нарастающим итогом о начисленных дохода физлиц и об удержанных или неудержанных суммах налога на их доходы.

- Раздел 2 формы 6-НДФЛ отвечает за те доходы физлиц, которые фактически выплачены, и за тот НДФЛ, который был удержан с выплаченных сумм, с привязкой к датам этих событий (Приказ ФНС России от 14.10.2015 № ММВ-7-11/450).

Для различных видов доходов различаются даты их фактического получения. Для отпускных таковой является дата их фактической выплаты (п. 1 ст. 223 НК РФ).

Таким образом, место выплаченных отпускных в 6-НДФЛ — это Раздел 1 и Раздел 2 того квартала, в котором они фактически получены работником.

Если оба события — выплата отпускных и их перерасчет — произведены в одном квартале, то никаких уточненок не надо, так как ошибочных расчетов просто не было сдано.

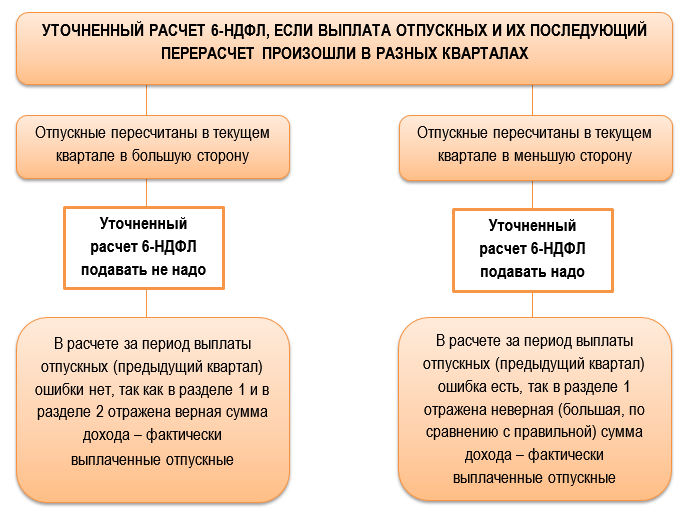

Если же отпускные выплачены в одном квартале, а перерасчет произошел в следующем, то возможны два варианта:

Получается, что уточненку 6-НДФЛ при перерасчете отпускных необходимо подать, только если отпускные пересчитаны в меньшую сторону и выплачены при этом в предыдущем квартале.

Об общих правилах отражения отпускных в 6-НДФЛ читайте в этой статье.

Пересчитали отпускные прошлого периода — отражаем в 6-НДФЛ

Допустим, отпуск сотрудника начинается 09.01.2020. Отпускные в размере 20 000 руб. выплачены ему в соответствие с законодательством РФ (ст. 136 НК РФ) за 3 дня до начала отпуска, то есть 31.12.2019.

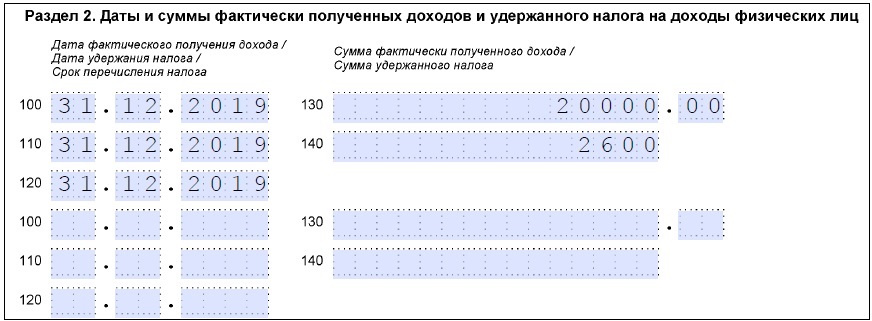

Ниже показано, как бухгалтер отразил в годовом расчете 6-НДФЛ отпускные — пример только в части отпускных.

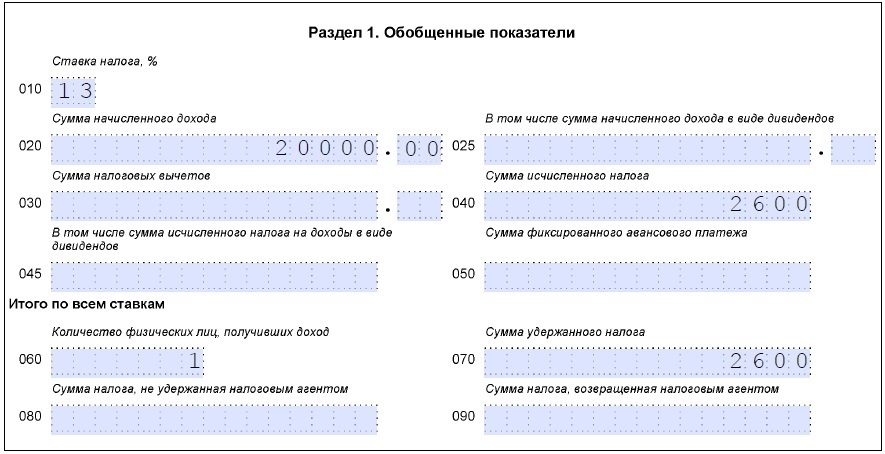

Раздел 1 в 2019 году

Раздел 2 в 2019 году

В марте выплачена премия за прошлый год, поэтому отпускные за январь 2020 года были пересчитаны в большую сторону. Как мы выяснили, уточненку в этом случае за 2019 год подавать не надо.

Пусть отпускные увеличились в результате перерасчета на 2 000 руб. Их выплатили 16.03.2020, а НДФЛ в размере 260 руб. перечислили в бюджет 17.03.2020.

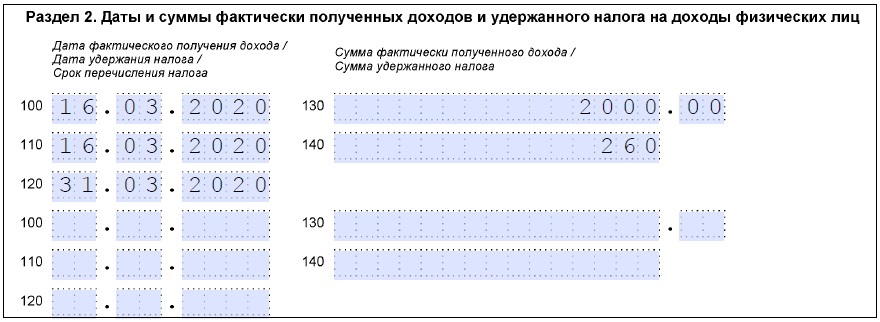

Как выглядит форма 6-НДФЛ за 1 квартал 2020 года (в части доплаты отпускных), показано ниже.

Раздел 1 за 1-й квартал 2020 года

Раздел 2 за 1-й квартал 2020 года

Пересчет отпускных произошел в том же квартале — что с 6-НДФЛ?

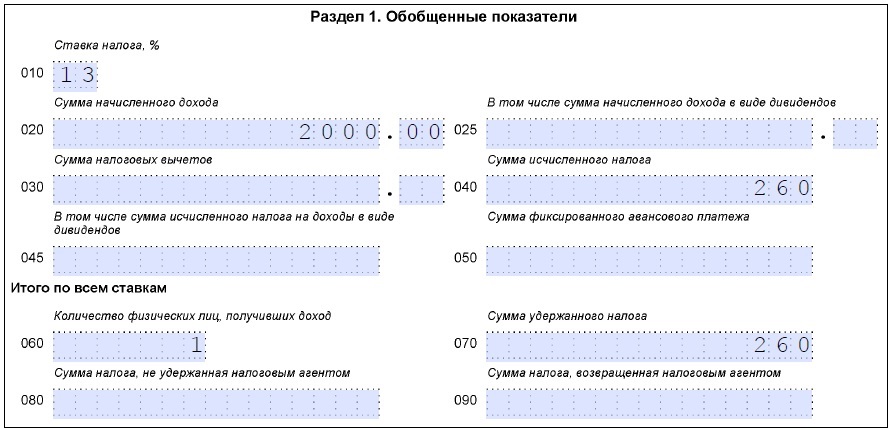

Допустим, отпускные выплачены:

- Смирновой Н. И. за январь 2020 года — 09.01.2020 в размере 20 000 руб.,

- Фомину А. В. за февраль 2020 года — 31 .01.2020 в размере 10 000 руб.

В марте выплачена премия за прошлый год, поэтому отпускные пересчитали и доплатили:

- Смирновой Н. И. — 16.03.2020 в размере 2 000 руб.,

- Фомину А. В. — 16.03.2020 в размере 1 000 руб.

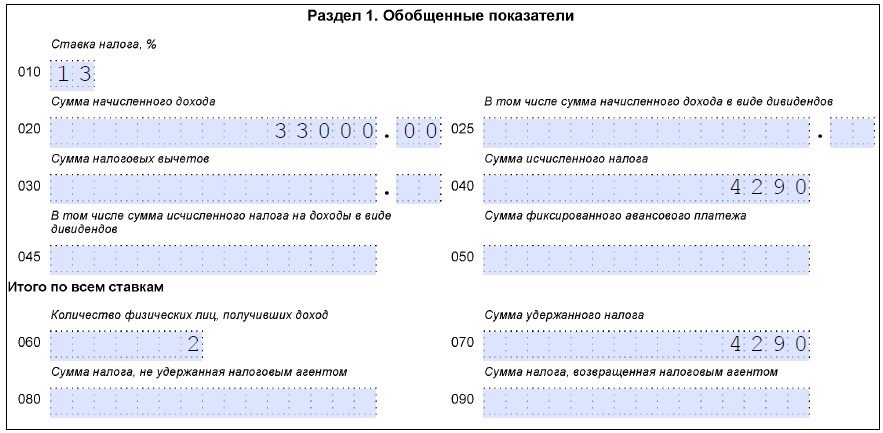

Все эти данные войдут в расчет 6-НДФЛ за 1 квартал 2020 года. Покажем, как бухгалтер отразил отпускные и их перерасчет в квартальном расчете:

Раздел 1

Раздел 2

Такой подход поддерживается в Письме УФНС России по г. Москве от 12.03.2018 № 20-15/049940.

Подводим итоги

- Если отпускные пересчитаны в большую сторону, подавать уточненки расчета 6-НДФЛ не требуется.

- Доплаченные суммы отпускных следует отразить в 6-НДФЛ в том отчетном периоде, в котором расчет и выплата произведены, по общим правилам внесения данных в 6-НДФЛ.