Расчет по страховым взносам (РСВ) обязаны сдавать все бизнесмены, использующие труд наемных работников. Отчет объединяет в себе информацию о взносах, которые контролирует налоговая служба. На сегодня это – все внебюджетные обязательные платежи, кроме страховых взносов «на травматизм», которые остались под контролем ФСС. Рассмотрим, как нужно заполнять и сдавать расчет по страховым взносам за 9 месяцев 2018 года. Также приведем образец заполнения ЕРСВ за 3 квартал 2018 года.

Форма и состав отчета за 3 квартал 2018 года

Форма и порядок заполнения РСВ (далее по тексту – Порядок) были утверждены приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@. К работодателям, обязанным сдавать РСВ, относятся не только юридические лица или ИП, но и вообще все, кто пользуется услугами наемных работников. Это могут быть, например, фермеры, адвокаты, нотариусы и т.п. Отсутствие базы в том или ином периоде не дает права работодателю отказаться от сдачи отчета.

Форму РСВ (с нулевыми показателями) необходимо сдавать, даже если деятельность в отчетном периоде не велась, и выплаты физическим лицам не производились (письмо Минфина от 24.03.2017 № 03-15-07/17273). Также см. “Нулевая форма 6-НДФЛ за 3 кв.2018“.

Бланк отчета РСВ включает в себя более 20 листов. Это неудивительно, учитывая то, что этот отчет объединяет в себе информацию о нескольких платежах. Однако «обычному» плательщику взносов нет необходимости заполнять все два десятка листов. Существует ряд обязательных разделов, которые содержат основную информацию:

- Титульный лист.

- Раздел 1, в котором указаны общие сведения о начисленных взносах. Расшифровки различных вариантов начисления взносов приведены в приложениях к этому разделу. Наиболее «массовые» варианты содержатся в подразделах 1.1 и 1.2 Приложения 1 а также в Приложении 2.

- Раздел 3, включающий данные персонифицированного учета физических лиц, которым выплачивается доход.

Именно перечисленные выше разделы и приложения должны включать в свои отчеты все экономические субъекты, которые производят выплаты физическим лицам (п. 2.4 Порядка).

Все остальные листы расчета заполняются при необходимости, если плательщик имеет определенный статус или производит те или иные виды выплат. Например, раздел 2 заполняют только руководители крестьянских хозяйств, а приложение 9 к разделу 1 – только те работодатели, которые платят зарплату иностранным работникам.

Далее подробно рассмотрим порядок заполнения листов формы – сначала «общие» разделы, а затем «специальные».

Также вы можете скачать образец заполнения расчета по страховым взносам за 3 квартал 2018 года в формате Excel.

Скачать пример заполнения ЕРСВ за 9 месяцев 2018 годаТитульный лист

Этот раздел включает сведения о плательщике и самом отчете:

- Коды ИНН и КПП берутся из свидетельства, полученного в ИФНС;

- По номеру корректировки, можно понять, вносились ли исправления в форму. Если это – исходный вариант, то указывается код «0 – -», для уточненного отчета – «1- -», «2- -» и т.д.

- Период предоставления включает календарный год и код расчетного периода внутри него в соответствии с Приложением 3 к Порядку. Код для 9 месяцев – «33».

- Код налоговой инспекции – берется из свидетельства о постановке на учет.

- Код в поле «По месту нахождения (учета)» выбирается из приложения 4 к Порядку и показывает, почему форма сдается именно в эту ИФНС. Например, если юридическое лицо – резидент РФ сдает отчет по месту своей регистрации, то указывается код 214;

- Полное наименование организации или полное ФИО физического лица.

- Код вида деятельности по ОКВЭД.

- Если отчет сдает правопреемник, то используются поля «Форма реорганизации (ликвидации) и «ИНН (КПП) реорганизованной организации» Коды реорганизации находятся в приложении 2 к Порядку. В этом случае расчетный период кодируется особым образом, для чего в приложении 3 предусмотрены отдельные строки.

- Контактный телефон в формате «8 – пробел – код города – пробел – номер телефона»

- Количество листов формы и прилагаемых документов (если они есть).

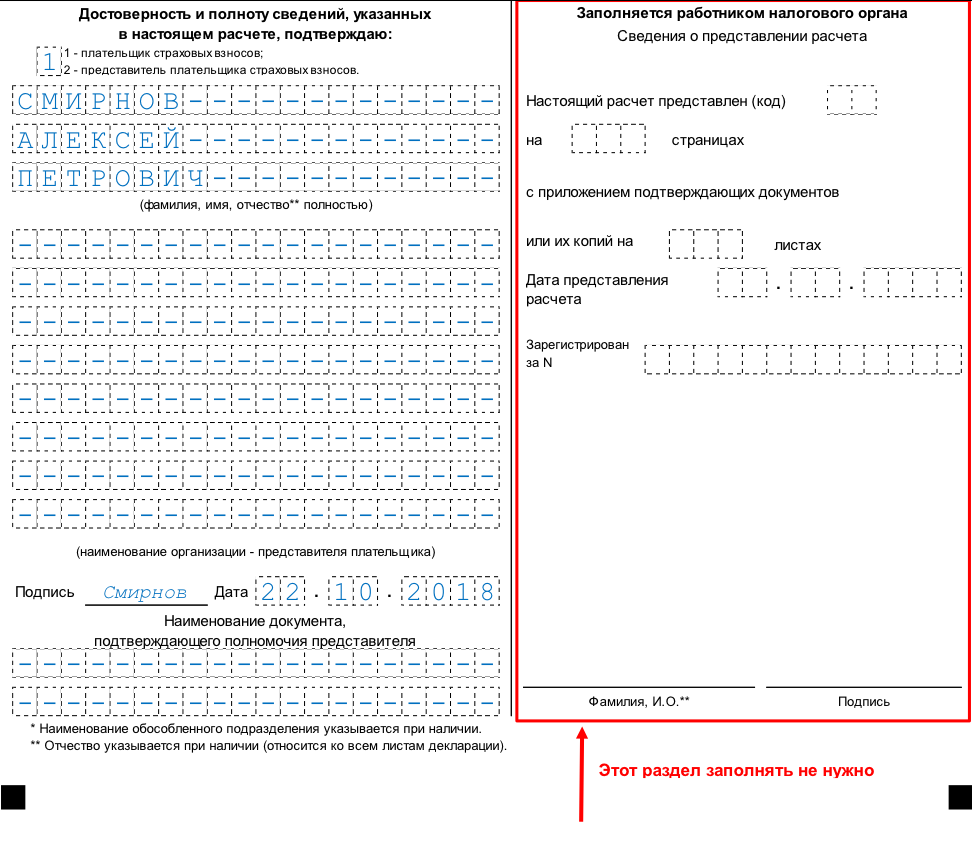

- Подтверждение достоверности отчета. Этот блок включает ФИО и подпись ответственного лица и дату подписания. Если форму сдает представитель, то указываются сведения о нем и реквизиты доверенности.

- Информация о сдаче отчета. Этот блок заполняется сотрудником ИФНС, поэтому плательщик оставляет его пустым.

Раздел 1 ЕРСВ за 3 квартал 2018 года

Здесь находятся сведения об общей сумме страховых взносов всех видов, включенных в форму.

В строке 010 указывается код ОКТМО по которому перечисляются платежи.

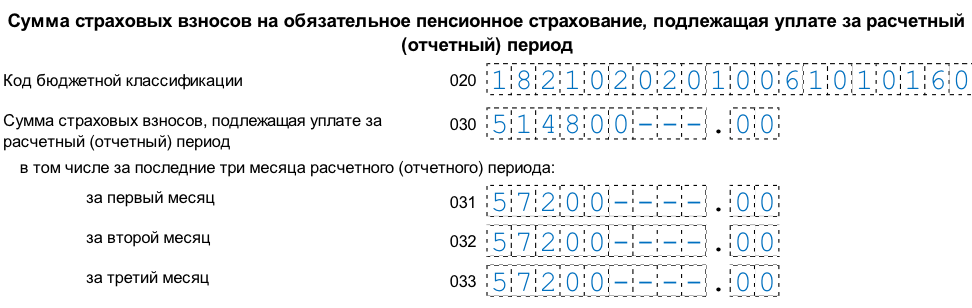

Основная часть раздела включает в себя пять блоков, каждый из которых соответствует своему виду платежей. Строки 020 – 033 отражают сведения о пенсионных взносах

- В строке 020 указывается КБК.

- В строке 030 отражается сумма к уплате за расчетный период в целом (в данном случае – за 9 месяцев 2018.)

- В строках 031 – 033 отдельно выделяются платежи, за последние три месяца периода (июль, август, сентябрь).

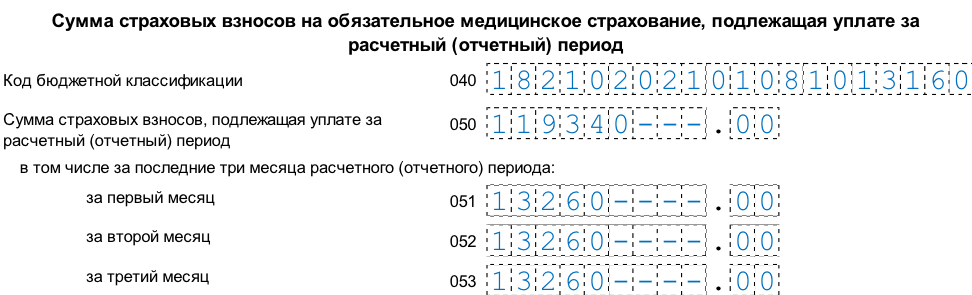

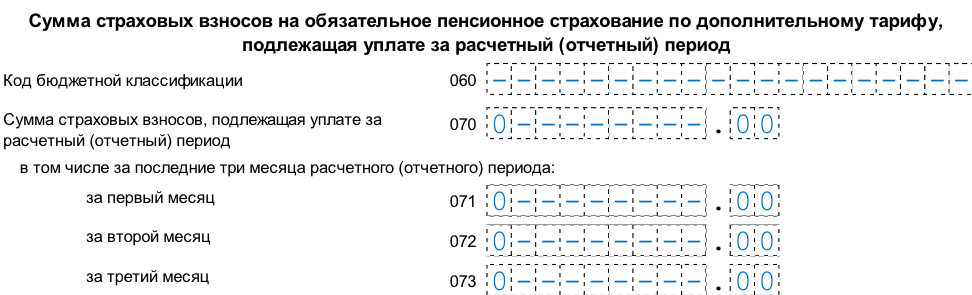

Блоки, посвященные еще трем видам платежей, перечисленным ниже, заполняются так же, как «пенсионный» блок.

- Медицинские страховые взносы (строки 040 – 053)

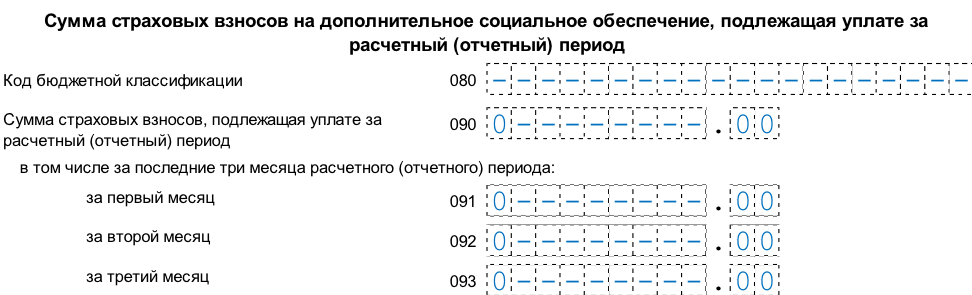

- Пенсионные взносы по дополнительному тарифу (стр. 060 – 073).

- Взносы на дополнительное соцобеспечение (стр. 080 – 093)

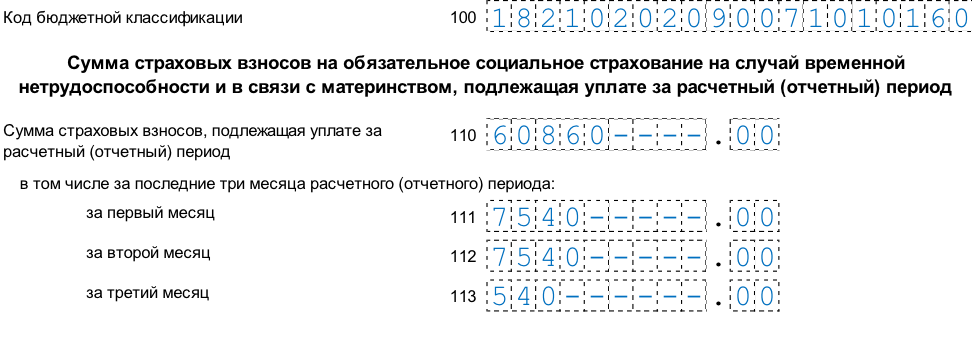

Информация о страховых взносах на случай нетрудоспособности и в связи с материнством заносится в форму несколько по-другому. Дело в том, что эти выплаты (больничные и декретные пособия) работодатель может производить самостоятельно. Возможна ситуация, когда сумма выплаченных пособий превысит начисленные взносы. Чтобы учесть этот вариант, для «нетрудоспособных» взносов в форме предусмотрены два блока строк.

В строке 100 указывается КБК. Далее строки 110 – 113 используются, если начисленные взносы превышают социальные выплаты за период:

- В строке 110 указывается общая сумма взносов, к уплате за отчетный период (за вычетом социальных расходов).

- В строках 111-113 аналогично другим видам взносов помесячно выделяются суммы к уплате за июль-сентябрь.

Если же пособий за период (или его часть) было выплачено больше, чем начислено взносов, то нужно использовать строки 120 – 123, которые заполняются аналогично строкам 110 – 113. Естественно, «парные» строки 110 и 120, 111 и 121, 112 и 122, 113 и 123 не могут быть заполнены одновременно.

Приложение 1 (подразделы 1.1 и 1.2) и приложение 2 к разделу 1

Эти разделы отчета непосредственно включают в себя расчет страховых взносов по видам.

Все строки приложений 1 и 2 имеют одинаковую структуру, каждая из них включает в себя пять ячеек, отражающих показатели:

- С начала расчетного периода.

- За последние три месяца (июль-сентябрь).

- За июль, август, сентябрь помесячно.

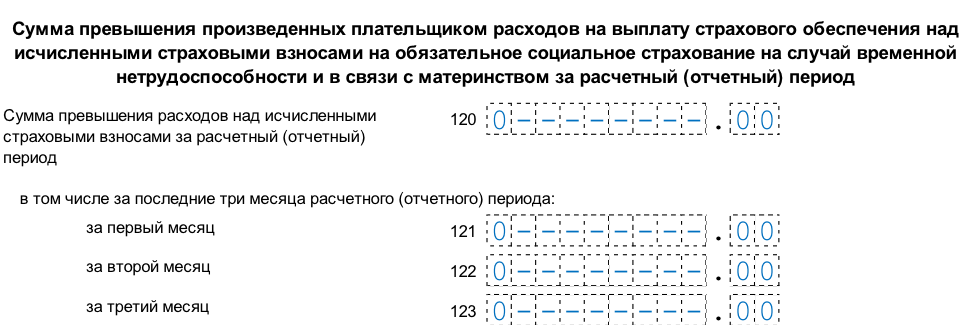

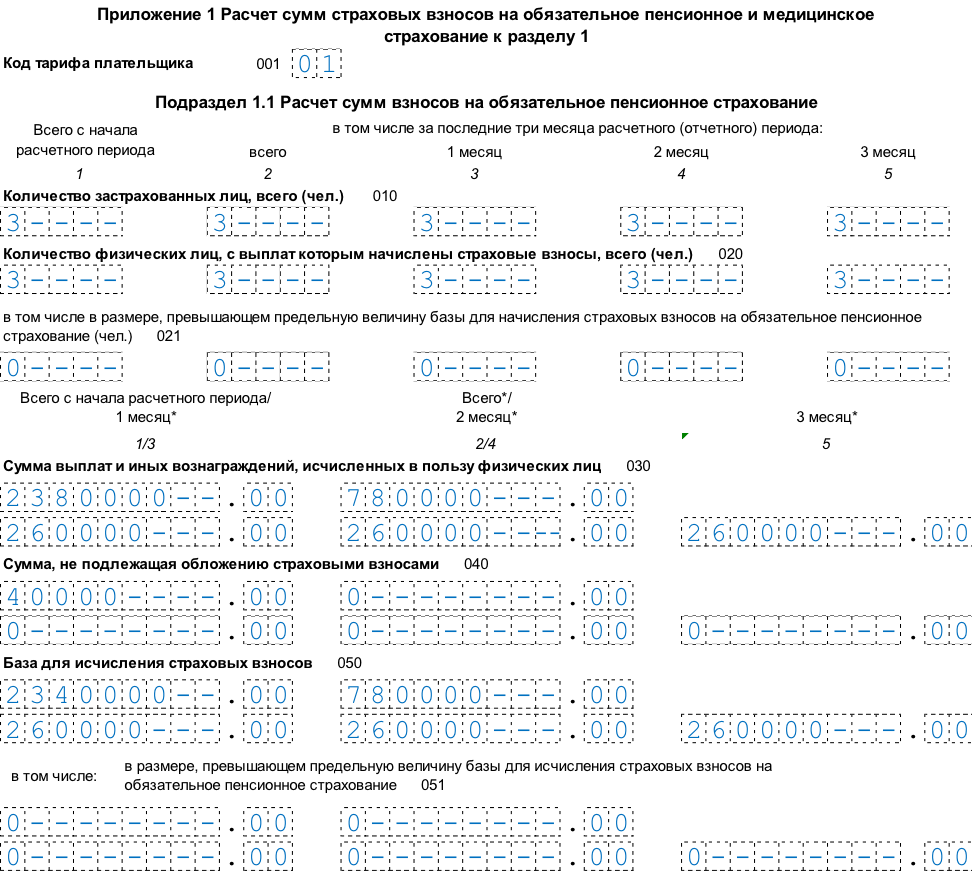

В начале Приложения 1 указывается код тарифа из приложения № 5 к Порядку. Для «обычной» ситуации (общая налоговая система и стандартный тариф) указывается код «01».

Подраздел 1.1 Приложения 1

Содержит сведения о пенсионных взносах:

- В строке 010 указывается число застрахованных лиц.

- В строке 020 – число лиц, платежи в пользу которых включены в базу по взносам. Понятно, что число в строке 020 не может быть больше, чем в строке 010. А вот меньше – вполне может быть (например, за счет декретниц).

- В строке 021 указывается количество высокооплачиваемых работников, выплаты в пользу которых превысили предельную величину (ст. 421 НК РФ).

- Строка 030 содержит информацию обо всех выплатах застрахованным лицам.

- В строке 040 указываются необлагаемые пенсионными взносами суммы (п. 8, 9 ст. 421 и ст. 422 НК РФ).

- Строка 050 содержит итоговую базу для расчета пенсионных взносов за вычетом необлагаемых сумм.

- В строке 051 из показателя строки 050 выделяются «сверхнормативные» выплаты по физическим лицам из стр. 21.

- Строка 060 содержит общую сумму начисленных пенсионных взносов.

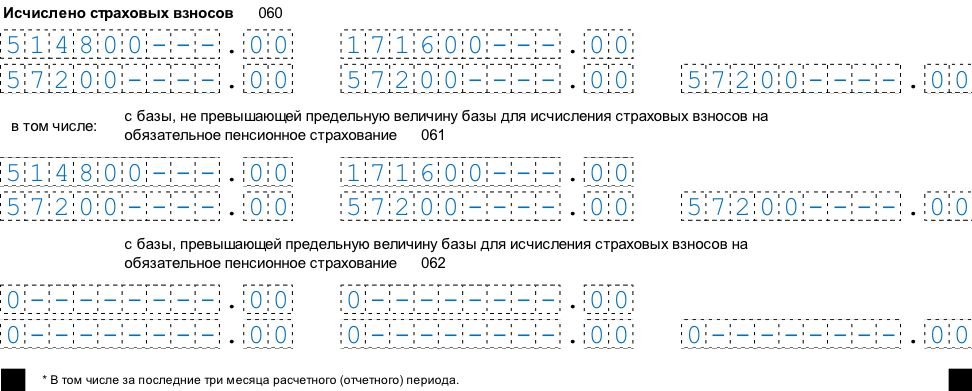

- В строках 061 и 062 показатель строки 060 делится на суммы, начисленные с «нормативной» и «сверхнормативной» (строка 051) базы.

Подраздел 1.1 (окончание)

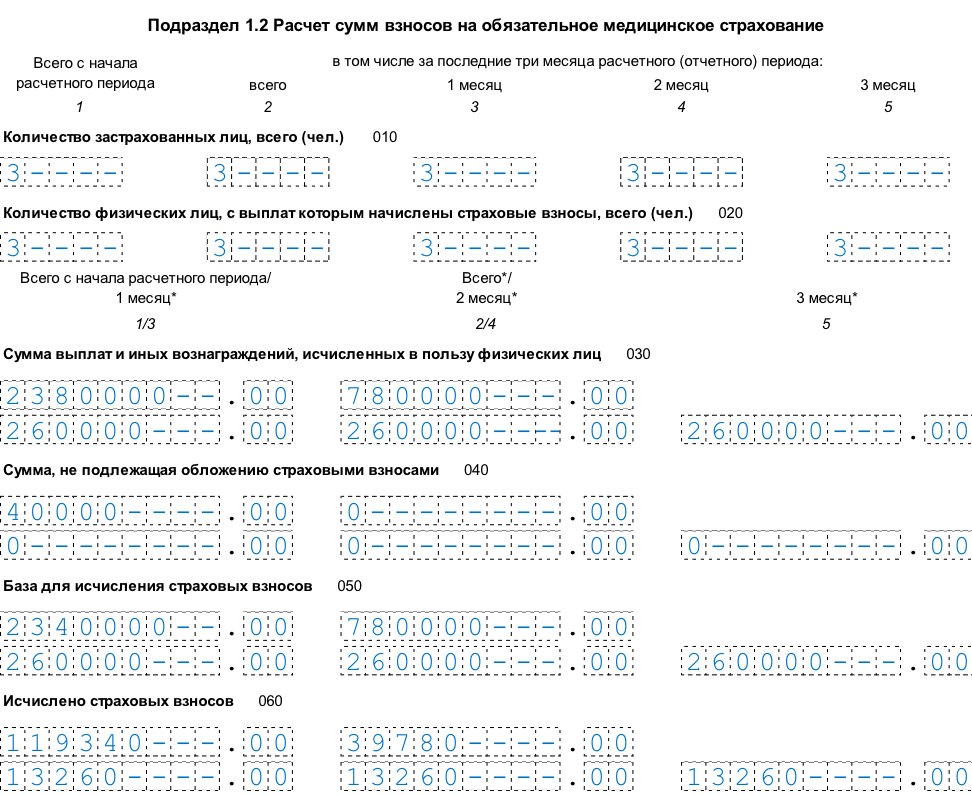

Подраздел 1.2 Приложения 1

Он содержит информацию о расчете взносов на медицинское страхование. Он включает в себя строки с 010 по 060 и в целом заполняется аналогично подразделу 1.1. Разница заключается в том, что по «медицинским» платежам в отчете не выделяется «сверхнормативная» база и взносы с нее. Поэтому в подразделе 1.2 отсутствуют строки 021, 051, 061, 062.

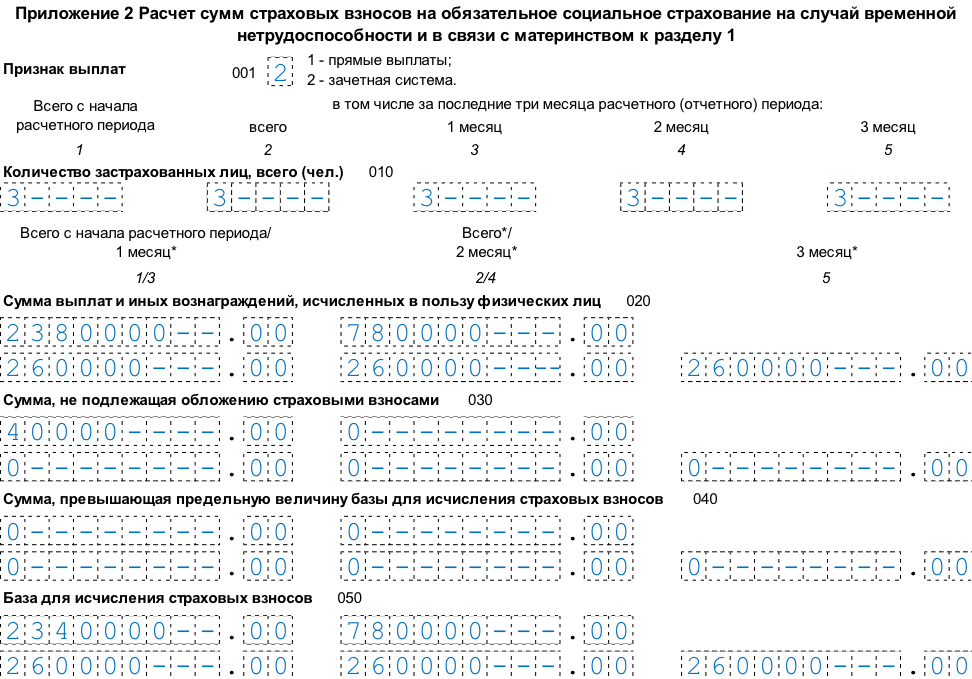

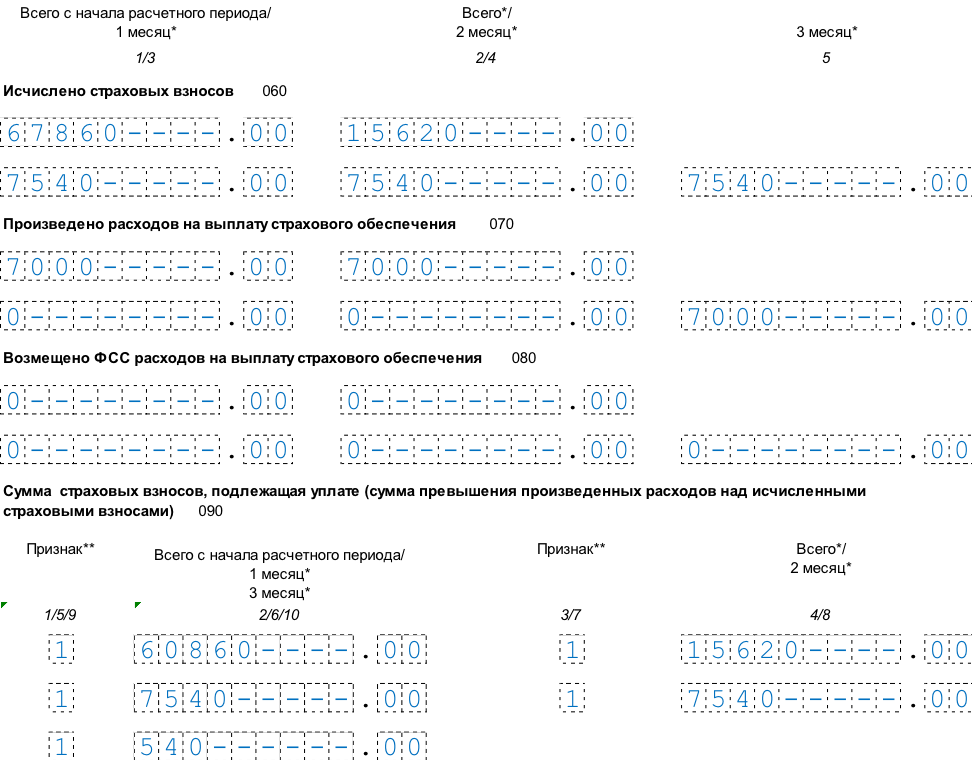

Приложение 2

Оно содержит информацию о расчете взносов на социальное страхование, а также о выплатах, которые могут быть зачтены в счет этих взносов.

- Строка 001 содержит информацию о категории социальных выплат: они могут быть прямыми за счет ФСС (код 1) или осуществляться по зачетной системе (код 2).

- В строке 010 показывается численность застрахованных лиц.

- Строка 020 содержит общую сумму выплат в их пользу.

- В строка 030 указывается необлагаемая сумма, в соответствии с п. 8 и 9 ст. 421 и ст. 422 НК РФ.

- Строка 040 содержит сумму выплат, превышающую установленный лимит (п. 3 ст. 421 НК РФ).

- В строке 050 отражается итоговая база для начисления взносов за вычетом необлагаемых сумм.

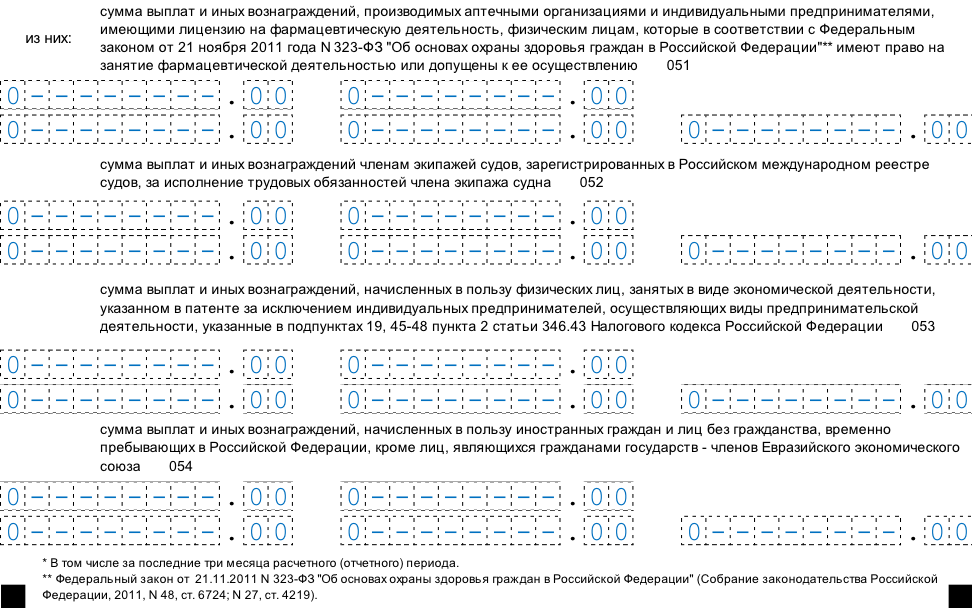

- В строках 051 – 054 из базы (при наличии) выделяются выплаты, к которым применяются специальные тарифы:

– в строке 051 – оплата труда сотрудников, имеющих право на фармацевтическую деятельность;

– в строке 052 – зарплата моряков, которые входят в экипажи судов, зарегистрированных в международном реестре;

– в строке 053 – выплаты, которые производят ИП, работающие по патенту (кроме отдельных видов деятельности, указанных в пп. 19 и 45-48 п. 2 ст. 346.43 НК РФ);

– в строке 054 – доходы иностранцев и лиц без гражданства (кроме граждан государств членов Евразийского экономического союза -ЕАЭС);

- Строка 060 содержит суммы начисленных страховых взносов с учетом всех указанных выше факторов.

- Строка 070 отражает суммы расходов работодателя, которые зачитываются в счет страховых взносов (больничные и другие социальные пособия).

Приложение 2 (продолжение)

- Если ФСС полностью или частично возместило страхователю указанные в строке 070 затраты, то сумма возмещения отражается в строке 080.

- Строка 090 может быть заполнена в двух вариантах:

– сумма страховых взносов к уплате, если расходы страхователя не превысили начисленные платеж (признак «1»);

– сумма превышения расходов работодателя над начисленными взносами (признак «2»).

Приложение 2 (окончание)

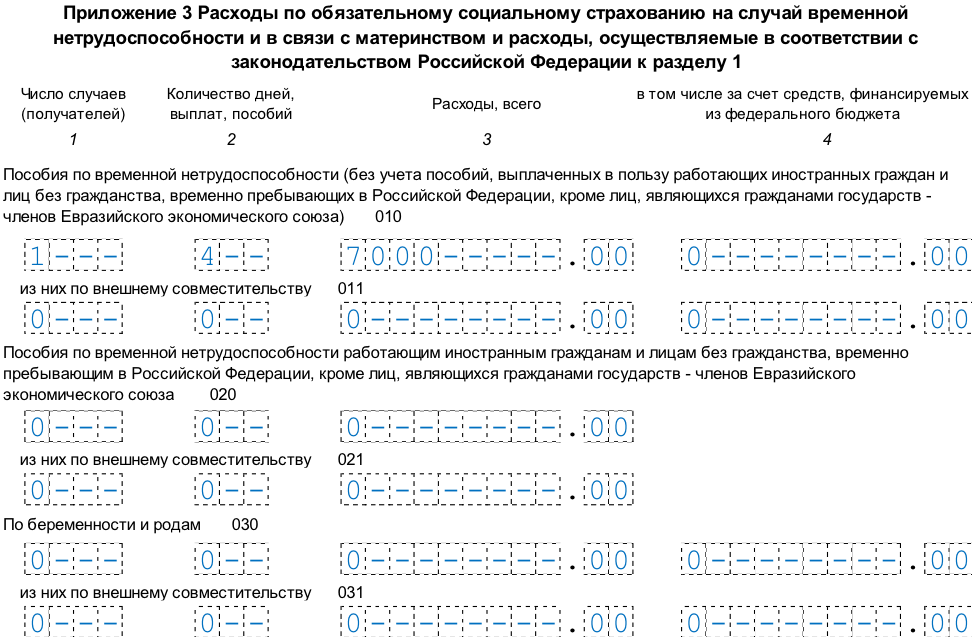

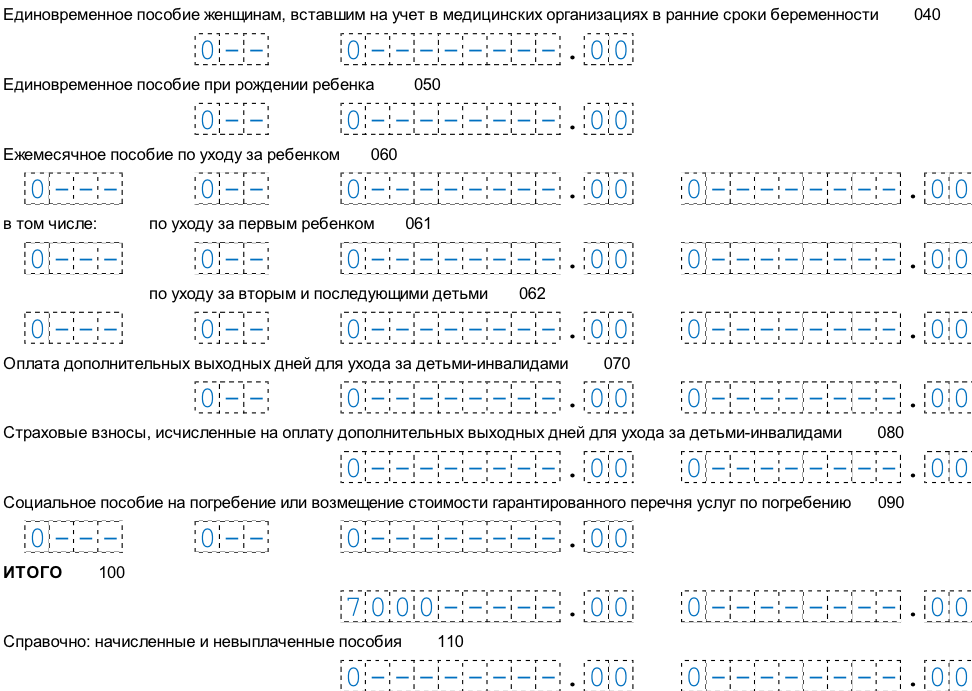

Приложение 3 к Разделу 1

В этом разделе расшифровываются «социальные» расходы работодателя.

Информация в строках разделена на четырех столбца:

- Количество случаев выплат или число их получателей.

- Число дней, за которые произведены выплаты.

- Общая выплаченная сумма.

- Часть суммы, профинансированная за счет федерального бюджета (если это возможно для соответствующей выплаты).

Каждая строка раздела соответствует конкретному социальному пособию:

- В строке 010 указаны платежи по больничным листам для граждан России и государств ЕАЭС.

- В строке 011 выделены выплаты из строки 010, относящиеся к внешним совместителям.

- Строка 020 содержит выплаты по больничным для иностранцев (кроме граждан ЕАЭС) и для лиц без гражданства.

- В строке 021, также как в строке 011, из предыдущей строки выделяются платежи в пользу внешних совместителей.

- Строка 030 содержит информацию о пособиях по беременности и родам.

- Строка 031, аналогично строкам 011 и 021 отражает информацию о выплатах этого вида пособия внешним совместителям.

- В строке 040 отражаются суммы пособий, которые выплачиваются беременным женщинам за раннюю постановку на учет.

- Строка 050 содержит сведения о затратах на единовременное пособие по рождению ребенка.

- В строке 060 отражаются суммы «декретных» выплат, т.е. ежемесячного пособия по уходу за ребенком.

- В строке 061 – в том числе выплаты по первому ребенку.

- В строке 062 – в том числе по уходу за вторым и последующими детьми.

- Строка 070 отражает сведения об оплате родителям детей-инвалидов дополнительных дней отпуска.

Приложение 3 (окончание)

- Строка 080 содержит сведения о взносах во внебюджетные фонды, относящихся к выплатам из строки 070.

- В строке 090 указаны суммы выплат пособий по погребению.

- В строке 100 суммируются все виды пособий, включенных в этот раздел формы (сумма всех строк с 010 по 090, кроме «промежуточных», номера которых завершаются цифрой «1»).

- В строке 110 указываются невыплаченные суммы пособий (включаются только те платежи, по которым пропущен установленный срок выплаты).

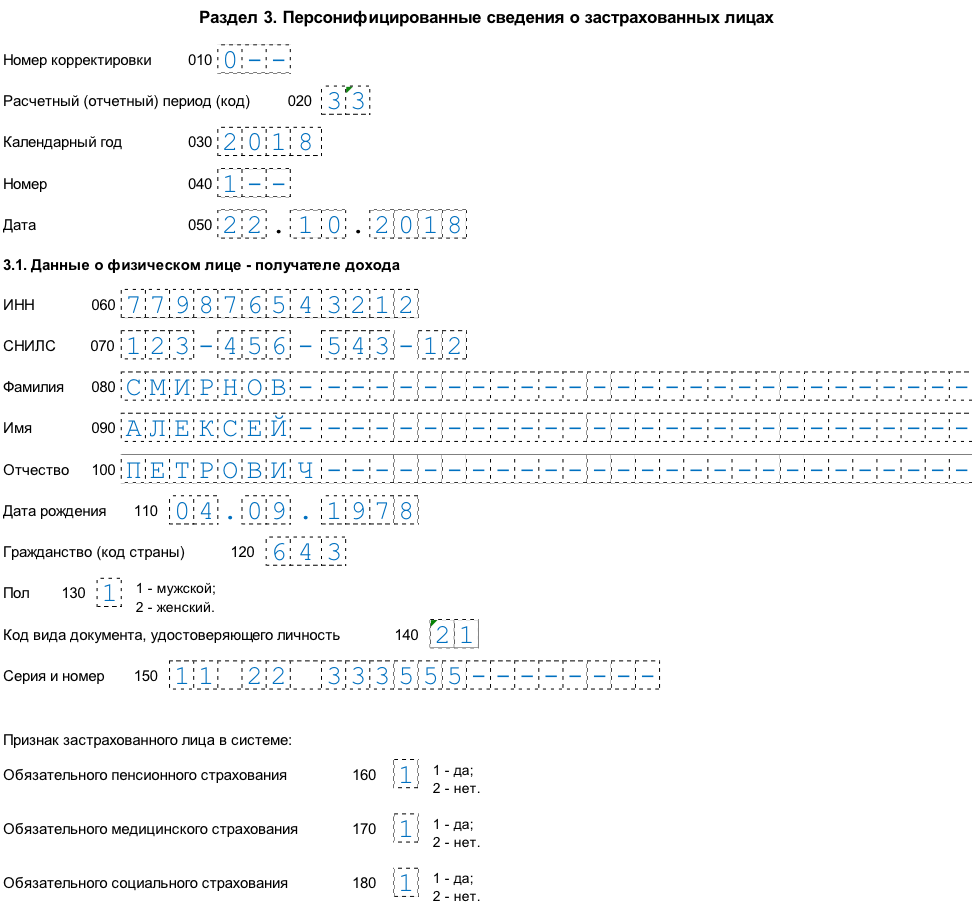

Раздел 3 ЕРСВ за 3 кв. 2018 года – “Персонифицированные сведения”

Эта часть формы РСВ включает в себя индивидуальные сведения по физических лицам – получателям доходов. На каждое застрахованное лицо заполняется отдельный раздел 3.

- Строки 010, 020, 030 содержат номер корректировки, отчетный период и отчетный год. Порядок их заполнения – такой же, как у аналогичных данных в титульном листе.

- Строки 040, 050 отражают номер сведений и дату их формирования.

- В подразделе 3.1 по строкам 060 – 150 находятся персональные данные:

– в строке 060 – ИНН;

– в строке 070 – СНИЛС;

– в строках с 080 по 100 – ФИО;

– в строке 110 – дата рождения;

– в строке 120 – код страны, гражданином которой является лицо (для лиц без гражданства – код страны, выдавшей удостоверение личности);

– в строке 130 – пол;

– в строках 140 и 150 – код и реквизиты документа, удостоверяющего личность;

– в строках 160, 170, 180 – признак регистрации лица в системах пенсионного, медицинского и социального страхования (1- да, 2 – нет).

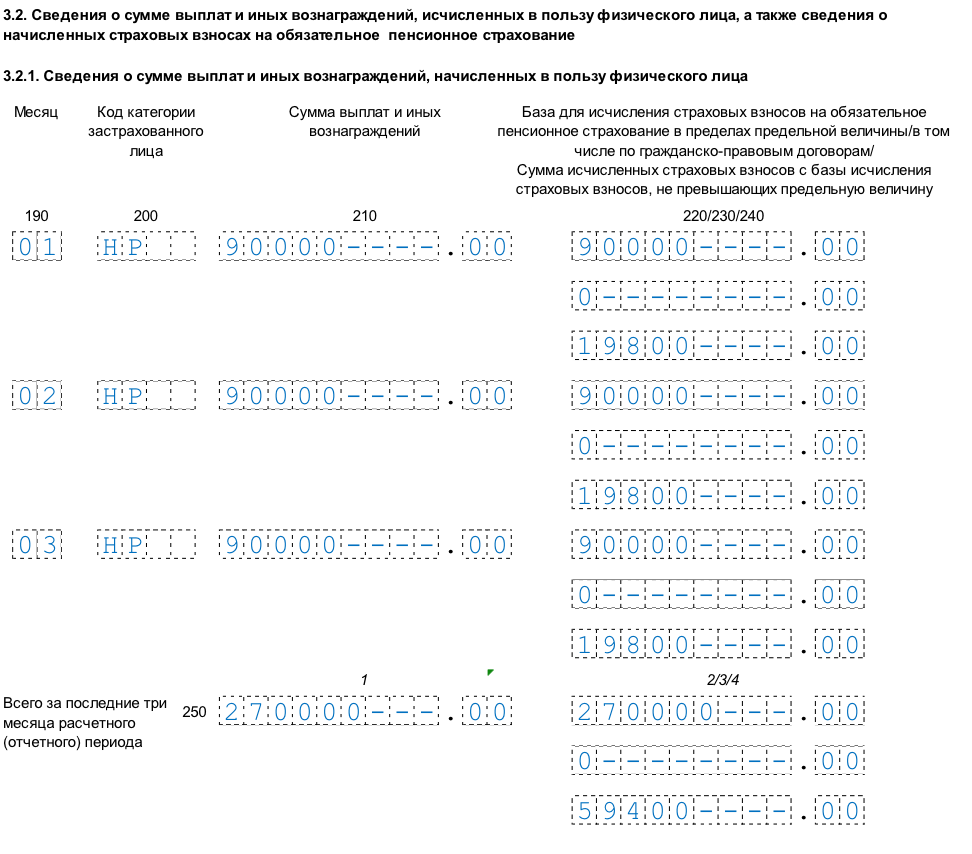

- Подраздел 3.2.1 (строки 190 – 250) включает информацию, необходимую для расчета пенсионных взносов и их сумму за три последних месяца отчетного период (июль-сентябрь):

– строка 190 содержит номер месяца (01, 02 или 03);

– В строке 200 отражается код застрахованного лица из Приложения 8 к Порядку. Код показывает категорию работников с точки зрения начисления пенсионных взносов в особом порядке, для «обычных» наемных работников указывается код «НР»;

– строка 210 содержит сумму выплат в пользу данного лица по месяцам;

– в строке 220 помесячно указывается база для расчета пенсионных взносов в пределах установленного лимита (на 2018 год – 1 021 000 руб.);

– по строке 230 из показателя строки 220 выделяются выплаты по гражданско-правовым договорам;

– строка 240 содержит помесячную сумму начисленных взносов;

– в строке 250 суммируются все данные строк 210 – 240 за три месяца.

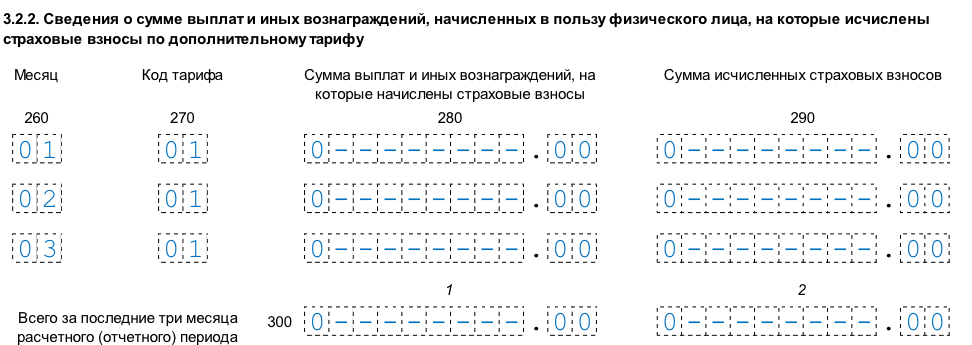

- Подраздел 3.2.2 используется, если для данного работника необходимо начислять дополнительные пенсионные взносы в связи с работой во вредных или опасных условиях (ст. 428 ТК РФ). Данные заполняются аналогично подразделу 3.2.1, т.е. за три месяца помесячно и в целом за квартал:

– в строке 260 указывается номер месяца (01-03);

– срока 270 содержит код тарифа, из приложения 5 к Порядку; для общей налоговой системы и основного тарифа по взносам указывается код «01»;

– строка 280 отражает сумму выплат, которые подлежат обложению по дополнительному тарифу:

– в строке 290 указывается сумма начисленных «дополнительных» взносов;

– в строке 300 суммируются помесячные показатели строк 280 и 290.

«Необязательные» листы формы РСВ

Рассмотренные ниже разделы обязательны к заполнению не для всех плательщиков. Они включаются в отчет, если работодатель соответствует тем или иным критериям (вид деятельности, право на льготы и т.п.)

Лист «Сведения о физическом лице, не являющемся ИП» дополняет сведения титульного листа. Он применяется в случае, если форму сдает «обычное» физическое лицо, не указавшее свой ИНН. В этом случае необходимы дополнительные персональные данные страхователя:

- Дата и место рождения.

- Гражданство.

- Реквизиты документа, удостоверяющего личность.

- Адрес места жительства.

Подраздел 1.3 Приложения 1 к разделу 1 содержит расчет дополнительных пенсионных взносов для сотрудников, работающих во вредных или опасных условиях труда (ст. 428 НК РФ). Он содержит сведения о количестве таких лиц, основание для применения тарифа (например, класс вредности/опасности), сумму выплат, и расчет самих дополнительных взносов.

Подраздел 1.4 приложения 1 к разделу. 1 отражает суммы дополнительных социальных взносов для летчиков гражданской авиации и шахтеров угольной промышленности. Заполняется аналогично подразделу 1.3 – нужно указать основание для начисления, количество работников, суммы выплат и начисленных взносов.

Приложение 4 к разделу 1 содержит информацию о дополнительных выплатах социальных пособий за счет федерального бюджета работникам, пострадавшим от радиационных катастроф. Выплаты показываются отдельно по пострадавшим от каждой из крупных аварий (Чернобыльская АЭС, комбинат «Маяк», Семипалатинский полигон), а также по видам пособий.

Приложение 5 к разделу 1 используют только компании, работающие в сфере информационных технологий. На основании пп. 3 п.1 и п.5 ст. 427 НК РФ эти организации при соблюдении ряда условия имеют право применять пониженные страховые тарифы. Приложение 5 служит для подтверждения права на эту льготу. В нем приводится среднесписочная численность сотрудников (необходимо – свыше 7 человек) и рассчитывается доля дохода от «льготной» деятельности в его общей сумме (необходимо – свыше 90%). Здесь же отражается информация о государственной аккредитации компании, которая также необходима для получения указанной льготы.

Приложение 6 к разделу 1 применяют страхователи, работающие на УСН, если их вид деятельности входит в перечень из пп. 5 п. 1 ст. 427 НК РФ. Для подтверждения права на льготу рассчитывается доля дохода от указанных видов в общей выручке (для получения льготы нужно не менее 70%).

Приложение 7 к разделу 1 используют некоммерческие организации, работающие на УСН, ведущие деятельность в социальной сфере (пп.7 п. 1 ст. 427 НК РФ). Они получают право на льготу, если доход от социально значимых видов деятельности (с учетом грантов и целевых поступлений) составит не менее 70% выручки. Расчет указанной доли дохода и производится в Приложении 7.

Приложение 8 к разделу 1 применяют ИП, работающие по патенту (пп.9 п. 1 ст. 427 НК РФ). Для подтверждения права на льготу в нем указываются сведения о патенте и суммах выплат работникам, занятым в соответствующем виде деятельности.

Приложение 9 к разделу 1 содержит информацию для расчета социальных страховых взносов по иностранным работников (кроме высококвалифицированных специалистов и граждан государств ЕАЭС). Указываются персональные данные, гражданство и суммы выплат по каждому работнику – «иностранцу».

Приложение 10 к разделу 1 используется, если необходимо подтвердить право на льготу по выплатам студентам за работу в студенческих отрядах (пп. 1 п. 3 ст. 422 НК РФ). Указываются ФИО студентов, суммы платежей, а также документы, подтверждающие работу в составе отряда в период обучения по очной форме. Кроме того, отражается информация о включении отряда в государственный реестр (это также необходимо для применения льготы).

Раздел 2 включают в отчет только руководители крестьянских фермерских хозяйств. Он содержит персональные данные членов КФХ и суммы начисленных взносов: по каждому участнику и по хозяйству в целом.

Порядок сдачи отчета и санкции за нарушения

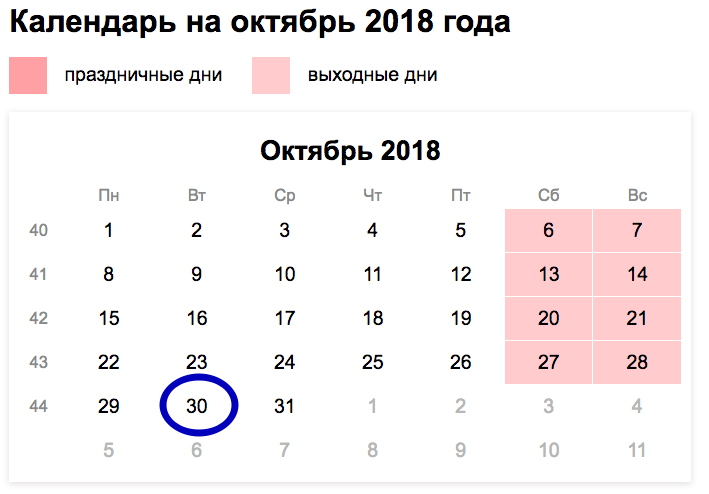

Срок сдачи «промежуточной» формы РСВ установлен п. 7 ст. 431 НК РФ Ее нужно сдать до 30 числа следующего месяца по истечении отчетного периода. Таким образом, расчет по страховым взносам за 9 месяцев 2018 года следует сдать не позднее 30.10.2018г.

Санкции за нарушение сроков сдачи РСВ предусмотрены п. 1 ст. 119 НК РФ. Штраф зависит от суммы неуплаченных взносов и составляет 5% от нее за каждый месяц просрочки (включая неполные), но не более 30% в целом. Если же отчет сдан позднее, но взносы были уплачены вовремя, то применяется минимальный штраф – 1000 руб.

Кроме того, на должностных лиц может быть наложен административный штраф в сумме от 300 до 500 руб. (ст. 15.5 КоАП).

А вот оснований для блокировки счета у налоговиков в данном случае нет. РСВ не является налоговой декларацией, поэтому применять п. 3 ст. 76 НК РФ здесь нельзя (письмо Минфина от 21.04.2017 № 03-02-07/2/24123).

Вывод

Расчет по страховым взносам за 9 месяцев 2018г. отражает сведения обо всех взносах во внебюджетные фонды (за исключением платежей на «травматизм»). Кроме того, отчет содержит персональные данные застрахованных лиц и сведения о применении льгот или повышенных тарифов. Сдать РСВ за 9 месяцев 2018г. нужно не позднее 30.10.2018г.