Блокировка банком счетов самозанятых — актуальная проблема, которая появилась после введения нового экспериментального режима налогообложения — налога на профдоход. Для снижения риска блокировки счета лучше заранее отправить в банк уведомление о том, что владелец счета стал самозанятым. Разберемся, почему банки блокируют счета самозанятых и приведем пример уведомления, которое прошло проверку в одном из ведущих российских банков.

Почему происходит блокировка счетов самозанятых?

Причина, по которой плательщикам налога на профдоход (НПД) активно блокируют счета, в том, что на банки в нашей стране возложено много контрольных функций. Это и отслеживание сомнительных операций по закону «Об отмывании доходов» от 07.08.2001 № 115-ФЗ, и взаимодействие с ФНС на предмет выявления доходов, уводимых от налогообложения.

У банка есть определенный набор алгоритмов, по которым он идентифицирует сомнительную операцию. После чего блокирует зачисленные на счет «подозрительные» средства либо сам счет и требует от владельца разъяснений: «Что это за деньги и откуда они?».

Регулятором этой деятельности выступает Банк России. Уточнений в действующие процедуры и набор алгоритмов от него пока не поступало. Вот и пытаются банки сами увязать «новых самозанятых» со своими правилами работы с ИП и с «просто физлицами». По всем параметрам самозанятые стоят между этими двумя категориями, поэтому их операции и кажутся банкам сомнительными.

Исключением являются банки, которые сами регистрируют самозанятых с помощью собственных сервисов. Но таких, на момент написания этой статьи, всего три. Как быть клиентам всех остальных банков?

Как избежать блокировки счета самозанятому?

Поскольку вопрос блокировок счетов самозанятых уже приобрел резонанс, в СМИ можно найти разъяснения от самих банков и от ФНС. Первая рекомендация, в которой они едины: самозанятому надо уведомить банк о том, что он самозанятый.

Вторая рекомендация исходит только от банков: нужно расписать в уведомлении некоторые характеристики деятельности, чтобы банк смог понять, что конкретная операция — легально заявленный доход самозанятого, а не финансирование терроризма, например. Поэтому в уведомлении желательно указать:

- примерные суммы и периодичность поступлений на счет;

- вид деятельности, за которой будет перечисляться оплата.

Третий широко обсуждаемый вопрос — надо ли для поступлений от самозанятости открывать отдельный счет? Сотрудники некоторых банков (например, ВТБ) говорят, что это не обязательно. Представители большинства других банков (в том числе Сбербанк) обращают внимание на проблемы, которые могут возникнуть, если на одном счете будет смешиваться движение денег от самозанятости и от личных операций. Например, пока проверки самозанятых не проводятся, но в дальнейшем придется разъяснять налоговикам, почему сумма «от тети Маши» на счет самозанятого зачислена, а в доход для налогообложения не попала?

Отсюда третья рекомендация — во избежание проблем, лучше для операций по самозанятости выделить отдельный счет и указать его в уведомлении банку.

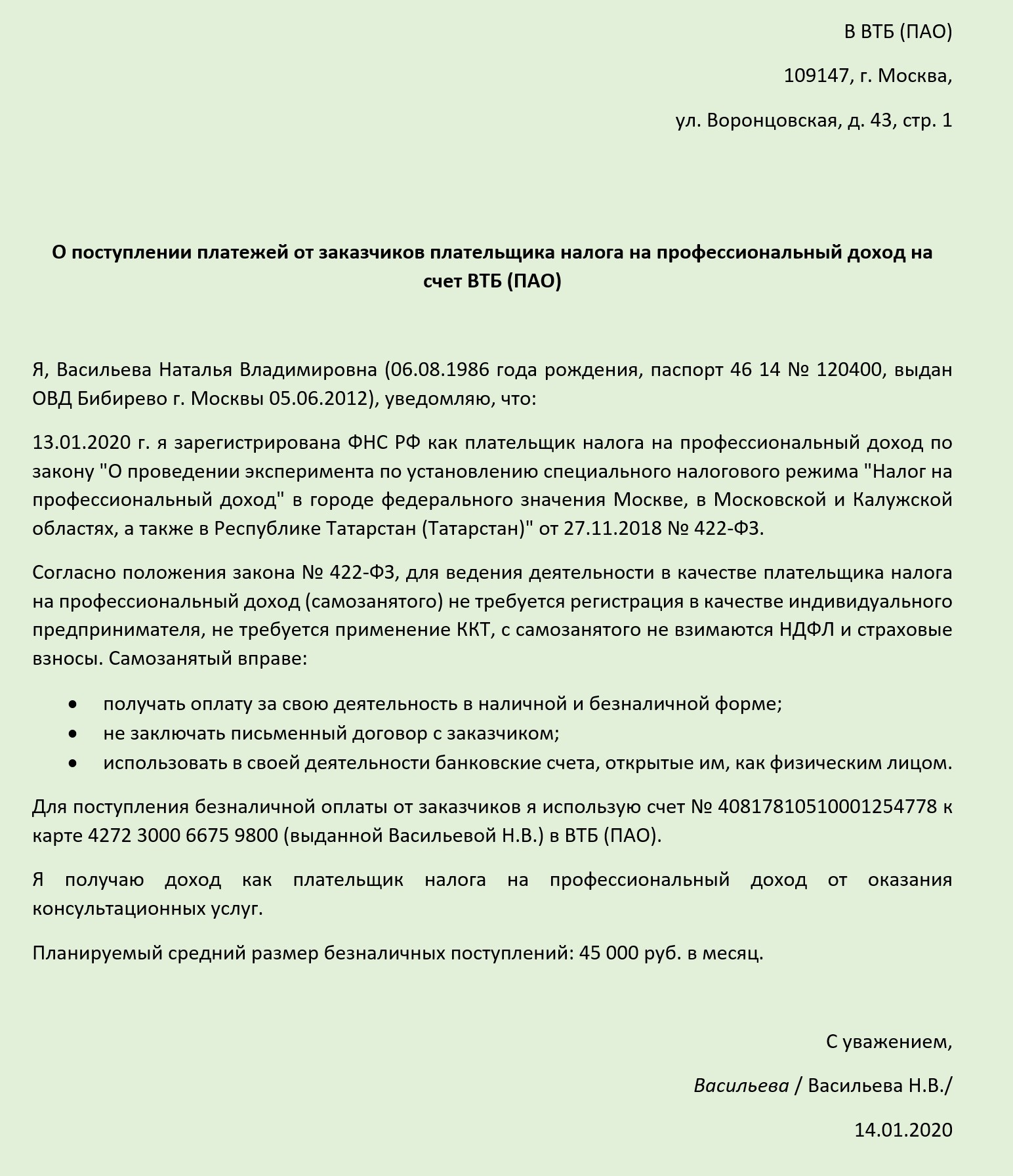

Уведомление о самозанятости в банк: образец

В качестве образца уведомления предлагаем документ, который прошел проверку на практике.

Перед отправкой уведомления свяжитесь с банком и уточните адрес, куда его направлять и форму (на бумаге или электронно). Например, банк, в который отправлено письмо, послужившее примером, принимает такие документы только в том случае, если они направлены на бумаге на адрес центрального офиса. Ни через интернет, ни через ближайшее отделение (даже с личным визитом) передавать письмо не рекомендовали. И, учитывая, что банки еще сами не до конца разобрались с тем, кто такие самозанятые и как с ними работать, в письме можно перечислить основные положения о самозанятости.

Подводим итоги

- Во избежание блокировки счета самозанятому гражданину рекомендуется направить в банк уведомление о ведении деятельности в качестве плательщика НПД.

- Утвержденной формы уведомления нет, оно составляется самозанятым самостоятельно.

- Во избежание возможных проблем с налоговиками под доход от самозанятости лучше открыть отдельный счет.