Что показывает форма 6-НДФЛ

6 НДФЛ — это сравнительно новый, обязательный для всех работодателей, отчет, применяемый с 1-го квартала 2016 года.

В него включают информацию о:

- вознаграждениях (доходах) сотрудников;

- начисленном, удержанном и перечисленном НДФЛ;

- сроках назначения, удержания и перечисления налога.

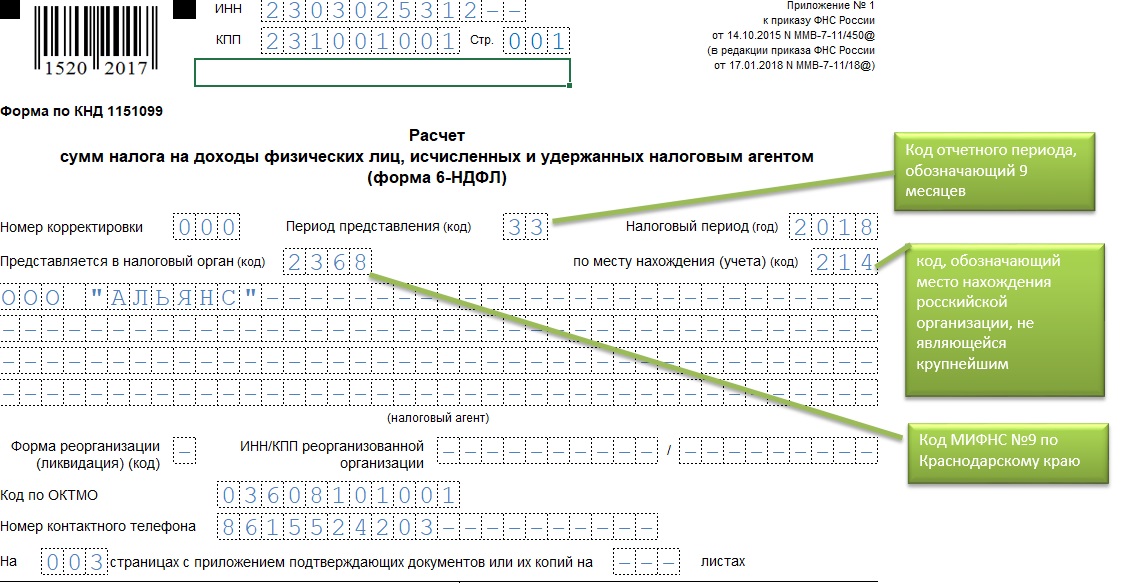

Бланк документа и алгоритм его оформления утвержден приказом ФНС 14.10.2015 № ММВ-7-11/450@. Для расчета за 9 месяцев следует брать форму в ред. приказа ФНС от 17.01.2018 № ММВ-7-11/18@.

Скачать актуальный бланк 6-НДФЛ можно здесь.

Кто и куда сдает 6-НДФЛ за 9 месяцев 2018 года

Форма представляется в ФНС по месту учета налоговых агентов, выплачивающих доходы по трудовым и гражданско-правовым договорам физлицам. Агентами по НДФЛ считаются организации и ИП, а также частные нотариусы, адвокаты и иные самозанятые лица, платящие доходы «физикам».

В 6-НДФЛ попадают все начисленные доходы вне зависимости от того, выплачены ли они или нет. Если зарплату сотрудникам вы не начисляли и не выдавали, формировать расчет нет необходимости. Однако при этом желательно уведомить налоговиков, что отчет вы не представляете по причине отсутствия данных для его заполнения.Филиалы также обязаны представлять форму 6 НДФЛ в налоговую по месту учета. При этом на титульнике формы указываются КПП и ОКТМО, соответствующие территориальному расположению данной обособки. Исключение – крупные налогоплательщики, которые вправе сдавать формуляр по месту учета головной организации. Однако налоговики не считают данную позицию правомерной и хотят видеть отчет в ИФНС по месту учета подразделения (письмо Минфина РФ от 19.12.16 № БС-4-11/24349@).

Также см. “Срок сдачи 6-НДФЛ за 3 квартал 2018 года“.

Способы сдачи отчета 6-НДФЛ в ФНС

6 НДФЛ можно направить контролерам одним из следующих способов:

- лично или через представителя по доверенности;

- письмом Почтой России;

- по телекоммуникационным каналам связи.

Бумажный вариант расчета могут сдать лишь те налоговые агенты, списочный состав работников которых в отчетном периоде не превысил 24 человек.

Бланк заполняют от руки или на компьютере.

Порядок оформления 6-НДФЛ за 9 месяцев 2018 года

Форму заполняют на основании налоговых регистров по учету НДФЛ. К общим требованиям заполнения относятся:

- внесение информации в каждую отдельную ячейку слева направо;

- обязательное заполнение суммовых и реквизитных показателей, в случае отсутствия каких-либо данных проставляется 0;

- если в процессе оформления остаются незаполненные знакоместа, в них проставляют прочерк;

- страницы имеют сквозную нумерацию.

В расчетах, сдаваемых на бумаге, запрещается:

- внесение исправлений штрих-корректором;

- двусторонняя печать.

Форму разрешено заполнять синими, фиолетовыми или черными чернилами.

Образец 6-НДФЛ можно скачать здесь.

Титульный лист

Титульник формы 6-НДФЛ заполняется как налоговым агентом, так и работником налогового органа в специально отведенных ячейках. В нем приводятся:

- ИНН КПП организации (или только ИНН для предпринимателей или самозанятого населения) в соответствии со свидетельством о постановке на налоговый учет.

- В строке «Номер корректировки» указывают порядковый номер уточненки. Для первичного отчета фиксируется значение 000.

- В поле «Период представления» приводят кодовое обозначение отчетного периода:

| Отчетный период | В общем случае | При ликвидации |

| 1 квартал | 21 | 51 |

| полугодие | 31 | 52 |

| 9 месяцев | 33 | 53 |

| год | 34 | 90 |

За 9 месяцев 2018 года в данном поле следует указать код 33. А в строке налоговый период код указывается «2018».

- В поле «Представляется в налоговый орган» указываем код налогового органа, куда сдаем формуляр.

- По строке «по месту нахождения учета» указываем код места представления расчета по Приложению 2 к Порядку представления расчета. Российские организации, не являющиеся крупными налогоплательщиками, как правило, указывают здесь код 214, а предприниматели — код 320.

- Далее указывается сокращенное название налогового агента, код ОКТМО в соответствии с территориальным делением, место осуществления деятельности хозсубъекта, а также подписи ответственного лица и дата формирования документа.

Работник ФНС проставляет сведения о количестве листов, форме и дате представления на бланке налогового агента (если расчет сдается на бумаге лично или через представителя) и возвращает экземпляр со своей подписью и номером регистрации.

С образцом заполнения основных полей титульника можно ознакомиться ниже.

Раздел 1

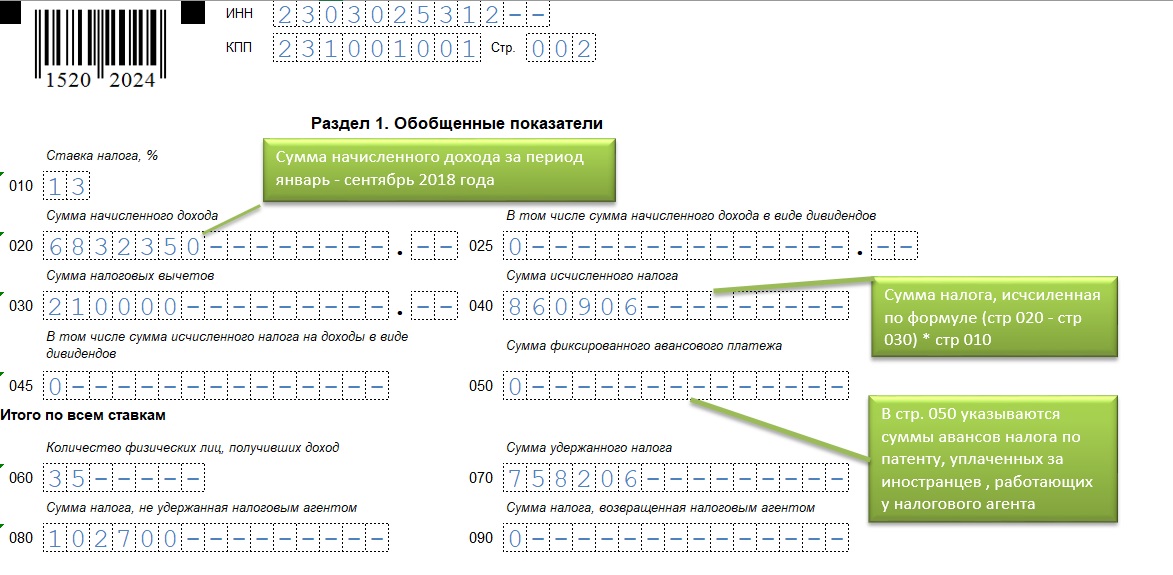

Разд. 1 формы 6-НДФЛ включает в себя обобщенные сведения о доходах, а также о начисленном и удержанном налоге с января по сентябрь 2018 года. Раздел заполняют обособленно в отношении каждой ставки налога, за исключением строк 060-090. Суммарные показатели по данным строкам фиксируется только на первой странице разд. 1.В данном разделе приводятся:

| Строка | Показатель |

| 010 | Ставка налога |

| 020 | Сумма дохода работников |

| 025 | Величина исчисленных дивидендов |

| 030 | Сумма стандартных, имущественных и соцвычетов |

| 040 | Сумма исчисленного НДФЛ |

| 045 | Величина начисленного налога с дивидендов |

| 050 | Сумма авансов, уплаченных за иностранного работника |

| 060 | Общее количество работников, которым начислен доход |

| 070 | Величина удержанного НДФЛ |

| 080 | Сумма неудержанного НДФЛ |

| 090 | Возврат удержанного НДФЛ налогоплательщику (например, если работнику пересчитали зарплату и сумма удержанного налога превысила исчисленный) |

Рассмотрим пример заполнения разд. 1 формы 6-НДФЛ за 9 месяцев 2018 года.

ООО «Альянс» за 9 месяцев 2018 года начислило своим сотрудникам доход в сумме 6 832 350 руб. Сумма вычетов составила 210 000 руб. Сумма исчисленного НДФЛ —860 906 руб. Сумма неудержанного налога — 102 700 руб.

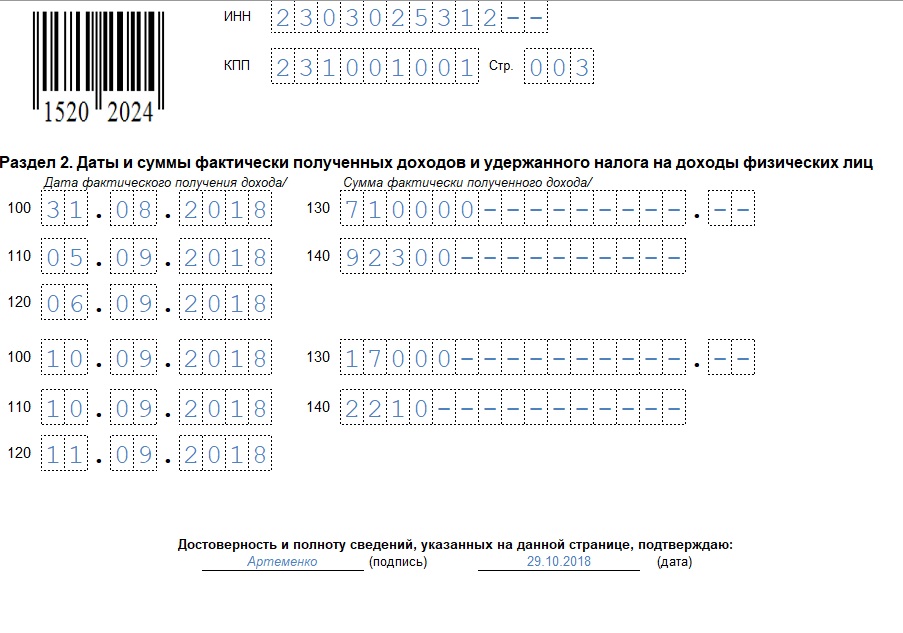

Раздел 2

Данный раздел оформляется за 3 отчетных месяца, т. е. при подготовке расчета за 9 месяцев сюда переносятся сведения за июль, август, сентябрь.В разд. 2 фиксируется следующая информация:

| Строка | Сведения |

| 100 | Дата получения дохода, сумма которого отражена в стр. 130 |

| 110 | Дата удержания НДФЛ с суммы, зафиксированной в стр. 130 |

| 120 | Крайняя дата перечисления налога в бюджет |

| 130 | Величина дохода с НДФЛ, фактически полученного в день, указанный в стр. 100 |

| 140 | Сумма НДФЛ, удержанного в дату, отраженную в стр. 100 |

Если хотя бы по одному виду дохода, полученному в дату, указанную в стр. 100, отличается день удержания или перечисления налога, по этому доходу формируется отдельный блок стр. 100-140.

Далее рассмотрим порядок заполнения разд. 2, продолжив предыдущий пример.

Алгоритм оформления отчета при выплате премий, отпускных и больничных

Компания ООО «Альянс» начислила 30-ти сотрудникам:

| Месяц | Июль | Август | Сентябрь |

| Зарплата | 750 000 | 710 000 | 780 000 |

| Премия по итогам месяца | 15 000 | 10 000 | |

| Компенсация отпуска при увольнении | 17 000 | ||

| Отпускные | 32 000 | ||

| Больничные пособия | 12 000 | ||

| Вознаграждение по договору ГПХ | 20 000 |

Компенсация отпуска при увольнении была выплачена работнику 10.09.2018., отпускные — 20.08.2018, больничные пособия — 16.07.2018.

15 августа выплачено вознаграждение физлицу, выполнявшему по гражданско-правовому договору монтаж оборудования, в сумме 20 000 руб. (НДФЛ — 2 600 руб.). Дата выплаты аванса — 20 число каждого месяца, зарплаты — 5 число месяца, следующего за месяцем начисления дохода.

Датой получения дохода в виде зарплаты, включая премии по итогам месяца (письмо Минфина России от 04.04.2017 № 03-04-07/19708), считается последний день месяца, а не день фактической выплаты денежных средств сотруднику (п. 2 ст. 223 НК РФ). Следовательно, зарплату за месяц можно включить в один блок строк 100-140. Срок удержания налога – дата фактической выплаты средств сотрудникам, крайний срок перечисления НДФЛ в бюджет – следующий за выплатой день.

При выплате премий за квартал или за год датой получения дохода является день фактической выплаты средств работнику (письмо Минфина от 23.10.2017 № 03-04-06/69115). Следовательно, такая выплата фиксируется в отдельный блок строк 100-140.

Датой получения дохода в виде отпускных и больничных считается день их выплаты, срок удержания налога – следующий за выплатой дохода день, крайний срок перечисления налога – последний день месяца, в котором осуществлялись выплаты.

Работодателю запрещено перечислять неудержанный у налогоплательщика налог из собственных средств (письмо Минфина России от 30.08.2012 № 03-04-06/9-263).

Разд. 2 расчета 6-НДФЛ будет заполнен следующим образом:

| Строка | Дата | ||||||

| 100 | 30.06.2018 | 16.07.2018 | 31.07.2018 | 15.08.2018 | 20.08.2018 | 31.08.2018 | 10.09.2018 |

| 110 | 05.07.2018 | 16.07.2018 | 03.08.2018 | 15.08.2018 | 20.08.2018 | 05.09.2018 | 10.09.2018 |

| 120 | 06.07.2018 | 31.07.2018 | 06.08.2018 | 16.08.2018 | 31.08.2018 | 06.09.2018 | 11.09.2018 |

| 130 | 752 000 | 12 000 | 765 000 | 20 000 | 32 000 | 710 000 | 17 000 |

| 140 | 97 760 | 1 560 | 99 450 | 2 600 | 4 160 | 92 300 | 2 210 |

| Расшифровка | Зарплата за июнь 2018 | Больничные пособия | Зарплата за июль 2018 | Выплата по договору ГПХ | Отпускные | Зарплата за август | Компенсация отпуска при увольнении |

Раздел 2 — продолжение:

Как правильно отразить переходящие выплаты

Изучая вышеприведенный пример заполнения формы 6-НДФЛ, вы, возможно, зададитесь вопросом: не ошибся ли бухгалтер ООО «Альянс», отразив в документе за 9 месяцев зарплату за июнь и не зафиксировав данные за сентябрь. Как правильно отобразить в формуляре переходящую зарплату? Ответ на данный вопрос дала ФНС в своем письме от 25.02.2016 № БС-4-11/3058: в разд. 2 фиксируются лишь показатели о тех доходах, с которых был исчислен, удержан и перечислен налог в течение последних 3-х месяцев, за которые формируется отчет.

То есть в условиях примера доход за сентябрь считается полученным, но срок удержания налога и его перечисления наступит лишь в октябре (в день выплаты зарплаты), т. е. уже в 4-м квартале 2018 года. Следовательно, и фиксировать эти сведения следует в отчете за 2018 год (Письмо ФНС от 25.01.2017 №БС-4-11/1249). При этом в стр. 020 разд. 1 отражается обобщенная сумма дохода работников с января по сентябрь.

Аналогичным образом отображается зарплата за июнь 2018 года. Поскольку налог был удержан и перечислен в бюджет уже в июле 2018 года, то и сведения о июньском заработке сотрудников фиксируются в отчете за 9 месяцев.

Горячие вопросы по заполнению формы 6-НДФЛ

Поскольку расчет 6-НДФЛ появился лишь в 2016 году, налоговики часто дают пояснения и рекомендации о порядке оформления документа в том или ином случае.

Рассмотрим некоторые из них:

- Как отразить в форме 6-НДФЛ суточные или иные необлагаемые доходы?

Суточные в размере установленных в НК лимитов (700 руб./сутки — по России и 2 500 руб./сутки — загранкомандировки) в расчете 6-НДФЛ не отражаются, поскольку не облагаются налогом. А необлагаемые суммы в форму 6-НДФЛ не включаются (см. вопрос 4 письма ФНС от 01.06.2016 № БС-4-11/13948@). Сверхлимитные суточные (также, как и иные выплаты сверх установленных в НК норм, например, стоимость подарков более 4 тыс. руб.) признаются доходом налогоплательщика, и с них удерживается налог в ближайший за датой утверждения авансового отчета день выплаты зарплаты.

- Сдавать ли уточненный расчет за 1-й квартал и полугодие, если в августе была обнаружена ошибка за февраль 2018, которая привела к занижению налогооблагаемой базы?

Корректировку следует подать за 1-й квартал и за полугодие, поскольку форма 6-НДФЛ заполняется нарастающим итогом. При этом на титульнике указывается номер корректировки.

- Сдавать ли уточненный расчет, если работнику предоставили излишние вычеты?

Если ошибочно работнику представили лишний вычет, например, сотрудник поздно уведомил об утрате права на стандартный вычет на обучение студента (ребенка отчислили), то корректировку можно не подавать, а зафиксировать результаты перерасчета в форме за 9 месяцев (письмо УНФС от 03.07.2017 № 13–11/099595).

Не нужно сдавать уточненку и в случае позднего представления работником уведомления о праве на имущественный вычет. Например, сотрудник принес уведомление в августе, а право на вычет возникло в феврале. Сумму возвращенного работнику налога следует зафиксировать в стр. 030 и 090 в расчете за текущий период. При этом в стр. 070 налог не уменьшается (письмо ФНС от 12.04.2017 № БС-4-11/6925@).

- 09.2018 года работнику в качестве увольнительных выдали доход в натуральной форме. Как отразить выплату в форме 6-НДФЛ и нужно ли уведомить налоговиков о неудержанном налоге?

Величину дохода и исчисленного с него налога следует отразить в стр. 020,040, а в стр. 080 разд. 1 — зафиксировать сумму неудержанного налога. В разд. 2 данная операция формируется в отдельный блок стр. 100-140 со следующими показателями:

Стр. 100 — 10.09.2018;

Стр. 110, 120 — 00.00.0000;

Стр. 130 — сумма дохода;

Стр. 140 — 0, т. к. налог фактически не удержан (см. вопрос 2 письма ФНС от 01.06.2016 № БС-4-11/13948@).

По окончании года до 01.03.2019 направьте справку 2-НДФЛ с признаком 2 в ФНС по месту учета и уведомление налогоплательщику о сумме неудержанного налога.

- Нужно ли сдавать 6-НДФЛ по обособленному подразделению, если головная организация и обособка зарегистрированы в одной ФНС, но с разными ОКТМО?

Да. Форма 6-НДФЛ подается отдельно по каждому подразделению, даже если они зарегистрированы в одном налоговом органе.

- Нужно ли включать в отчет за 9 месяцев пособие по беременности и родам (БиР), выплаченное 10.09.2018 года?

Нет. Пособие по БиР, так же, как и выплаты по уходу за ребенком до 1,5 лет не облагаются подоходным налогом. Следовательно, отражение данных выплат в формуляре за 9 месяцев будет ошибочным.

- В отчете за какой период нужно отразить больничное пособие по уходу за больным ребенком, начисленное в сентябре, а выплаченное 05.10.2018?

Сумму пособия следует включить в расчет за 2018 год, т. к. фактически налог будет удержан лишь в октябре. Построчное заполнение будет следующим:

Стр. 100 — 05.10.2018;

Стр. 110 — 05.10.2018;

Стр. 120 — 31.10.2018.

Каковы сроки представления отчета в ФНС и штрафы за несвоевременную сдачу формы 6 НДФЛ

Форма 6-НДФЛ формируется раз в квартал и направляется в ФНС не позднее последнего числа месяца, следующего за отчетным периодом. То есть по итогам 9 месяцев формуляр следует представить налоговикам до 31.10.2018.

Если налоговый агент по какой-либо причине опоздает, и расчет попадет налоговикам позднее установленного срока, то ФНС выставит санкции за каждый месяц просрочки (полный или неполный) в размере 1 тыс. руб. (п. 1.2 ст. 126 НК РФ), а также заблокирует расчетный счет, если просрочка превысит 10 дней (п. 3.2 ст. 76 НК РФ).

Выводы

Форму 6-НДФЛ за 9 месяцев 2018 года обязаны представить все налоговые агенты до 31.10.2018. Документ позволяет контролерам оперативно отслеживать правильность исчисления, удержания и перечисления подоходного налога в бюджет. В случае несвоевременной сдачи формуляра нарушителя ожидают санкции.