ЕРСВ за 4 квартал 2018 года — образец заполнения этого отчета мы рассмотрим в данной статье. Его обязаны сдавать абсолютно все работодатели. Как правильно заполнить отчет и на какие его строки инспекторы обратят пристальное внимание? В какие сроки необходимо отчитаться? Рассмотрим детально алгоритм оформления и передачи расчета в ФНС.

Кто и в какие сроки сдает ЕРСВ

Единый расчет по страховым взносам (ЕРСВ или сокращенно РСВ) — отчет, содержащий данные о:

- начисленных страховых взносах на обязательное пенсионное, медицинское и социальное страхование;

- индивидуальных сведениях работников;

- начисленном заработке и страхвзносах в отношении каждого сотрудника.

Таким образом, отчет объединил в себе сведения, которые до 2017 года представлялись в ПФР и ФСС в формах:

- РСВ-1 (в части взносов на пенсионное и медстрахование);

- РСВ-2 (сдаваемого главами КФХ),

- РСВ-3 (в части страхвзносов на дополнительное соцобеспечение);

- 4-ФСС (в части взносов по материнству).

Расчет обязаны сдавать все работодатели, которые выплачивали доходы «физикам», работающим по гражданско-правовым и трудовым договорам. Если выплат в пользу застрахованных лиц не было или работодатель не вел деятельность в 2018 году, отчет необходимо представить с нулевыми показателями.

Срок сдачи ЕРСВ установлен на 30 число следующего за отчетным кварталом месяца. Это значит, что за 2018 год следует отчитаться не позже 30.01.2019 года. Это вторник, рабочий день, поэтому переноса срока не будет.

Какой бланк расчета по страховым взносам за 2018 год использовать — новый или старый?

Для отчетности за 2018 год налоговики разработали новый бланк расчета по страховым взносам, который состоит из 21 листа вместо привычных 24. Но утвердить его не успели. Поэтому отчет следует оформлять на старом бланке, утвержденном Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Итак, ЕРСВ состоит из 24 листов. Однако заполнять их все нет необходимости. Расчет содержит только 5 обязательных к представлению листов:

- титульный лист;

- раздел 1 — сводные данные по страховым взносам;

- подразделы 1.1 и 1.2 Приложения № 1 — расчет страхвзносов на пенсионное и медицинское страхование;

- приложение № 2 — расчет взносов по временной нетрудоспособности и в связи с материнством (ВНиМ);

- раздел 3 — индивидуальные сведения работников.

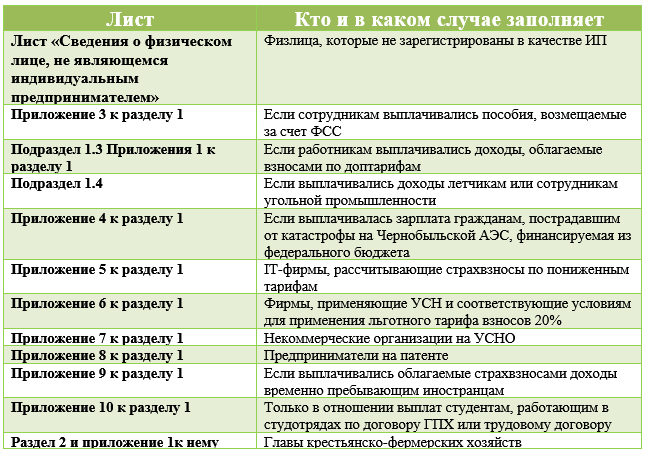

Остальные листы оформляются только при наличии у работодателя соответствующих сведений:

Рассмотрим нюансы оформления обязательных к представлению листов на примере отчетности небольшой компании.

Титульный лист

Пример

В штате ООО «Сфера» трудится 3 сотрудника. По итогам 2018 года бухгалтер заполнил расчет по страховым взносам.

Прежде всего, бухгалтер оформил титульный лист, который содержит в себе основные сведения о страхователе:

- ИНН и КПП (обособленные подразделения в поле КПП указывают свой код территориального расположения филиала, ИП данное поле не заполняют);

- номер ИФНС, в которой предприятие состоит на учете;

- полное наименование;

- код ОКВЭД (фирма занимается оптовой продажей овощей и фруктов);

- контактный телефон;

- количество листов, на которых заполнен расчет.

В поле «расчетный период», бухгалтер поставил код 34, который означает, что расчет заполняется за год.

ЕРСВ заполняют нарастающим итогом: оформляя отчет за 2018 год, необходимо вносить сведения с января по декабрь 2018 года, и только в отдельных строках — за последние 3 месяца отчетного квартала: октябрь, ноябрь, декабрь. Поскольку квартальные сведения приводятся с высокой степенью детальности, некоторые бухгалтеры называют годовой ЕРСВ расчетом по страховым взносам за 4 квартал 2018 года.

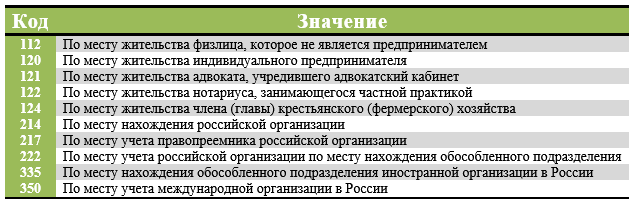

Чтобы узнать код, указываемый в поле «По месту нахождения (учета)», бухгалтер обратился к Приложению № 4 порядка заполнения ЕРСВ, утв. Приказом ФНС России от от 10.10.2016 № ММВ-7-11/551@:

ООО «Сфера» — не крупнейший налогоплательщик и отчитывается по месту нахождения, поэтому бухгалтер выбрал код 214.

Рекомендуем заполнять ЕРСВ в следующем порядке: титульный лист, раздел 3 в отношении каждого сотрудника, хотя бы 1 день работавшего в 4-м квартале, далее заполните приложения к разделу 1, и в последнюю очередь сам раздел 1.

Последовав рекомендациям наших экспертов, бухгалтер ООО «Сфера» перешел к заполнению раздела об индивидуальных сведениях сотрудников.

Раздел 3

На каждого сотрудника бухгалтер оформил отдельный раздел 3. В каждом он отобразил:

- код расчетного периода, который соответствует аналогичному коду, указанному в титульнике: «34»;

- отчетный год;

- дату оформления расчета;

- сведения о сотруднике:

- ИНН;

- СНИЛС;

- ФИО;

- дату рождения;

- паспортные сведения.

К заполнению персональных сведений сотрудников следует отнестись максимально внимательно: если в фамилии, имени или отчестве, а также в ИНН или СНИЛС будет ошибка, налоговики расчет не примут (письмо ФНС России от 19.01.2017 № БС-4-11/793@).

В полях «Признак застрахованного лица в системе» бухгалтер зафиксировал код 1, который означает, что работник застрахован в системе обязательного пенсионного, медицинского и соцстрахования.

В разделе 3.2.1 бухгалтер указал месяц начисления заработка: 10 (октябрь), 11 (ноябрь) и 12 (декабрь). В строке «Код категории застрахованного лица» — код «НР», который означает, что сотрудник — наемный рабочий.

Полный перечень кодов приведен в Приложении № 8 к порядку заполнения расчета. Скачать его можно здесь.

В строках 210, 220, 230, 240 бухгалтер зафиксировал величину начисленных за каждый месяц доходов и сумму взносов на пенсионное страхование.

Приложения № 3, № 2 и № 1 к разделу 1

Поскольку в 2018 году один сотрудник находился 5 дней на больничном, бухгалтер перешел к заполнению Приложения № 3 к разделу 1. Сумма больничного пособия составила 8 000 руб. Работник болел 5 дней. Эти сведения бухгалтер зафиксировал в строке 010 Приложения № 3 к разделу 1.

Далее бухгалтер перешел к оформлению Приложения № 1 к разделу 1, которое состоит из 4 подразделов. Обязательны к заполнению лишь первые 2. Подразделы № 1.3 и № 1.4 заполняются, только если были начисления страхвзносов по доптарифам.

Проверив показатели в учетной базе, бухгалтер заполнил подраздел 1.1 следующим образом:

| Строка | Показатель | Расшифровка |

| 010 | 3 | Количество застрахованных сотрудников всего с начала года и в помесячной разбивке |

| 020 | 3 | Число работников, с доходов которых исчислены страхвзносы на ОПС (обязательного пенсионного страхования) |

| 021 | 0 | Количество персонала, доходы которых превысили лимит на ОПС. В 2018 году лимит равен 1 021 тыс. руб. |

| 030 | 1 810 000 | Суммы, которые являются объектом обложения страхвзносами за год и в разбивке по месяцам за 4-й квартал |

| 040 | 10 000 | Доходы работников, освобожденные от обложения взносами по ст. 422 НК РФ (больничный и компенсация) |

| 050 | 1 800 000 | Разница между облагаемыми и необлагаемыми выплатами за год и в разбивке за октябрь, ноябрь, декабрь |

| 060 | 396 000 | Величина начисленных страхвзносов на ОПС за год + помесячно |

| 061 | 396 000 | Поскольку база не превышает предельную величину |

По строке 030 фиксируют только выплаты, на которые начислены страхвзносы. Необлагаемые доходы работников не показывают: например, дивиденды или начисления по договору аренды (письмо ФНС от 08.08.2017 № ГД-4-11/15569).

Подраздел 1.2 бухгалтер заполнил аналогичным образом, только в отношении взносов на медицинское страхование (ОМС).

В Приложении № 2 к разделу 1 бухгалтер отобразил взносы на соцстрахование по временной нетрудоспособности и материнству (ВНиМ):

- В стр. 001 зафиксировал признак 2: компания работает в регионе, который не включен в пилотный проект ФСС.

- Строки 010-050 заполнил теми же значениями, которые указывал в аналогичных строках Приложения № 1.

- Строки 051-054 бухгалтер заполнил нулевыми значениями, т. к. указанных в них категорий лиц нет в компании.

- В стр. 060 бухгалтер отразил величину взносов на ВНиМ, умножив показатели стр. 050 на тариф 2,9%.

- В стр. 070 — сумму расходов на больничное пособие: 8 000 руб.

- В стр. 090 — указал признак выплат 1, означающий страхвзносы к уплате, и зафиксировал значение 44 200 руб., уменьшив исчисленную сумму взносов на величину больничного пособия.

Если затраты на выплату пособий превышают начисленные взносы, нельзя отражать разницу со знаком минус. Это ошибка, и налоговики не примут такой расчет. В данном случае в стр. 090 следует зафиксировать признак «2» и величину превышения со знаком плюс.[

Раздел 1

В раздел 1 бухгалтер перенес все суммы взносов за год, за 4-й квартал и в разбивке за октябрь, ноябрь, декабрь 2018 года. Также указал актуальный для каждого вида взносов КБК.

Рекомендуем проверить коды бюджетной классификации перед отправкой отчета в ФНС, т. к. программа может подтянуть неверные коды. Если такое случится, то начисленные и уплаченные взносы окажутся на разных карточках, и на лицевой карточке с неверным КБК образуется недоимка, на которую налоговики начислят пени. Для исправления ошибки придется сдавать уточненку.

Как налоговая проверяет расчет по страховым взносам

Перед отправкой ЕРСВ в налоговую рекомендуем проверить ее на ошибки. Бухгалтер ООО «Сфера» проверил файлы с помощью программ TESTER и «Налогоплательщик».

Рассмотрим, за какие ошибки налоговая «завернет» отчет.

- Ошибки в индивидуальных сведениях работников (раздел 3):

- В фамилии, имени, отчестве. Если в них будут ошибки, ПФР не сможет отразить начисления на лицевых счетах. Кроме того, вносить необходимо сведения, актуальные на дату оформления расчета: если сотрудник поменяет фамилию после сдачи отчета, сдавать уточненку не нужно (письмо ФНС от 06.12.2018 № БС-4-11/23682@).

- В суммах выплат и страхвзносов.

- В базе, облагаемой по доптарифу и взносах, исчисленным по дополнительному тарифу.

- Наличие двух разделов 3 с одинаковыми показателями ФИО и СНИЛС.

- Несоответствие базы или сумм страхвзносов, отображаемых в Приложении № 1 к разделу 1, сумме всех разделов 3. Например, стр. 030 должна быть равна стр. 250 всех разделов 3 за каждый месяц, а годовой показатель стр. 030 = стр. 250 + данные стр. 030 за 9 мес. 2018 года.

- Отрицательные показатели в стр. 210, 220, 230, 240, 280, 290 раздела 3, а также стр. 030, 040, 050, 061 Приложений № 1 и № 2 к разделу 1.

При наличии вышеперечисленных ошибок налоговики вернут расчет, и он будет считаться не принятым. С другими контрольными соотношениями можно ознакомится письме от 29.12.2017 № ГД-4-11/27043@.

Если налоговики обнаружат ошибки после принятия расчета, они отправят страхователю соответствующее уведомление. На внесение правок у работодателя есть всего 5 рабочих дней — если уведомление направлено по телекоммуникационным каналам связи (ТКС), и 10 рабочих дней с дня направления уведомления ФНС — если уведомление отправлено на бумаге (п. 7 ст. 431 НК РФ).

Куда и как сдать РСВ за 2018 год

Расчет по страхвзносам представляется в ФНС по адресу регистрации фирмы-работодателя или по месту жительства ИП.«Обособки», самостоятельно рассчитывающие и выплачивающие вознаграждения сотрудникам, представляют его по месту своего учета и указывают свои коды КПП и ОКТМО (п. 7 ст. 431 НК РФ).

Расчет можно подать:

- В электронном виде по ТКС — если среднесписочная численность (ССЧ) персонала за 2017 год составила 26 человек и более.

- На бумажном носителе или по ТКС — если ССЧ 25 работников и меньше.

За нарушение способа представления расчета (на бумаге вместо электронного формата) страхователя оштрафуют на 200 руб. (ст. 119.1 НК РФ).

Штрафы за несвоевременную сдачу отчета

За несвоевременную сдачу расчета страхователя накажут на 5% от величины неуплаченных взносов, но не менее 1 тыс. руб. и не более 30% от вышеуказанной суммы за каждый полный (неполный) месяц просрочки.

Если взносы уплачены в полном объеме, а расчет сдан не вовремя (или же не представлен отчет с нулевыми показателями), страхователя оштрафуют на 1 тыс. руб.

Если страхователь не представит годовой расчет до 10.02.2019, то 11.02.2019 года налоговики вправе заблокировать его расчетные счета.

О том, как сдать ЕРСВ нулевой за 2018 год, читайте в этой статье.