В связи с отменой системы налогообложения ЕНВД с 1 января 2021 года многие предприятия и ИП решают вопрос, какой из существующих налоговых режимов станет оптимальным. Расскажем, кто сможет перейти на уплату ЕСХН с 2021 года и что для этого нужно сделать.

Кто вправе перейти на уплату ЕСХН

ФНС в Письме от 11.03.2020 № АБ-4-19/4243@ предлагает плательщикам ЕНВД выбрать оптимальный налоговый режим для применения с 2021 года взамен вмененки:

- Для ИП возможен выбор из 4 вариантов: УСН, ЕСХН, ПСН и НПД. Некоторые режимы даже разрешается совмещать.

- Вариантов для организаций меньше: лишь УСН и ЕСХН. О переходе на УСН мы уже рассказали здесь.

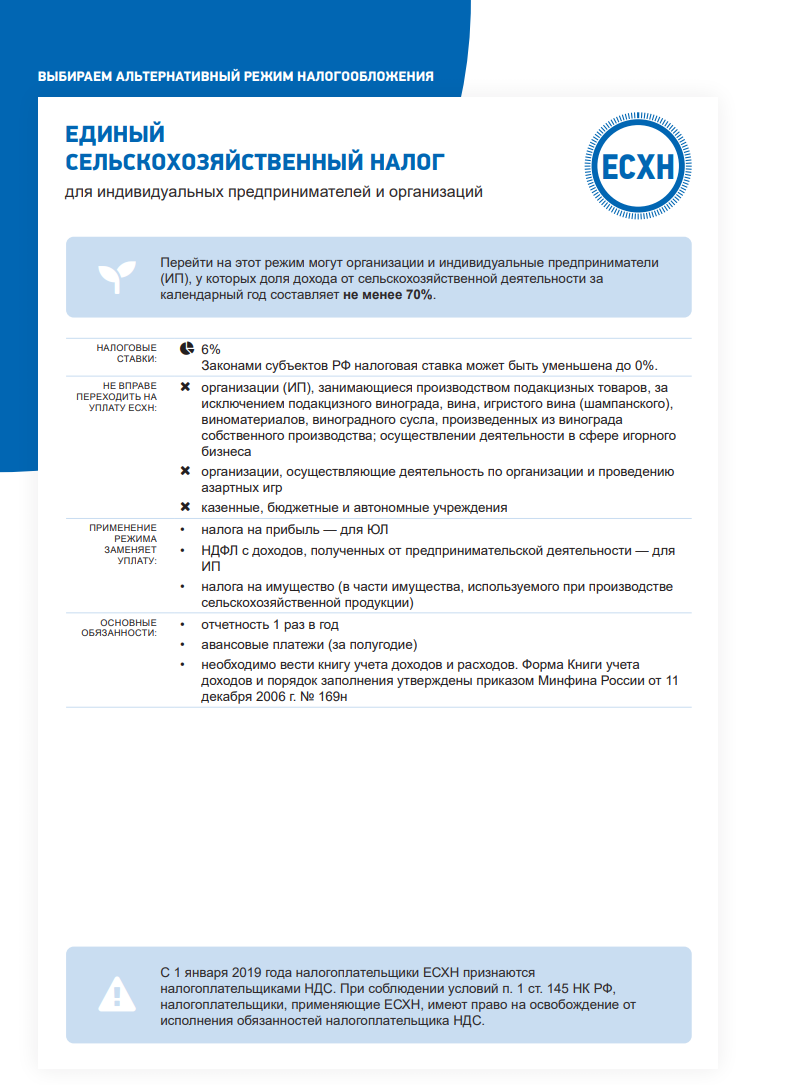

Режим ЕСХН вправе применять сельскохозяйственные товаропроизводители, т. е. предприятия и ИП, у которых 70% от суммарной выручки составляют доходы:

- от реализации сельхозпродукции собственного производства;

- от оказания услуг сельскохозяйственным товаропроизводителям.

| Розничная торговля | Оказание услуг общественного питания |

|

|

В отношении данных видов деятельности НК РФ требует выбрать одну из двух систем налогообложения.

Как могло получиться так, что сельскохозяйственный производитель оказался на вмененке вместо ЕСХН? Возможные причины:

- ЕНВД обходился дешевле, чем ЕСХН;

- с 1 января 2019 года плательщиков ЕСХН обязали платить НДС, и своевременный переход на ЕНВД освободил от такой обязанности;

- сельскохозяйственный товаропроизводитель не был уверен в том, что выручка от произведенной им продукции составит не менее 70% доходов.

Кстати, на ЕСХН вправе перейти плательщики, средняя численность работников которых не превышает 300 человек, в отличие от вмененки — не более 100 человек. Поэтому после перехода на ЕСХН можно увеличить штат сотрудников.

Как рассчитывается ЕСХН

В отличие от УСН, исчисление ЕСХН не предполагает вариантов выбора объекта налогообложения:

- налоговой базой признается разница между доходами и расходами;

- ставка налога — 6% (может быть снижена на региональном уровне).

Аналогично УСН с объектом «доходы минус расходы» плательщик ЕСХН может учесть в составе расходов убыток, полученный по итогам предыдущих 10 лет. Снова наблюдается зависимость от реальных доходов, в отличие от ЕНВД.

От каких налогов освобождает ЕСХН

ЕСХН освобождает (п. 3 ст. 346.1 НК РФ):

- организацию — от уплаты налога на прибыль и налога на имущество организаций;

- ИП — от уплаты НДФЛ и налога на имущество физических лиц.

При этом имущество, по которому предоставляется освобождение от налога, должно использоваться в производстве, переработке и реализации сельскохозяйственной продукции, либо при оказании услуг сельскохозяйственным производителям.

Плательщики ЕСХН вправе получить освобождение от НДС согласно п. 1 ст. 145 НК РФ при условии, что их годовые доходы без учета НДС не превысили:

- в 2020 году — 80 млн руб.;

- в 2021 году — 70 млн руб.;

- в 2022 году и далее — 60 млн руб.

Основные обязанности плательщика ЕСХН

Приведем некоторые обязанности при уплате ЕСХН и сравним их с УСН и ЕНВД:

| Режим | ЕСХН | УСН | ЕНВД |

| Сдача декларации | 1 раз в год (по итогам года) | 4 раза в год (по итогам каждого квартала) | |

| Уплата налога и авансов | 2 раза в год | 4 раза в год | |

| Дополнительная отчетность | Книга доходов и расходов — для ИП | Книга доходов и расходов | Нет |

Минфин Приказом от 11.12.2006 № 169н вводит форму книги доходов и расходов для ИП-плательщиков ЕСХН. Для организаций ведение такого регистра не установлено, но сохранена обязанность ведения бухгалтерского учета (п. 8 ст. 346.5 НК РФ).

Как перейти на ЕСХН с 2021 года

Плательщики ЕНВД, решившие применять ЕСХН с 1 января 2021 года, должны уведомить об этом налоговую инспекцию до 31 декабря 2020 года. Нарушение этого срока повлечет невозможность перехода на ЕСХН. А при нежелании выбрать иную систему налогообложения организации и ИП рискуют оказаться на общей системе, отличающейся наибольшим разнообразием обязательных платежей.

Форма уведомления № 26.1-1 о переходе на ЕСХН введена Приказом ФНС от 28.01.2013 № ММВ-7-3/41@ и требует указания доли дохода от реализации сельскохозяйственной продукции собственного производства (или оказания услуг сельскохозяйственным товаропроизводителям) за 2019 год.

Бланк уведомления о переходе на ЕСХН Скачать

Образец уведомления о переходе на ЕСХН Скачать

Аналогичную информацию отражают:

- за последний отчетный период — вновь созданные организации; вновь зарегистрированные ИП, реализующие выловленную рыбу и иные водные биоресурсы;

- по состоянию на 1 октября 2020 года — остальные вновь зарегистрированные ИП.

Уведомление направляется в ИФНС:

- лично;

- по ТКС;

- через личный кабинет плательщика ФНС;

- по почте с описью вложения.

ФНС в Письме от 11.03.2020 № АБ-4-19/4243@ также приводит памятку для плательщиков ЕНВД, рассматривающих вариант перехода на ЕСХН:

Подводим итоги

- Переход на ЕСХН с 2021 года возможен для небольшого числа вмененщиков сферы розничной торговли и общественного питания при условии, что доля их доходов от реализации сельскохозяйственной продукции собственного производства составляет минимум 70% от общей выручки.

- Для применения ЕСХН в 2021 году уведомить налоговую инспекцию необходимо до 31 декабря 2020.

- При отказе от добровольного выбора системы налогообложения с 1 января 2021 плательщик ЕНВД окажется на общем режиме, отличающемся максимальной налоговой нагрузкой.