С 1 января 2021 года система налогообложения в виде ЕНВД отменяется. Один из режимов, на который вправе перейти ИП, — налог на профессиональный доход (НПД). Расскажем, кто и каким образом может стать плательщиком НПД.

Кто вправе стать плательщиком НПД

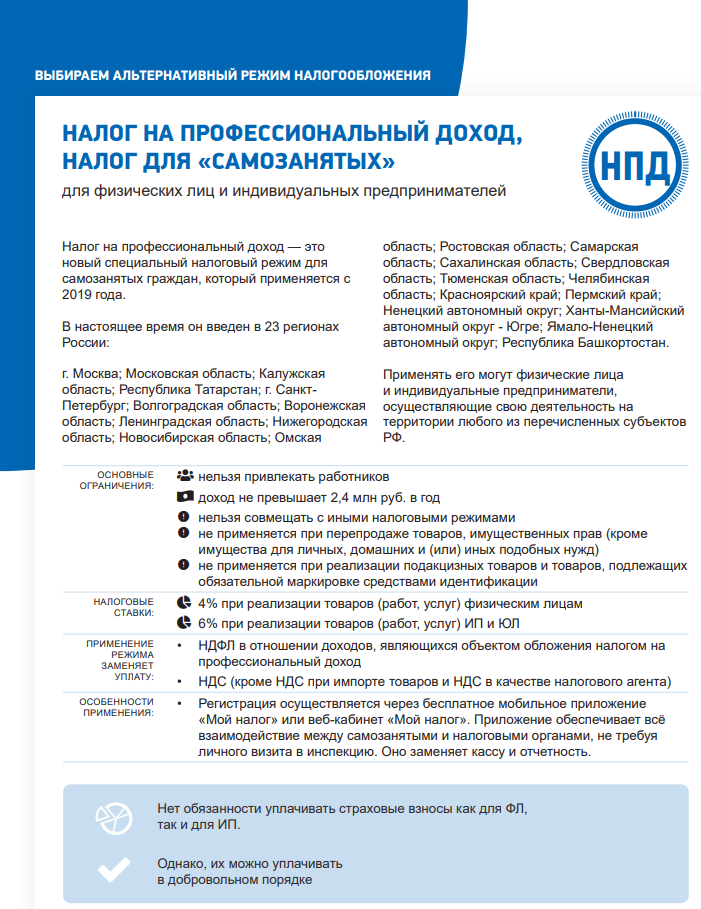

В помощь вмененщикам ФНС проводит информационную кампанию с предложением доступных для применения с 2021 года режимов налогообложения (Письмо от 11.03.2020 № АБ-4-19/4243@). ИП разрешается выбрать НПД при соблюдении некоторых ограничений (организации плательщиками НПД не признаются).

НПД введен Законом от 27.11.2018 № 422-ФЗ в качестве эксперимента до 31.12.2028. В регионах налог устанавливается законами субъектов.

На уплату НПД могут перейти не только предприниматели, но и физические лица, не имеющие статуса ИП. О возрасте, с которого можно стать самозанятым, мы подробно рассказали в этой статье.

Перед тем как принять решение, обратите внимание на ограничения по НПД:

| Критерий | Ограничение | Основание |

| Наличие работников | Не допускается | подп. 4 п. 2 ст. 4 Закона № 422-ФЗ |

| Совмещение с другими налоговыми режимами | Не допускается | подп. 7 п. 2 ст. 4 Закона № 422-ФЗ |

| Предельная величина доходов | 2,4 млн руб. с начала календарного года | подп. 8 п. 2 ст. 4 Закона № 422-ФЗ |

| В отношении розничной торговли | Запрещается перепродажа товаров и имущественных прав за исключением имущества, использующегося для личных нужд | подп. 2 п. 2 ст. 4 Закона № 422-ФЗ |

| В отношении услуг по перевозке грузов | Разрешается оказание услуг с приемом платежей, если при расчетах используется зарегистрированная продавцом ККТ | подп. 6 п. 2 ст. 4 Закона № 422-ФЗ |

Как рассчитывается и уплачивается налог на профдоход

Налог уплачивается с доходов от реализации товаров, работ, услуг и имущественных прав в размере (ст. 10 Закона № 422-ФЗ):

- 4% — в отношении доходов, полученных от граждан;

- 6% — в отношении доходов, полученных от организаций и ИП.

Сведения о доходах плательщика фиксируются в приложении «Мой налог» и личном кабинете при формировании чеков. Именно на основании этих данных налоговики сами рассчитывают обязательные платежи.

Налог на профдоход исчисляется по итогам налогового периода (ст. 9 Закона № 422-ФЗ):

| Случай | Налоговый период |

| Общие правила | Календарный месяц |

| При постановке на учет плательщика НПД | Период с момента постановки на учет до конца следующего календарного месяца |

| При снятии с учета | Период с начала календарного месяца, в котором произошло снятие с учета плательщика, до даты снятия с учета |

| Если постановка и снятие с учета произошли в одном месяце | Период с даты постановки на учет до даты снятия с учета |

Обязательный платеж уменьшается на вычеты в размерах:

- 1% от полученных доходов, по которым применяется ставка 4%;

- 2% от полученных доходов, ставка по которым — 6%.

Максимальная сумма вычета — 10 000 руб., но на период с 01.07 по 31.12.2020:

- его размер увеличивается на 12 130 руб. (до 22 130 руб.);

- ограничения в виде 1% и 2% от доходов не применяются.

Вычет разрешается применять нарастающим итогом и переносить на следующий календарный год до полного его использования. Повторно вычет не предоставляется.

Полезная информация от Консультант+

Плательщикам налога на профессиональный доход предусмотрена выплата субсидии в сумме уплаченного ими за 2019 г. налога по состоянию на 30 апреля 2020 г. (п. 6 Правил предоставления субсидий, утвержденных Постановлением Правительства РФ от 29.05.2020 N 783, Письмо ФНС России от 08.06.2020 N СД-3-3/4380@, Информация ФНС России).

Распоряжением Правительства РФ от 29.05.2020 N 1431-р на эти цели выделяются бюджетные ассигнования в размере до 1 600 000 тыс. руб. (читать подробнее об условиях получения субсидии).

Расчет налога производит налоговый орган, который до 12 числа месяца, следующего за окончившимся налоговым периодом, направляет плательщику информацию о сумме и реквизитах для уплаты. НПД менее 100 руб. не уплачивается, а прибавляется к следующему платежу.

Перечислить налог плательщик обязан до 25 числа месяца, следующего за прошедшим налоговым периодом. Налоговой декларации по НПД нет.

Какие налоги заменяет налог на профессиональный доход

Плательщики налога на профдоход освобождаются от уплаты:

- НДФЛ в отношении доходов, с которых уплачивается НПД;

- НДС, за исключением случаев импорта товаров в РФ;

- страховых взносов в фиксированном размере.

Исполнения обязанностей налогового агента спецрежим не отменяет.

Сводную информацию о налоге представляет ФНС в Письме № АБ-4-19/4243@:

О том, как ИП перейти на ПСН, читайте здесь.

Как стать плательщиком НПД

Регистрация в качестве самозанятого:

| Производится | Необходимые данные |

|

|

Плательщиком НПД человек становится с момента направления в налоговый орган заявления. Одновременно с этим п. 4 ст. 15 Закона № 422-ФЗ обязывает физических лиц уведомлять налоговую о прекращении применения иных режимов налогообложения.

Снятие с учета производится:

- плательщиком по собственной инициативе (при отсутствии недоимки по налогу в дальнейшем возможна повторная постановка на учет);

- плательщиком при нарушении ограничений применения НПД (в ИФНС направляется соответствующее заявление);

- инспекцией при выявлении несоответствия критериям плательщика НПД, в т. ч. возможно аннулирование постановки на учет.

О снятии с учета плательщик узнает от ИФНС через приложение «Мой налог». В течение 20 календарных дней ИП уведомляет ИФНС о выборе новой системы налогообложения, если он не желает оказаться на общем режиме.

Зарегистрироваться в качестве плательщика налога на профессиональный доход бывший вмененщик может в любой момент. Но для перехода на НПД с 1 января 2021 года подать заявление в ИФНС следует не позднее 01.01.2021.

Подводим итоги

- На уплату НПД с 2021 года вправе перейти предприниматели и физические лица, не имеющие статуса ИП, соответствующие таким основным критериям:

- отсутствие наемных работников;

- годовой доход — не более 2,4 млн руб.

- Статус плательщика НПД граждане вправе получить, обратившись с заявлением в ИФНС через мобильное приложение «Мой налог» или через личный кабинет на сайте ФНС.

- В течение 20 календарных дней с момента снятия с учета ИП вправе уведомить ИФНС о выборе иной системы налогообложения.