НДФЛ удерживают из всех видов дохода работников. Расскажем, как правильно оформить платежное поручение, если выплатили работнику больничный, отпускные или заработную плату.

Сроки уплаты НДФЛ в 2019 году

Срок перечисления НДФЛ в бюджет зависит от того, какой вид дохода был выплачен сотруднику.

- НДФЛ с заработной платы работодатель обязан перечислить не позднее первого рабочего дня, следующего за днем выплаты (п. 6 ст. 226 НК РФ). Например, зарплата выдана 24 мая, поэтому крайний срок для перечисления НДФЛ — 27 мая 2019 года.

- НДФЛ с оплаты больничного листа или отпускных — не позднее последнего рабочего дня календарного месяца, в котором средства были перечислены сотруднику. Например, отпускные выплачены работнику 20 июня 2019 года. Значит, НДФЛ подлежит перечислению в бюджет не позднее 28 июня, ведь 30 июня 2019 года приходится на выходной день.

Подробности о сроках уплаты НДФЛ читайте здесь.

Ставка налога для граждан РФ — 13 % (ст. 224 НК РФ). Если сумма налога рассчитана с копейками, ее округляют до рублей и перечисляют в бюджет.

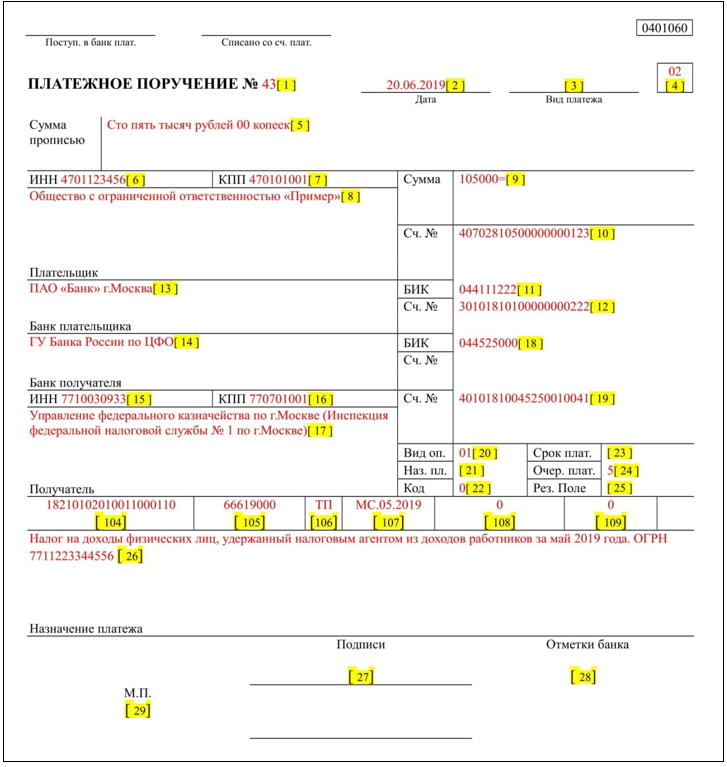

Образец платежки на уплату НДФЛ

Правильное заполнение платежного поручения на уплату НДФЛ поможет работодателю (налоговому агенту) избежать претензий налоговых органов. Рассмотрим, как следует заполнить каждое поле платежного документа.

Обратите внимание: если платежное поручение оформляется с помощью программы интернет-банк, поля 1, 2, 5-8, 10-13, 27-29 заполняются автоматически.

| Номер | Реквизит |

Особенности заполнения |

| 1 | Номер | Указывается дата и номер платежного поручения |

| 2 | Дата документа | |

| 3 | Вид платежа | Не заполняется |

| 4 | Статус налогоплательщика | Для всех организаций и предпринимателей (налоговых агентов) указывается код «02» |

| 5 | Сумма прописью | Все слова пишутся прописью с заглавной буквы. Например, «Сто рублей 00 копеек» |

| 6 | ИНН | Данные указываются в соответствие с регистрационными документами налогового агента |

| 7 | КПП | |

| 8 | Наименование | |

| 9 | Сумма цифрами | Сумма всегда округляется до рублей. Например, если НДФЛ — 232 рублей 89 копеек, то в бюджет перечисляется 233 рубля. После цифр всегда ставится знак «=» |

| 10 | Номер счета | Указываются реквизиты плательщика так, как указано в договоре банковского счета или информационном письме банка |

| 11 | БИК банка | |

| 12 | Корреспондентский счет | |

| 13 | Банк плательщика | |

| 14 | Банк получателя | Налог на доходы физических лиц перечисляется в территориальное УФК. В скобках указывается название налоговой инспекции, где плательщик (налоговый агент) состоит на учете.

Реквизиты налоговой инспекции размещены на сайте ФНС |

| 15 | ИНН получателя | |

| 16 | КПП получателя | |

| 17 | Наименование получателя | |

| 18 | БИК банка получателя | |

| 19 | Счет получателя | |

| 20 | Вид операции | Код «01» предназначен для всех налоговых платежей |

| 21 | Назначение платежа | Не заполняется |

| 22 | Код | Не заполняется |

| 23 | Срок платежа | Не заполняется |

| 24 | Очередность платежа | Указывается код «5» |

| 25 | Рез. Поле | Не заполняется |

| 26 | Наименование платежа | Указывается вид налога и период, за который перечисляется НДФЛ |

| 27 | Подпись | Документ подписывается руководителем компании или предпринимателем, которые указаны в банковской карточке с образцами подписей и оттиском печати |

| 28 | Отметка банка | Не заполняется |

| 29 | Печать | Ставится печать налогового агента |

Заполнение особых полей 104-109

В платежках на перечисление НДФЛ, как и других бюджетных платежей, всегда заполняются поля 104-109. Данные, указанные в этих полях, имеют определяющее значение при распределении поступлений в бюджет:

- Поле 104 предназначено для указания кода бюджетной классификации. Для НДФЛ это значение — 182 1 0102 010 011 000 110.

- В поле 105 проставляется значение ОКТМО (кода территориально-муниципального образования). ОКТМО можно узнать из уведомления органов статистики или на сайте ФНС (электронный сервис ФНС). Для этого вводят адресные данные работодателя — налогового агента.

- Поле 106 предназначено для указания основания платежа. Поскольку перечисления НДФЛ всегда относится к текущим платежам, указывают код «ТП».

- Поле 107 предназначено для обозначения периода, в котором перечисляется налог. Например, МС.06.2019 — НДФЛ на доходы, полученные работниками в июне 2019 года.

- В полях 108-109 ставится значение «0». При уплате текущих платежей эти реквизиты не используют.

Подробнее о правилах перечисления НДФЛ за сотрудников обособленных подразделений читайте в этой статье.

Все работодатели, выплатившие доход сотрудникам и перечислившие в бюджет НДФЛ, обязаны отчитаться в налоговый орган. Для этого предусмотрена отчетная форма 6-НДФЛ, которая контролирует своевременность и полноту уплаты налогов.

Как правильно заполнить отчет по форме 6-НДФЛ, в какие сроки необходимо отчитаться и на что следует обратить внимание при его заполнении, читайте в статье «6-НДФЛ за 2018 год: инструкция, бланк и образец».