НДС — налог, рассчитываемый плательщиками ежеквартально. Но платить начисленную сумму можно не единовременно. О том, как заполнить платежное поручение на уплату НДС за 4 квартал 2019 — в нашем материале.

Порядок уплаты НДС

Расчет НДС, итогом которого может оказаться как сумма к уплате в бюджет, так и величина, подлежащая возмещению из бюджета, делается в декларации по этому налогу. Составляют декларацию ежеквартально за период, равный прошедшему кварталу.

Возникновение в ней суммы налога, подлежащего возмещению, обусловливает наличие вычетов, превышающих величину налога, начисляемого по операциям реализации. Чаще всего такой результат появляется у экспортеров, применяющих ставку 0% при начислении налога с продаж за рубеж. Делать налоговый платеж в этом случае не придется.

Для неэкспортеров обычной становится ситуация, когда результатом приводимых в декларации вычислений оказывается налог к уплате. Однако платить его единовременно необязательно.

НК РФ (п. 1 ст. 174) позволяет делить начисленную сумму платежа на 3 равные доли и уплачивать их в 3 приема в течение квартала, следующего за тем, по итогам которого исчислен налог. Предельный срок для оплаты соответствует 25 числу каждого из месяцев этого квартала.

При совпадении с выходным указанная дата смещается на наступающий за этим выходным будний день (п. 7 ст. 6.1 НК РФ).

С учетом правила переноса срока для платежей за 4 квартал 2019 года последними датами оплаты становятся:

- 27.01.2020;

- 25.02.2020;

- 25.03.2020.

Вместе с тем не имеется препятствий для того, чтобы вся сумма налога, начисленного к уплате, была оплачена сразу. Но сделать это придется не позднее первой из указанных дат.

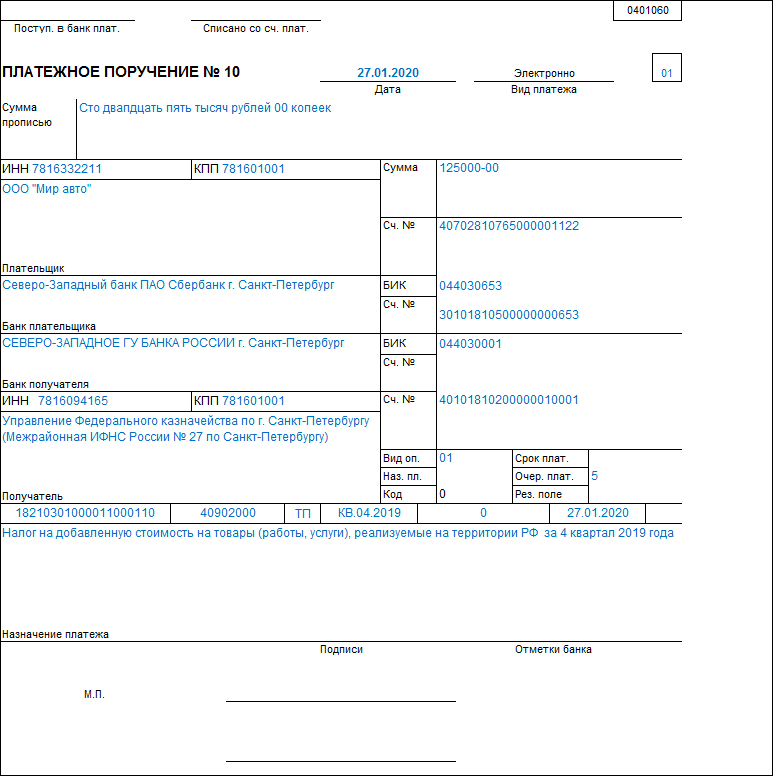

Правила оформления платежки по НДС за 4 квартал 2019

Оплата НДС делается платежным поручением. Бланк этого документа утвержден Положением Банка России от 19.06.2012 № 383-П. Но поскольку речь идет о налоговом перечислении, заполнить в нем придется и поля с номерами 101, 104-110, правила внесения данных в которые содержатся в Приказе Минфина России от 12.11.2013 № 107н.

Как и в любом платежном документе, в платежке по НДС придется отразить:

- величину переводимой суммы (как цифрами, так и прописью);

- реквизиты плательщика и получателя (название, ИНН, КПП, банковские реквизиты);

- шифры, соответствующие виду операции (для платежного поручения это будет шифр 01) и очередности платежа (для текущего налогового перечисления в отведенном для него поле потребуется проставить цифру 5);

- текст, характеризующий назначение платежа (в нем следует указать название переводимого налога, период за который делается перечисление и величину перечисляемой части (1/3), если перевод осуществляется по частям).

Получателем платежа будет налоговый орган, в котором плательщик НДС состоит на учете. И реквизиты именно этого органа, используемые и при иных налоговых перечислениях, необходимо отразить в документе на оплату.

В полях, заполняемых только при переводе налогов, следует указать:

- В поле 101 — шифр, указывающий на статус плательщика (его выбирают из приведенных в приложении № 5 к Приказу № 107н). Для НДС его вариантами могут стать 01 (если налогоплательщик является юрлицом), 02 (для налогового агента), 09 (для плательщика-ИП).

- В поле 104 — КБК. Для НДС он соответствует набору цифр 18210301000011000110.

- В поле 105 — код ОКТМО, отвечающий территориальной привязке платежа.

- В поле 106 — шифр основания платежа, который для оплачиваемого в срок налога, начисленного к уплате по декларации, примет значение «ТП».

- В поле 107 — указание на конкретный налоговый период, к которому относится платеж. Для последнего квартала 2019 года его отразит набор знаков «КВ.04.2019».

- В поле 108 — цифру 0, поскольку это поле предназначено для номера документа, служащего основанием платежа, а в отношении текущих платежей такого документа не возникает.

- В поле 109 — дату подачи декларации по налогу в ИФНС.

Подводим итоги

- НДС — налог, рассчитываемый ежеквартально по итогам каждого очередного квартала, но оплачивать его можно в особом порядке — по 1/3 суммы платежа, начисленного к уплате, в каждом из месяцев квартала, наступающего после отчетного. Не имеется препятствий и для оплаты сразу всей суммы, но ее придется сделать в первом из месяцев квартала, отведенного для оплаты.

- Последним днем платежа в каждом из месяцев является 25-е число. Но эта дата может смещаться на более позднюю при совпадении 25-го числа с выходным.

- Платежное поручение на перечисление НДС составляется с соблюдением обычных правил, действительных при оформлении налогового платежа: с обязательным внесением данных в поля 101, 104-109 платежного документа, отражением названия налога и периода к которому он относится, в назначении платежа, указанием данных налогового органа в реквизитах получателя.