Расчет налога на профессиональный доход производит ИФНС. Самозанятому нужно лишь уплатить указанную в личном кабинете сумму. Рассмотрим, как рассчитывается налог и в какой срок его необходимо перечислить в бюджет.

Расчет налога для самозанятых

Рассчитывается налог на профдоход по следующей формуле:

НБ х НС

где:

- НБ — налоговая база.

Налоговой базой по НПД является доход, полученный самозанятым от профессиональной деятельности при условии отсутствия у него работодателя и наемных работников (ст. 8 закона от 27.11.2018 № 422-ФЗ). То есть, это доход от использования собственного труда самозанятого или его имущества (например, от сдачи в наем жилья).

Считается база нарастающим итогом (с начала и до конца месяца), раздельно по каждой ставке (ст. 7 Закона № 422-ФЗ). Датой признания дохода является дата получения денег наличными на руки или на счет. По договорам поручения, комиссии или агентским договорам дата получения дохода посредником — последний день месяца, в котором посредник получил деньги.

- НС — налоговая ставка.

Размер налоговой ставки по налогу на профдоход зависит от вида полученных доходов:

-

- 4% — если доход самозанятый получает от физлица.

Степанова испекла торт на заказ для Ивановой и получила за это 2 000 руб. Иванова — физлицо, а не компания, в связи с чем Степанова заплатит налог в размере 4% от 2 000 руб. — 80 руб.

-

- 6% — если доход самозанятый получил от ИП или компании.

ООО «Кадровик» заказало Марининой В.С. рекламный текст на сайт. Стоимость текста — 5 000 руб. Получив деньги, Маринина заплатит налог в размере 6% от 5 000 руб. — 300 руб.

Расчет налога на профдход происходит в приложении «Мой налог». В нем самозанятый также может внести полученный доход, сформировать чек, справку о доходах или постановке на учет. Подробнее с возможностями программы можно ознакомиться в статье «Мобильное приложение «Мой налог»: скачать».

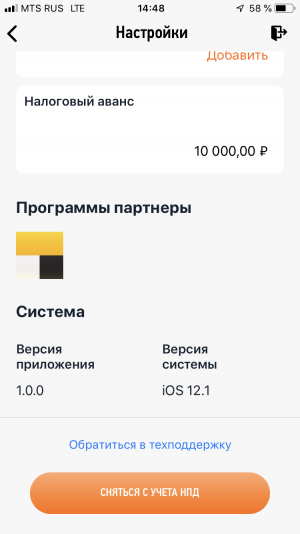

При расчете налога ИФНС уменьшает его сумму на налоговый вычет. В 2022 году размер вычета составляет 10 000 руб. Но уменьшается не вся сумма налога, а лишь ее часть. До исчерпания суммы вычета налог уплачивается по сниженной ставке: 3% для дохода от физлиц и 4% для доходов от организаций и ИП, Подробнее о налоговом вычете для самозанятых можно узнать из этой статьи.

Если самозанятый вынужден вернуть уже полученный доход, то на сумму возврата он вправе уменьшить свои доходы. Для изменения данных о своем доходе (при возврате денег от покупателей), нужно скорректировать сведения в приложении, указав причины корректировки. При этом налоговикам потребуется предоставить пояснения, почему произошла корректировка. У самозанятого есть право предоставить подтверждающие документы (п. 5 ст. 8 Закона № 422-ФЗ).

Когда у налоговиков есть основания думать, что доступ к приложению получил не самозанятый, а кто-то другой, инспекторы могут заблокировать налогоплательщику возможность уменьшать размер полученного дохода. Снять блокировку самозанятый может несколькими способами:

- лично посетив инспекцию;

- передав сведения в электронной форме по ТКС, предварительно подписав их усиленной ЭЦП;

- передав сведения через личный кабинет налогоплательщика.

Излишне уплаченный налог засчитывается только в счет предстоящих платежей по налогу на профдоход либо в счет погашения недоимки, пени, штрафа по этому налогу. Также переплату можно вернуть, руководствуясь правилами ст. 78 НК РФ.

Сроки уплаты налога самозанятым

Налог рассчитывается ИФНС на основании данных о полученном доходе за прошедший налоговый период (календарный месяц). Информация о сумме налога, подлежащем уплате, отразится в приложении «Мой налог» (личном кабинете на сайте ФНС) не позднее 12 числа следующего месяца.

Если сумма налога составит менее 100 руб., то уведомление на уплату самозанятому не направят. Ее прибавят к налогу, уплачиваемому в следующем месяце.

Срок уплаты НПД — не позднее 25-го числа следующего месяца.

Самозанятый может разрешить налоговикам списывать денежные средства с банковского счета для уплаты налога. В этом случае уведомление об уплате налога получит сразу банк самозанятого и перечислит деньги в ФНС без взимания какой-либо комиссии. У банка есть 3 рабочих дня с даты получения запроса от налоговиков, чтобы передать им сведения, необходимые для расчета налога. А налоговики передают в банк платежку на списание налога в 15-22 числа месяца, следующего за отчетным. Перечень банков, осуществляющих информационный обмен с ИФНС размещен здесь (ст. 11 Закона № 422-ФЗ).

Если самозанятый не перечислил вовремя налог, налоговики в течение 10 дней после окончания крайнего срока уплаты направят ему требование об уплате налога. Оно будет содержать ссылку на НК РФ, сведения о сроке уплаты налога, сумме задолженности и пеней, а также сроке исполнения требования (п. 6 ст. 11 Закона № 422-ФЗ).

Инструкцию о том, как передавать данные о своем доходе через приложение «Мой налог», вы найдете здесь.

Расчет и уплата налога через программы партнеры «Мой налог»

Рассчитать и уплатить налог за самозанятого может также оператор электронной площадки. Им, в контексте нового закона, является организация или ИП, предоставляющая в интернете функционал для заключения сделок по продаже товаров и оказании услуг между продавцами (исполнителями) и покупателями (заказчиками). Такими электронными площадками могут стать биржи копирайтинга, сервисы типа Яндекс.Такси и YouDo. Например, копирайтер получает доход через биржу контента. В этом случае биржа сможет передавать сведения о доходе пользователя налоговикам и удерживать с него налог.

В приложении «Мой налог» в настройках есть меню «Программы-партнеры»:

Сейчас в их число входит:

- ПАО Сбербанк.

- Совкомбанк.

- ПАО «МТС-Банк».

- Ак Барс Банк.

- Альфа Банк.

- Веста Банк.

- Киви Банк.

- Просто Банк.

- Яндекс.Такси.

- Ситимобил.

- СМАРКАТ.

- Помогатель.

- Самозанятые.рф.

- Сkassa.

- Delivery Club.

- Dostavista.ru.

- FL.ru.

- Paytodo

- Qugo.

- Wowworks.

- Знайка.ру.

- МОНЕТА.

- Максим.

- Наймикс.

- Рабочие руки.

- Фирма 1С.

- Яндекс.Дзен.

- Яндекс.Еда.

- Яндекс.Толока

Подводим итоги

- Самозанятые самостоятельно налог не рассчитывают, за них это делает ИФНС.

- Данные о сумме налога, подлежащей уплате в бюджет, отражаются в приложении «Мой налог» или в личном кабинете на сайте ФНС в срок до 12 числа каждого месяца.

- Уплатить налог необходимо до 25 числа месяца, следующего за тем, в котором был получен доход.

- Оплатить налог можно в приложении «Мой налог», личном кабинете на сайте ФНС либо по квитанции в любом отделении банка.