Чтобы воспользоваться правом на возврат НДФЛ, положенным при покупке жилой недвижимости, об этом праве и размере возврата надо информировать налоговиков. Для этого предназначена декларация 3-НДФЛ. Предлагаем вашему вниманию подробную инструкцию, как ее правильно заполнить для сдачи в налоговую.

Что значит «вернуть налог» при покупке жилья?

Большинство людей для обеспечения себя и тех, кто от них зависит, работают и получают за это вознаграждение (например, зарплату). Такое вознаграждение еще именуются «доходом» человека и, по нормам законодательства РФ, с него должен быть уплачен налог (НДФЛ).

В большинстве случаев удержать и перечислить НДФЛ государству обязан тот, кто доход выплачивает: работодатель, заказчик по договору ГПХ и т. п. То есть, человек чаще всего получает на руки суммы, из которых уже удержан НДФЛ, и на процесс удержания налога влиять может только опосредованно. Например, имея право на стандартный вычет, обратиться к работодателю с просьбой его предоставлять. Или, зная о положенном ему налоговом вычете, можно вернуть «лишний» НДФЛ, уплаченный государству.

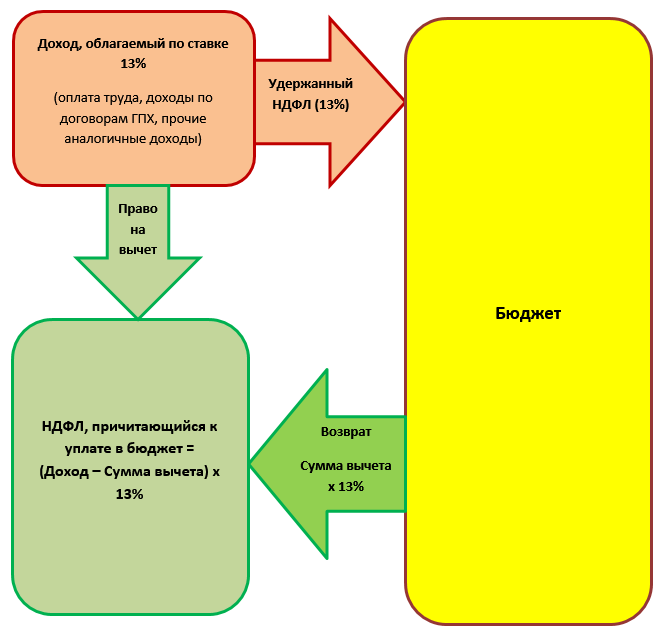

Механизм при этом выглядит так:

Чтобы правильно заполнить декларацию на возврат НДФЛ, нужно фактически отразить эту схему в листах декларации. Рассмотрим, как это сделать.

Состав декларации 3-НДФЛ

Декларация 3-НДФЛ — многофункциональный документ. Она используется не только для оформления возвратов, но и для уплаты (доплаты) налога за истекший год по различным основаниям. Просто для различных целей задействуются свои листы.

С 01.01.2019 действует новая форма декларации 3-НДФЛ, утвержденная Приказом ФНС от 03.10.2018 № ММВ-7-11/569@. «Сдаваться» за 2018 нужно уже по этой форме.

Скачайте бланк в удобном формате Excel для заполнения вручную.

Обязательно должен быть заполнен титульный лист декларации. Он содержит вводные данные, позволяющие налоговикам идентифицировать, кто сдает отчет, по каким основаниям и за какой период. В данном материале мы не будем останавливаться на титульнике подробно. Помочь в его заполнении вам может наша статья «Коды вычетов в новой 3-НДФЛ».

Чтобы правильно заполнить Раздел 1 и Раздел 2 декларации, нужно сначала разобраться с приложениями к 3-НДФЛ — разместим их в соответствии со схемой:

| Что отражаем | Возможные варианты | Какое приложение в декларации 3-НДФЛ |

|

Доходы, облагаемые по ставке 13%, из которых можно делать вычет (оранжевый цвет на схеме) |

Доходы, полученные в РФ. Имеются ввиду доходы, полученные резидентом РФ от резидента РФ (а не просто физически на территории России). | Приложение 1 |

| Доходы от источников за пределами РФ: получил их российский резидент, а выплатил нерезидент. Такие доходы тоже облагаются в России по ставке 13%, поэтому могут быть учтены при определении вычета | Приложение 2 | |

| Доходы от предпринимательской деятельности и частной практики. Облагаются налогом по ставке 13%, и из них можно производить вычет. ИП по вычету НДФЛ не могут учитывать свой доход на спецрежимах. Только тот, который облагается по ОСНО и заявляется в 3-НДФЛ | Приложение 3 | |

| Вычеты (зеленый цвет на схеме) | Вычет (с расчетом) по покупке объекта жилой недвижимости | Приложение 7 |

| Вычет по ипотечным процентам | Приложение 7 | |

| Стандартные, социальные, инвестиционные вычеты | Приложение 5 |

Таким образом, большинству работающих граждан, чтобы заполнить декларацию на имущественный вычет, понадобятся Приложения 1 и 7. Приложение 5 может понадобиться для корректного отражения в 3-НДФЛ данных из справки, предоставленной работодателем.

Разумеется, вычетов предусмотрено больше, чем включено в эту таблицу. Подробнее о других «популярных» типах вычетов можно узнать в статье «Вычет на лечение» и «Вычет на обучение».

Декларируем доходы и удержанный налог в 3-НДФЛ

В Приложении 1 нужно показать проверяющим инспекторам, что:

- в течение года были получены доходы, из которых можно делать вычет;

- НДФЛ с них удержан и перечислен в бюджет.

К этому разделу нужны подтверждающие документы!

Самым распространенным из них является справка, которая до 2019 года называлась 2-НДФЛ, а теперь называется справкой о доходах и суммах налога. Брать такую справку нужно у работодателя или иного подобного лица (например, заказчика по договору ГПХ). Если таковых не один, брать справки нужно у каждого плательщика дохода.

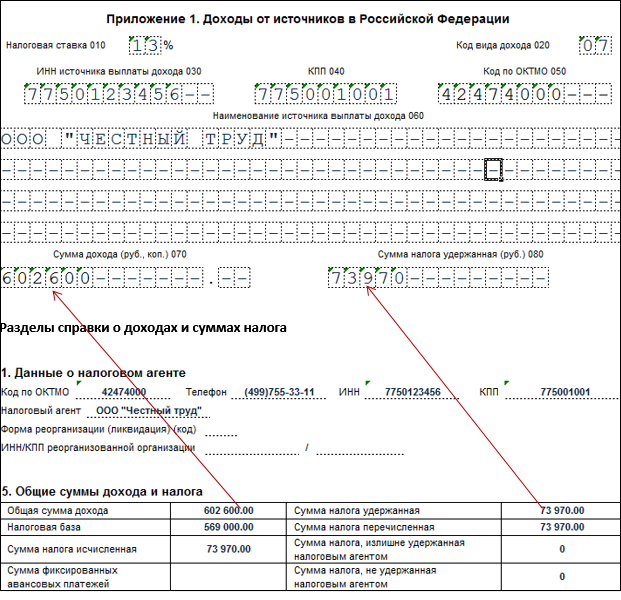

Заполнить Приложение 1 по справке о доходах достаточно просто:

Приложение 1 содержит несколько блоков для внесения данных. На один источник дохода по ставке 13% (и справку от него) — один блок. В верхней части блока указываем данные того, кто нам платил, из Раздела 1 справки. В нижней части блока указываем общую сумму дохода из этой же справки и сумму удержанного налога. Берем данные из Раздела 5.

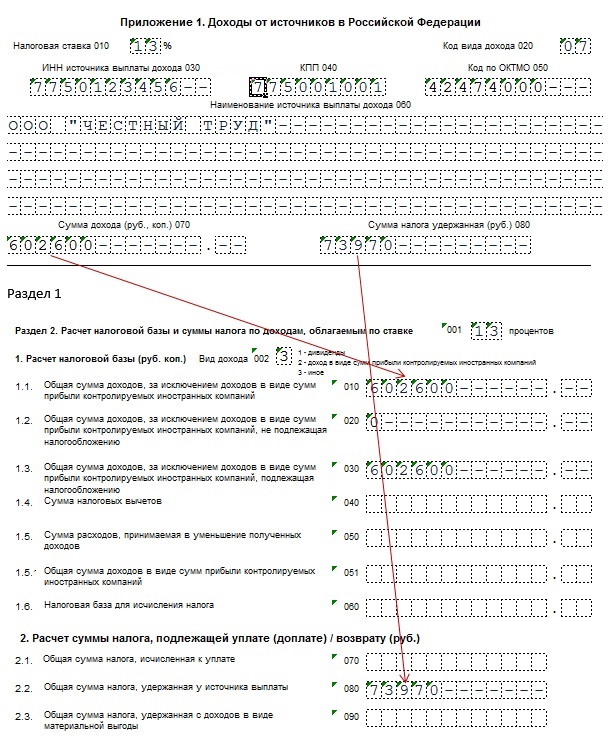

Если источников выплат несколько, заполняем отдельный блок по каждому. Затем переносим то, что получилось по доходам и уже произведенным удержаниям, в Раздел 2:

Если источников дохода в году было несколько (например, вы трудились у нескольких работодателей), то данные для Раздела 2 декларации суммируем: доходы с доходами, удержанный налог с удержанным налогом.

Определяем вычеты для 3-НДФЛ

Чтобы верно заполнить декларацию, определим, какой именно размер вычета можно и нужно заявить за истекший год.

Вычет может быть:

- Основной имущественный, полагающийся за сам факт приобретения жилья. Составляет он максимум 2 000 000 рублей и может быть использован по частям. Главные правила, касающиеся возможного размера вычета за год: он не может быть больше стоимости приобретенного объекта жилой недвижимости и не может быть больше указанного в декларации дохода.

Например, если вы купили квартиру за 1 700 000 рублей, а ваш доход за год составил 900 000 рублей, то максимальный вычет, который вы можете заявить за этот год — 900 000 рублей. А всего по этой квартире вы можете в течение нескольких лет максимально заявить не более 1 700 000 рублей (ее стоимость).

Сумма основного вычета также может корректироваться, если недвижимость приобретена в долях. Если это ваш случай, рекомендуем перед заполнением декларации ознакомиться с возможными нюансами распределения вычета на нескольких получателей-владельцев долей.

Смотрите статью «Нюансы имущественного вычета в 2019 году».

- По оплаченным ипотечным процентам. Если вы включаете в формируемую декларацию проценты по ипотеке, проверьте правильность определения вычета по ним.

Оба вычета для возврата налога требуют документального подтверждения! Минимально:

- договор купли-продажи (или ДДУ),

- акт приема-передачи квартиры от продавца покупателю,

- документы, подтверждающие факт оплаты покупки из собственных средств (но не за счет маткапитала, не за счет различных госпрограмм и субсидий и т. п.).

Для вычета по процентам обязательно понадобится справка из банка-кредитора о сумме уплаченных процентов. Для вычета по покупке жилья следует запастись справкой из ЕГРН, подтверждающей возникновение права собственности на квартиру (долю, дом).

Декларируем вычеты в 3-НДФЛ

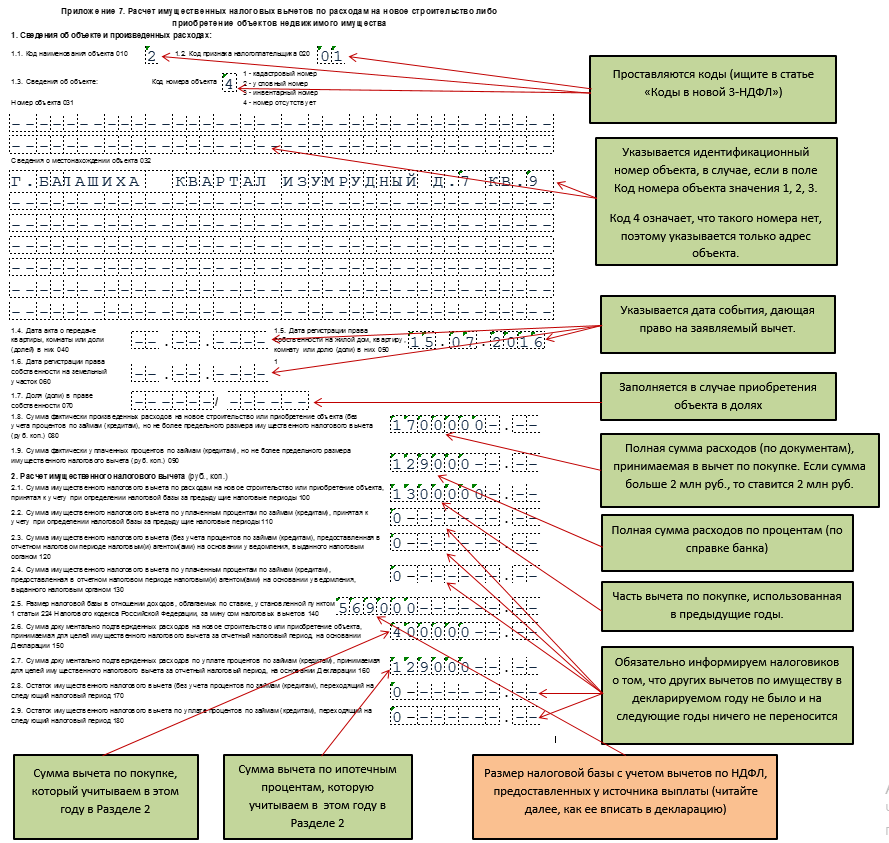

Представим, что у гражданина, чью справку о доходах и суммах налога мы используем в примере заполнения доходов, имеются такие права на вычет:

- 400 000 рублей — остаток основного вычета, переходящего с предыдущих лет;

- 70 000 рублей — проценты, уплаченные банку-ипотечному кредитору в 2017 году;

- 59 000 рублей — проценты, уплаченные по ипотеке в 2018 году.

Итоговая сумма, которую можно заявить к вычету (529 000 рублей) меньше, чем сумма дохода, которую уже отразили в декларации. Значит, требуемые условия принятия к вычету соблюдаются и можно все включать в Приложение 7.

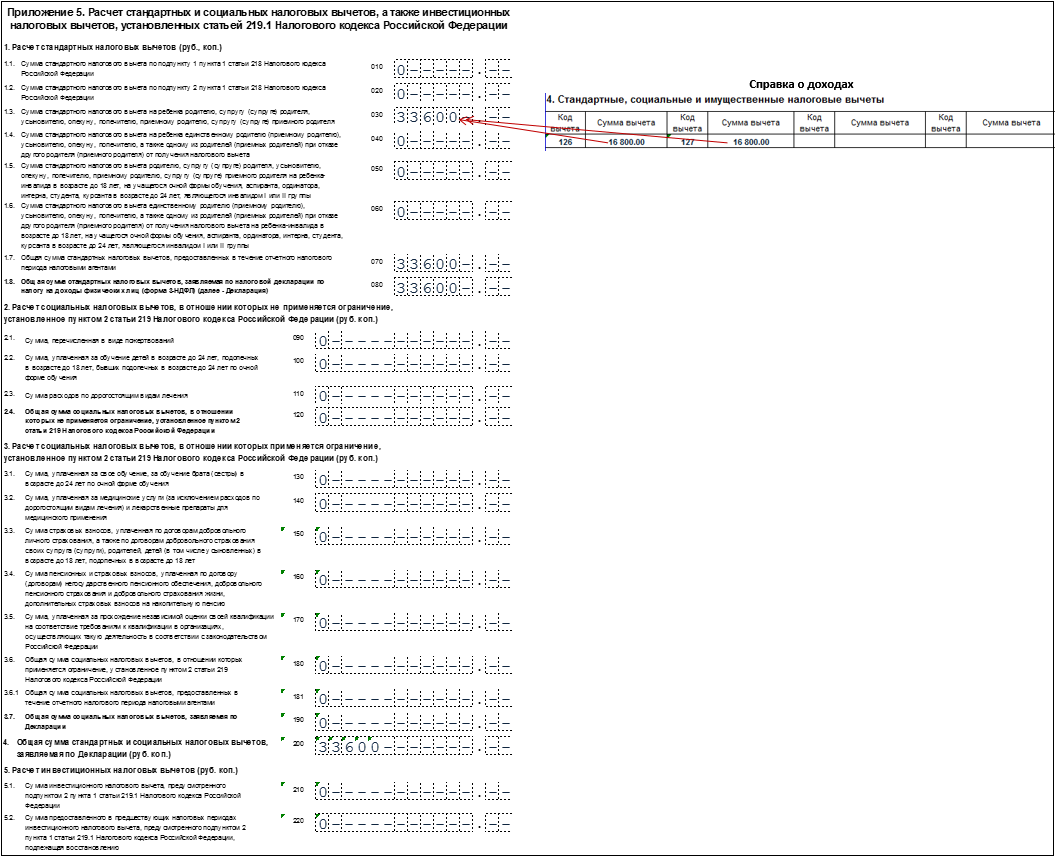

Вычеты от лица, выплачивающего доход, и Приложение 5

Обратимся к строке 2.5 Приложения 7, она предназначена как раз для сравнения заявляемых вычетов с доходами, из которых их можно вычитать. Чтобы понять, что именно ставить в эту строку, вернемся к справке о доходах, полученной от работодателя.

Часто бывает так, что работодатель, рассчитывая зарплату, уже учел некоторые положенные работнику вычеты. Классический пример — вычеты на детей. Работник пишет заявление на вычет на работе, и бухгалтерия работодателя учитывает вычет при расчете зарплаты. Поскольку эти вычеты уменьшают сумму налога, которую уже удержали из зарплаты в прошедшем году, то они:

- обязательно указываются в справке о доходах и налоге;

- должны быть указаны в 3-НДФЛ, чтобы данные в декларации полностью сходились с использованными при заполнении документами.

Данные по таким вычетам надо внести в Приложение 5:

Чтобы разобраться, какие вычеты вам уже предоставлены, можно посмотреть по кодам из справки. Но такие вычеты всегда оформляются по предварительному заявлению работника. Поэтому, если вы писали заявление, например, на вычет на двоих детей (как в примере), и в справке с работы стоят какие-то вычеты — это они и есть. И можно смело вносить их в Приложение 5.

Если раздел с вычетами в справке не заполнен, значит их не было, и Приложение 5 оформлять не надо.

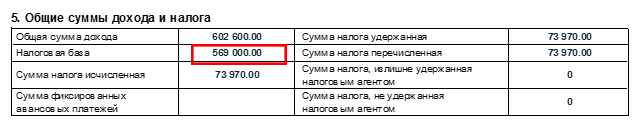

В строку 2.5 Приложения 7 вносится сумма, обложенная налогом у источника (работодателя, заказчика по ГПХ и т. п.). Эту сумму, уже с учетом сделанных вычетов, можно найти в справке о доходах:

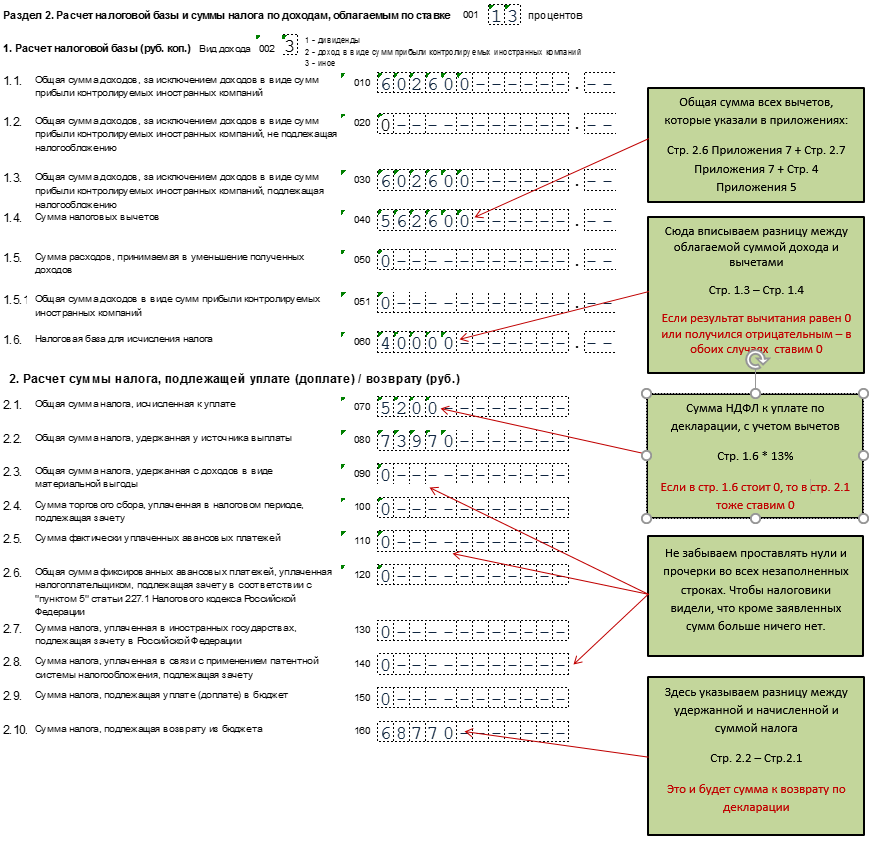

Заполняем до конца Раздел 2 декларации 3-НДФЛ

Переносим данные из заполненных листов с вычетами в Раздел 2:

Сумма, которая получилась по строке 5.2, и будет суммой, которую можно просить возмещать из бюджета.

Проверяем: сумма заявляемых вычетов, которые не были учтены при расчете налога, — 529 000 рублей. Сумма использована вся, значит к возврату: 529 000 * 13% = 68 770 рублей.

Все сходится! Можно отправлять в налоговую.

Полную версию образца 3-НДФЛ, который мы заполняли в этой статье, можно скачать здесь.