Налог на профессиональный доход с 1 июля 2020 года разрешено вводить по всей стране. Но все ли желающие могут его применять и какие особенности нужно учесть? Об этом и не только — в нашем материале.

Самозанятые с 01.07.2020: что изменилось

Налог на профессиональный доход (НПД) введен Законом от 27.11.2018 № 422-ФЗ «О проведении эксперимента…» в 2019 году в 4 регионах страны: Москве, Московской и Калужской областях, Татарстане. Эксперимент хорошо себя показал, и с 01.01.2020 к нему присоединились еще 19 регионов-миллионников (их перечень смотрите здесь).

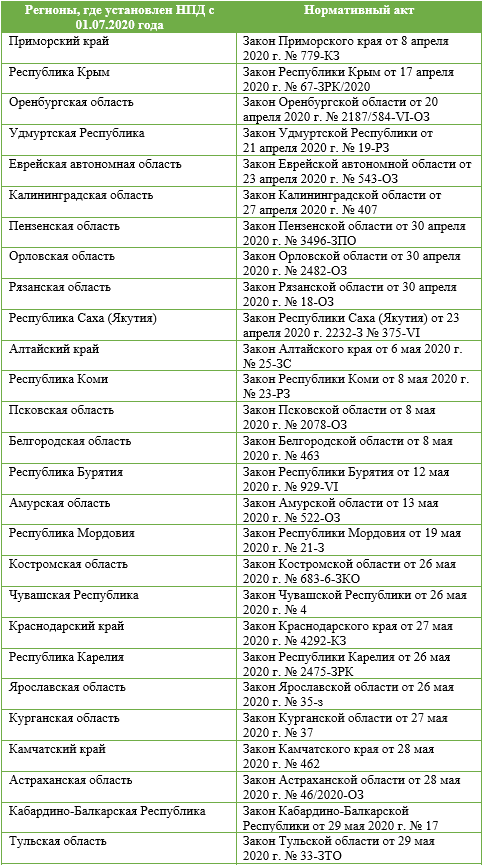

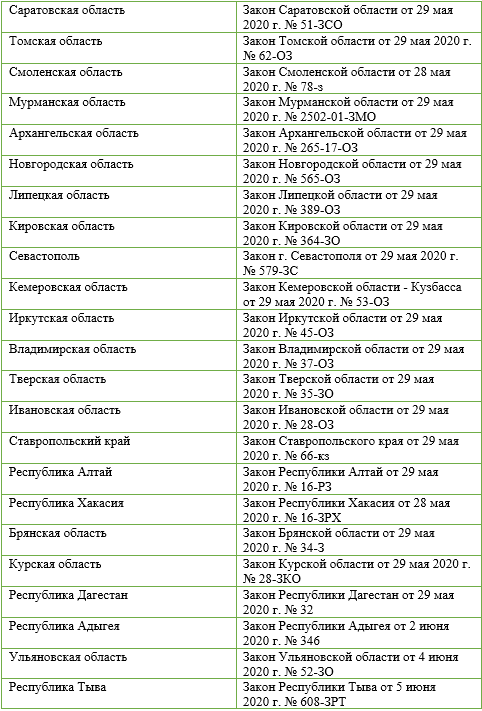

С 01.07.2020 в связи с вступлением в силу Закона от 01.04.2020 № 102-ФЗ «О внесении изменений…» НПД может ввести любой регион РФ, принявший соответствующий закон. На это еще раз обратил внимание В. В. Путин в своем телеобращении от 23.06.2020.

На 20.06.2020 к режиму для самозанятых присоединились следующие субъекты:

Закон субъекта РФ о введении НПД должен вступать в силу не ранее, чем по истечении 1 месяца со дня его официальной публикации.

Кто может стать самозанятым

Стать плательщиком НПД может любой гражданин РФ или гражданин из стран ЕАЭС: Армении, Белоруссии, Казахстана и Киргизии.

Президент РФ во время обращения к гражданам 23.06.2020 предложил уменьшить возраст для получения статуса самозанятого до 16 лет (сейчас его можно получить молодым людям, достигшим 18 лет).

Разрешенные виды деятельности для НПД не утверждены. Но в ст. 4 и ст. 6 Закона № 422-ФЗ приведены исключения, при которых нельзя применять этот режим. Так, например, не могут работать на НПД лица:

- реализующие подакцизные товары, и товары, которые подлежат обязательной маркировке;

- осуществляющие перепродажу товаров и имущественных прав;

- которые занимаются добычей полезных ископаемых;

- работающие по агентским договорам.

Таким образом, НПД подойдет лицам, оказывающим услуги, например, бухгалтерские или косметологические, сдающим жилье в аренду или продающим продукцию собственного производства. Кто относится к самозанятым, мы рассказывали здесь.

Плюсы режима НПД

К плюсам режима для самозанятых можно отнести:

- Простую онлайн регистрацию.

Для регистрации вам совсем необязательно посещать ФНС и нотариуса. Достаточно скачать приложение или подключиться к Госуслугам или банку-партнеру. Как зарегистрироваться самозанятым, смотрите в этой статье.

- Низкие ставки налога.

Всего 4% при работе с физлицами и 6% — с юрлицами и ИП. Подробности — в материале «Расчет и уплата налога на профессиональный доход».

- Отсутствие обязательных платежей по страховым взносам.

Обратите внимание: если вы перешли на НПД, но при этом не снялись с учета как ИП, вы обязаны уплачивать фиксированные взносы. О том, как ИП перейти на НПД, читайте здесь.

- Отсутствие отчетности.

Сдавать отчеты не нужно. Главное — вовремя отображать доходы в приложении «Мой налог», а налоговики до 12 числа следующего месяца сами рассчитают НПД к уплате.

О том, как пользоваться приложением «Мой налог», мы объясняем в этом материале.

- Предусмотрен налоговый вычет на уплату налога.

При регистрации в качестве плательщика НПД вам автоматически начислят «бонусы» (вычет) в размере 10 тыс. руб., которые можно списать в счет уплаты налога.

Вычет предоставляется в следующем порядке:

- в отношении налога, облагаемого по ставке 4%, — сумма вычета определяется в размере 1% дохода;

- в отношении налога, облагаемого по ставке 6%, — в размере 2% дохода.

Срок использования налогового вычета не ограничен. Однако повторно он не предоставляется. Уменьшение налога на сумму вычета осуществляется налоговым органом автоматически. Пример применения вычета см. здесь.

С 01.06.2020 всем самозанятым предоставляется дополнительный «бонус» (налоговый капитал) в размере МРОТ — 12 130 руб.

Он автоматически будет применяться для полной оплаты налога с 1 июля по 31 декабря 2020 года. А 01.01.2021 года остаток дополнительного вычета будет аннулирован. Основной налоговый вычет (или его остаток) будет сохранен, и с 01.01.2021 будет предоставляться как обычно: 1% — с дохода, полученного от физлиц, 2% — с дохода от юрлиц.

- Не нужно устанавливать онлайн кассу.

Самозанятым достаточно сформировать чек в приложении. Подробности см. в статье «Самозанятые: нужна ли онлайн-касса».

Минусы режима для самозанятых

Несмотря на то, что в НПД есть множество плюсов, в применении режима предусмотрены и некоторые ограничения, которые для кого-то могут быть критичными (ст. 4, ст. 6 Закона № 422-ФЗ):

- Запрещено нанимать работников.

- Есть ограничение по годовому доходу в размере 2 млн 400 тыс. руб. При этом помесячных лимитов нет.

- С момента увольнения сотрудника от работодателя до момента начала работы с ним в качестве самозанятого должно пройти не меньше 2 лет.

Если доход в течение года превысит лимит 2 млн 400 тыс. руб., физлица должны будут платить НДФЛ, а ИП — налоги и взносы.

В общем случае ИП после утраты права на применение НПД автоматически придется применять ОСНО. Однако в течение 20 календарных дней после снятия с учета в качестве самозанятого он вправе подать заявление о переходе на спецрежим — УСН, ЕНВД или ЕСХН (п. 6 ст. 15 Закона № 422-ФЗ). Вернуться на уплату налога на профдоход можно будет лишь в следующем году.

Подводим итоги

- С 1 июля 2020 года регионы вправе самостоятельно решать, вводить ли на своей территории налог на профессиональный доход для самозанятых лиц.

- Многие регионы уже подключились к эксперименту.

- В связи с коронавирусом и сложной экономической обстановкой самозанятым предоставлен налоговый капитал в размере МРОТ — 12 130 руб.