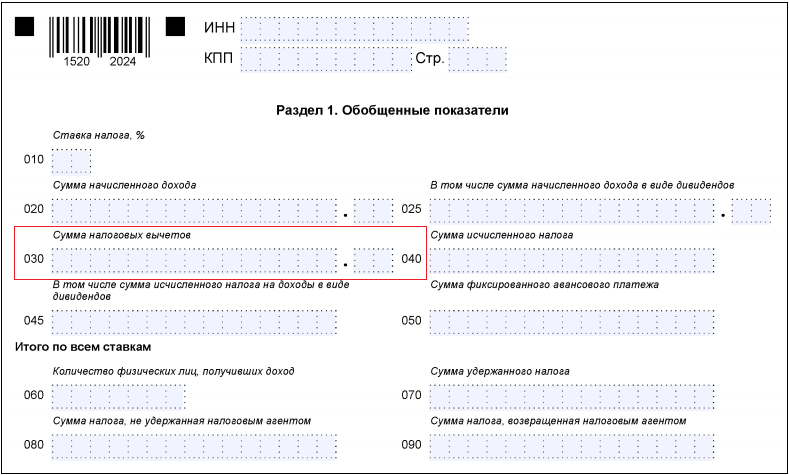

По строке 030, располагающейся в Разделе 1 отчета 6-НДФЛ, отражается величина вычетов, позволяющих снизить налоговую базу и, соответственно, уплачиваемый с начисленного дохода налог. О видах вычетов, принципах их применения и правилах отражения в сводной отчетности по налогу на доходы — в нашем материале.

Роль вычетов в исчислении НДФЛ и их виды

Процедура расчета НДФЛ предусматривает возможность применения вычетов по отношению к доходу, подлежащему налогообложению, что приводит к снижению величины налоговой базы (п. 3 ст. 210 НК РФ).

Существует несколько видов вычетов:

- стандартные (ст. 218 НК РФ), среди которых выделяются полагающиеся лицам с особыми заслугами перед государством и предоставляемые на детей;

- социальные (ст. 219 НК РФ), связанные с материальным вкладом человека в деятельность социально ориентированных юрлиц некоммерческой направленности, а также с расходами на лечение, обучение, оплату пенсионных взносов и добровольного страхования жизни;

- инвестиционные (ст. 219.1 НК РФ), относящиеся к денежным вложениям в финансовые операции, приносящие прибыль;

- имущественные (ст. 220 НК РФ), применяемые как к расходам на покупку (создание) имущества капитального характера, так и к доходам от его продажи;

- профессиональные (ст. 221 НК РФ), доступные индивидуально- и частнопрактикующим лицам.

Часть из них установлена в фиксированных величинах, другая зависит от размера сумм, зафиксированных в подтверждающих документах.

Все виды вычетов, кроме социальных (за исключением связанных с расходами на обучение и лечение) и имущественных, применяемых к доходам от продажи имущества, могут быть предоставлены по месту выплаты доходов. В отношении социальных вычетов на обучение и лечение, а также имущественных, связанных с расходами на покупку (создание) недвижимости, предварительно придется получить в налоговом органе уведомление на право их применения.

Доходы, в отношении которых могут быть использованы вычеты, облагаются НДФЛ по ставке 13% (п. 2-4 ст. 210 НК РФ).

Исключением, допускающим вычет при иных ставках, является доход, возникающий в результате продажи долей в уставном капитале, но такой вычет по месту выплаты дохода не предоставляется. При существенной величине вычетов возможно возникновение налоговой базы, равной нулю (п. 3 ст. 210 НК РФ).

Правила внесения данных в строку 030 6-НДФЛ

Расположение строки 030 в Разделе 1 предполагает, что (Приложение № 2 к Приказу ФНС России от 14.10.2015 № ММВ-7-11/450@):

- цифра для нее будет взята из налоговых регистров по данным сделанных за отчетный период начислений и определена нарастающим итогом (п. 1.1 и п. 1.8);

- сведения, относящиеся к разным налоговым ставкам, будут разнесены по отдельным комплектам строк 010-050 (п. 3.2).

Установленные НК РФ правила применения вычетов требуют:

- использования их только для тех доходов, в отношении которых действует ставка 13%, из-за чего при иных ставках сведения по вычетам в комплекте строк 010-050 отражаться не будут;

- ограничения минимально возможной величины налоговой базы, рассчитанной с учетом вычетов, нулевым ее значением, что позволяет установить в качестве одного из контрольных соотношений для проверки 6-НДФЛ отражение в ней суммы вычетов, не превышающей объема начисленного за тот же период дохода, а также проверить арифметически правильность исчисления налога, попадающего в строку 040 отчета.

Показать величину вычетов в строке 030 следует в рублях с копейками. Для копеек отведены 2 особые ячейки, отделенные от рублевой части суммы точкой. Вносить в строку цифры нужно, начиная с левой ячейки (п. 1.8 Приложения № 2 к Приказу № ММВ-7-11/450@).

Оставшиеся невостребованными ячейки необходимо прочеркнуть (п. 1.9 Приложения № 2 к Приказу № ММВ-7-11/450@). Отсутствие применяемых вычетов зафиксируется внесением в строку цифры ноль (п. 1.8 Приложения № 2 к Приказу № ММВ-7-11/450@).

Подводим итоги

- Правила исчисления НДФЛ допускают возможность уменьшения облагаемого налогом дохода на вычеты. Объем налоговой базы за счет вычетов может оказаться сниженным до нулевой величины.

- В форме 6-НДФЛ сумма применяемых вычетов показывается в Разделе 1 по строке 030. Однако отличное от нуля значение в ней возникает только по отношению к доходам, облагаемым по ставке 13%. При иных ставках в строке 030 следует отразить показатель, равный нулю.

- Цифра вычетов приводится в отчете в рублях с копейками.